Produto: TOTVS Folha de Pagamento Versões: 11.20.42, 11.40.31, 11.50.6 |

Processo de Negocio: Rotina Anual (DIRF) Processo do Sistema: Geração da DIRF/Informe de rendimentos |

Introdução Este roteiro visa demonstrar a parametrização que deve ser realizada, para a correta geração do arquivo DIRF/Informe de rendimentos. |

ÍNDICE1. Conceito / Prazo de entrega / Considerações Gerais. 1.1 - Principais Alterações/Novidades. 1.2 - Considerações importantes e perguntas freqüentes. 2. Parametrizações no RM Labore para geração da DIRF/Informe de Rendimentos. 2.1 - Cadastro de Funcionário. 2.8 - Fórmulas que podem ser utilizadas para impressão do Informe De Rendimentos. 3. Geração da DIRF (arquivo de importação e Relatórios conferência) e Informe de Rendimentos. 3.1 - Parâmetros para a geração da DIRF/Informe de Rendimentos. 3.2 - Associações de eventos aos “Campos” da DIRF/Informe de Rendimentos. 3.3.1 - Informe de Rendimentos. 3.3.2 - DIRF para Conferência. 3.3.4 - Log de Erros e Avisos ao gerar a DIRF em arquivo. 3.4 - Programa validador da DIRF 2012. 3.5 - Como enviar Comprovante de Rendimentos por e-mail

Para baixar a versão .pdf deste “Como Fazer”, acesse: http://goo.gl/dGfdj ------------------------------------------------------------------------------------------------------------------------------------------

1. Conceito / Prazo de entrega / Considerações Gerais

A DIRF é a Declaração do Imposto de Renda Retido na Fonte - Dirf é a declaração feita pela FONTE PAGADORA, com o objetivo de informar à Secretaria da Receita Federal do Brasil: 1. O valor do imposto de renda e/ou contribuições retidos na fonte, dos rendimentos pagos ou creditados para seus beneficiários; 2. O pagamento, crédito, entrega, emprego ou remessa a residentes ou domiciliados no exterior, ainda que não tenha havido a retenção do imposto, inclusive nos casos de isenção ou alíquota zero; 3. Os rendimentos isentos e não-tributáveis de beneficiários pessoas físicas e jurídicas domiciliadas no País; 4. Os pagamentos a plano de assistência à saúde – coletivo empresarial; Devem declarar: Pessoas jurídicas e físicas que tenham pago ou creditado rendimentos que tenham sofrido retenção do imposto sobre a renda na fonte, ainda que em um único mês do ano-calendário a que se referir a Dirf, por si ou como representantes de terceiros. Consulte e saiba mais: Instrução Normativa RFB nº 1.216, de 15 de dezembro de 2011. (http://www.receita.fazenda.gov.br/Legislacao/Ins/2012/in12162012.htm). ATENÇÃO: A Dirf 2012, relativa ao ano-calendário de 2011, deverá ser entregue ate as 23h59min59s (vinte e três horas, cinqüenta e nove minutos e cinqüenta e nove segundos), horário de Brasília, de 29 de fevereiro de 2012.

O programa validador da DIRF está disponível no site: http://www.receita.fazenda.gov.br Contemplando as adequações para as Rotinas 2012, a TOTVS disponibilizou as versões do produto TOTVS Folha de Pagamento (RM Labore):

11.20.42, 11.40.31 e 11.50.6

1.1 - Principais Alterações/Novidades

· Geração do arquivo DIRF Atualizada a "Opção de Seleção" para relacionar na DIRF do ano base 2011 os funcionários assalariados e autônomos com desconto de IRRF; ou autônomos com rendimentos acima de R$6.000,00 ou assalariados com rendimento igual ou acima de R$23.499,15. · Informe de Rendimentos

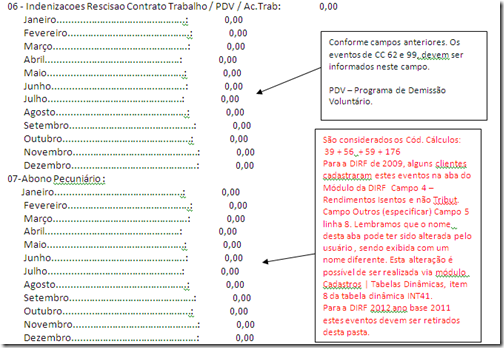

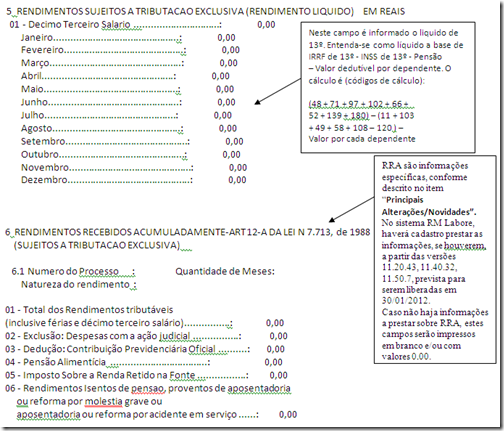

Contemplando a IN RFB nº 1.215, de 15 de dezembro de 2011, (http://www.receita.fazenda.gov.br/Legislacao/Ins/2011/in12152011.htm), foi incluído o item: “6 – Rendimentos Recebidos Acumuladamente” (RRA) no Informe de Rendimentos; Atenção: O sistema RM Labore estará preparado para o cadastramento dos Rendimentos Recebidos Acumuladamente a partir das versões (11.20.43, 11.40.32 e 11.50.7) com liberação prevista para 30/01/2012, atendendo exigências cadastrais, conforme informações abaixo: Na ficha “Rendimentos Recebidos Acumuladamente” devem constar os rendimentos pagos de forma acumulada (art. 12-A da Lei no 7.713, de 1988), relativo a anos-calendário anteriores ao do pagamento, decorrentes de: a) aposentadoria, pensão, transferência para a reserva remunerada ou reforma, pagos pela Previdência Social da União, dos estados, do Distrito Federal e dos municípios; ou ainda; b) os provenientes do trabalho, inclusive aqueles oriundos das decisões das Justiças do Trabalho, Federal, Estaduais e do Distrito Federal; Deverá ser informado: a) Em relação ao beneficiário: numero de inscrição no CPF, nome e natureza do rendimento recebido acumuladamente. O código de receita (1889). b) Em relação ao processo: numero do processo, CPF e nome do advogado ou CNPJ e nome empresarial do escritório de advocacia. Caso o beneficiário seja portador de moléstia grave, deve ser informada a data atribuída pelo laudo. Na grade de preenchimento devem ser informados os valores de rendimento tributável correspondente ao mês de recebimento, rendimentos isentos, previdência oficial, pensão alimentícia, imposto retido, despesas com ação judicial e a quantidade de meses a que se refere à ação. As versões do RM Labore (11.20.42, 11.40.31 e 11.50.6) liberadas em 16/01/2012 poderão ser utilizadas pelas empresas/clientes que não fizeram pagamentos de RRA, gerando normalmente a DIRF. Caso tenha algum valor a ser informado e não desejar aguardar a versão com as modificações devidas deverá efetuar o cadastramento dos valores diretamente no programa validador da DIRF.

1.2 - Considerações importantes e perguntas freqüentes

No site da Receita Federal, a página de “Perguntas e respostas Dirf2012” está disponível como fonte de consulta para solução de dúvidas do que deve ser declarado, como declarar e etc. Consulte:

2. Parametrizações no RM Labore para geração da DIRF/Informe de Rendimentos2.1 - Cadastro de Funcionário

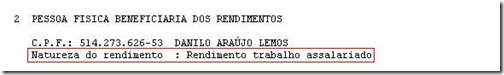

No cadastro do funcionário devemos verificar os campos descritos abaixo, pois eles determinarão o código de Receita que cada funcionário será identificado. Código de Receita: 0561 = identificarão os funcionários com “Rendimento trabalho assalariado”; Código de Receita: 0588 = identificarão os funcionários com “Rendimentos do trabalho sem vinculo empregatício”; O sistema irá classificar os funcionários nos códigos de receita conforme os dados que estiverem definidos nos campos do cadastro de cada funcionário: Aba “Base de Cálculo” – Campo ‘Tipo de Funcionário’; Aba “Registro | Admissão II” – Campo ‘Vínculo RAIS’; Aba “Registro | FGTS /SEFIP / INSS” – Campo ‘Categoria’; O funcionário será identificado com o código de Receita 0588 quando: Condição 1: Funcionário for do Tipo Autônomo (‘PFUNC.CODTIPO’ = A); Condição 2: Funcionário for do tipo Diretor (‘PFUNC.CODTIPO’ = D) E Vínculo da Rais = 7 (‘PFUNC.VINCULORAIS’ = 7) E Categoria do SEFIP = 5 ou 11(‘PFUNC.CODCATEGORIA’= 5 OU ‘PFUNC.CODCATEGORIA’ = 11) O funcionário será identificado com o código de Receita 0561 quando: Condição 1 e Condição 2 forem falsas. Outros dados considerados do cadastro de Funcionários.

A informação deste campo irá constar no Informe de Rendimentos e na DIRF. Funcionários sem CPF não serão considerados na DIRF. Caso exista mais de um funcionário com mesmo CPF seus dados serão agrupados.

O sistema verifica se o funcionário tem tipo de entrada por transferência (com ônus ou sem ônus). Caso ele tenha entrada por transferência o sistema considerará a data inicial para verificação dos dados a data informada no campo “Data da Transferência”. Exemplo: Funcionário admitido em 01/08/2000 e foi transferido para a empresa atual em 01/05/2007, pelo motivo de transferência sem ônus. No antigo registro na competência 04/2007 ele recebeu verbas com data de pagamento em 05/2007. Estas verbas não serão consideradas no registro atual da empresa, pois está em Competência anterior a transferência. Caso queira considerar estes pagamentos o sistema disponibiliza o parâmetro “Considera movimentação de competência anterior para transferidos”, no módulo de emissão da DIRF.

Deve estar informada a seção que o funcionário pertence. Deve existir pelo menos um histórico de seção na sub-aba, ‘Hist. Seção’. Funcionários sem históricos não serão considerados para geração dos relatórios.

Nesta aba deverá constar o histórico do valor da parcela mensal correspondente ao beneficiário titular (empregado) e a correspondente a cada dependente referente ao pagamento do plano de saúde. É obrigatório que exista ao menos os históricos com os valores que identificam as parcelas correspondente a cada dependente. (Casos em que não houve preenchimento do histórico pelo fato do funcionário não possuir dependentes que utilizam a assistência saúde, não é necessário que exista o histórico do valor da parcela mensal correspondente ao empregado). Obs.: O sistema RM Labore preenche mensalmente de forma automática o histórico, desde que a fórmula utilizada no cálculo do evento de desconto de assistência médica esteja utilizando a função SALVAVALDEP. Se a formula que calcula o desconto de assistência médica da sua empresa ainda não estiver adaptada com a função SALVAVALDEP, veja como adapta-la através do “Como Fazer: Histórico de Assistência à Saúde” A partir da adaptação da fórmula, o sistema RM Labore passará a preencher o histórico de assistencia saúde a cada lançamento de folha mensal. Atenção: Históricos de Assistência Saúde retroativos não são preenchidos automaticamente pelo sistema.

Este campo determina o tipo de código de retenção referente ao pagamento.

O sistema fará a dedução de IRRF referente a funcionários com mais de 65 anos. O valor é deduzido em cada parcela mensal e o valor a ser deduzido mensalmente é informado na tabela de “Valores Fixos”.

As deduções de dependente consideradas na DIRF e dados de pensões alimentícias, caso existam, utilizam-se de informações constantes nesta pasta. O sistema realizará a dedução de dependente verificando a quantidade de dependentes de acordo com o histórico de dependentes. Na edição do cadastro de dependentes existem os dados de pensão que são considerados no Informe de Rendimentos, caso seja solicitado à impressão de detalhes do dependente. Na aba “Movimento da pensão”, são gravados os dados de valores de pensões pagas a dependentes, de acordo com o tipo de movimento (folha, férias, 13º salário ou participação nos lucros).

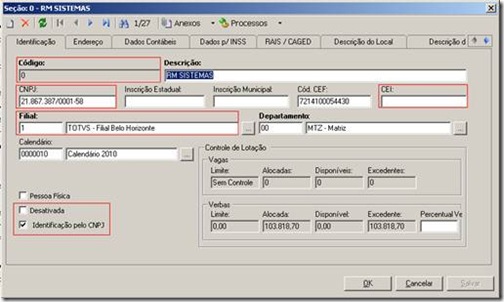

2.2 - Cadastros GlobaisNo módulo, “OPÇÕES| PARÂMETROS| RH”, aba “Seção”, verifique os dados da máscara de seção e os códigos de quebra. O ‘Código de quebra mestre’ deve ter o mesmo número de caracteres da ‘Máscara do código de seção’. Caso a empresa utilize identificação por CEI (Cadastro Específico no INSS) o campo “Utiliza CEI” deve estar marcado e o código de quebra deve ser informado. Observação: Em versões anteriores a 11.20 a aba SEÇÃO está localizada no menu “Opções|Parâmetros| Globais”.

2.3 - Cadastro de SeçõesAtravés do módulo, “CADASTROS| SEÇÕES” são verificados os dados das empresas, como CNPJ/CEI, código de quebra e identificação de ativa/desativada. Os dados dos cadastros de seções não são impressos nos relatórios, eles são utilizados apenas para agrupamento dos dados. Os dados da empresa, efetivamente considerados na DIRF/Informe de rendimentos, são os dados do cadastro de coligadas (CADASTROS -> COLIGADAS), portanto, se o cadastro de coligadas estiver incorreto, os relatórios não serão gerados corretamente. Esteja atento aos seguintes dados no cadastro de seções: Seções desativadas não serão consideradas na geração dos relatórios. O código deve estar em conformidade com o código de quebra e máscara informada em “OPÇÕES| PARÂMETROS|RH”, aba “Seção”. Esteja atento a seguinte regra: Se a máscara de seção tem, por exemplo, 12 caracteres (##.##.###.##) não podem existir funcionários alocados em seções com tamanho diferente da máscara. Exemplo: 01 – Matriz 01.01 – Departamento de suporte 01.01.001.01 – Suporte RH 01.01.001.02 – Suporte ADM Só poderão existir funcionários alocados nas seções 01.01.001.01 e 01.01.001.02 que tem 12 caracteres. A filial associada a cada seção deve possuir o mesmo CNPJ/CPF do cadastro da seção, campo ‘CNPJ’. Dependendo da parametrização de emissão do relatório da DIRF o sistema poderá considerar os dados de endereço do cadastro de seções.

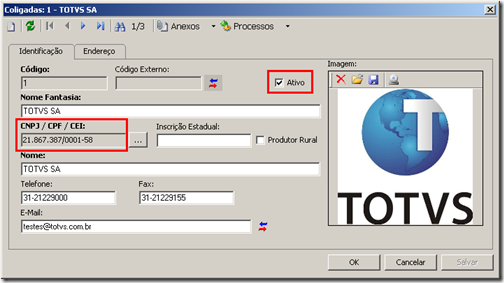

2.4 - Cadastro de ColigadaEsteja atento aos dados presentes no cadastro de coligadas “CADASTROS|COLIGADAS”. Caso a empresa esteja cadastrada com o número do CEI (campo ‘CNPJ / CPF / CEI’ da tela de identificação) nesta coligada, podem ocorrer divergências na geração da DIRF em arquivo, pois o programa da Receita Federal (DIRF) não reconhece a identificação por CEI, portando, neste caso, a identificação deve ser por CPF (responsável pelo CEI). Este caso é muito comum em fazendas e obras particulares.

2.5 - Cadastros de eventosAtravés do módulo, CADASTROS -> EVENTOS, são cadastrados os eventos utilizados para pagamento ou desconto de verbas em folha. Para que os Informes de Rendimentos e a DIRF dos funcionários sejam emitidos corretamente é importante que TODA a tabela de eventos esteja parametrizada corretamente. Como regra geral, todos os proventos que incidem IRRF (IRRF, IRRF férias, IRRF 13º) devem também incidir no Informe de Rendimentos (Campo “Inf.Rend.”, na aba “Inc. Proventos”). Os descontos que estornam cálculo serão deduzidos do total bruto que compõe base do IRRF. Observações: 1 - Empresas nas quais, o Adiantamento (CC34) incida IRRF, o seu respectivo Desc. de Adiantamento (CC19), deverá ter a opção ‘Dedutível IRRF’ marcada. Ou seja, se a empresa utiliza o sistema de regime de caixa, o CC 34 deverá incidir IRRF e o CC 19 deverá ser dedutível de IRRF. 2 - Os Códigos de Cálculo referentes ao INSS de Alíquota Normal de folha, férias e 13º (CC89, CC90, CC91 e CC137), irão para o Informe de Rendimentos/DIRF automaticamente. Caso eles não constem na Ficha Financeira do funcionário, o sistema considerará os eventos de INSS efetivamente descontados (CC03, CC82, CC11, CC103 e CC130). 3 - O evento de CC126 (Participação nos Lucros) não deverá incidir em nenhum IRRF, pois este código de cálculo tem tributação exclusiva, sendo calculado automaticamente seu IRRF no evento de CC127 (IRRF Participação dos Lucros). O evento de CC143 (Dedução na Participação nos Lucros), não deverá ser dedutível de IRRF, pois este código de cálculo é deduzido automaticamente no campo Inc. IRRF e Rendimentos. 4 - Eventos com CC13 (Pensão Alimentícia), CC113 (Pensão Alimentícia Férias) e CC121 (Pensão Alimentícia sobre participação), são considerados automaticamente na DIRF/Informe de Rendimentos. Eventos com CC58 (Dedutível de IRRF de 13º salário) vai para o campo deduções do 13º salário e deverá Est.Cálc. IRRF 13º. 5 - A partir da DIRF 2008 (ano base 2007) o sistema passa a informar as deduções de forma discriminada na DIRF, ou seja, as deduções de INSS (previdência oficial), deduções por dependentes e valores de pensões alimentícias tem campos distintos na DIRF. No informe de rendimentos não foram feitas alterações, pois esses itens já aparecem discriminados (com exceção do valor de dedução por dependente). 2.6 - Valores fixosAtravés do módulo, “CADASTROS|CÁLCULOS| VALORES FIXOS”, podem ser acessados os cadastros de valores fixos. Os valores fixos considerados na geração da DIRF, são os de finalidade “Valor a deduzir para funcionário maior que 65 anos” e “Valor a deduzir de IRRF por dependente”. Verifique o valor desses itens e a vigência no ano 2011.

2.7- Ficha FinanceiraTodos os dados de valores creditados ou descontados dos funcionários são considerados como base nos dados da ficha financeira. No módulo da ficha financeira o sistema armazena dados em tabelas diversas, mas os dados mais importantes são os que constam na tabela PFFINANC. A tela do cadastro dos dados da ficha financeira pode ser acessada através da tela de visão de funcionários. Os dados considerados são:

Código do evento: através dele o sistema verifica quais as incidências do evento, se ele é um provento ou desconto, se tem código de cálculo e etc.; Data Pagto: Por se tratar de regime caixa, o valor de cada evento será declarado na DIRF de acordo com o mês de pagamento como por exemplo: Na competência “01 – janeiro” foi realizado o pagamento da folha com data de 05/02/2011. Desta forma, na DIRF os valores serão declarados para o mês fevereiro, pois é o mês correspondente a data de pagamento. Valor: O sistema considera o valor presente nesta coluna. Caso o valor esteja zerado o sistema não considerará o evento. Caso algum dos campos esteja vazio ou com data errada, os relatórios não serão gerados corretamente.

2.8 - Fórmulas que podem ser utilizadas para impressão do Informe De Rendimentos

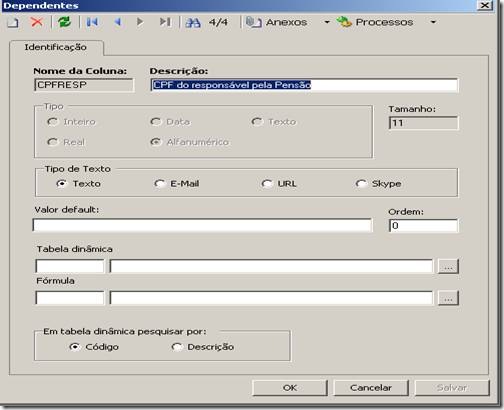

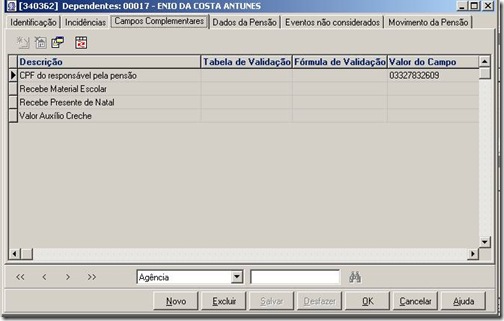

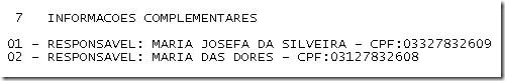

Roteiro para nome do responsável pela pensão e seu CPF Caso exista pagamento de mais de uma pensão para responsáveis distintos, deverão ser utilizadas duas fórmulas, ajustando-se o texto da segunda fórmula. No menu “Cadastro|Campos Complementares| Dependentes”, deverá criar um campo complementar com o ‘NOMEDACOLUNA’=CPFRESP Descrição: CPF do responsável pela Pensão, ‘Tipo’ Alfanumérico” tamanho 11. No cadastro do funcionário, em “Base de Cálculo|Dependentes”, ao editar o dependente que possui pensão cadastrada, na aba Campo Complementar , CPFRESP, CPF do responsável pela Pensão, o usuário deverá cadastrar o CPF do responsável da pensão.

------------------------------ Código: CHAPA Título: CHAPA Texto: CHAPA ----------------------------- Código: COLIGADA Título: COLIGADA Texto: COLIGADACORRENTE -----------------------------

Código: DEPEND Título: RETORNA O CPF DO RESPONSAVEL PELA PENSÃO - Texto: select p.nrodepend, d.CPFRESP from pfdepend p, pfdependcompl d where INCPENSAO=1 and p.chapa= :frm_CHAPA and p.codcoligada= :frm_COLIGADA and p.codcoligada = d.codcoligada and p.chapa = d.chapa and p.nrodepend = d.nrodepend --------------------------------

Código: RESPPEN Título: INFORME DE RENDIMENTOS – NOME DO RESPONSAVEL PELA PENSAO Texto: SE EXECSQL ('DEPEND') =1 ENTAO DECL IMPRESSAO, CONT, X; REPITA SETVAR (CONT, RESULTSQL ('DEPEND','NRODEPEND')); SETVAR (IMPRESSAO,CONCAT5("RESPONSAVEL PENSAO:",TABDEP ('RESPONSAVEL','S',CONT)," -", "CPF:", RESULTSQL ('DEPEND','CPFRESP'))); SETVAR (X, X+1) ATE PROXREGSQL ('DEPEND') = 0 OU X=1 FIMSE; IMPRESSAO

Observações: Caso seja necessário imprimir mais de um nome de responsável crie uma nova fórmula com o texto acima. Alterando a condição X=1 para X=2 (para considerar o segundo dependente de pensão). Não há necessidade de criação de fórmula para informar o valor de pensão, visto que os dados de pensão são armazenados no cadastro do dependente, na pasta “Movimento da pensão”.

3. Geração da DIRF (arquivo de importação e Relatórios conferência) e Informe de Rendimentos

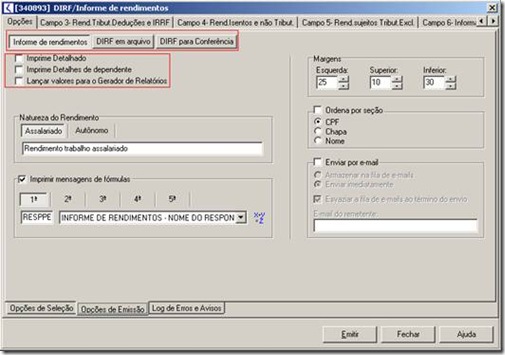

Para emissão dos relatórios acesse o módulo, “RELATÓRIOS | INFORME DE RENDIMENTOS”. Será apresentada a tela de parametrização da geração dos relatórios. Através deste módulo será possível a impressão dos seguintes relatórios: Informe de rendimentos; Informe de rendimentos detalhado; DIRF em arquivo ; DIRF para conferência; Na aba, “Opções”, existem ainda três sub-abas na parte inferior: “Opções de seleção”, “Opções de emissão” e “Log de Erros e Avisos”. Para emissão dos relatórios devem ser verificadas as seleções de funcionários, código de quebra e período referência.

3.1 - Parâmetros para a geração da DIRF/Informe de Rendimentos

Coligada Seção Centralizadora Nessa opção será possível selecionar a opção para que sejam considerados dados cadastrais, como CNPJ, endereço e nome da empresa, a partir do cadastro da seção centralizadora. Esta opção estará disponível apenas se o código de quebra informado tiver menos caracteres que o código de quebra de CNPJ.

Evento de Restituição de IRRF

Preencher com o evento de restituição de IRRF que não tem o código de cálculo 122-Restituição IRRF, e que o sistema deverá considerar no campo "Imposto de Renda Retido" do Informe de Rendimentos e da DIRF.

13º Pago pela Previdência sobre Lic. Maternidade Preencher com o evento de 13º Salário Pago pela Previdência sobre Licença Maternidade, lançado na ficha financeira durante o período informado no campo ‘Período Referência’ para a empregada gestante com afastamento iniciado entre 12/1999 a 31/08/2003, ou para segurada empregada doméstica, contribuinte individual, trabalhadora avulsa e segurada especial. Nos demais casos este campo deverá ficar em branco.

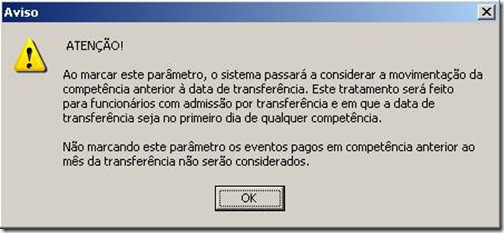

O sistema considerará os valores de eventos pagos ou descontados de competência anterior e com data de pagamento posterior à transferência, apenas para transferências ocorridas no primeiro dia do mês. Quando marcado este parâmetro o sistema apresentará a mensagem abaixo.

Através dessa opção é possível fazer considerações específicas para emissão dos relatórios.

Apenas com IRRF: Imprime apenas funcionários que sofreram desconto de IRRF;

Com IRRF, não assalariado com rendimentos acima de R$ 6.000,00 ou assalariado com rendimentos igual ou acima de R$23.499,15: opção que irá relacionar os funcionários autônomos e assalariados que possuírem no ano calendário: desconto de IRRF, ou no caso de autônomos com rendimentos acima de R$6.000,00 ou no caso de assalariado com rendimentos igual ou superior a R$23.499,15 - (conforme IN RFB 1.216 de 15/12/2011).

Todos: imprime todos os funcionários independentemente de descontos de IRRF ou rendimentos superiores a R$ 6.000,00 (autônomos), ou rendimentos igual ou superiores a R$23.499,15 (assalariados). Quando esta opção é marcada o sistema habilita o campo “Usa filtro de seleção ao gerar DIRF em arquivo”. Com isso, o sistema passa a considerar os filtros e seleções para emissão da DIRF em arquivo, que será validada no programa da Receita Federal.

Selecionar apenas funcionários com CPF preenchido Por padrão, a DIRF em arquivo não considera funcionários sem CPF, mas para a emissão do Informe de rendimentos é possível considerar estes funcionários, bastando para isso marcar este parâmetro.

Agrupar funcionários sem CPF como um único funcionário O sistema emitirá um relatório do Informe de rendimentos com o somatório dos valores dos funcionários que não tem CPF cadastrado.

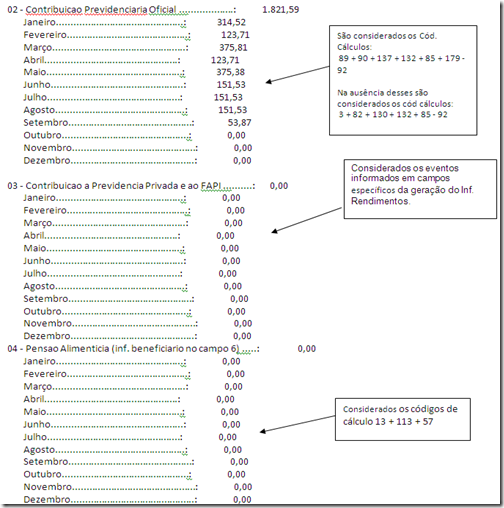

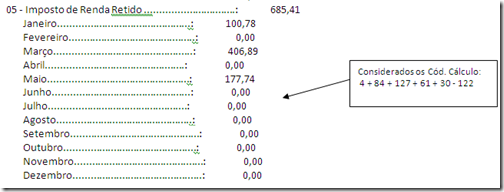

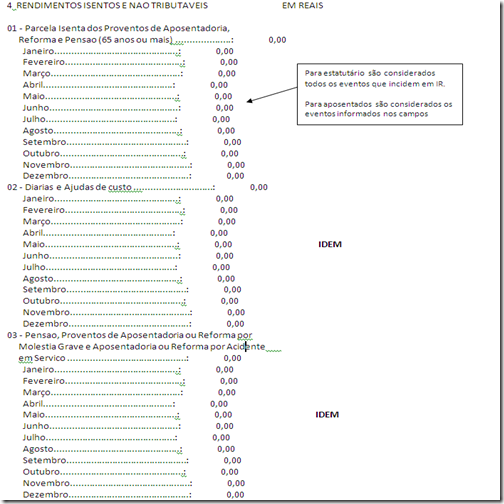

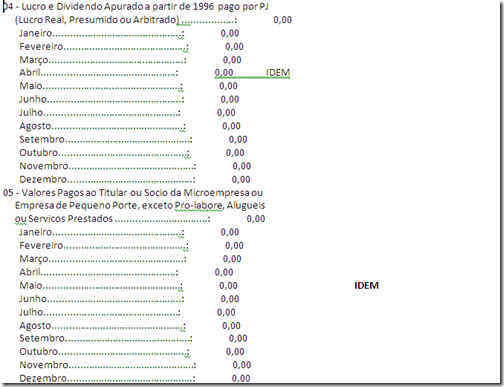

3.2 - Associações de eventos aos “Campos” da DIRF/Informe de RendimentosNa parte superior da tela de emissão dos relatórios da DIRF, existem as abas onde devem ser informados eventos correspondentes aos “Campos” da DIRF/Informe de Rendimentos.

Contribuição a Previdência Privada: Informe ao sistema o número de referência dos eventos que irão compor os valores da contribuição. Nesta aba não devem ser informados eventos de desconto de INSS da previdência social (CC 3, por exemplo). Aqui deve(m) ser informado(s) o evento(s) utilizado(s) para recolhimento da contribuição previdenciária privada. Estes valores também serão detalhados na DIRF no campo “Previdência Privada e FAPI”. O valor total será impresso no campo 3, linha 3 do Informe de Rendimentos. Contribuição a Previdência de Estatutário: Informe ao Sistema o número de referência de eventos que foram utilizados como desconto da Contribuição previdenciária dos funcionários estatutários durante o ano.

Prov.Aposentadoria/Reserva/Reforma/Pensão (+ 65 anos): Informe ao sistema o número de referência dos eventos que foram utilizados durante o ano a título de proventos inatividade - benefícios aos funcionários com mais de 65 (sessenta e cinco anos). O valor total será impresso no campo 4, linha 2 do Informe de Rendimentos. Diárias/Ajuda de Custo: Informe ao sistema o número de referência dos eventos de "Diárias" e/ "Ajuda de Custo", que tenham CC15, e foram utilizados durante o ano e não são tributáveis. O valor total será impresso no campo 4, linha 3 do Informe de Rendimentos. Prov.Aposentadoria p/Moléstia/Acidente em serviço: Informe ao sistema o número de referência dos eventos que foram utilizados durante o ano a título de proventos de pensão, aposentadoria ou reforma por moléstia grave ou por invalidez permanente. (não são tributáveis). O valor total será impresso no campo 4, linha 4 do Informe de Rendimentos. Lucro/Dividendos pagos por PJ a partir de 1996: Informe ao sistema o número de referência dos eventos que foram utilizados durante o ano a título de proventos correspondentes a lucros apurados a partir de 1º de janeiro de 1998, distribuídos a sócio, acionista, ou titular de pessoa jurídica submetida ao regime de tributação com base no lucro real, presumido ou arbitrado, a título de lucros ou dividendos apurados com base em balanço. O valor total será impresso no campo 4, linha 5 do Informe de Rendimentos. Atenção: Nesta sub-aba “Rendimentos Isentos e não tributáveis”, no campo ‘4 - Lucro\Dividendos pagos por PJ a partir de 1996’, não deve ser informado o evento de participação nos lucros, pois o lucro tratado na isenção é para sócios e acionistas da empresa que tenham recebido a este título. Valores pagos ao Titular ou Sócio Microempresa: Informe os valores pagos ao titular ou sócio de microempresa ou de empresa de pequeno porte, a título de lucros distribuídos. O valor total será impresso no campo 4, linha 6 do Informe de Rendimentos. Indenização Rescisão Contrato Trabalho / PDV / Ac. Trab. Informe aqui os eventos utilizados no pagamento de indenizações, programa de demissão voluntária ou por acidente de trabalho. Nesta pasta devem ser informados os eventos de CC 62 e 99 caso não tenham incidido em IRRF. Outros (especificar): O usuário terá acesso a campos em branco para verbas não tributáveis, a serem especificadas. Informe para cada título o número da referência dos eventos que foram utilizados pelo usuário e que compreendem como demais rendimentos isentos, não compreendidos nas linhas 1 a 6. Obs.: O sistema irá continuar a numeração das linhas do Informe de Rendimentos, de acordo com a quantidade de itens informados. Ex.: Foram informados os itens FGTS e Aviso Prévio. No Informe de Rendimentos será apresentado da seguinte forma: 6 – FGTS 7 – Aviso Prévio

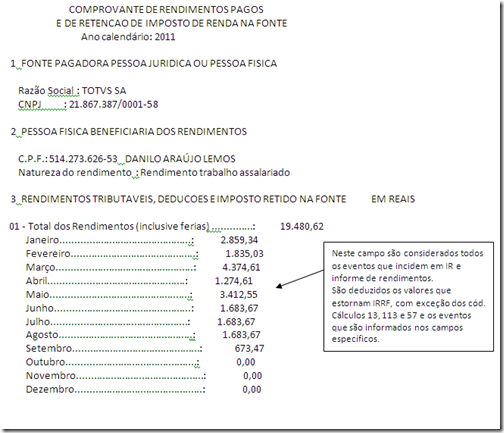

Os rendimentos tributáveis, exceto o décimo terceiro salário, pagos à pessoa física no ano de 2011, as deduções relativas à contribuição para a Previdência Social da União, Estados, Distrito Federal e Municípios, à contribuição para as entidades de previdência privada domiciliadas no País, cujo ônus tenha sido do contribuinte participante, destinada a custear benéficos complementares assemelhados aos da Previdência Social, e à pensão alimentícia, calculadas sobre os referidos rendimentos, bem assim como o imposto retido na fonte, deverão ser informados no campo 4 do comprovante, pelo valor total anual, expresso em reais. O valor pago a título de férias (salário do período de férias, acrescido de um terço do salário e do abono, se for o caso), a título de participação dos lucros da empresa e o imposto de renda retido, correspondentes a esses rendimentos, deverão ser informados no campo 4, juntamente com os demais rendimentos tributáveis recebidos no mês.

Informações Complementares: Informe ao Sistema o número da referência dos eventos que foram utilizados durante o ano e que devem ser considerados como informações complementares.

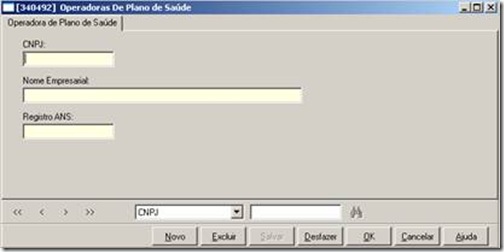

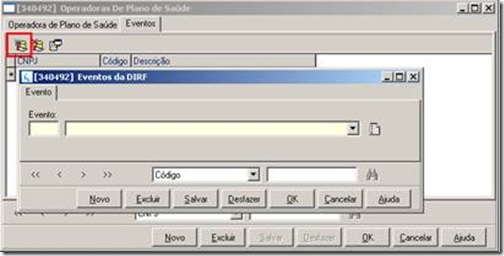

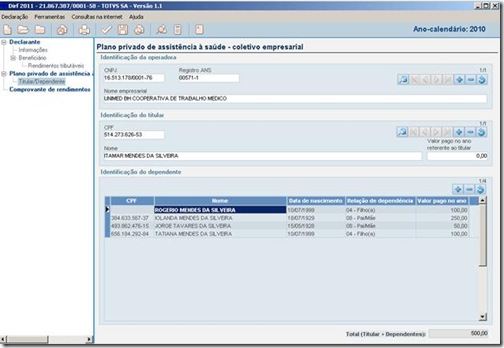

Lembramos que o nome da aba “Despesas-Medico-Odonto-Hospitalares” pode ter sido alterado pelo usuário em anos anteriores sendo exibida com um nome diferente. Esta alteração é possível de ser realizada via módulo “Cadastros | Tabelas Dinâmicas, item 12 da tabela dinâmica INT41”. Sugerimos que utilizem como padrão o nome: Plano Privado assistência à Saúde – Coletivo. Nesta aba deverão ser incluídos os cadastros das operadoras de Saúde com a qual a empresa possui convênio para os seus Funcionários. Para incluir o cadastro das operadoras de saúde clique no ícone “Novo”: Em seguida preencha as informações: CNPJ, NOME e CÓDIGO ANS. Observação: O código ANS ao qual esta registrada a operadora de saúde contratada pela empresa deve ser consultada juntamente a empresa de saúde, ou se preferir, consulte o site da Agência Nacional de Saúde: http://www.ans.gov.br/portal/site_novo/informacoes_avaliacoes_oper/lista_cadop.asp Após preencher os campos acima, deverá clicar no botão OK. Uma mensagem solicitará a confirmação de inclusão do cadastro. Deverá clicar em “Sim”. Em seguida, deverá editar o registro incluído, e então estará habilitada a aba “Eventos”. Insira os eventos que foram utilizados na folha para descontos do plano de saúde da operadora cadastrada. Observação: Caso a empresa possua mais de uma operadora que presta o Plano Privado assistência à Saúde – Coletivo, deverá ter um evento próprio de desconto para cada operadora. O evento deve ser associado nos cadastros das operadoras (conforme explicado acima). A Instrução Normativa RFB nº 1.216, de 15 de dezembro de 2011, menciona que para a DIRF 2012, ano base 2011 deve ser informado detalhadamente o valor das parcelas que correspondem ao TITULAR (funcionário) e seus dependentes (filhos, pais, cônjuge e etc). Atenção:Para que os dependentes sejam validados no programa gerador da DIRF 2012 (PGD2012) é necessário que no sistema RM Labore exista no cadastro de cada dependente os dados:

Observação: Em caso de existir cadastros de dependentes com idade maior de 18 anos e sem CPF cadastrado, o sistema RM Labore não irá gerar para este dependente, o valor detalhado de assistência saúde conforme o histórico de assistência saúde. Desta forma, o valor a que se referirem as dependentes na situação citada, será somado ao valor da parcela do funcionário (titular). O sistema RM Labore consiste esta situação, exibindo a seguinte mensagem ao gerar o arquivo da DIRF: Ao clicar em “OK” da mensagem, verifique a sub-aba “Log de Erros e Avisos”, pois terá uma mensagem conforme baixo: AVISO - Titular Beneficiário ITAMAR MENDES DA SILVEIRA - CPF 39391788610: O registro 'DTPSE' não foi gerado para o dependente EDUARDO RAMOS DA SILVEIRA pois o mesmo tem 18 anos ou mais e está Sem o CPF preenchido em seu cadastro. O valor do Plano privado de assistência à saúde - Coletivo empresarial para este dependente será informado no CPF do beneficiário titular.

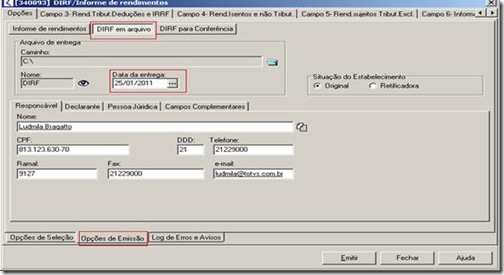

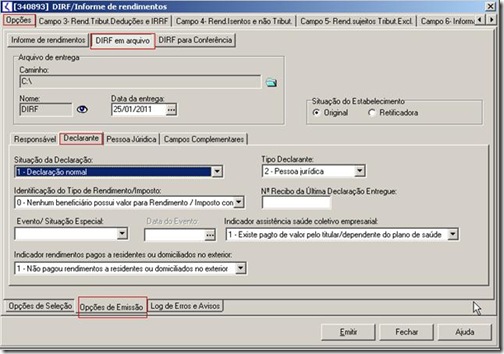

3.3 - Opções de emissãoAtravés da aba “Opções”, sub-aba “Opções de emissão”, na parte superior da tela, é possível determinar o tipo de emissão do relatório, sendo eles: Informe de Rendimentos, DIRF em arquivo ou DIRF para conferência.

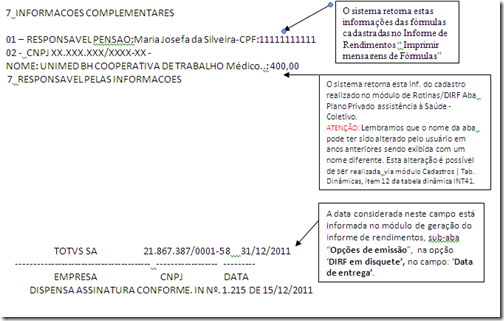

3.3.1 - Informe de RendimentosO Informe de Rendimentos (Comprovante de Rendimentos) é um relatório que contém os mesmos dados da DIRF e Informações complementares a mais . O Comprovante de Rendimentos deve ser entregue ao funcionário/prestador de serviço que tenha recebido pagamentos durante o ano calendário. Este relatório é utilizado para que a pessoa física faça sua declaração anual do Imposto de Renda em época oportuna. Existem duas possibilidades de geração deste relatório: pelo programa da DIRF (não contemplado pelo sistema RM Labore) e pelo sistema RM Labore, que possui um leiaute diferente do programa da DIRF, mas que atende perfeitamente o que propõe a legislação. Conforme Instrução Normativa RFB nº 1.215, de 15 de dezembro de 2011, Artigo 2º, parágrafo 3º, o modelo do leiaute do Informe de Rendimentos disponibilizado por sistema informatizado poderá ser diferente do estabelecido no § 1º, desde que contenha todas as informações nele previstas, dispensada assinatura ou chancela mecânica. Para emissão deste relatório no RM Labore existem as seguintes opções:

O sistema imprime o relatório detalhando os rendimentos mensalmente.

O sistema imprime os dados de pensão de forma detalhada, com base no movimento da pensão do cadastro do dependente.

Permite que os dados sejam gravados na tabela PDIRF, para serem utilizadas no gerador de relatórios. Este parâmetro deve ser marcado caso queira disponibilizar os dados do Informe de Rendimentos através do RM Portal. Clique e veja “Como Fazer” : Geração do Informe de Rendimentos no RM Portal

Informe o texto que será impresso nos relatórios de funcionários e de autônomos. Este texto será impresso logo após o nome do beneficiário.

O sistema permite a impressão de mensagens de fórmulas no campo 6 do informe de rendimentos. É possível a utilização de até 5 fórmulas simultâneas. Exemplo: Modelo de Informe de Rendimentos “DETALHADO” para auxiliar na conferência de valores Segue abaixo um modelo de Informe de rendimentos detalhado para auxiliar na conferência dos valores gerados. Para cada campo do relatório consta uma dica do que é considerado:

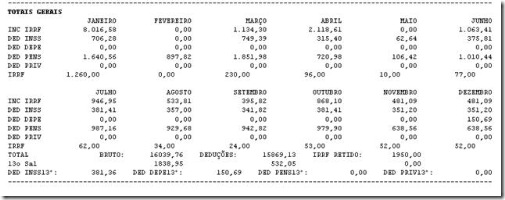

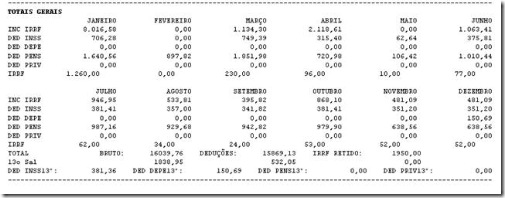

3.3.2 - DIRF para Conferência

Este relatório é utilizado para conferência visual dos dados que serão enviados para o programa da DIRF (gerado através da opção DIRF em arquivo). O relatório gerado a partir deste módulo, mesmo salvo em arquivo, não pode ser importado no programa da DIRF. Uma opção muito útil disponível deste módulo é o log da DIRF.

Exemplo: Valores da DIRF para Conferência

Segue abaixo um exemplo da DIRF para conferência:

ATENÇÃO: No campo de deduções, o valor de dedução de dependentes aparecerá duplicado no mês em que o funcionário estiver de férias, pois o cálculo considera a dedução do IRRF da folha de pagamento normal e a dedução de IRRF de férias. O mesmo ocorre com o 13º salário.

Esta opção é habilitada quando, na tela de opções de seleção, é informada uma chapa de funcionário, ou seja, não é possível a geração para mais de um funcionário ao mesmo tempo. Este relatório possui todas as informações consideradas para geração da DIRF e traz detalhes sobre cada verba considerada bem como valores de deduções. ATENÇÃO: Este é um excelente recurso para conferência dos dados da DIRF/ Informe de Rendimentos. Através do log gerado, é possível identificar de forma clara, possíveis diferenças.

3.3.3 - DIRF em arquivoUtilize essa opção para geração da DIRF em arquivo. O arquivo gerado deverá ser importado no programa da DIRF. As opções e parâmetros desse módulo são:

Informe o caminho onde o arquivo DIRF será gravado. Informe também da “Data da entrega”.

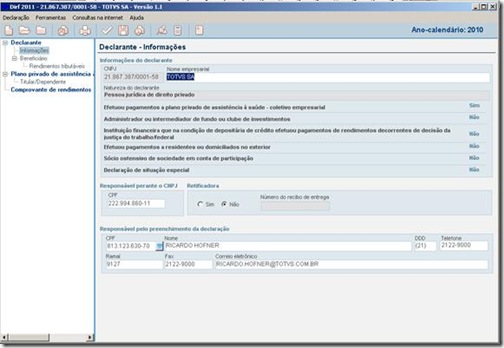

Informe os dados do responsável pela entrega da declaração.

Informe os dados do declarante da DIRF. A partir da DIRF2008 é necessário informar se o declarante é sócio ostensivo. Caso a declaração seja retificadora é fundamental a informação do número da declaração anterior no campo Nº Recibo da Última Declaração Entregue. · Indicador assistência saúde coletivo empresarial: Deve ser informado se a empresa possui ou não plano de saúde empresarial Coletivo, para que sejam gerados no arquivo de importação da DIRF os valores correspondentes aos Funcionários (titulares) e dependentes (se for o caso) dos planos de assistência saúde.

Nesta aba deve ser referenciado o campo complementar do cadastro do funcionário do tipo DATA. Este campo deverá estar preenchido no cadastro do funcionário com a data do Laudo Médico, em caso do funcionário possuir Moléstia Grave. Observação: Quando o funcionário recebe um provento referente a moléstia grave, a data do laudo médico deverá estar informada, obrigatoriamente na DIRF.

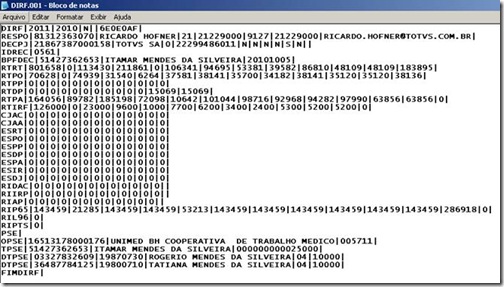

Exemplo: Estrutura do arquivo da DIRF Pessoa Jurídica

Exemplo de estrutura e sequência de registros de declarante “Pessoa Jurídica”

Dirf - Declaracao de imposto de renda retido na fonte RESPO - Responsavel pelo preenchimento DECPJ - Declarante pessoa juridica IDREC - Identificacao de codigo de receita BPFDEC - Beneficiario pessoa fisica do declarante RTRT - Rendimentos Tributaveis - Rendimento Tributavel RTPO - Rendimentos Tributaveis - Deducao Previdencia Oficial RTPP - Rendimentos Tributaveis - Deducao Previdencia Privada RTDP - Rendimentos Tributaveis - Deducao Dependentes RTPA - Rendimentos Tributaveis - Deducao Pensao Alimenticia RTIRF - Rendimentos Tributaveis - Imposto de Renda na Fonte CJAC - Compensacao de Imposto por Decisao Judicial - Ano Calendario CJAA - Compensacao de Imposto por Decisao Judicial - Anos Anteriores ESRT - Tributacao com Exigibilidade Suspensa - Rendimento Tributavel ESPO - Tributacao com Exigibilidade Suspensa - Deducao Previdencia Oficial ESPP - Tributacao com Exigibilidade Suspensa - Deducao Previdencia Privada ESDP - Tributacao com Exigibilidade Suspensa - Deducao Dependentes ESPA - Tributacao com Exigibilidade Suspensa - Deducao Pensao Alimenticia ESIR - Tributacao com Exigibilidade Suspensa - Imposto de Renda ESDJ - Tributacao com Exigibilidade Suspensa - Deposito Judicial RIDAC - Rendimentos Isentos - Diaria e Ajuda de Custo RIIRP - Rendimentos Isentos - Indenizacoes por Rescisao de Contrato de Trabalho, inclusive a titulo de PDV RIAP - Rendimentos Isentos - Abono Pecuniario RIMOG - Rendimentos Isentos - Pensao, Aposentadoria ou Reforma por Molestia Grave RIP65 - Rendimentos Isentos - Parcela Isenta de Aposentadoria para Maiores de 65 anos RIL96 - Rendimentos Isentos Anuais - Lucros e dividendos pagos a partir de 1996 RIPTS - Rendimentos Isentos Anuais - Valores pagos a titular ou socio ou empresa de pequeno porte, exceto pro-labore e alugueis RIO - Rendimentos Isentos - Outros BPJDEC - Beneficiario pessoa juridica do declarante RTRT - Rendimentos Tributaveis - Rendimento Tributavel RTIRF - Rendimentos Tributaveis - Imposto de Renda na Fonte FCI - Fundo ou clube de investimento administrado pelo declarante IDREC - Identificacao de codigo de receita BPFFCI - Beneficiario pessoa fisica do fundo ou clube de investimento RTRT - Rendimentos Tributaveis - Rendimento Tributavel RTIRF - Rendimentos Tributaveis - Imposto de Renda na Fonte CJAC - Compensacao de Imposto por Decisao Judicial - Ano Calendario CJAA - Compensacao de Imposto por Decisao Judicial - Anos Anteriores ESRT - Tributacao com Exigibilidade Suspensa - Rendimento Tributavel ESIR - Tributacao com Exigibilidade Suspensa - Imposto de Renda ESDJ - Tributacao com Exigibilidade Suspensa - Deposito Judicial BPJFCI - Beneficiario pessoa juridica do fundo ou clube de investimento RTRT - Rendimentos Tributaveis - Rendimento Tributavel RTIRF - Rendimentos Tributaveis - Imposto de Renda na Fonte PROC - Processo da justica do trabalho/federal de que o declarante instituicao financeira e depositario IDREC - Identificacao de codigo de receita BPFPROC - Beneficiario pessoa fisica do processo da justica do trabalho/federal RTRT - Rendimentos Tributaveis - Rendimento Tributavel RTPO - Rendimentos Tributaveis - Deducao Previdencia Oficial RTPP - Rendimentos Tributaveis - Deducao Previdencia Privada RTDP - Rendimentos Tributaveis - Deducao Dependentes RTPA - Rendimentos Tributaveis - Deducao Pensao Alimenticia RTIRF - Rendimentos Tributaveis - Imposto de Renda na Fonte CJAC - Compensacao de Imposto por Decisao Judicial - Ano Calendario CJAA - Compensacao de Imposto por Decisao Judicial - Anos Anteriores ESRT - Tributacao com Exigibilidade Suspensa - Rendimento Tributavel ESPO - Tributacao com Exigibilidade Suspensa - Deducao Previdencia Oficial ESPP - Tributacao com Exigibilidade Suspensa - Deducao Previdencia Privada ESDP - Tributacao com Exigibilidade Suspensa - Deducao Dependentes ESPA - Tributacao com Exigibilidade Suspensa - Deducao Pensao Alimenticia ESIR - Tributacao com Exigibilidade Suspensa - Imposto de Renda ESDJ - Tributacao com Exigibilidade Suspensa - Deposito Judicial RIMOG - Rendimentos Isentos - Pensao, Aposentadoria ou Reforma por Molestia Grave BPJPROC - Beneficiario pessoa juridica do processo da justica do trabalho/federal RTRT - Rendimentos Tributaveis - Rendimento Tributavel RTIRF - Rendimentos Tributaveis - Imposto de Renda na Fonte RPDE - Rendimentos pagos a residentes ou domiciliados no exterior BRPDE - Beneficiario dos rendimentos pagos a residentes ou domiciliados no exterior VRPDE - Valores de rendimentos pagos a residentes ou domiciliados no exterior PSE – Valores pagos a operadoras de plano de saude OPSE – Identificador da operadora de plano de saude TPSE – Titular do plano de saude DTPSE – Dependentes do titular do plano de saude INF - Informacoes complementares para comprovante de rendimento FIMDirf - Termino da declaracao

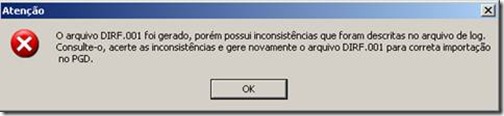

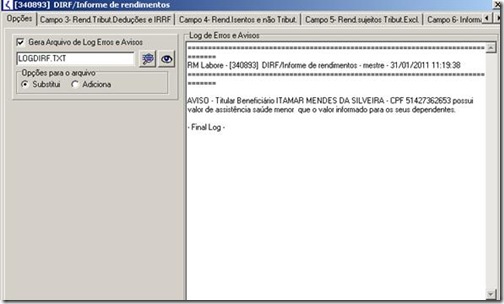

3.3.4 - Log de Erros e Avisos ao gerar a DIRF em arquivo:

É importante verificar sempre após a geração do arquivo da DIRF, os logs que foram gerados, pois o sistema RM Labore realiza diversas consistências dos dados que foram processados para a geração do arquivo. Desta forma, o usuário poderá corrigir os dados para que as informações sejam regeradas com exatidão.

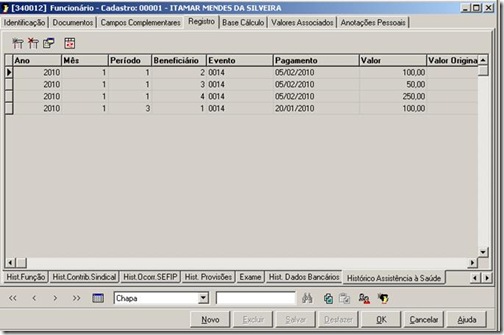

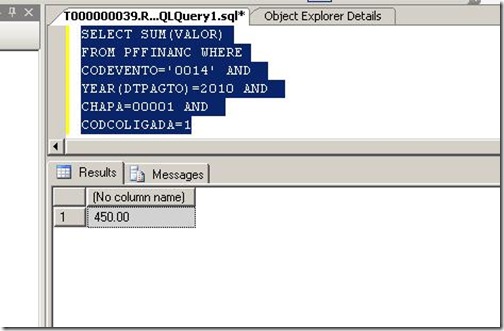

Exemplo de uma consistência que é realizada: ================================================================================ RM Labore - [340893] DIRF/Informe de rendimentos - mestre - 31/01/2012 11:04:44 ================================================================================ AVISO - Titular Beneficiário ITAMAR MENDES DA SILVEIRA - CPF 51427362653 possui valor de assistência saúde menor que o valor informado para os seus dependentes. - Final Log - O sistema apresentará este aviso porque o valor discriminado no cadastro do funcionário, Registro|Histórico de Assistência a saúde está menor que o total do evento de desconto de assistência a saúde, lançado na ficha financeira no decorrer do ano de 2011: Segue sentença SQL para que a conferência seja feita: Consulta para base SQL: SELECT SUM(VALOR) FROM PFFINANC WHERE CODEVENTO='AAAA' AND YEAR(DTPAGTO)=2011 AND CHAPA=BBBB AND CODCOLIGADA=X

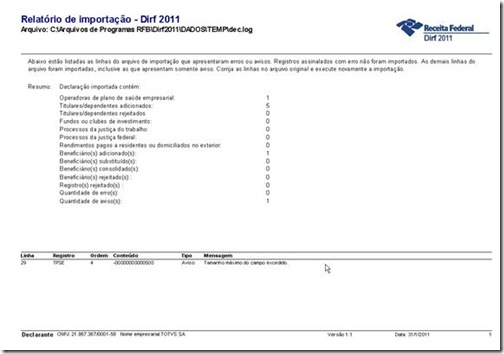

Consulta para base ORACLE: SELECT SUM(VALOR) FROM PFFINANC WHERE CODEVENTO='AAAA' AND TO_char(DTPAGTO,'YYYY')='2011' AND CHAPA=BBBB AND CODCOLIGADA=X Atenção: Onde se lê: AAAA: deverá ser substituído pelo código o evento de desconto de assistência a saúde. BBBB: a chapa do funcionário X : A coligada de destino ------------------------------------------------------------------------------------------------------------------------------------------ Exemplo: Chapa 00001 Valor discriminado no cadastro do funcionário, Registro|Histórico de Assistência a saúde : Total: 500,00 Aviso apresentado no RMLabore ao gerar a DIRF: Aviso Apresentado ao importar o arquivo no programa da DIRF: Total do evento de assistência a saúde,0014, lançado na ficha financeira ano 2011: Esta mensagem é apenas um aviso, ou seja, não impedirá a importação do arquivo da DIRF, porém ao abrir a declaração e verificar os valores do Titular/Dependente, os mesmos serão discriminados apenas para os dependentes e com um valor diferente do real lançado na ficha financeira:

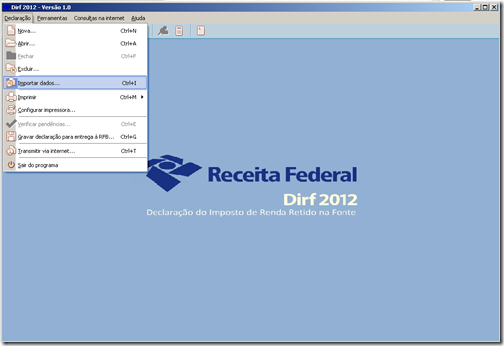

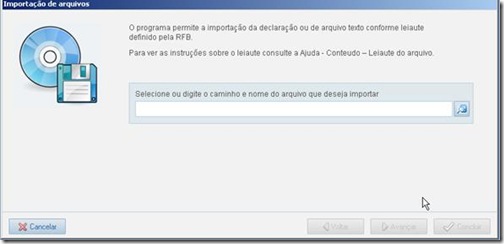

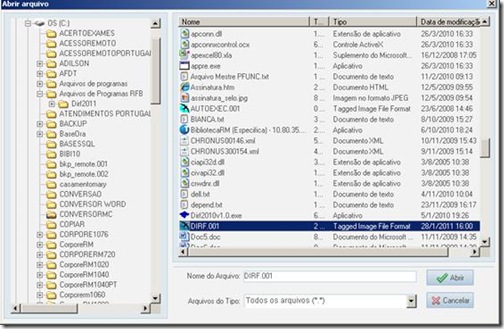

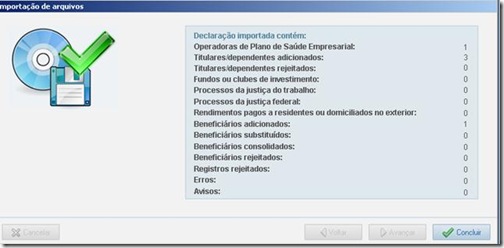

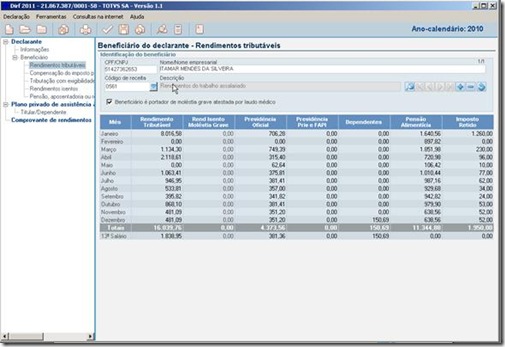

3.4 - Programa validador da DIRF 2012Após acessar o programa da DIRF, acesse o menu DECLARAÇÃO / IMPORTAR DADOS, para importar os dados do arquivo gerado pelo sistema RM Labore. Será apresentada a tela abaixo: Selecione ou digite o caminho e o nome do arquivo que deseja importar: Campo Arquivos do Tipo: Todos os arquivos(*.*) < Avançar> Nesta tela acima é apresentado um resumo da operação de importação. Após a importação a declaração poderá ser conferida no programa da DIRF/2012, na primeira tela são informados os dados da empresa. Informações do declarante. Dados dos beneficiários Nesta tela estão os dados dos beneficiários como: CPF, nome, base de cálculo do IRRF (Rendimento Tributável), INSS descontado (Previdência Oficial), Previdência Privada, Dedução de dependentes, valores de pensão alimentícia e valor de Imposto de Renda retido (IRRF).

3.5 - Como enviar Comprovante de Rendimentos por e-mailO sistema permite o envio do Informe de Rendimentos para o email do funcionário. Para que isso possa ser feito, o sistema deve estar parametrizado de forma a permitir o envio de e-mail’s. A parametrização de envio de e-mail é feita no módulo “OPÇÕES| PARÂMETROS|GLOBAIS”, na aba “Envio de E-Mails” e também na parametrização do módulo “OPÇÕES|PARÂMETROS|RMLABORE”, na aba “Outros parâmetros -> Parâmetros II”, onde se determina o e-mail do remetente(na geração do Informe de Rendimentos é considerado o e-mail do remetente informado no próprio módulo) e qual e-mail do destinatário será considerado, se do cadastro do funcionário ou do cadastro do usuário. Caso esteja marcado e-mail do usuário, o sistema verificará se o funcionário tem um usuário associado na aba identificação e se o usuário tem e-mail cadastrado. Caso esteja desmarcado, ele verifica o email do cadastro do funcionário (aba “Identificação”). O sistema verificará o e-mail do cadastro do usuário/funcionário e enviará o relatório seguindo as parametrizações de envio de e-mail.

1º Passo: O e-mail deve estar informado no cadastro de todos os funcionários no módulo, “CADASTROS| FUNCIONÁRIOS”, aba "Identificação". Funcionários sem informação de e-mail serão desconsiderados.

2º Passo: No módulo, "OPÇÕES|PARÂMETROS|GLOBAIS", informar o servidor SMTP, informar o nome do seu login e senha no servidor de e-mail e conectar através do ícone com "raio amarelo" informando o seu e-mail nos campos para teste (para verificação da conexão).

3º Passo: Acessar "RELATÓRIOS |DIRF/INFORME DE RENDIMENTOS | Opções de Emissão" e marcar o flag "Enviar por E-Mail" e informar o e-mail do remetente. Clicar no botão "emitir".

4º Passo: Caso os e-mails não sejam enviados acesse os parâmetros do RM Labore “OPÇÕES|PARÂMETROS| RM LABORE” e na aba “Outros Parâmetros -> Parâmetros II” ative o envio de mensagens eletrônicas, utilizar e-mail do cadastro do funcionário e informe um e-mail de remetente.

Não são considerados alguns valores da ficha financeira.

1º Passo: Conferir a data de admissão do funcionário

2º Passo: Verifique se existe movimentação na ficha financeira referente à data que está sendo gerado o Informe de rendimentos/Dirf do funcionário (verifique a data de pagamento e o caixa).

3º Passo: Verificar no módulo, “OPÇÕES| PARÂMETROS|RM LABORE”, aba “Outros Parâmetros”, sub-aba “Parâmetros II", o número de meses constantes no campo "Meses a manter na ficha financeira". Se o período da geração do relatório for maior do que o número de meses guardados, deverá então efetuar a restauração da ficha financeira complementar, através do módulo "ROTINAS | RESTAURAÇÃO DA FICHA FINANCEIRA COMPLEMENTAR". OBS: após a liberação de competência, os meses restaurados voltarão para as tabelas complementares.

|