- Criado por Patricia Lopes Legas, última alteração por Adriana Torres De Araújo em 14 set, 2022

Tempo aproximado para leitura: superior a 15 minutos

Tempo aproximado para leitura: superior a 15 minutos

Obrigações Fiscais

Visão Geral do E-social

O eSocial é um projeto do governo federal, instituído pelo Decreto nº 8.373, de 11 de dezembro de 2014, que tem por objetivo desenvolver um sistema de coleta de informações trabalhistas, previdenciárias e tributárias, armazenando-as em um Ambiente Nacional Virtual, a fim de possibilitar aos órgãos participantes do projeto, na medida da pertinência temática de cada um, a utilização de tais informações para fins trabalhistas, previdenciários, fiscais e para a apuração de tributos e da contribuição para o FGTS.

As informações são prestadas ao eSocial por meio dos seguintes grupos de eventos: tabelas, não periódicos e periódicos.

Fonte: mos-manual-de-orientacao-do-esocial-vs-2-4.pdf (Ref 09/2017)

Os arquivos complementares anexos a este manual, bem como o próprio manual, estão disponíveis no portal do eSocial, em: http://www.esocial.gov.br/.

No TAF, foram criado controles sistêmicos de forma a controlar as informações que serão transmitidas ao governo. Este controle abrange:

- Cadastros para receber, armazenar e validar as informações relevantes a entrega desta obrigação;

- Monitor de Integração dos dados por eventos;

- Monitor de transmissão dos dados por eventos ( Comunicação com o governo para emitir os eventos e armazenar o histórico de assinaturas e rejeições);

Importante

No total são 45 eventos, a entrega do Esocial contempla:

Tabelas (11x)

S-1000, S-1005, S-1010, S-1020, S-1030, S-1035, S-1040, S-1050, S-1060, S-1070 e S-1080.

S-1200, S-1202, S-1207, S-1210, S-1250, S-1260, S-1270, S-1280, S-1295, S-1298, S-1299, S-1300 e S-5001, S-5002, S-5011, S-5012

Não Periódicos (18x)

S-2190, S-2200, S-2205, S-2206, S-2210, S-2220, S-2230, S-2240, S-2241, S-2250, S-2260, S-2298, S-2299, S-2300, S-2306, S-2399, e S-2400, além da exclusão por meio do S-3000.

Ref: Leiaute esocial - Versão 2.4.02 - Março de 2018

Saiba mais em 03. Atualização do ambiente - Versão 12.

Visão Eventos Tabelas

É o primeiro grupo de eventos a ser transmitido ao Ambiente Nacional do eSocial. São eventos que identificam o empregador/contribuinte/órgão público, contendo dados básicos de sua classificação fiscal e de sua estrutura administrativa.Considerando que grande parte dos eventos utiliza as informações constantes nas tabelas do empregador, que representam um conjunto de regras específicas necessárias para a validação dos eventos do eSocial, é obrigatório transmiti-las logo após o envio do evento de Informações do Empregador/Contribuinte/órgão público e antes dos eventos periódicos e não periódicos. A perfeita manutenção dessas tabelas é fundamental para a recepção dos eventos periódicos e não periódicos e à adequada apuração das bases de cálculo e dos valores devidos.

Fonte: http://portal.esocial.gov.br/manuais/mos-manual-de-orientacao-do-esocial-vs-2-4.pdf

S-1000 - Informações do Empregador/Contribuinte/Órgão Público

S-1005 - Tabela de Estabelecimentos, Obras ou Unidades de Órgãos Públicos

S-1010 - Tabela de Rubricas

S-1020 - Tabela de Lotações Tributárias

S-1030 - Tabela de Cargos/Empregos Públicos

S-1035 - Tabela de Carreiras Públicas

S-1040 - Tabela de Funções/Cargos em Comissão

S-1050 - Tabela de Horários/Turnos de Trabalho

S-1060 - Tabela de Ambientes de Trabalho

S-1070 - Tabela de Processos Administrativos/Judiciais

S-1080 - Tabela de Operadores Portuários

Visão Eventos Não Periódicos

São aqueles que não têm uma data pré-fixada para ocorrer, pois dependem de acontecimentos na relação entre o empregador/órgão público e o trabalhador que influenciam no reconhecimento de direitos e no cumprimento de deveres trabalhistas, previdenciários e fiscais como, por exemplo, a admissão/ingresso de um empregado/servidor, a alteração de salário, a exposição do trabalhador a agentes nocivos e o desligamento, dentre outros.

Inclui-se neste grupo o cadastramento inicial dos vínculos dos empregados ativos, servidores ativos, mesmo que afastados, dos militares e dos beneficiários dos Regimes Próprios de Previdência Social - RPPS, que deverá ser transmitido antes da data de início da obrigatoriedade do eSocial para aquele empregador/órgão público. Tais informações serão enviadas no evento S-2200 após o envio do grupo de eventos de Tabelas. O cadastramento inicial será enviado pelo empregador/órgão público no início da implantação do eSocial, com todos os vínculos ativos, com seus dados cadastrais atualizados, e servirão de base para construção do "Registro de Eventos Trabalhistas - RET", o qual será utilizado para validação dos eventos de folha de pagamento e demais eventos enviados posteriormente.

Os eventos não periódicos sem prazo diferenciado devem ser enviados, quando ocorrerem, antes dos eventos mensais da folha de pagamento, com o objetivo de se evitar inconsistências entre a folha de pagamento e os eventos de tabelas e os não periódicos. O melhor momento para se transmitir os eventos não periódicos e os de tabela é imediatamente após a sua ocorrência. Este procedimento além de impedir possíveis inconsistências, evita tanto o represamento desnecessário de eventos a serem transmitidos quanto o congestionamento de redes pela transmissão de última hora.

Fonte: http://portal.esocial.gov.br/manuais/mos-manual-de-orientacao-do-esocial-vs-2-4.pdf

S-2190 - Admissão de Trabalhador - Registro Preliminar

S-2200 - Cadastramento Inicial do Vínculo e Admissão/Ingresso de Trabalhador

S-2205 - Alteração de Dados Cadastrais do Trabalhador

S-2206 - Alteração de Contrato de Trabalho

S-2210 - Comunicação de Acidente de Trabalho

S-2220 - Monitoramento da Saúde do Trabalhador

S-2230 - Afastamento Temporário

S-2240 - Condições Ambientais do Trabalho - Fatores de Risco

S-2241 - Insalubridade, Periculosidade e Aposentadoria Especial

S-2250 - Aviso Prévio

S-2260 - Convocação para Trabalho Intermitente

S-2298 - Reintegração

S-2299 - Desligamento

S-2300 - Trabalhador Sem Vínculo de Emprego/Estatutário - Início

S-2306 - Trabalhador Sem Vínculo de Emprego/Estatutário - Alteração Contratual

S-2399 - Trabalhador Sem Vínculo de Emprego/Estatutário - Término

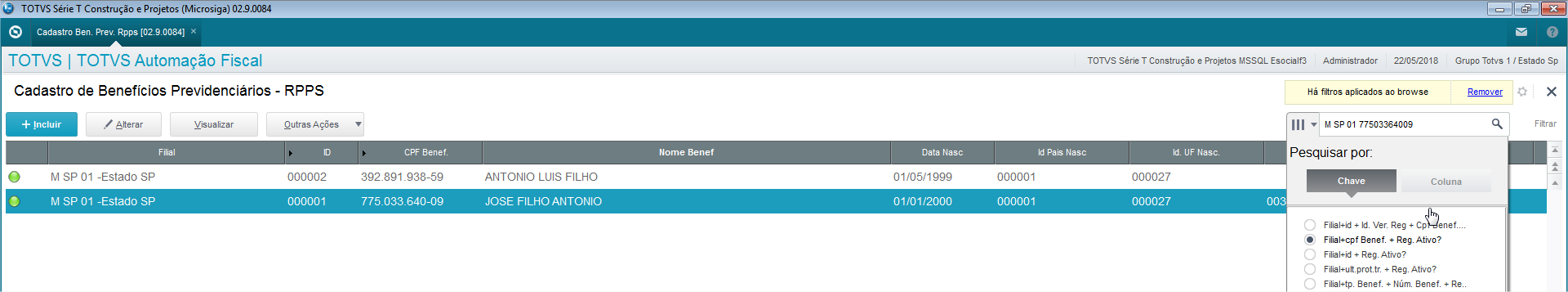

S-2400 - Cadastro de Benefícios Previdenciários - RPPS

S-2500 - Cadastro de Processo Trabalhista

S-3000 - Exclusão de eventos

S-3500 - Exclusão do evento - Processo Trabalhista

- Visão Geral do E-social

- Visão Eventos Tabelas

- S-1000 - Informações do Empregador/Contribuinte/Órgão Público

- S-1005 - Tabela de Estabelecimentos, Obras ou Unidades de Órgãos Públicos

- S-1010 - Tabela de Rubricas

- S-1020 - Tabela de Lotações Tributárias

- S-1030 - Tabela de Cargos/Empregos Públicos

- S-1035 - Tabela de Carreiras Públicas

- S-1040 - Tabela de Funções/Cargos em Comissão

- S-1050 - Tabela de Horários/Turnos de Trabalho

- S-1060 - Tabela de Ambientes de Trabalho

- S-1070 - Tabela de Processos Administrativos/Judiciais

- S-1080 - Tabela de Operadores Portuários

- Visão Eventos Não Periódicos

- S-2190 - Admissão de Trabalhador - Registro Preliminar

- S-2200 - Cadastramento Inicial do Vínculo e Admissão/Ingresso de Trabalhador

- S-2205 - Alteração de Dados Cadastrais do Trabalhador

- S-2206 - Alteração de Contrato de Trabalho

- S-2210 - Comunicação de Acidente de Trabalho

- S-2220 - Monitoramento da Saúde do Trabalhador

- S-2230 - Afastamento Temporário

- S-2240 - Condições Ambientais do Trabalho - Fatores de Risco

- S-2241 - Insalubridade, Periculosidade e Aposentadoria Especial

- S-2250 - Aviso Prévio

- S-2260 - Convocação para Trabalho Intermitente

- S-2298 - Reintegração

- S-2299 - Desligamento

- S-2300 - Trabalhador Sem Vínculo de Emprego/Estatutário - Início

- S-2306 - Trabalhador Sem Vínculo de Emprego/Estatutário - Alteração Contratual

- S-2399 - Trabalhador Sem Vínculo de Emprego/Estatutário - Término

- S-2400 - Cadastro de Benefícios Previdenciários - RPPS

- S-2500 - Cadastro de Processo Trabalhista

- S-3000 - Exclusão de eventos

- S-3500 - Exclusão do evento - Processo Trabalhista

- Visão Eventos Periódicos

- Integração dos Eventos - via Manual

- Folha\Benefícios\Rendimento

- S-1200 - Remuneração de trabalhador vinculado ao Regime Geral de Previd. Social (RGPS)

- S-1202 - Remuneração de Servidor Vinculado Regime Próprio Previdência Social (RPPS)

- S-1207 - Benefícios Previdenciários RPPS

- S-1210 - Pagamento Rendimento Trabalho (IRRF)

- Específicos ( Produtor Rural\Trabalhador Avulso Não Portuário )

- Fechamento

- Totalizadores

- Exclusão

- Monitor de Transmissão

Visão Eventos Periódicos

São aqueles cuja ocorrência tem periodicidade previamente definida, compostos por informações de folha de pagamento, de apuração de outros fatos geradores de contribuições previdenciárias como, por exemplo, os incidentes

sobre pagamentos efetuados às pessoas físicas quando da aquisição da sua produção rural, e do imposto sobre a renda retido na fonte sobre pagamentos realizados a pessoa física.

Na terceira etapa, empresas com faturamento anual superior a R$78 milhões precisam incluir no sistema dados referentes às folhas de pagamento.

Prazo de envio: Os eventos periódicos devem ser transmitidos até o dia 07 do mês seguinte, antecipando-se o vencimento para o dia útil imediatamente anterior, em caso de não haver expediente bancário.

Fonte: http://portal.esocial.gov.br/institucional/documentacao-tecnica

Importante

Estas informações podem ser digitadas manualmente ou integradas.

Integração dos Eventos - via Manual

Após a integração e a transmissão das tabelas e dos trabalhadores (não periódicos), a próxima etapa é integrar os registros pertinentes ao evento periódico,

o TAF disponibiliza algumas alternativas para essa integração, a principal é por xml, via arquivo físico que simula o webservice que as outras marcas podem enviar.

Abaixo, a demonstração do funcionamento de uma integração do evento S-1200 Folha de Pagamento, considerando os pré-requisitos mencionados acima, esse processo de integração também é válido para

os demais eventos(S-1200, S-1202, S-1207, S-1210, S-1250, S-1260, S-1270, S-1280, S-1295, S-1298, S-1299 e S-1300 ),

com exceção dos totalizadores (S-5001, S-5002, S-5003, S-5011, S-5012, S-5013, S-5501), pois são gerados com base no retorno do governo.

- Integração → Mais informações em Modelos e Processos de Integração e Gerenciador de Integração.

- Rotina: TAFA500

- Caminho: Miscelânea\Integração\Importação de Arquivos

1) Avançar a 1° tela;

2) Informar o caminho que constam os arquivos Xmls a serem integrados, selecionar o método de importação "3" e clicar em finalizar.

3) Confirme o processamento, clicar em fechar, clicar em SIM para validar e clicar em SIM para visualizar;

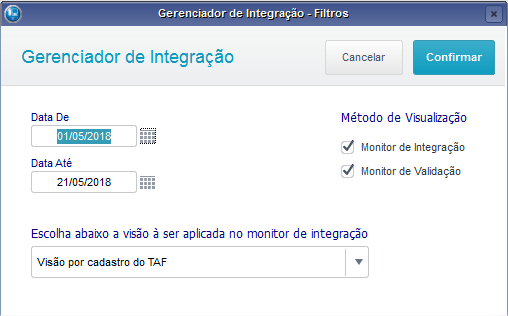

4) Informar o parâmetro Data De - Data Até, selecionar uma visão e clicar em confirmar.

Folha\Benefícios\Rendimento

São destinados 4 eventos do E-social para tratamento de folha(RGPS, RPPS), benefício(RPPS) e rendimento(IRRF).

Prazo de envio: Deve ser transmitido até o dia 07 do mês subsequente ao mês de referência do evento. Antecipa-se o vencimento para o dia útil imediatamente anterior quando não houver expediente bancário.

A única ressalva é para o evento S-1210 – Pagamentos de Rendimentos do Trabalho, que além da possibilidade do dia 07 do mês subsequente, pode também ser enviado antes do fechamento “S-1299 – Fechamento dos Eventos Periódicos”, o que ocorrer primeiro.

Ponto de atenção: Ao transmitir o evento S-1200(Remuneração de trabalhador vinculado ao Regime Geral de Previd. Social) ou S-1210(Pagamentos de Rendimentos do Trabalho) com sucesso, o governo retornará os totalizadores S-5001 ou S-5002 respectivamente.

S-1200 - Remuneração de trabalhador vinculado ao Regime Geral de Previd. Social (RGPS)

São as informações da remuneração de cada trabalhador no mês de referência.

Este evento deve ser utilizado pelo empregador/contribuinte/órgão público para informar a parcela remuneratória devida a todos os seus trabalhadores, estagiários e bolsistas, exceto àqueles vinculados ao Regime Próprio de Previdência Social – RPPS, cuja informação deve ser prestada em evento próprio (S-1202).

Em resumo, a transmissão do S-1200 com sucesso, resulta na geração de um protocolo e do evento totalizador S-5001 - Contrib Social Por Trabalhador.

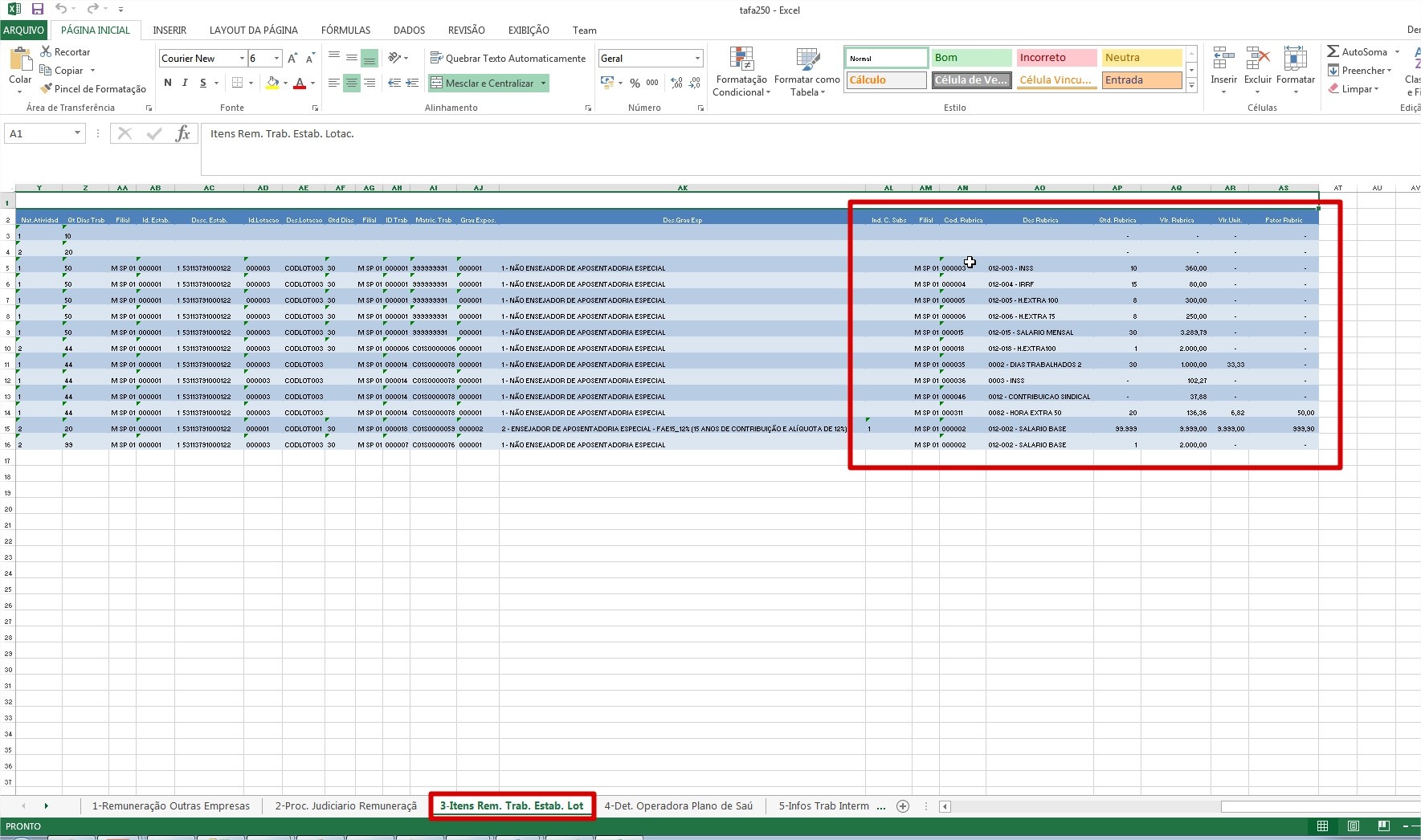

Rotina: TAFA250

Caminho: \ Eventos Esocial \ Periódicos \ Folha de Pagamento

Pré-Requisito: Para proceder com a integração\transmissão do evento periódico S-1200 - Remuneração Trabalhador RGPS (Folha), é essencial que os seguintes cadastros estejam preenchidos \ transmitidos:

1) Tabela - S-1000 (Empresa) X Tabela C1E

2) Tabela - S-1005 (Complemento\Estabelecimento) X Tabela C92

3) Tabela - S-1010 (Rubrica) X Tabela C8R

4) Tabela - S-1020 (Lotação) X Tabela C99

5) Tabela - S-1030 (Cargo) X Tabela C8V

6) Não Periódico - S-2200 (Trabalhador C/ Vínculo) ou S-2300 (S/ Vínculo) X Tabela C9V / CUP / CUU

Os seguintes cadastros não são obrigatórios para prosseguir, mas devem ser utilizados se existirem:

1) Tabela - S-1050 (Turno) X Tabela C90

2) Tabela - S-1070(Processo) X Tabela C1G / T5L

Respectivo Cadastro: Demonstração Browse Inicial

Demonstração 1° ABA

Demonstração 2° ABA

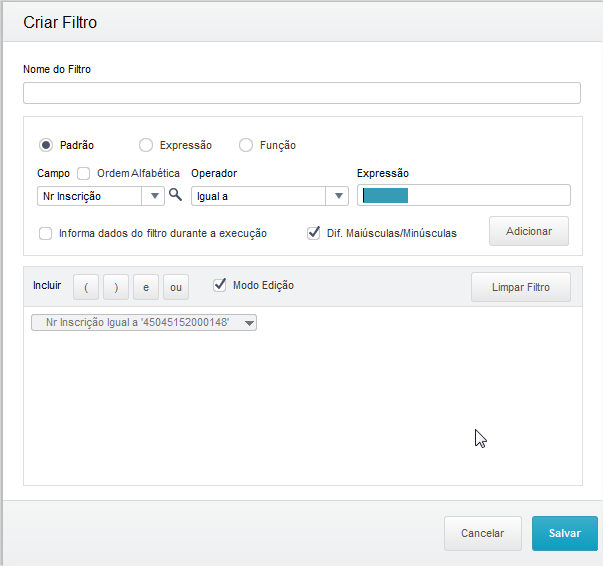

Forma de Consulta

1) Por meio de Pesquisa ou Filtro;

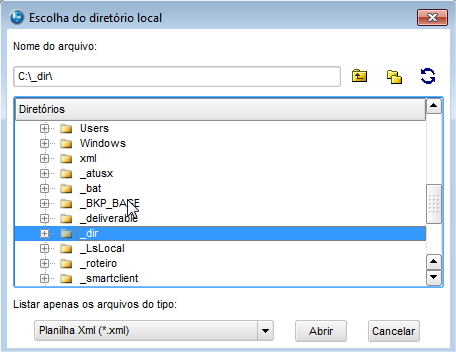

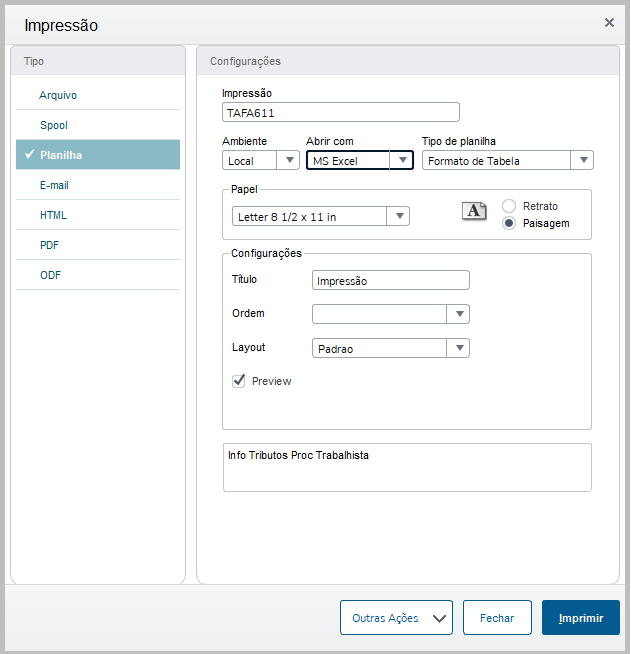

2) Por meio de Impressão (ações relacionadas\Imprimir);

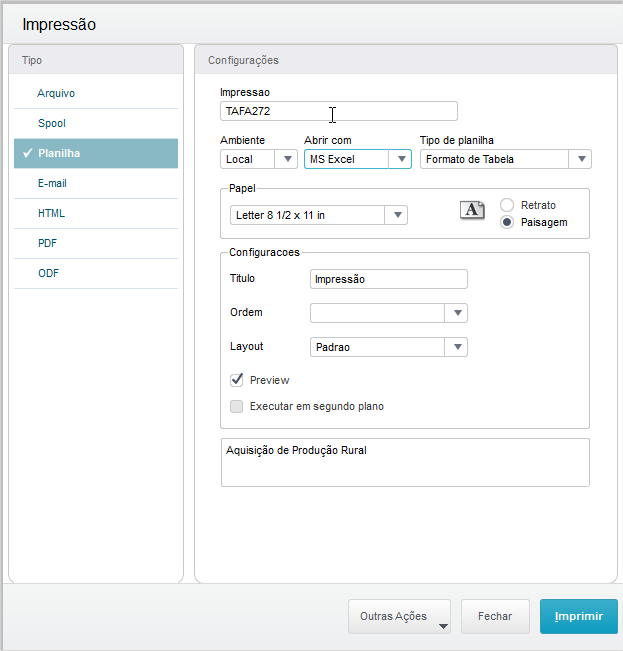

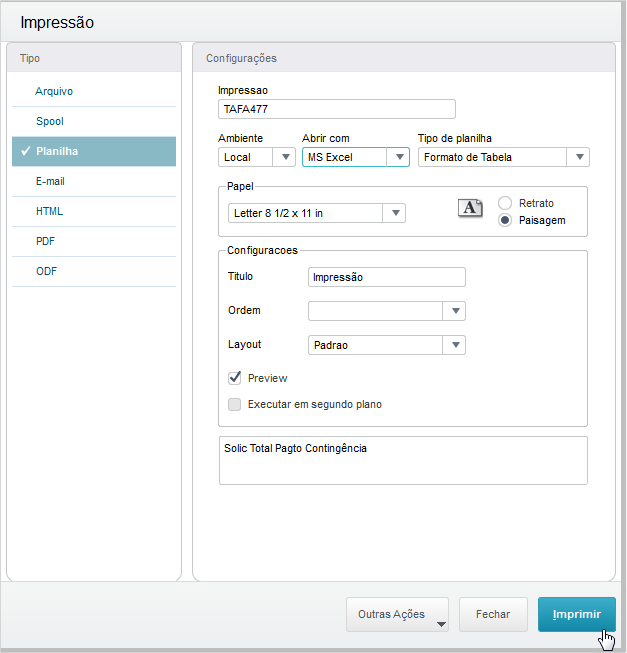

3) Selecionar a planilha, o ambiente local, abrir com o Excel, o tipo de planilha como “formato de tabela” e clicar em Imprimir;

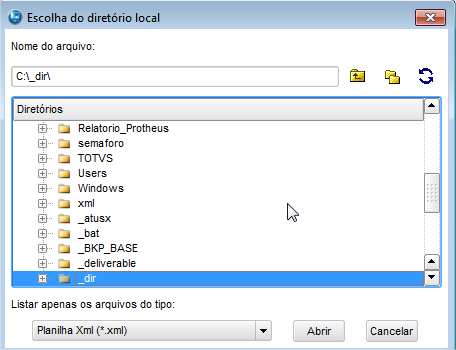

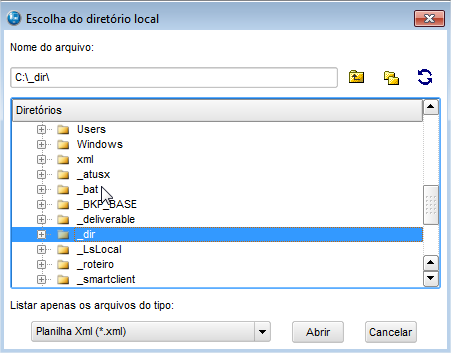

4) Selecionar um diretório para geração do arquivo e clicar em Abrir;

5) Navegar nas abas geradas para visualizar os valores;

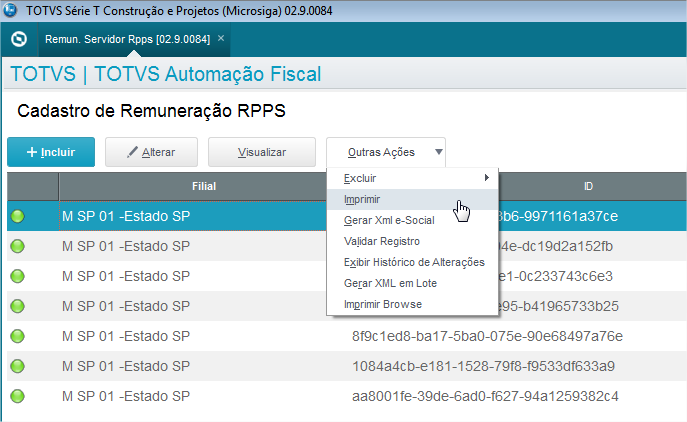

S-1202 - Remuneração de Servidor Vinculado Regime Próprio Previdência Social (RPPS)

São as informações da remuneração de cada servidor/militar no mês de referência. Este evento deve ser utilizado para os servidores filiados ao Regime Próprio de Previdência Social – RPPS pertencentes as categorias 301, 303

(sub judice no STF para parlamentares estaduais), 305 (desde que seja servidor público efetivo oriundo de ente que possua RPPS) e 307 (Militar) da Tabela 1 – “Categorias de Trabalhadores”.

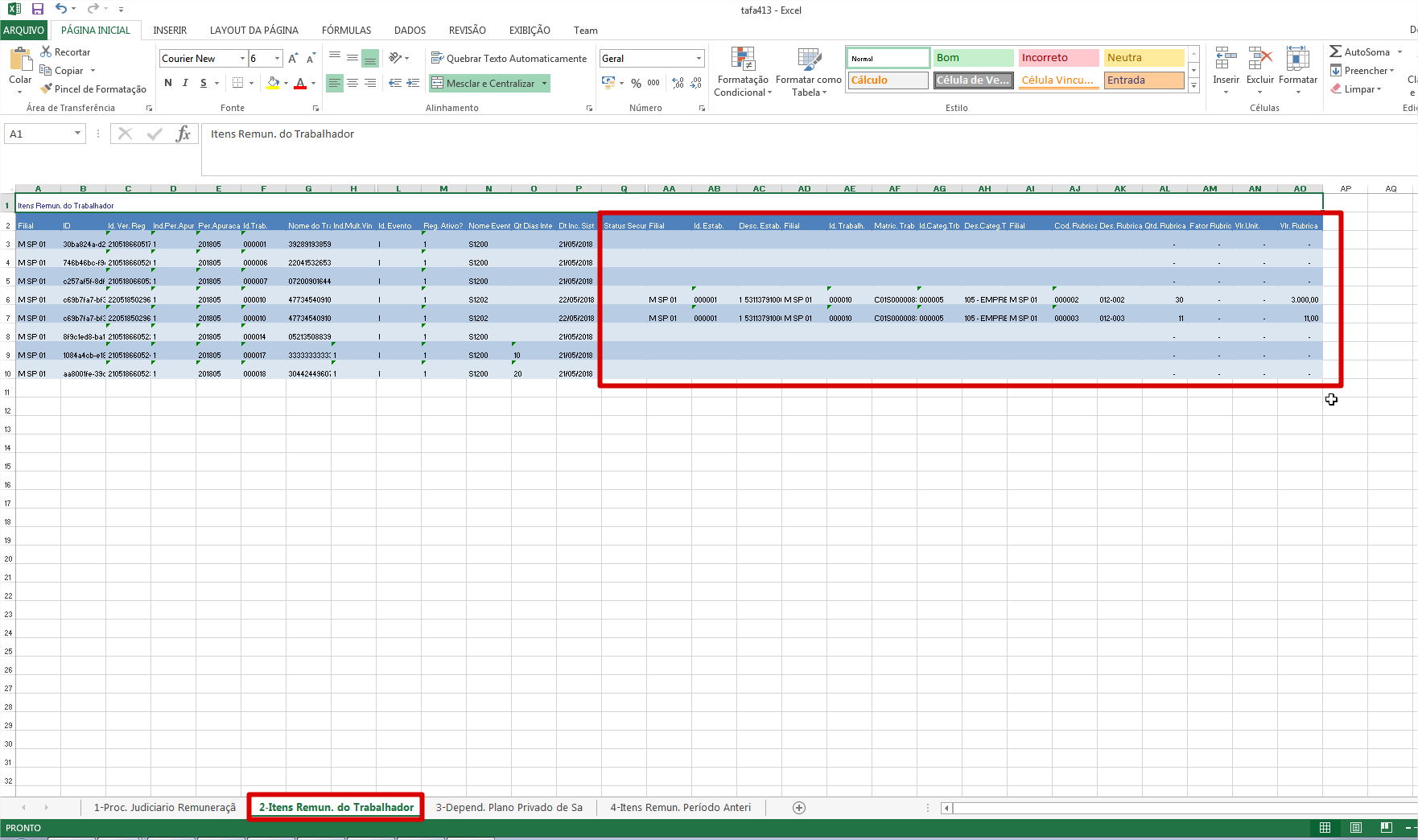

Rotina: TAFA413

Caminho: \ Eventos Esocial \ Periódicos \ Remun Servidor RPPS

Pré-Requisito: Para proceder com a integração\transmissão do evento periódico S-1202 - Remuneração de servidor vinculado a Regime Próprio de Previdência Social – RPPS, é essencial que os seguintes cadastros estejam preenchidos \ transmitidos:

1) Tabela - S-1000 (Empresa) X Tabela C1E

2) Tabela - S-1005 (Complemento\Estabelecimento) X Tabela C92

3) Tabela - S-1010 (Rubrica) X Tabela C8R

4) Tabela - S-1020 (Lotação) X Tabela C99

5) Tabela - S-1030 (Cargo) X Tabela C8V

6) Não Periódico - S-2200 (Trabalhador C/ Vínculo) ou S-2300 (S/ Vínculo) X Tabela C9V / CUP / CUU

O(s) seguinte(s) cadastro(s) não são obrigatórios para prosseguir, mas devem ser utilizados se existirem:

1) Tabela - S-1070(Processo) X Tabela C1G / T5L

Respectivo Cadastro: Demonstração Browse Inicial

Demonstração 1° ABA

Demonstração 2° ABA

Forma de Consulta

1) Por meio de Pesquisa ou Filtro;

2) Por meio de Impressão (ações relacionadas\Imprimir);

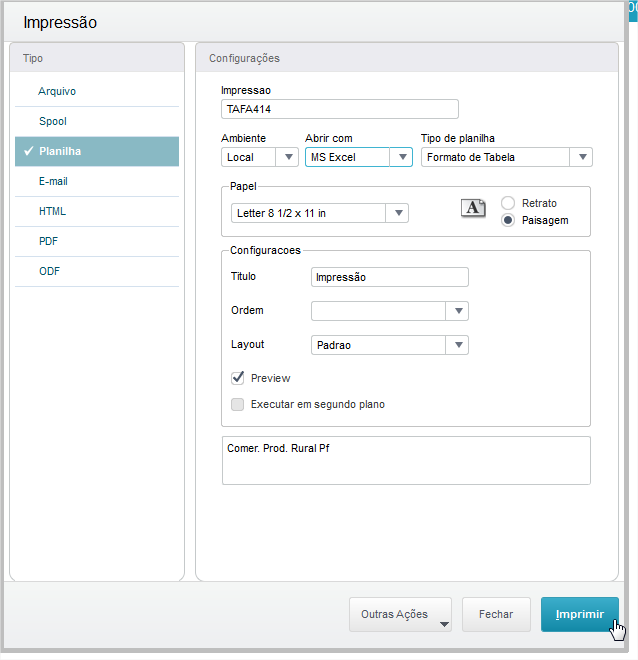

3) Selecionar a planilha, o ambiente local, abrir com o Excel, o tipo de planilha como “formato de tabela” e clicar em Imprimir;

4) Selecionar um diretório para geração do arquivo e clicar em Abrir;

5) Navegar nas abas geradas para visualizar os valores;

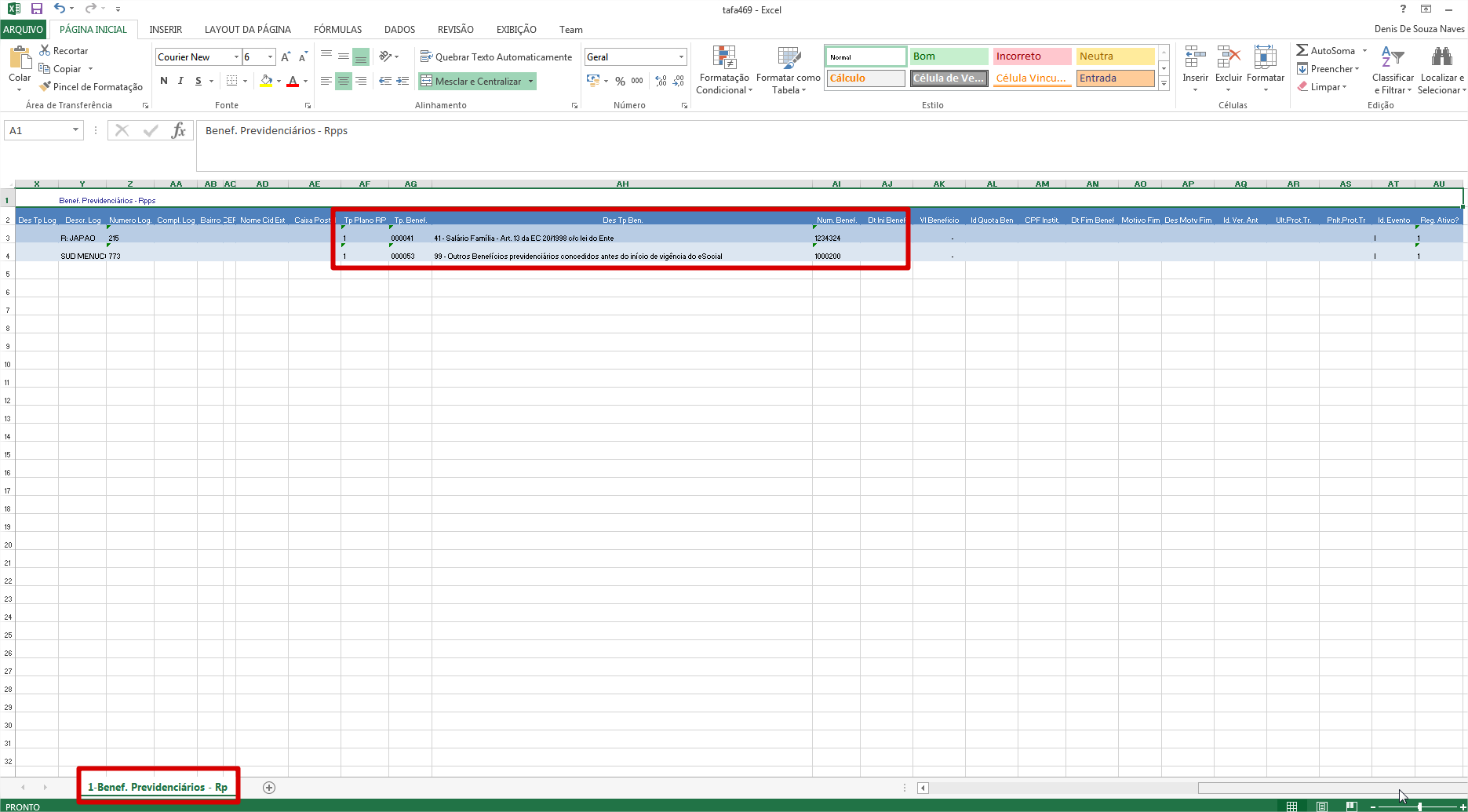

S-1207 - Benefícios Previdenciários RPPS

São as informações referentes ao pagamento das aposentadorias, pensões e demais benefícios dos segurados, no mês de referência.

Neste evento deve ser informado o CPF do beneficiário, o tipo do beneficio conforme tabela 25 – “Tipos de Benefícios Previdenciários dos Regimes Próprios de Previdência”, o numero do beneficio e o valor do benefício.

Todo pagamento informado neste evento deverá constar no evento “S-1210 – Pagamentos de Rendimentos do Trabalho”.

Rotina: TAFA470

Caminho: \ Eventos Esocial \ Periódicos \ Benefic. Prev RPPS

Pré-Requisito: Para proceder com a integração\transmissão do evento periódico S-1207 – Benefícios Previdenciários - RPPS, é essencial que os seguintes cadastros estejam preenchidos \ transmitidos:

1) Tabela - S-1000 (Empresa) X Tabela C1E

2) Tabela - S-1005 (Complemento\Estabelecimento) X Tabela C92

3) Tabela - S-1010 (Rubrica) X Tabela C8R

4) Tabela - S-1020 (Lotação) X Tabela C99

5) Tabela - S-1030 (Cargo) X Tabela C8V

6) Não Periódico - S-2200 (Trabalhador C/ Vínculo) ou S-2300 (S/ Vínculo) X Tabela C9V / CUP / CUU

7) Não Periódico - S-2400 – Cadastro de Benefícios Previdenciários – RPPS X Tabela T5T

Respectivo Cadastro: Demonstração Browse Inicial

Demonstração 1° ABA

Forma de Consulta

1) Por meio de Pesquisa ou Filtro;

2) Por meio de Impressão (ações relacionadas\Imprimir);

3) Selecionar a planilha, o ambiente local, abrir com o Excel, o tipo de planilha como “formato de tabela” e clicar em Imprimir;

4) Selecionar um diretório para geração do arquivo e clicar em Abrir;

5) Navegar nas abas geradas para visualizar os valores;

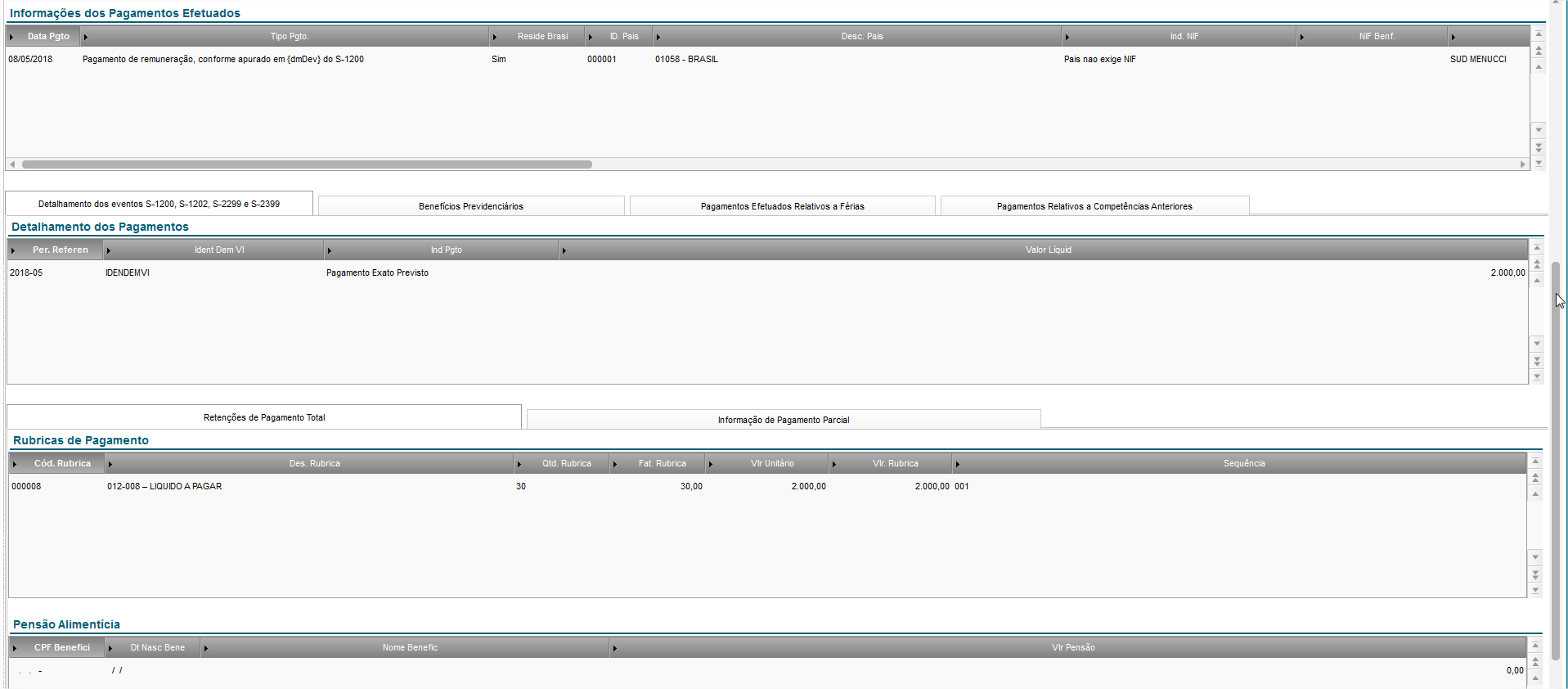

S-1210 - Pagamento Rendimento Trabalho (IRRF)

São as informações prestadas relativas aos pagamentos referentes aos rendimentos do trabalho com ou sem vínculo empregatício e o pagamento de Participação nos Lucros ou Resultados (PLR)

objeto de negociação entre a empresa e seus empregados. Aplica-se também aos benefícios pagos por RPPS.

Em resumo, a transmissão do S-1210 com sucesso, resulta na geração de um protocolo e do evento totalizador S-5002 - Imposto de Renda Retido na Fonte por Trabalhador.

Rotina: TAFA407

Caminho: \ Eventos Esocial \ Periódicos \ Pgto. Rend. Trab.

Pré-Requisito: Para proceder com a integração\transmissão do evento periódico S-1210 – Pagamentos de Rendimentos do Trabalho, é essencial que os seguintes cadastros estejam preenchidos \ transmitidos:

1) Tabela - S-1000 (Empresa) X Tabela C1E

2) Tabela - S-1005 (Complemento\Estabelecimento) X Tabela C92

3) Tabela - S-1010 (Rubrica) X Tabela C8R

4) Tabela - S-1020 (Lotação) X Tabela C99

5) Tabela - S-1030 (Cargo) X Tabela C8V

6) Não Periódico - S-2200 (Trabalhador C/ Vínculo) ou S-2300 (S/ Vínculo) X Tabela C9V / CUP / CUU

Para conseguir transmitir um S-1210, também deverá ser enviado ao menos um dos periódicos ou não periódicos, abaixo:

1) Periódico - S-1200 – Remuneração de trabalhador vinculado ao Regime Geral de Previdência Social X Tabela C91

2) Periódico - S-1202 – Remuneração do servidor vinculado a Regime de Previdência Social X Tabela C91

3) Periódico - S-1207 – Benefícios previdenciários – RPPS X Tabela T62

4) Não Periódico - S-2299 – Desligamento X Tabela CMD

5) Não Periódico - S-2399 - Trabalhador sem vínculo de Emprego/Estatutário – Término X Tabela T92

Respectivo Cadastro: Demonstração Browse Inicial

Demonstração 1° ABA - 1°Parte

Demonstração 1° ABA - 2°Parte

Forma de Consulta

1) Por meio de Pesquisa ou Filtro;

2) Por meio de Impressão (ações relacionadas\Imprimir);

3) Selecionar a planilha, o ambiente local, abrir com o Excel, o tipo de planilha como “formato de tabela” e clicar em Imprimir;

4) Selecionar um diretório para geração do arquivo e clicar em Abrir;

5) Navegar nas abas geradas para visualizar os valores;

Específicos ( Produtor Rural\Trabalhador Avulso Não Portuário )

São destinados 4 eventos do E-social para tratamento de produtor rural, comercialização de produção rural, contratação de trabalhador(es) avulso(s) não portuário(s) e informações complementare(s).

Nesse ponto o importante é a compatibilidade da classificação tributária informado no S-1000.

Prazo de envio: Esse(s) evento(s) deve(m) ser enviado(s) até o dia 07 do mês seguinte ou antes do envio do evento S-1299 – Fechamento dos Eventos Periódico - remuneração, o que ocorrer primeiro. Antecipa-se o envio deste evento para o dia útil imediatamente anterior quando não houver expediente bancário.

S-1250 - Aquisição Produção Rural

São as informações relativas à aquisição de produção rural de origem animal ou vegetal decorrente de responsabilidade tributária por substituição a que se submete, em decorrência da lei, a pessoa física (o intermediário), a empresa adquirente, consumidora ou consignatária, ou a cooperativa.

Rotina: TAFA272

Caminho: \ Eventos Esocial \ Periódicos \ Aquis. Prod Rural

Pré-Requisito: Para proceder com a integração\transmissão do evento periódico S-1250 – Aquisição Produção Rural, é essencial que os seguintes cadastros estejam preenchidos \ transmitidos:

1) Tabela - S-1000 (Empresa) X Tabela C1E

2) Tabela - S-1005 (Complemento\Estabelecimento) X Tabela C92

O(s) seguinte(s) cadastro(s) não são obrigatórios para prosseguir, mas devem ser utilizado(s) se existirem:

1) Tabela - S-1070(Processo) X Tabela C1G / T5L

Respectivo Cadastro: Demonstração Browse Inicial

Demonstração 1° ABA

Forma de Consulta

1) Por meio de Pesquisa ou Filtro (clicar em filtrar);

2) Por meio de Impressão (ações relacionadas\Imprimir);

3) Selecionar a planilha, o ambiente local, abrir com o Excel, o tipo de planilha como “formato de tabela” e clicar em Imprimir;

4) Selecionar um diretório para geração do arquivo e clicar em Abrir;

5) Navegar nas abas geradas para visualizar os valores;

S-1260 - Comercialização Produção Rural PF

São as informações relativas à comercialização da produção rural prestadas pelo produtor rural pessoa física e pelo segurado especial.

Rotina: TAFA414

Caminho: \ Eventos Esocial \ Periódicos \ Com Rural PF

Pré-Requisito: Para proceder com a integração\transmissão do evento periódico S-1260 – Comercialização da Produção Rural Pessoa Física, é essencial que os seguintes cadastros estejam preenchidos \ transmitidos:

1) Tabela - S-1000 (Empresa) X Tabela C1E

2) Tabela - S-1005 (Complemento\Estabelecimento) X Tabela C92

O(s) seguinte(s) cadastro(s) não são obrigatórios para prosseguir, mas devem ser utilizado(s) se existirem:

1) Tabela - S-1070(Processo) X Tabela C1G / T5L

Respectivo Cadastro: Demonstração Browse Inicial

Demonstração 1° ABA

Forma de Consulta

1) Por meio de Pesquisa ou Filtro;

2) Por meio de Impressão (ações relacionadas\Imprimir);

3) Selecionar a planilha, o ambiente local, abrir com o Excel, o tipo de planilha como “formato de tabela” e clicar em Imprimir;

4) Selecionar um diretório para geração do arquivo e clicar em Abrir;

5) Navegar nas abas geradas para visualizar os valores;

S-1270 - Contratação de Trabalhadores Avulsos Não Portuários

São informações prestadas exclusivamente pelos tomadores de serviços de trabalhadores avulsos não portuários.

Rotina: TAFA408

Caminho: \ Eventos Esocial \ Periódicos \ Contrat Avulso Não Portuário

Pré-Requisito: Para proceder com a integração\transmissão do evento periódico S-1270 – Contratação de Trabalhadores Avulsos Não Portuários, é essencial que os seguintes cadastros estejam preenchidos \ transmitidos:

1) Tabela - S-1000 (Empresa) X Tabela C1E

2) Tabela - S-1005 (Complemento\Estabelecimento) X Tabela C92

3) Tabela - S-1020 (Lotação) X Tabela C99

Respectivo Cadastro: Demonstração Browse Inicial

Demonstração 1° ABA

Forma de Consulta

1) Por meio de Pesquisa ou Filtro;

2) Por meio de Impressão (ações relacionadas\Imprimir);

3) Selecionar a planilha, o ambiente local, abrir com o Excel, o tipo de planilha como “formato de tabela” e clicar em Imprimir;

4) Selecionar um diretório para geração do arquivo e clicar em Abrir;

5) Navegar nas abas geradas para visualizar os valores;

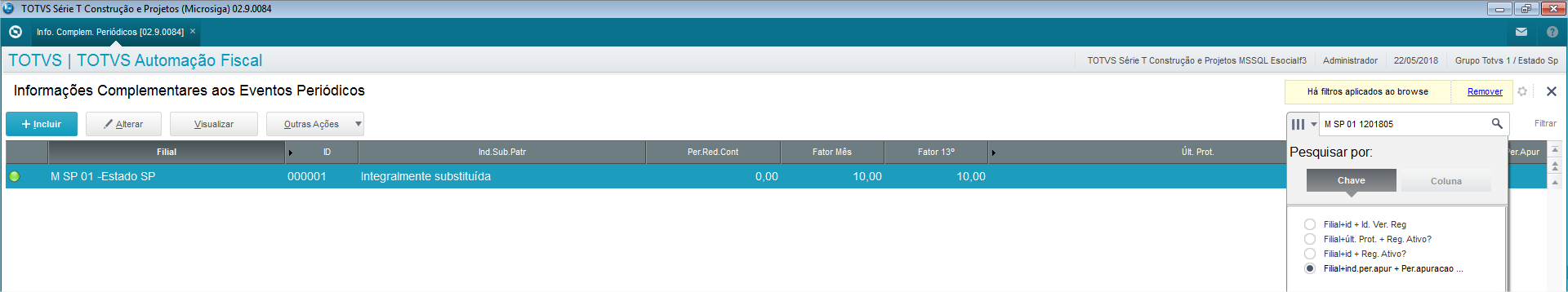

S-1280 - Informações Complementares aos Eventos Periódicos

Evento utilizado para prestar informações que afetam o cálculo da contribuição previdenciária patronal sobre as remunerações pagas, devidas ou creditadas por empregadores/contribuintes,

em função da desoneração de folha de pagamento e atividades concomitantes dos optantes do Simples Nacional com tributação previdenciária substituída e não substituída.

Esse evento não é aplicável às informações relativas aos servidores vinculados ao RPPS.

Rotina: TAFA410

Caminho: \ Eventos Esocial \ Periódicos \ Info. Complem. Periódicos

Pré-Requisito: Para proceder com a integração\transmissão do evento periódico S-1280 – Informações Complementares aos Eventos Periódicos, é essencial que os seguintes cadastros estejam preenchidos \ transmitidos:

1) Tabela - S-1000 (Empresa) X Tabela C1E

2) Tabela - S-1080 (Operadores Portuários, em se tratando de Órgão Gestor de Mão de Obra ) X Tabela C8W

Respectivo Cadastro: Demonstração Browse Inicial

Demonstração 1° ABA

Forma de Consulta

1) Por meio de Pesquisa ou Filtro;

2) Por meio de Impressão (ações relacionadas\Imprimir);

3) Selecionar a planilha, o ambiente local, abrir com o Excel, o tipo de planilha como “formato de tabela” e clicar em Imprimir;

4) Selecionar um diretório para geração do arquivo e clicar em Abrir;

5) Navegar nas abas geradas para visualizar os valores;

Fechamento

São destinados 4 eventos do E-social para tratamento de fechamento da competência: solicitação de totalização em contingência, fechamento dos eventos periódicos, reabertura dos eventos periódicos e a contribuição sindical patronal.

O objetivo do fechamento é retornar ao contribuinte se o envio das remunerações, contribuições e incidências estão corretas, isso acarreta no aceite da transmissão do fechamento, se houver alguma rejeição, deverá ser enviado as devidas retificações até atender a transmissão do fechamento.

Também existe o controle se foram transmitidas todas as remunerações dos trabalhadores ativos e somente será válido se atender os critérios do governo.

Uma vez atendido a transmissão do fechamento, o governo poderá retornar os totalizadores por contribuinte nos seguintes eventos: S-5011 e S-5012.

S-1295 - Solic. Totalização Pgto Contigência

Evento destinado a solicitar a totalização das Contribuições Sociais e do Imposto de Renda, com base nas informações transmitidas para o ambiente nacional, quando houver insucesso no encerramento normal dos eventos periódicos (realizado pelo envio do evento S – 1299).

Prazo de envio: Entre os dias 01 e 20 do mês subsequente ao da apuração mensal e do mês de dezembro no caso da apuração anual (Décimo-Terceiro).

Pré-requisitos: Envio dos eventos periódicos (S–1200 folha, S-1280 info compl, S-2299 deslig e S-2399 término) e o insucesso do envio do evento S-1299.

Ex.: Impossibilidade de envio de remuneração de determinado trabalhador e proximidade de encerramento do prazo de vencimento dos tributos.

Observações:

1) O envio do evento S-1295 não cumpre a obrigação acessória de efetuar o fechamento dos eventos periódicos. Este cumprimento somente ocorre com o envio com sucesso do evento S-1299.

2) Por se tratar de uma contingência há um limite de três (3) envios deste evento por período de apuração.

3) Transmitido o evento S-1295, o posterior envio com sucesso do evento de fechamento total (S-1299) retornará com o cálculo de todas as contribuições devidas no período de apuração e não apenas do saldo entre este (total) e o apurado com a entrega do evento S-1295.

Rotina: TAFA477

Caminho: \ Eventos Esocial \ Periódicos \ Totaliz. Pag. Contigência.

Pré-Requisito: Para proceder com a integração\transmissão do evento periódico S-1295 - Solic. Totalização Pgto Contigência, é essencial que os seguintes cadastros estejam preenchidos \ transmitidos:

1) Periódico - S–1200 folha X Tabela C91

2) Periódico - S-1280 info compl X Tabela T3V

3) Não Periódico - S-2299 desligamento X Tabela CMD

4) Não Periódico - S-2399 término X Tabela T92

5) Periódico - Insucesso do envio do evento S-1299 X Tabela CUO

Respectivo Cadastro: Demonstração Browse Inicial

Demonstração 1° ABA

Forma de Consulta

1) Por meio de Pesquisa ou Filtro;

2) Por meio de Impressão (ações relacionadas\Imprimir);

3) Selecionar a planilha, o ambiente local, abrir com o Excel, o tipo de planilha como “formato de tabela” e clicar em Imprimir;

4) Selecionar um diretório para geração do arquivo e clicar em Abrir;

5) Navegar nas abas geradas para visualizar os valores;

S-1298 - Reabertura dos Eventos Periódicos

Este evento é utilizado para reabrir movimento de um período já encerrado, possibilitando o envio de retificações ou novos eventos periódicos.

Todo empregador/contribuinte/órgão público que, após o envio do evento “S- 1299 - Fechamento dos Eventos Periódicos” para o período de apuração em questão, necessitar retificar informações da folha de pagamento de

seus trabalhadores/servidores/beneficiários enviadas pelo evento “S-1200”, “S-1202” e “S-1207” ou mesmo retificar informações enviadas pelos eventos periódicos S-1210 a S-1280.

Prazo de envio: A reabertura poderá ser realizada a qualquer tempo.

Pré-requisitos: envio anterior do evento “S-1299 - Fechamento dos Eventos Periódicos”. O evento somente pode ser enviado em relação a um período de apuração que já se encontre encerrado.

Rotina: TAFA416

Caminho: \ Eventos Esocial \ Periódicos \ Reabertura Periódicos

Pré-Requisito: Para proceder com a integração\transmissão do evento periódico S-1298 - Reabertura dos Eventos Periódicos, é essencial que os seguintes cadastros estejam preenchidos \ transmitidos:

1) Periódico - Sucesso do envio do evento S-1299 X Tabela CUO

Respectivo Cadastro: Demonstração Browse Inicial

Demonstração 1° ABA

Forma de Consulta

1) Por meio de Pesquisa ou Filtro;

2) Por meio de Impressão (ações relacionadas\Imprimir);

3) Selecionar a planilha, o ambiente local, abrir com o Excel, o tipo de planilha como “formato de tabela” e clicar em Imprimir;

4) Selecionar um diretório para geração do arquivo e clicar em Abrir;

5) Navegar nas abas geradas para visualizar os valores;

S-1299 - Fechamento dos Eventos Periódicos

Sinaliza as informações que afetam o cálculo de débitos tributários que foram todas transmitidas.

Destina-se a informar ao ambiente do eSocial o encerramento da transmissão dos eventos periódicos, no período de apuração. Neste momento são consolidadas todas as informações prestadas nos eventos S-1200 a S-1280.

A aceitação deste evento pelo eSocial, após processadas as devidas validações, conclui a totalização das bases de cálculo relativas à remuneração dos trabalhadores e as demais informações de fatos geradores de contribuições sociais previdenciárias e as devidas entidades e fundos.

O fechamento somente é aceito se for informada a remuneração de todos os empregados/servidores relacionados no RET como ativos, com exceção dos trabalhadores que estejam afastados sem remuneração devida. Já para os trabalhadores cadastrados por meio do evento “S-2300”, não é aplicada a regra acima.

Quem está obrigado: Todos os empregadores/contribuintes/órgãos públicos, mesmo que não existam fatos geradores na competência.

Prazo de envio: Deve ser transmitido até o dia 07 do mês subsequente ao do mês de referência informado no evento.

Em geral a transmissão do fechamento com sucesso, poderá retornar os totalizadores S-5011 - Informações das contribuições sociais consolidadas por contribuinte e S-5012 - Informações do IRRF consolidadas por contribuinte.

Rotina: TAFA303

Caminho: \ Eventos Esocial \ Periódicos \ Fechamento Periódicos

Pré-requisitos:

a) Havendo fatos geradores na competência: envio do respectivo evento (S–1200 a S-1280 e S-2299 e S-2399);

b) Não havendo fatos geradores na competência, envio do evento “S-1000 – Informações do Empregador/Contribuinte/Órgão Público”;

Para proceder com a integração\transmissão do evento periódico S-1299 – Fechamento dos Eventos Periódicos, é essencial que os seguintes cadastros estejam preenchidos \ transmitidos:

01) Periódico - S-1200 - Remuneração de trabalhador vinculado ao Regime Geral de Previd Social X Tabela C91 e/ou;

02) Periódico - S-1202 - Remuneração de servidor vinculado a Regime Próprio de Previd Social X Tabela C91 e/ou;

03) Periódico - S-1207 - Benefícios previdenciários - RPPS X Tabela T62 e/ou;

04) Periódico - S-1210 - Pagamentos de Rendimentos do Trabalho X Tabela T3P e/ou;

05) Periódico - S-1250 - Aquisição de Produção Rural X Tabela CMR e/ou;

06) Periódico - S-1260 - Comercialização da Produção Rural Pessoa Física X Tabela T1M e/ou;

07) Periódico - S-1270 - Contratação de Trabalhadores Avulsos Não Portuários X Tabela T2A e/ou;

08) Periódico - S-1280 - Informações Complementares aos Eventos Periódicos X Tabela T3V e/ou;

09) Não Periódico - S-2299 desligamento X Tabela CMD e/ou;

10) Não Periódico - S-2399 término X Tabela T92

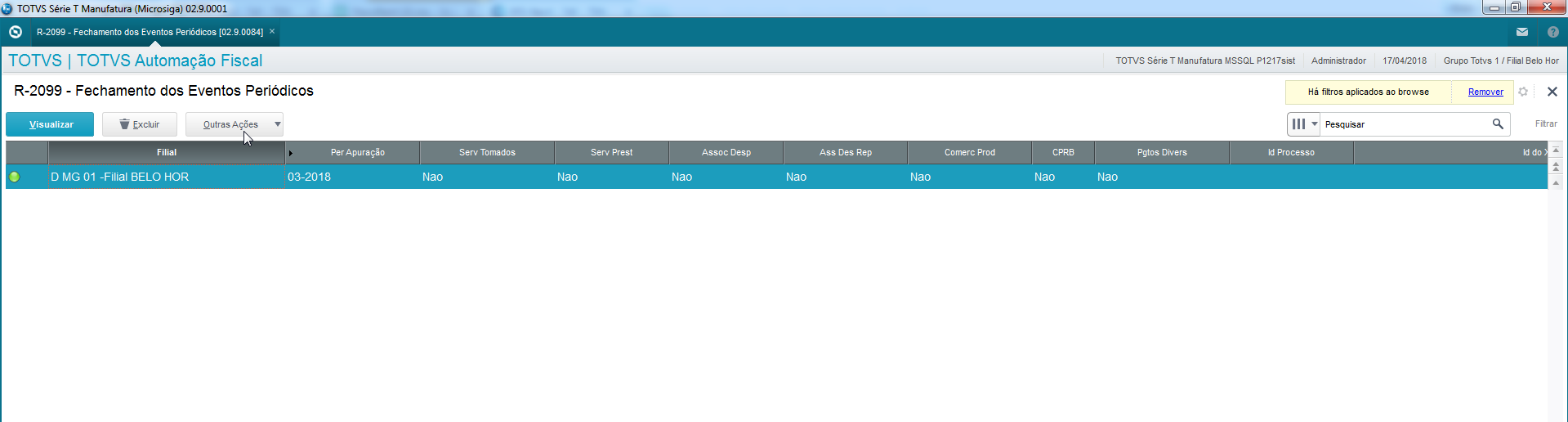

Respectivo Cadastro: Demonstração Browse Inicial

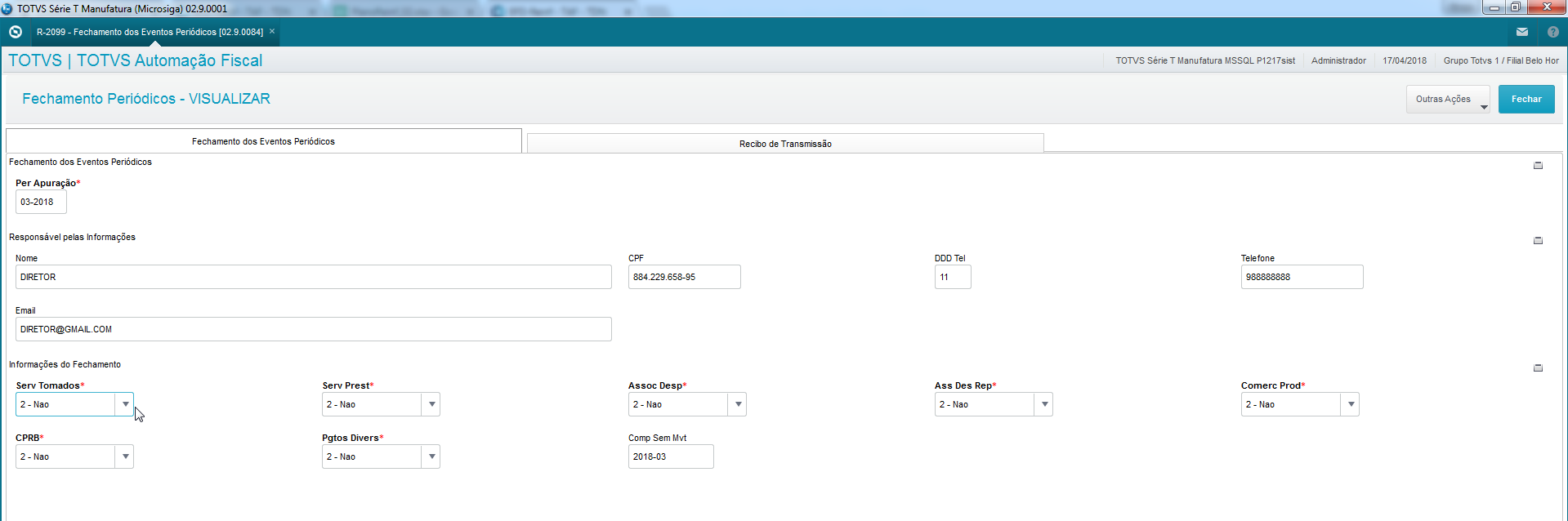

Demonstração 1° ABA

Forma de Consulta

1) Por meio de Pesquisa ou Filtro;

2) Por meio de Impressão (ações relacionadas\Imprimir);

3) Selecionar a planilha, o ambiente local, abrir com o Excel, o tipo de planilha como “formato de tabela” e clicar em Imprimir;

4) Selecionar um diretório para geração do arquivo e clicar em Abrir;

5) Navegar nas abas geradas para visualizar os valores;

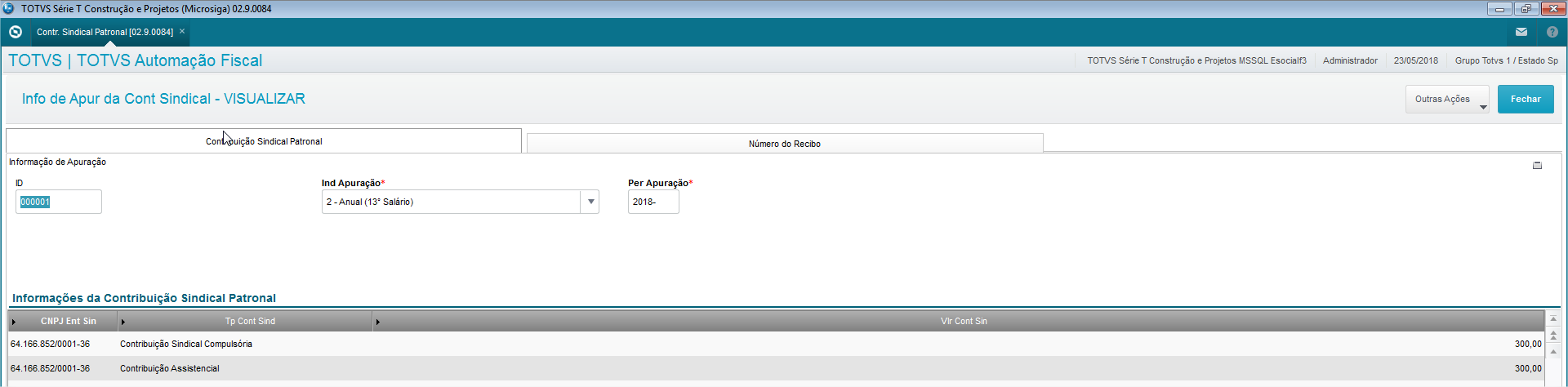

S-1300 - Contribuição Sindical Patronal

Uma exceção dentre os eventos periódicos é o “S-1300 - Contribuição Sindical Patronal”, pois esse evento, embora seja periódico, não faz parte do grupo de eventos sujeitos ao fechamento.

O evento S-1300 tem como objetivo apenas prestar informações periódicas da contribuição sindical devida, porém sem a apuração para recolhimento nem geração de guias de recolhimento. É informativo, para atender ao Ministério do Trabalho.

Este evento registra o valor a ser pago relativo às contribuições sindicais e a identificação dos sindicatos para os quais o empregador/contribuinte/órgão público efetuará as respectivas contribuições.

Prazo de envio: o evento relativo à contribuição sindical prevista nos arts. 579 e 580, deve ser transmitido até o dia 7 (sete) de fevereiro de cada ano, para as empresas urbanas em atividade no mês de janeiro, ou até o dia 7 (sete) do mês subsequente ao que for obtido o registro ou a licença para o exercício da respectiva atividade.

Em relação ao envio do evento pelos empregadores rurais, relativo à contribuição sindical prevista no Decreto-lei nº 1.166, de 15 de abril de 1971, o prazo é o dia 7 (sete) de outubro de cada ano.

Rotina: TAFA412

Caminho: \ Eventos Esocial \ Periódicos \ Contr. Sindical Patronal

Pré-requisitos: O evento exige o cadastro completo das Informações do Empregador/Contribuinte/Órgão Público - Evento S-1000.

Para proceder com a integração\transmissão do evento periódico S-1300 – Contribuição Sindical Patronal, é essencial que os seguintes cadastros estejam preenchidos \ transmitidos:

1) Tabela - S-1000 (Empresa) X Tabela C1E

Respectivo Cadastro: Demonstração Browse Inicial

Demonstração 1° ABA

Forma de Consulta

1) Por meio de Pesquisa ou Filtro;

2) Por meio de Impressão (ações relacionadas\Imprimir);

3) Selecionar a planilha, o ambiente local, abrir com o Excel, o tipo de planilha como “formato de tabela” e clicar em Imprimir;

4) Selecionar um diretório para geração do arquivo e clicar em Abrir;

5) Navegar nas abas geradas para visualizar os valores;

Totalizadores

Os eventos totalizadores por contribuinte, S-5001 e S-5002, são devolvidos na medida em que o empregador envia os eventos de remuneração(S-1200) e pagamento dos trabalhadores(S-1210) respectivamente.

A transmissão do evento “S-1299 - Fechamento dos Eventos Periódicos” pelo eSocial, após processadas as devidas validações, conclui a totalização das bases de cálculo contempladas naquela folha de pagamento, possibilita a constituição do crédito e os recolhimentos das respectivas contribuições previdenciárias e FGTS.

O retorno do ambiente nacional do eSocial para o evento de fechamento é materializado pelos eventos S-5011 - Informações das contribuições sociais consolidadas por contribuinte e S-5012 – Informações do IRRF consolidadas por contribuinte.

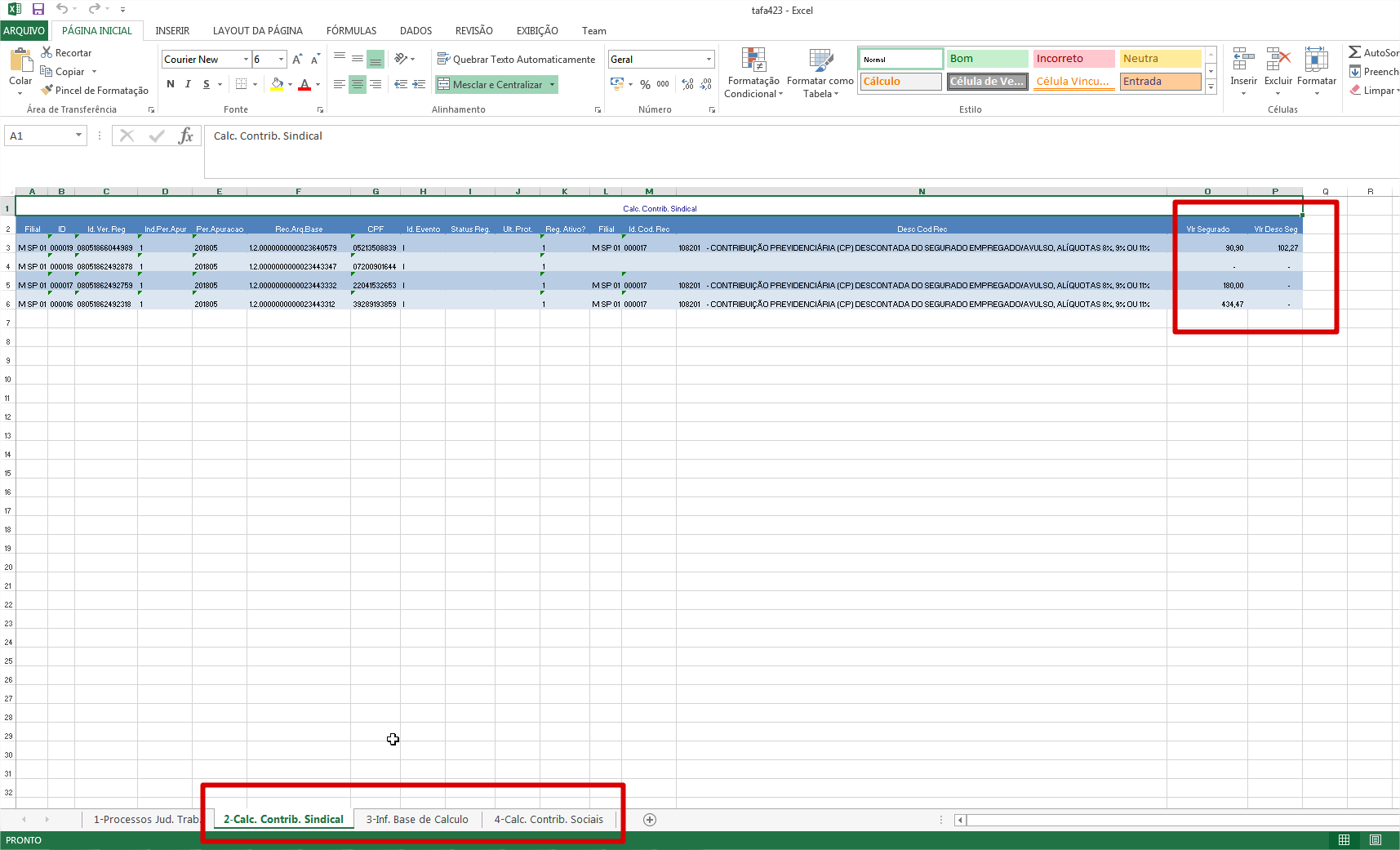

S-5001 - Informações das contribuições sociais por trabalhador

Trata-se de um retorno do ambiente nacional do eSocial para cada um dos eventos de remuneração – S-1200 ou S-2299 ou S-2399 – transmitidos pelo empregador.

Nele constará a totalização da base de cálculo (Salário de Contribuição) da contribuição previdenciária de cada trabalhador (CPF), e o cálculo do valor da contribuição devida pelo segurado ao Regime Geral de Previdência Social - RGPS.

Retorna também o valor da contribuição efetivamente descontada pelo empregador, conforme informado em rubrica específica no evento de remuneração.

Em resumo, ao enviar uma folha, ou um desligamento/término e a transmissão ser recepcionada com sucesso, o governo retorna o protocolo e o evento S-5001(com alguns valores previamente calculados),

esse totalizador será carregado no devido cadastro do TAF. O totalizador S-5011(contrib social por contribuinte) teoricamente é o agrupador do S-5001.

Rotina: TAFA423

Caminho: \ Eventos Esocial \ Totalizadores \ Cont. Social Por Trabalhador

Para proceder com a geração do evento totalizador S-5001 - Informações das contribuições sociais consolidadas por trabalhador, é essencial que os seguintes cadastros estejam preenchidos \ transmitidos:

02) Não Periódico - S-2299 desligamento X Tabela CMD e/ou;

03) Não Periódico - S-2399 término X Tabela T92

Respectivo Cadastro: Demonstração Browse Inicial

Demonstração 1° ABA

Demonstração 2° ABA

Demonstração 3° ABA

Demonstração do Vínculo (Após a transmissão válida da folha de pagamento, o seu recibo será o mesmo no campo RecArqBase do totalizador por contribuição social)

Forma de Consulta

1) Por meio de Pesquisa ou Filtro;

2) Por meio de Impressão (ações relacionadas\Imprimir);

3) Selecionar a planilha, o ambiente local, abrir com o Excel, o tipo de planilha como “formato de tabela” e clicar em Imprimir;

4) Selecionar um diretório para geração do arquivo e clicar em Abrir;

5) Navegar nas abas geradas para visualizar os valores;

S-5002 - Imposto Renda Retido Fonte Trabalhador

Trata-se de um evento de retorno do ambiente nacional do eSocial para cada evento de Pagamentos de Rendimentos do Trabalho (S-1210), que tenha sido transmitido pelo empregador e internalizado pelo ambiente nacional do eSocial após as devidas validações.

Nele constará a totalização dos rendimentos tributáveis e não tributáveis, o Imposto de Renda Retido na Fonte, as deduções do rendimento tributável bruto, isenções, demandas judiciais e suspensão de incidência em função de decisões judiciais.

O evento é gerado e enviado ao contribuinte na medida em que os eventos de pagamentos são transmitidos e internalizados pelo ambiente nacional do eSocial, após as devidas validações.

Assim, este evento de retorno não depende de solicitação de fechamento de eventos periódicos. Para geração dos valores contemplados no evento S-5002, são utilizadas informações do evento de pagamentos (S-1210)

e também informações dos eventos remuneratórios (S-1200, S-1202, S-1207, S-2299 e S-2399) que tenham sido referenciados no evento de pagamentos.

Em resumo, ao enviar o rendimento(S-1210) e a transmissão ser recepcionada com sucesso, o governo retorna o protocolo e o evento S-5002(com alguns valores previamente calculados),

esse totalizador será carregado no devido cadastro do TAF. O totalizador S-5012(IRRF por contribuinte) teoricamente é o agrupador do S-5002.

Rotina: TAFA422

Caminho: \ Eventos Esocial \ Totalizadores \ IRRF por trabalhador

Para proceder com a geração do evento totalizador S-5002 - Imposto de Renda Retido na Fonte, é essencial que os seguintes cadastros estejam preenchidos \ transmitidos:

01) Periódico - S-1210 - Pagamento Rendimento Trabalho X Tabela T3P

02) Não Periódico - S-2299 desligamento X Tabela CMD e/ou;

03) Não Periódico - S-2399 término X Tabela T92

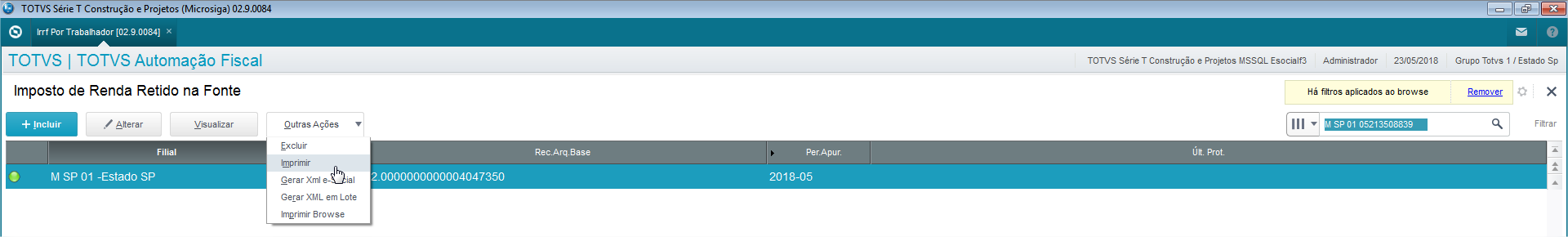

Respectivo Cadastro: Demonstração Browse Inicial

Demonstração 1° Parte

Demonstração 2° Parte

Demonstração do Vínculo (Após a transmissão válida do pagamento de rendimento, o seu recibo será o mesmo no campo RecArqBase do totalizador por IRRF do trabalhador)

Forma de Consulta

1) Por meio de Pesquisa ou Filtro;

2) Por meio de Impressão (ações relacionadas\Imprimir);

3) Selecionar a planilha, o ambiente local, abrir com o Excel, o tipo de planilha como “formato de tabela” e clicar em Imprimir;

4) Selecionar um diretório para geração do arquivo e clicar em Abrir;

5) Navegar nas abas geradas para visualizar os valores;

S-5011 - Contrib. Social Contribuinte

Trata-se de um retorno do ambiente nacional do eSocial para o evento de fechamento de eventos periódicos, S-1299, ou para o S-1295 - Solicitação de Totalização para Pagamento em Contingência.

O objetivo é mostrar ao declarante, com base nas informações transmitidas nos eventos iniciais, de tabelas e periódicos, o total da base de cálculo por categoria de trabalhador, por lotação tributária e por estabelecimento,

que foram informadas individualmente para cada trabalhador no evento S-5001. A partir dessas informações são apurados os créditos previdenciários e os devidos a outras entidades e fundos.

Prazo de envio: O retorno ocorre na medida em que os eventos S-1299 ou S-1295 forem processados.

Em resumo, ao enviar o fechamento ou a solicitação de totalização de pagamento em contingência e a transmissão ser recepcionada com sucesso,

o governo retorna o protocolo e o evento S-5011(com alguns valores previamente calculados de acordo com os eventos enviados no S-1200 e retornados no S-5001),

esse totalizador será carregado no devido cadastro do TAF.

Rotina: TAFA425

Caminho: \ Eventos Esocial \ Totalizadores \ Cont. Social Por Contribuinte

Para proceder com a geração do evento totalizador S-5011 - Informações das contribuições sociais consolidadas por contribuinte, é essencial que os seguintes cadastros estejam preenchidos \ transmitidos:

02) Periódico - S-1295 - Solic. Totalização Pgto Contingência X Tabela T72 ou;

03) Periódico - S-1299 - Fechamento dos Eventos Periódicos X Tabela CUO

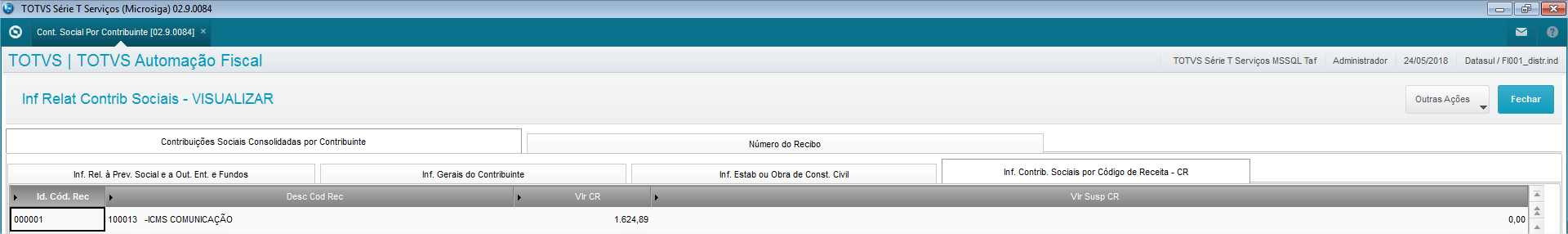

Respectivo Cadastro: Demonstração Browse Inicial

Demonstração 1° ABA

Demonstração 2° ABA

Demonstração 3° ABA - 1°parte

Demonstração 3° ABA - 2°parte

Demonstração 4° ABA

Demonstração do Vínculo (Após a transmissão válida do fechamento ou da solicitação de totalização do pagamento por contingência, o seu recibo será o mesmo no campo Id Rec Arq do totalizador das contribuições sociais consolidadas por contribuinte S-5011)

Forma de Consulta

1) Por meio de Pesquisa ou Filtro;

2) Por meio de Impressão (ações relacionadas\Imprimir);

3) Selecionar a planilha, o ambiente local, abrir com o Excel, o tipo de planilha como “formato de tabela” e clicar em Imprimir;

4) Selecionar um diretório para geração do arquivo e clicar em Abrir;

5) Navegar nas abas geradas para visualizar os valores;

S-5012 - Imposto Renda Retido Fonte Contribuinte

Trata-se de um evento de retorno do ambiente nacional do eSocial para o contribuinte, gerado após o evento de fechamento de eventos periódicos, S-1299, ou para o S-1295 - Solicitação de Totalização para Pagamento em Contingência.

O objetivo é mostrar ao declarante, uma consolidação dos valores de cada tipo de retenção de Imposto de Renda Retido na Fonte, identificado pelo Código de Receita, que foram informadas individualmente para cada trabalhador no evento S-5002.

Portanto, não são apresentados valores individualizados por trabalhador, mas apenas os totais que devem ser recolhidos pelo empregador para cada um dos códigos de receita.

Prazo de envio: O evento é gerado e enviado ao contribuinte logo após o processamento com sucesso de um dos eventos S-1299 ou S-1295.

Evento gerado no ambiente nacional do eSocial após o processamento com sucesso de um dos eventos S-1299 ou S-1295 enviado pelo contribuinte.

Em resumo, ao enviar o fechamento ou a solicitação de totalização de pagamento em contingência e a transmissão ser recepcionada com sucesso,

o governo retorna o protocolo e o evento S-5012(com alguns valores previamente calculados de acordo com os eventos enviados no S-1210 e retornados no S-5002),

esse totalizador será carregado no devido cadastro do TAF.

Rotina: TAFA426

Caminho: \ Eventos Esocial \ Totalizadores \ IRRF por contribuinte

Para proceder com a geração do evento totalizador S-5012 - Informações do IRRF consolidadas por contribuinte, é essencial que os seguintes cadastros estejam preenchidos \ transmitidos:

01) Periódico - S-1210 - Pagamentos de Rendimentos do Trabalho X Tabela T3P;

02) Periódico - S-1295 - Solic. Totalização Pgto Contingência X Tabela T72 ou;

03) Periódico - S-1299 - Fechamento dos Eventos Periódicos X Tabela CUO

Respectivo Cadastro: Demonstração Browse Inicial

Demonstração 1° ABA

Demonstração do Vínculo (Após a transmissão válida do fechamento ou da solicitação de totalização do pagamento por contingência, o seu N° Recibo será o mesmo no campo Nr. Rec. Arq do totalizador das Informações do IRRF consolidadas por contribuinte, S-5012)

Forma de Consulta

1) Por meio de Pesquisa ou Filtro;

2) Por meio de Impressão (ações relacionadas\Imprimir);

3) Selecionar a planilha, o ambiente local, abrir com o Excel, o tipo de planilha como “formato de tabela” e clicar em Imprimir;

4) Selecionar um diretório para geração do arquivo e clicar em Abrir;

5) Navegar nas abas geradas para visualizar os valores;

S-5501 – Informações Consolidadas de Tributos Decorrentes de Processo Trabalhista

Trata-se de um retorno do Ambiente Nacional do eSocial para o evento de S-2501.

O objetivo é mostrar ao declarante, com base nas informações transmitidas, os tributos apurados, quais sejam, as contribuições sociais previdenciárias, as contribuições devidas a outras entidades e fundos e o imposto sobre a renda da pessoa física retido na fonte.

Prazo de envio: : O retorno ocorre na medida em que o evento S-2501 – Informações de Contribuições Decorrentes de Processo Trabalhista, ou o evento S-3500 – Exclusão de Eventos – Processo Trabalhista (quando excluir o S-2501), forem processados com a devida integração à DCTFWeb..

Evento gerado no ambiente nacional do eSocial após o processamento com sucesso de um dos eventos S-2501 ou S-3500 enviado pelo contribuinte.

Rotina: TAFA611

Caminho: \ Eventos Esocial \ Totalizadores \ Inf. Trib. Decorrentes de Processo Trabalhista

Para proceder com a geração do evento totalizador S-5501 - Informações Consolidadas de Tributos Decorrentes de Processo Trabalhista, é essencial que os seguintes cadastros estejam preenchidos \ transmitidos:

01) Não Periódicos - S-2500 - Processo Trabalhista ou;

02) Não Periódico - S-3500 - Exclusão de Eventos – Processo Trabalhista

Respectivo Cadastro: Demonstração Browse Inicial

Demonstração Aba - Tributos por Período

Demonstração Aba -Imposto de Renda

Forma de Consulta

1) Por meio de Pesquisa ou Filtro;

2) Por meio de Impressão (ações relacionadas\Imprimir);

3) Selecionar a planilha, o ambiente local, abrir com o Excel, o tipo de planilha como “formato de tabela” e clicar em Imprimir;

4) Selecionar um diretório para geração do arquivo e clicar em Abrir;

5) Navegar nas abas geradas para visualizar os valores;

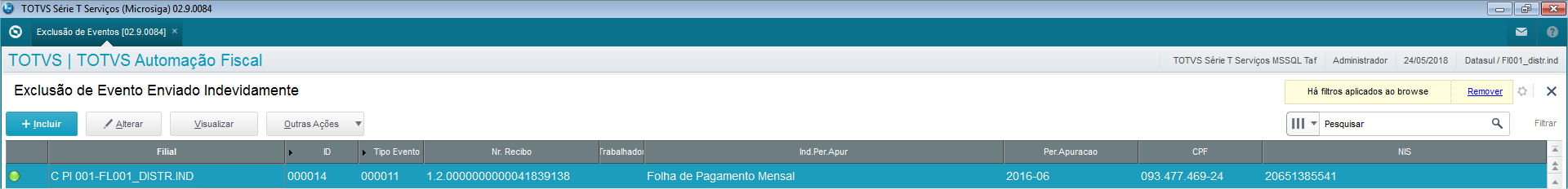

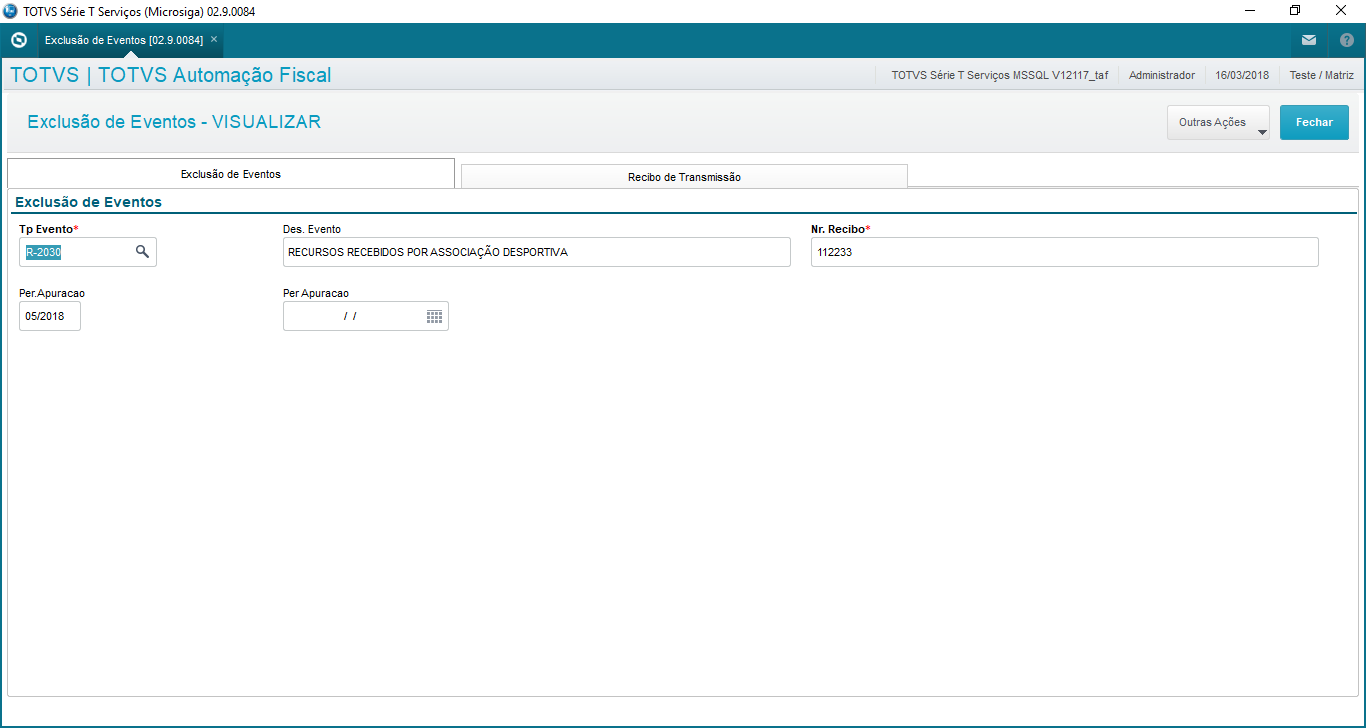

Exclusão

Utilizado para tornar sem efeito um evento enviado indevidamente, o qual deve estar incluído entre as faixas S-1200 a S-2400, com exceção dos eventos S-1299 – Fechamento dos Eventos Periódicos e S-1298 – Reabertura dos Eventos Periódicos.

Utilização S-3000 P/ Exclusão Periódico

Assim que transmitido um evento periódico com sucesso, esse registro poderá ser alterado(legenda amarela) ou excluído(legenda laranja - Transmissão Pendente / vermelha - Transmissão Efetivada).

Isso irá gerar insumo no Histórico de Alterações (consulte Outras Ações \ Exibir Histórico de Alterações).

Efetivado a transmissão do S-3000, o TAF, estará apto a receber uma nova inclusão passível de uma nova transmissão.

Quem está obrigado: o empregador/contribuinte/órgão público quando necessitar tornar sem efeito um determinado evento.

Prazo de envio: sempre que necessária a exclusão de algum evento enviado indevidamente.

Pré-requisitos: envio anterior do evento a ser excluído.

Rotina: TAFA269

Caminho: \ Eventos Esocial \ Não Periódicos \ Exclusão dos Eventos

Para proceder com a geração da exclusão S-3000(tabela C91) é essencial que o(s) evento(s) periódico(s) já esteja(m) transmitido(s), com exceção do fechamento, reabertura e totalização.

Respectivo Processo - Caminho: Determinado Evento (Folha) \ Outras Ações \ Excluir \ Excluir Registro

Confirmar a ação;

Confirmar a exclusão;

Note que o registro constará com a legenda laranja, possuirá um histórico de alteração e estará apto para transmissão do S-3000.

Em "Exclusão de Eventos", constará um novo registro, que foi excluído no cadastro da folha. Verifique o monitor de transmissão para transmitir os eventos disponibilizados.

Respectivo Cadastro:

Demonstração Browse Inicial

Demonstração 1° Aba

Forma de Consulta

1) Por meio de Pesquisa ou Filtro;

2) Por meio de Impressão (ações relacionadas\Imprimir);

3) Selecionar a planilha, o ambiente local, abrir com o Excel, o tipo de planilha como “formato de tabela” e clicar em Imprimir;

4) Selecionar um diretório para geração do arquivo e clicar em Abrir;

5) Navegar nas abas geradas para visualizar os valores;

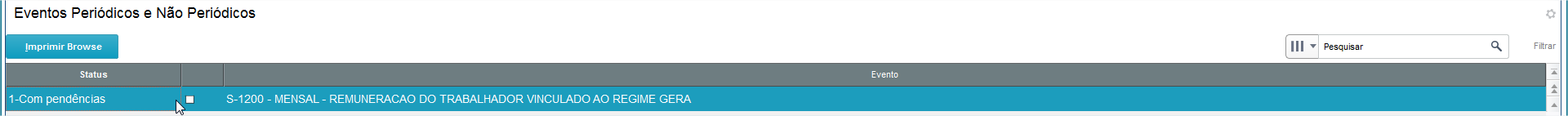

Monitor de Transmissão

Rotina disponibilizada para a exibição e a transmissão de eventos do Esocial, com uma interface que permita o usuário transmitir e visualizar os eventos integrados, além do conteúdo e mensagens de retorno do governo.

Pode ser acessado pelo menu em Atualizações → Eventos Esocial → Monitoramento

Tela Inicial

Ao selecionar o monitoramento através do menu do TAF, será apresentada a tela abaixo:

Basicamente o monitor apresenta contadores sintéticos na parte superior, filtro de status, filtro de eventos, visão por evento ou trabalhador e filtro do período.

Ao aplicar o filtro e selecionar a filial, será exibido a Visão Consolidada.

Na parte superior constam os eventos de tabelas e alguns dos periódicos que não possuem relação direta com o trabalhador, como:

S-1207 - Benefícios Previdenciários, S-1250 - Aquisição Produção Rural, S-1260 - Comercialização Produção Rural, S-1270 - Contratação Trabalhadores Avulsos Não Portuários, S-1280 - Informações Complementares Eventos Periódicos, S-1295 - Solicitação de Totalização Por Contingência, S-1298 - Reabertura, S-1299 - Fechamento e S-1300 - Contribuição Sindical Patronal

Na parte inferior será exibido os demais eventos periódicos(que possuem relação direta com o trabalhador), como:

S-1200 - Mensal - Remuneração do Trabalhador Vinculado ao Regime Geral, S-1202 - Mensal - Remuneração de servidor vinculado a Regime Próprio de Previd. Social e S-1210 - Mensal - Pagamento de Rendimentos do Trabalho

Algumas ações podem ser realizadas:

→ Seleção de um ou mais evento(s).

→ Exportar XMLs (utilizado para gerar os xmls do evento marcado, funciona como a geração em lote no cadastro do MVC, pode ser utilizado para conferência de conteúdo dentro das TAGs)

→ Transmitir ao Governo (enviará as informações para o TSS, que por sua vez, enviará ao governo)

→ Validação de schemas (valida se a estrutura do evento está de acordo com os schemas do governo, *opcional)

→ Detalhamento (consulta ao governo, para exibir o retorno mais atualizado do evento já transmitido)

→ Remover empregador da base de dados (habilitado apenas em ambiente de pré-produção, afim de limpar o registro do S-1000 e os seus vínculos no ambiente "teste")

Transmissão de eventos

Para realizar a transmissão basta marcar o evento desejado e clicar na opção Transmitir ao Governo

(se tratar dos eventos S-1200, S-1202 ou S-1210, o link de transmitir constará na parte inferior *de acordo com a visão escolhida).

Será apresentada a tela abaixo, contendo todos os status a serem filtrados. Marcar a opção desejada e confirmar.

Será exibido a mensagem de transmissão. Clicar em OK.

Será exibido a mensagem de detalhes da transmissão, clicar em SIM.

Será apresentado a Tela de Detalhamento.

Se o status constar como consistente o processo foi finalizado com sucesso.

Se o status constar como inconsistente, os dados deverão ser corrigidos até atender o critério do governo, para esse entendimento clique em "inconsistências de transmissão".

Com um duplo clique no registro posicionado será possível abrir o cadastro em modo de alteração, para efetuar as correções.

Ao realizar os ajustes, será possível Re-Avaliar as Pendências (nessa opção o TAF tenta novamente transmitir as informações e obter um retorno).

As informações poderão ser visualizadas na tela de monitoramento sempre que desejar (através do duplo clique).

Recursos Adicionais

Através do botão "Imprimir Browse", o sistema traz uma séria de recursos que facilitam a extração e análise dos dados, permitindo que essas informações sejam geradas em uma planilha excel, um arquivo PDF ou até mesmo que sejam enviados para um e-mail

Personalização

Permite personalizar a tela, realocando recursos, colunas e funcionalidades.

Visão Geral do Programa

A Escrituração Fiscal Digital de Retenções e Outras Informações Fiscais EFD-Reinf é um dos módulos do Sistema Público de Escrituração Digital - SPED, a ser utilizado pelas pessoas jurídicas e físicas, em complemento ao Sistema de Escrituração Digital das Obrigações Fiscais, Previdenciárias e Trabalhistas – eSocial.

Tem por objeto a escrituração de rendimentos pagos e retenções de Imposto de Renda, Contribuição Social do contribuinte exceto aquelas relacionadas ao trabalho e informações sobre a receita bruta para a apuração das contribuições previdenciárias substituídas. Substituirá, portanto, o módulo da EFD-Contribuições que apura a Contribuição Previdenciária sobre a Receita Bruta (CPRB).

A EFD-Reinf junto ao eSocial, após o início de sua obrigatoriedade, abre espaço para substituição de informações solicitadas em outras obrigações acessórias, tais como a GFIP, a DIRF e também obrigações acessórias instituídas por outros órgãos de governo como a RAIS e o CAGED.

Esta escrituração está modularizada por eventos de informações, contemplando a possibilidade de múltiplas transmissões em períodos distintos, de acordo com a obrigatoriedade legal.

Dentre as informações prestadas através da EFD-Reinf, destacam-se aquelas associadas:

- aos serviços tomados/prestados mediante cessão de mão de obra ou empreitada;

- às retenções na fonte (IR, CSLL, COFINS, PIS/PASEP) incidentes sobre os pagamentos diversos efetuados a pessoas físicas e jurídicas;

- aos recursos recebidos por / repassados para associação desportiva que mantenha equipe de futebol profissional;

- à comercialização da produção e à apuração da contribuição previdenciária substituída pelas agroindústrias e demais produtores rurais pessoa jurídica;

- às empresas que se sujeitam à CPRB (cf. Lei 12.546/2011);

- às entidades promotoras de evento que envolva associação desportiva que mantenha clube de futebol profissional.

Fonte: http://sped.rfb.gov.br/item/show/1494

No TAF, foram criado controles sistêmicos de forma a controlar as informações que serão transmitidas ao governo. Este controle abrange:

- Cadastros para receber e armazenar as informações relevantes a entrega desta obrigação;

- Apuração dos dados por período;

- Cadastros para armazenar os dados apurados já convertidos conforme os eventos previstos na obrigação;

- Comunicação com o governo para transmitir os eventos e armazenar o histórico de assinaturas e rejeições.

- Visão Geral do Programa

- Informações Adicionais

- Pré-Requisitos

- Tratamento Apuração Reinf

- Principais Cadastros

- Integração/Cadastro Manual

- Complemento de Empresa

- Documento de Entrada/Saída

- Fatura

- Pagamentos

- Auto-Retenção/Beneficiários não identificados

- Participante

- Cadastro de Obras

- Informações de Processos

- Boletim de Atividade Desportiva

- Cadastro FCI/SCP

- Cadastro Advogados

- Despesas Processuais/RRA

- Cadastro de Plano de Saúde

- Pagamento Plano de Saúde

- Apuração

- Interface

- Critérios para apuração dos eventos

- R-2010 - Retenção Contribuição Previdenciária - Serviços Tomados

- R-2020 - Retenção Contribuição Previdenciária - Serviços Prestados

- R-2030 - Recursos Recebidos por Associação Desportiva

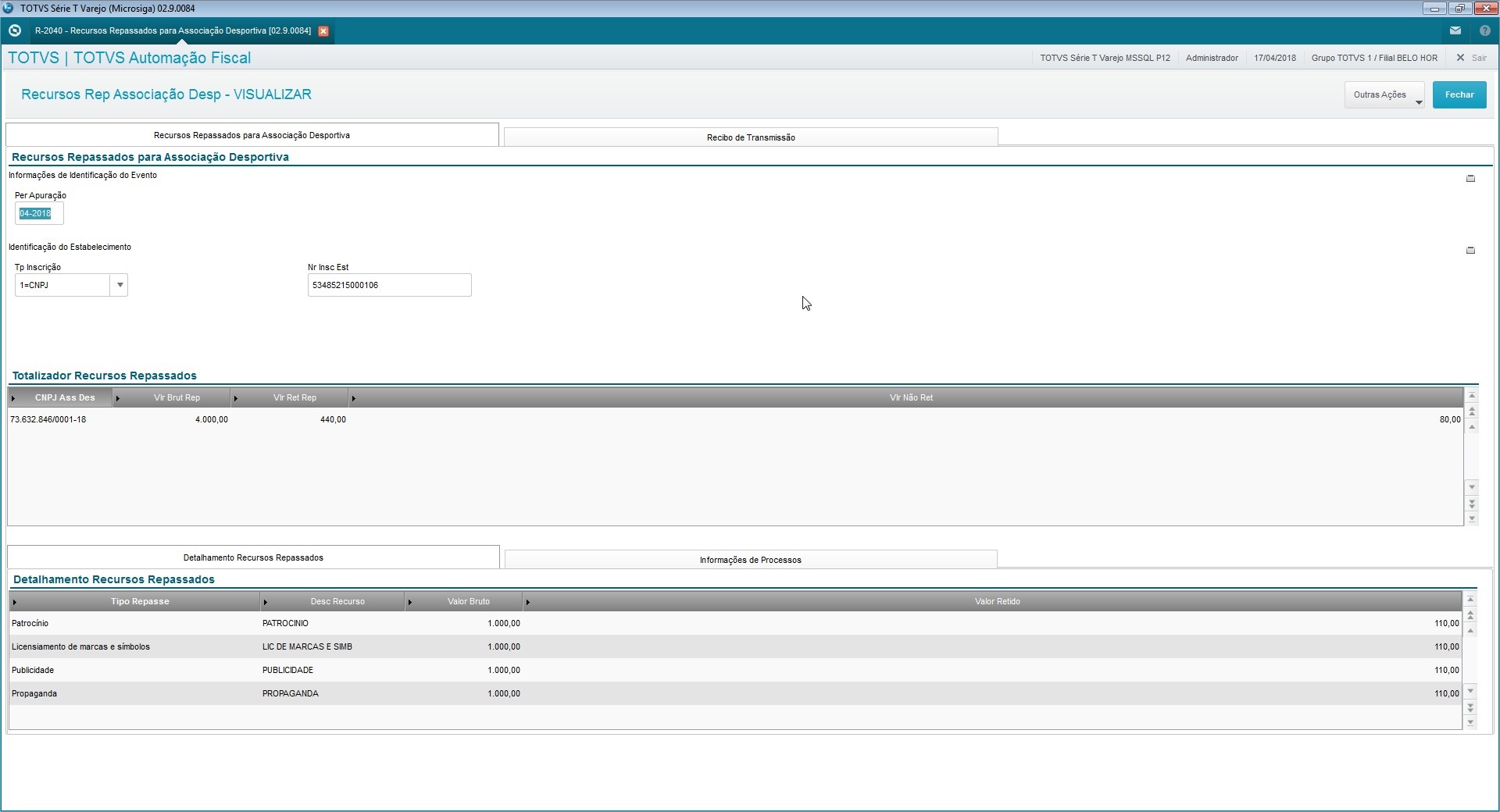

- R-2040 - Recursos Repassados para Associação Desportiva

- R-2050 - Comercialização da Produção por Produtor Rural PJ/Agroindústria

- R-2055 - Aquisição Produtor Rural

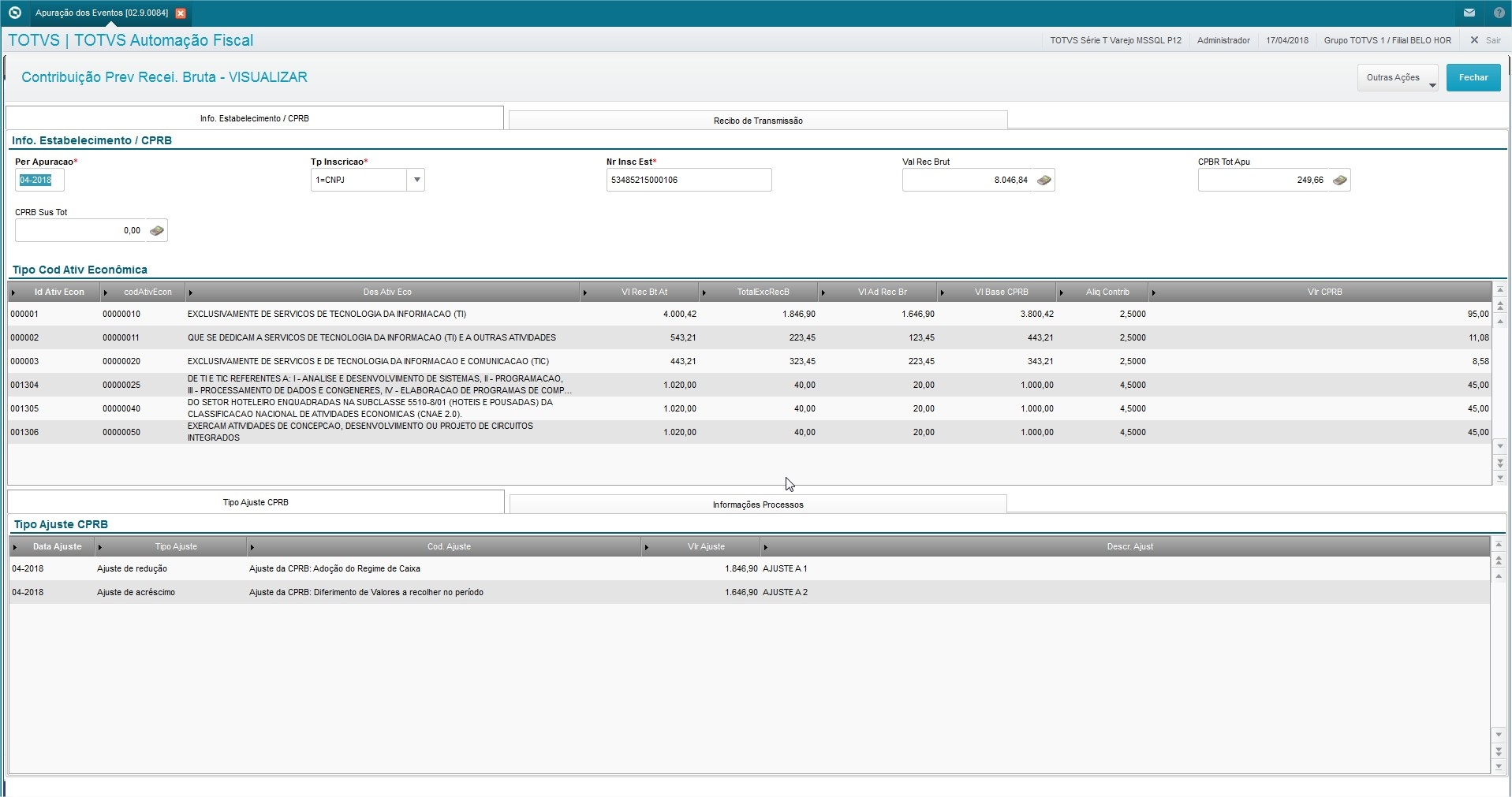

- R-2060 - Contribuição Previdenciária sobre a Receita Bruta - CPRB

- R-3010 - Receita de Espetáculo Desportivo

- R-4010 - Pagamentos/créditos a beneficiário pessoa física

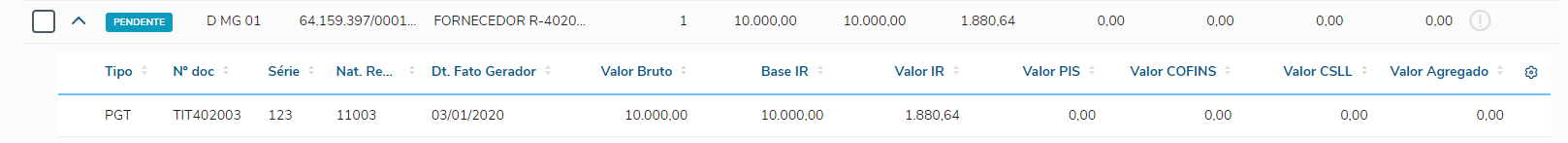

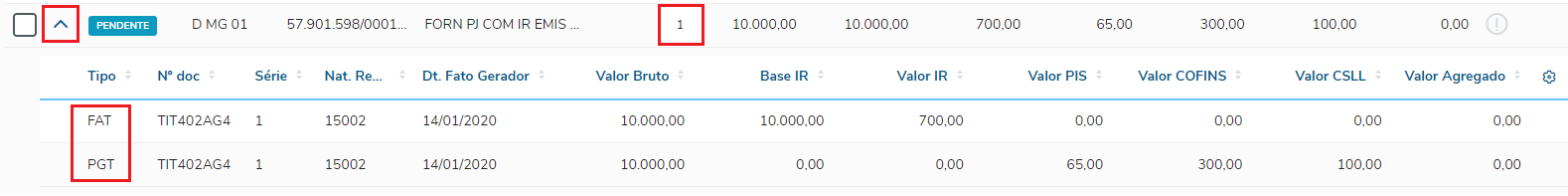

- R-4020 - Pagamentos/créditos a beneficiário pessoa jurídica

- R-4040 - Pagamentos/créditos a beneficiários não identificados

- R-4080 - Retenção no recebimento

- Relatório

- Transmissões

- Cadastros Espelhos da Apuração

- Evento R-1000 → Informações do Contribuinte

- Evento R-1050 → Tabela de Entidades Ligadas

- Evento R-1070 → Tabela de Processos Administrativos/Judiciais

- Evento R-2010 → Retenção Contribuição Previdenciária - Serviços Tomados

- Evento R-2020 → Retenção Contribuição Previdenciária - Serviços Prestados

- Evento R-2030 → Recursos Recebidos por Associação Desportiva

- Evento R-2040 → Recursos Repassados para Associação Desportiva

- Evento R-2050 → Comercialização da Produção por Produtor Rural PJ/Agroindústria

- Evento R-2055→ Aquisição de Produtor Rural

- Evento R-2060 → Contribuição Previdenciária sobre a Receita Bruta - CPRB

- Evento R-2098 → Reabertura dos Eventos Periódicos

- Evento R-2099 → Fechamento dos Eventos Periódicos

- Evento R-3010 → Receita de Espetáculo Desportivo

- Evento R-4010 → Pagamentos/créditos a beneficiário pessoa física

- Evento R-4020 → Pagamentos/créditos a beneficiário pessoa jurídica

- Evento R-4040 → Pagamentos/créditos a beneficiários não identificados

- Evento R-4080 → Retenção no Recebimento

- Evento R-4099→ Fechamento/Reabertura Série R-4000

- Evento R-9000 → Exclusão de Eventos

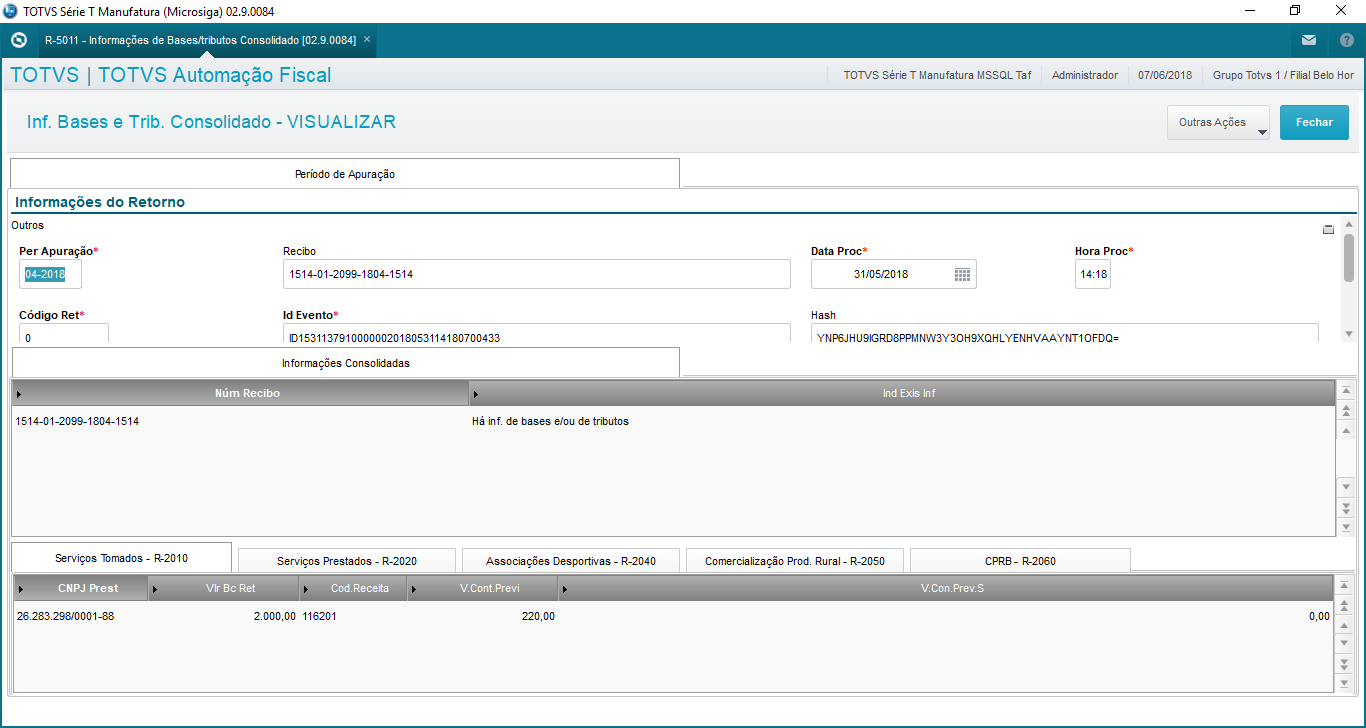

- Evento R-9001 → Informações de Bases e Tributos por Evento (R-5001 na versão 1.05.01 do layout)

- Evento R-9011 → Informações de Bases e Tributos Consolidadas por Período de Apuração (R-5011 na versão 1.05.01 do layout)

- Evento R-9005 → Bases e tributos – retenções na fonte - Bloco 40

- Evento R-9015 → – Consolidação das retenções na fonte - Bloco 40

Informações Adicionais

ATENÇÃO - EFD-Reinf 2.1.2 - Clientes Protheus

ATENÇÃO - EFD-Reinf 2.1.2

Foi publicado no Diário Oficial da União, ATO DECLARATÓRIO EXECUTIVO COFIS Nº 23, DE 10 DE MARÇO DE 2023, que aprova a versão 2.1.2 dos leiautes dos arquivos que compõem a Escrituração Fiscal Digital de Retenções e Outras Informações Fiscais - EFD-Reinf, que será exigida para os eventos ocorridos a partir da competência de Setembro de 2023.

Para ter acesso ao Ato Declaratório Executivo, clique aqui.

Para ter acesso à versão 2.1.2 dos leiautes, clique aqui.

Para ter acesso ao Manual de orientação do usuário, clique aqui.

Não deixe para aplicar as atualizações para a última hora, pois os dados de Setembro/2023 já deverão conter as informações a serem enviadas a RFB até Outubro/2023 (verifique os links na sessão do lado direito da página).

Importante

O leiaute do evento R-1070 prevê a existência do Indicativo de Suspensão 92 - Sem suspensão da exigibilidade.

Processos que não suspendem a exigibilidade do crédito, não devem ser informados na EFD-Reinf, ou seja, este indicativo não deveria ser informado em qualquer um dos eventos sejam eles periódicos ou não (R-2010, R-2020, R-2030, R-2040, R-2050, R-2055, R-2060 e R-3010). Assim este indicativo de suspensão deve ser desconsiderado, uma vez que não levará valor de dedução para o total a pagar da contribuição previdenciária na DCTFWeb.

Orientamos, portanto, que os contribuintes não utilizem suspensões com o indicativo 92 em suas movimentações.

Validação de dados

Toda informação (documentos fiscais, faturas, cadastros...) integrada ao sistema pode ser submetida à um processo de validação, que avalia se os dados são válidos de acordo com as regras de layout publicadas pelo Governo.

As inconsistências identificadas neste processo não são impeditivas para qualquer outro processo de extração do sistema, seja a geração de um arquivo texto ou uma apuração.

No caso da EFD Reinf, caso a movimentação tenha sido integrada com sucesso, já pode ser apurada e transmitida. Os dados estarão disponíveis para apuração caso estejam de acordo com os critérios de apuração, também publicados neste documento.

Tipos de Documento Fiscal

Verifique através do parecer tributário emitido pela TOTVS quais são os tratamentos realizados para cada tipo de documento fiscal na Apuração dos Eventos da EFD Reinf.

Link do Parecer: EFD-Reinf - Tipos de Notas Fiscais - O que deve ser Considerado para Evento Periódico

Compartilhamento de Tabelas

Para o correto funcionamento da funcionalidade, as tabelas de movimentos devem estar configuradas com o compartilhamento coeso em relação à regra de apuração. Apesar da entrega da EFD Reinf ser por raíz de CNPJ (Filial Matriz), a movimentação deve estar exclusiva para cada estabelecimento apurado.

Tabelas da EFD Reinf relacionadas à movimentos:

C20 (e filhas): Documento Fiscal

LEM (e filhas): Fatura/Recibo

C5M (e filhas): CPRB

T9F (e filhas): Boletim de atividade Desportiva

As tabelas cadastrais devem estar de acordo com a configuração do ERP. Mais informações, acesse TAF0143 Como devo utilizar o compartilhamento de tabelas do TAF?

Pré-Requisitos

Para proceder com a apuração das informações é essencial que os seguintes cadastros estejam preenchidos:

- T001 - Complemento de Empresa;

- T013 - Documento de Entrada/Saída;

- T154 - Fatura;

- T003 - Participante.

Os seguintes cadastros não são obrigatórios para prosseguir com a apuração das informações, mas podem ser utilizados conforme atividade/controle da empresa:

- T157 - Cadastro de Obras;

- T001AB - Informações de Processos;

- T156 - Boletim de Atividade Desportiva.

Importante

Estas informações podem ser digitadas manualmente ou integradas.

Tratamento Apuração Reinf

Durante o 2° semestre de 2017, foi realizado o estudo da obrigação EFD-REINF e a normalização do seu layout.

Após a interpretação da obrigação, ficou em evidência, que na maioria dos eventos, o nível superior da estrutura é o contribuinte (ideContri) e abaixo os estabelecimentos (ideEstab).

No evento R-1000 (Informações do Contribuinte) constam os dados da Matriz e os estabelecimentos serão os que tiveram a retenção, nesse caso, pode ser a própria a matriz ou as filiais.

Para os demais eventos, na transmissão vai à identificação da matriz no topo do XML e a filial (estabelecimento) logo abaixo.

A obrigação do EFD-REINF é vista por contribuinte, embora aglutine os estabelecimentos (filiais).

Quando o TAF realiza a apuração, os lançamentos são registrados na Matriz, porém os dados serão transmitidos com as devidas filiais no bloco do estabelecimento, ou seja, em cada XML é identificado o seu respectivo CNPJ.

Parâmetros:

MV_TAFRVLD = Informa se a validação do governo para regras de eventos da Reinf bloqueia a apuração. Ex.: S=Sim ; N=Não.

Principais Cadastros

Integração/Cadastro Manual

A primeira etapa é possuir os cadastros mencionados em Pré-requisitos preenchidos. O TAF disponibiliza duas alternativas para preenchimento destes cadastros:

- Integração → Mais informações em Modelos e Processos de Integração.

Cadastro Manual → Veja abaixo.

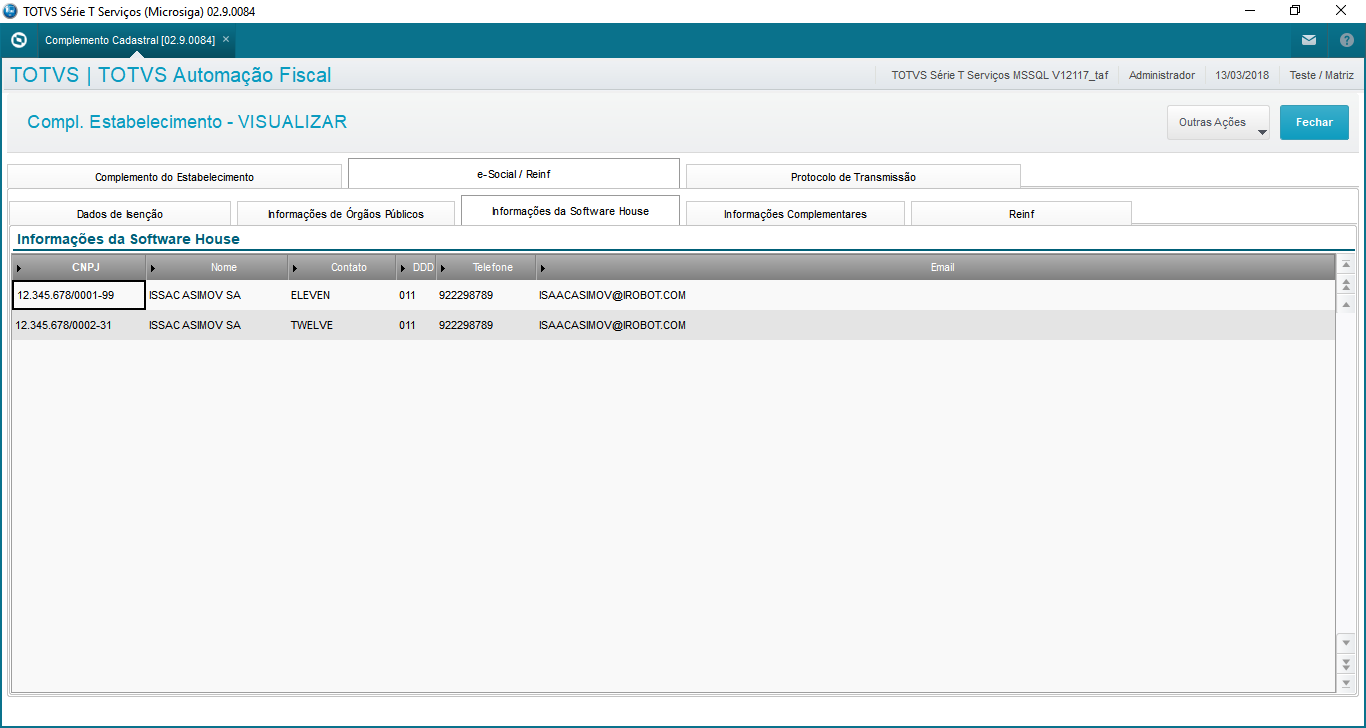

Complemento de Empresa

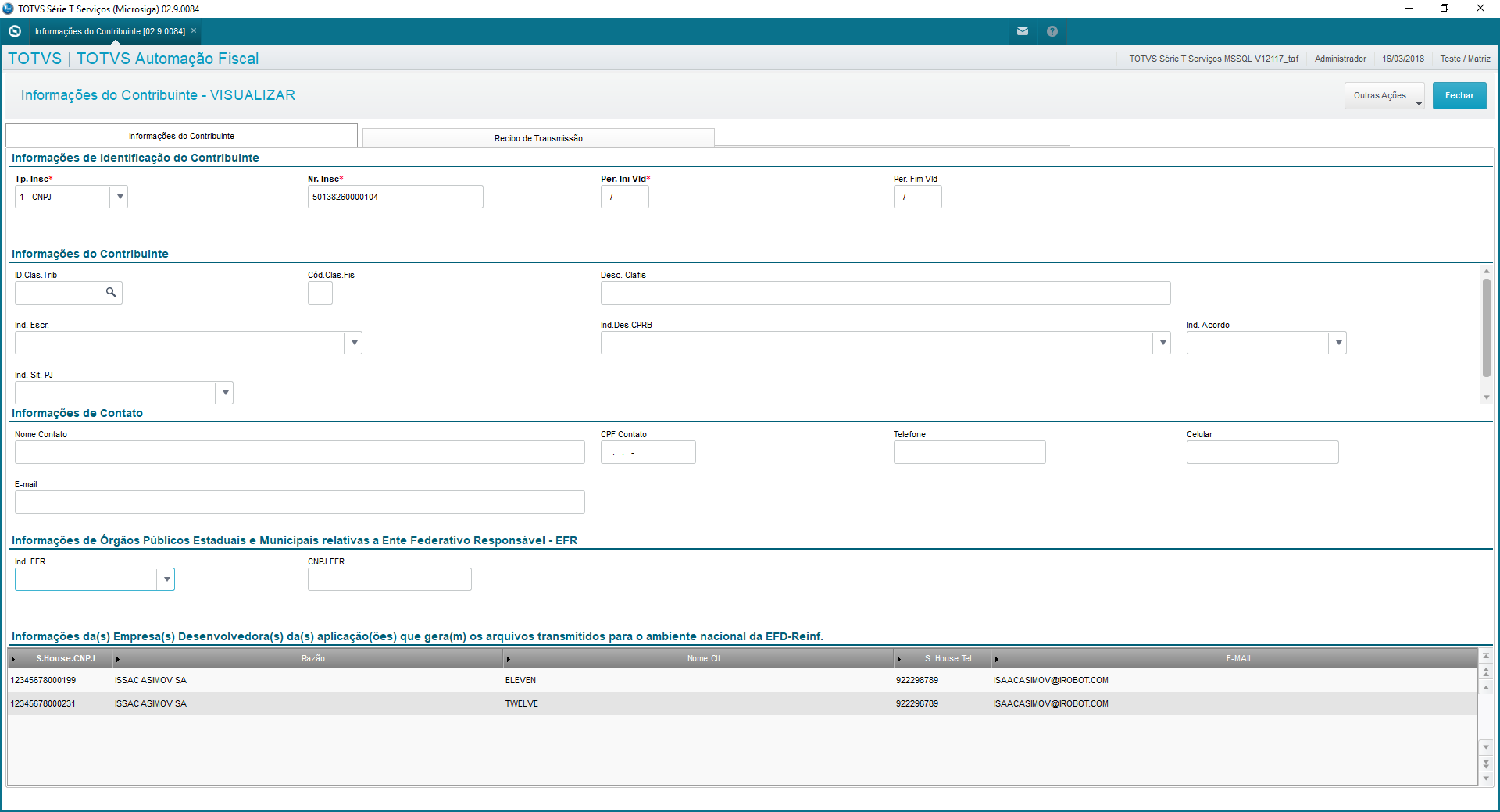

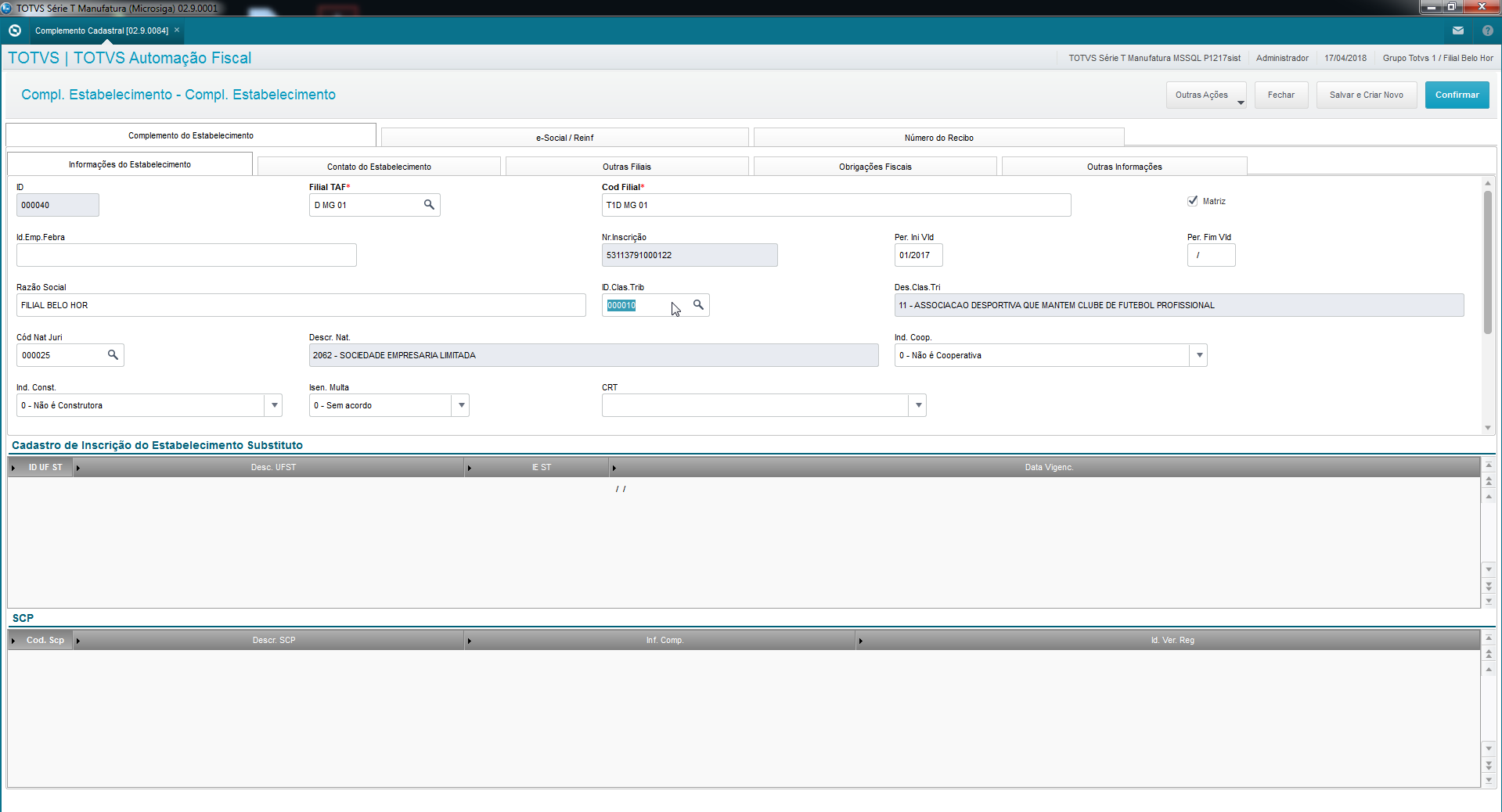

O cadastro de Complemento de Empresa serve como base para geração das informações do evento R-1000 → Informações do Contribuinte.

Este cadastro pode ser preenchido de forma manual por meio do programa TAFA050 ou pode ser integrado por meio do Layout T001.

Exemplo de cadastro preenchido:

Documento de Entrada/Saída

O cadastro de Documento de Entrada/Saída serve como base para geração das informações dos eventos R-2010 → Retenção Contribuição Previdenciária - Serviços Tomados, R-2020 → Retenção Contribuição Previdenciária - Serviços Prestados,R-2040 → Recursos Repassados para Associação Desportiva e documento de saída para o R-2030 → Recursos Recebidos por Associação Desportiva, R-2050 → Comercialização da Produção por Produtor Rural PJ/Agroindústria, R-2055 → Aquisição de Produtor Rural, R-4010 → Pagamentos/créditos a beneficiário pessoa física e R-4020 → Pagamentos/créditos a beneficiário pessoa jurídica.

Este cadastro pode ser preenchido de forma manual por meio do programa TAFA062 ou pode ser integrado por meio do Layout T013.

Exemplo de cadastro preenchido:

Fatura

O cadastro de Fatura serve como base para geração das informações dos eventos R-2010 → Retenção Contribuição Previdenciária - Serviços Tomados e R-2020 → Retenção Contribuição Previdenciária - Serviços Prestados, R-2040 → Recursos Repassados para Associação Desportiva, R-2030 → Recursos Recebidos por Associação Desportiva, R-2055 → Aquisição de Produtor Rural, R-4010 - Pagamentos/créditos a beneficiário pessoa física e R-4020 - Pagamentos/créditos a beneficiário pessoa jurídica.

Este cadastro pode ser preenchido de forma manual por meio do programa TAFA448 ou pode ser integrado por meio do Layout T154.

Exemplo de cadastro preenchido:

Pagamentos

O cadastro de Pagamentos serve como base para geração das informações dos eventos R-4010 - Pagamentos/créditos a beneficiário pessoa física e R-4020 - Pagamentos/créditos a beneficiário pessoa jurídica

Este cadastro pode ser preenchido de forma manual por meio do programa TAFA535 ou pode ser integrado por meio do Layout T158.

O conteúdo do campo "Nº Fat/Rec/pgto" poderá ser um titulo já existente informado na rotina TAFA448, mas também poderá ser um código atribuído apenas para este cadastro, não sendo necessário vinculá-lo a um titulo/fatura cadastrada anteriormente.

Exemplo de cadastro preenchido:

Auto-Retenção/Beneficiários não identificados

O cadastro de Auto-Retenção/Beneficiários não identificados serve como base para geração das informações dos eventos R-4040 → Pagamentos/créditos a beneficiários não identificados (Quando natureza da fatura = A pagar) e R-4080 → Retenção no Recebimento (Quando Natureza da fatura = A receber) (Disponível para o Layout 2.1.1 da REINF)

Este cadastro pode ser preenchido de forma manual por meio do programa TAFA542 ou pode ser integrado por meio do layout T162/T162AA.

A informação do Código de Participante é obrigatória apenas quando a Natureza da fatura for = 1 a Receber, uma vez que apenas no R-4080 há a obrigatoriedade de identificar a fonte pagadora do rendimento.

Exemplo de cadastro preenchido:

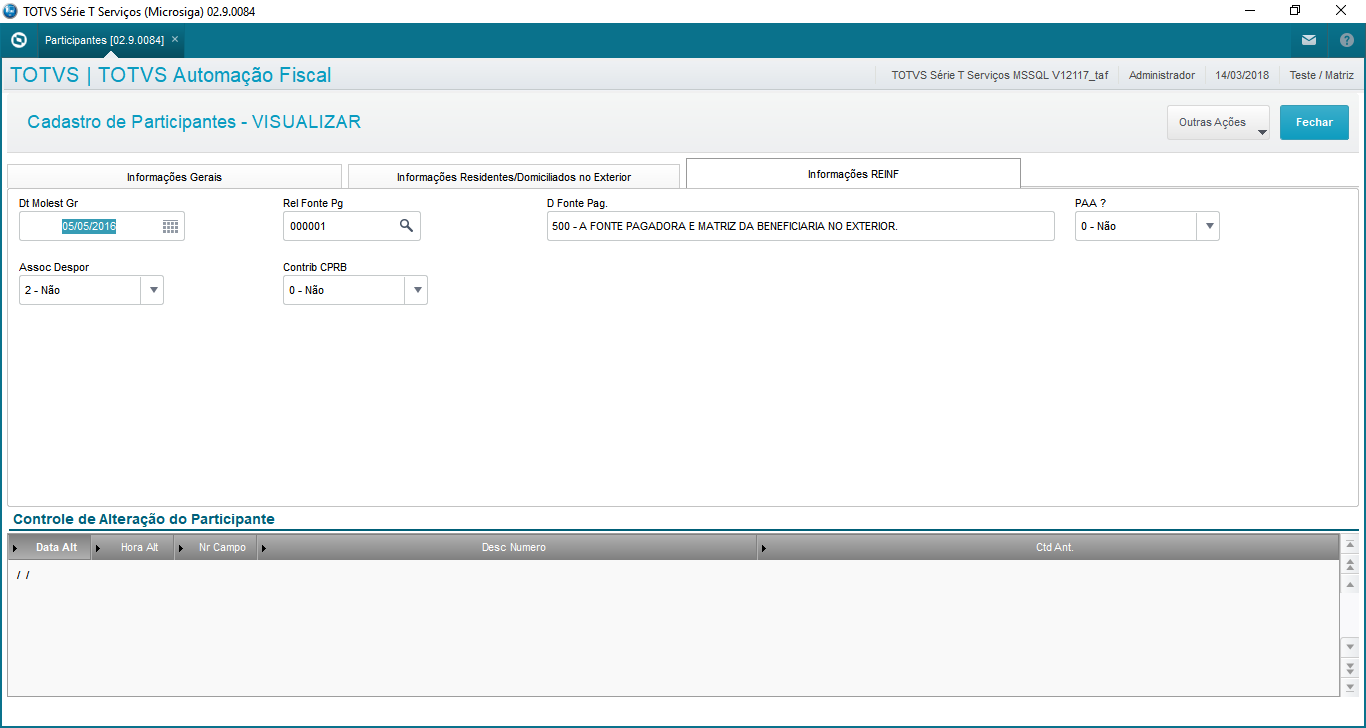

Participante

O cadastro de Participante serve como base para geração das informações dos eventos R-2010 → Retenção Contribuição Previdenciária - Serviços Tomados, R-2020 → Retenção Contribuição Previdenciária - Serviços Prestados, R-2030 → Recursos Recebidos por Associação Desportiva, R-2050 Comercialização da Produção por Produtor Rural PJ/Agroindústria, R-2055 Aquisição de Produtor Rural, R-4010 - Pagamentos/créditos a beneficiário pessoa física, R-4020 - Pagamentos/créditos a beneficiário pessoa jurídica e R-4080 → Retenção no Recebimento

Este cadastro pode ser preenchido de forma manual por meio do programa TAFA053 ou pode ser integrado por meio do Layout T003.

Exemplo de cadastro preenchido:

Cadastro de Obras

O cadastro de Obras serve como base para geração das informações dos eventos R-2010 → Retenção Contribuição Previdenciária - Serviços Tomados e R-2020 → Retenção Contribuição Previdenciária - Serviços Prestados.

Este cadastro pode ser preenchido de forma manual por meio do programa TAFA489 ou pode ser integrado por meio do Layout T157.

Considerar a apuração e a transmissão dos eventos

Exemplo de cadastro preenchido:

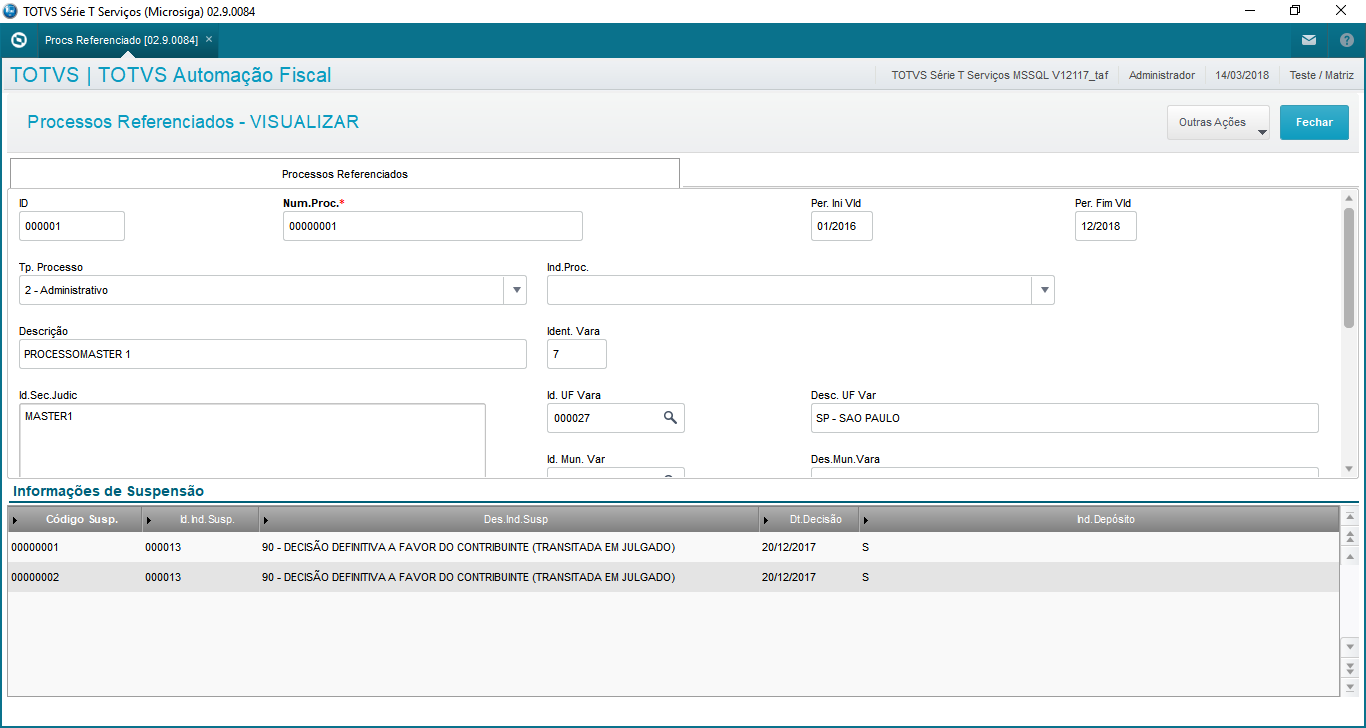

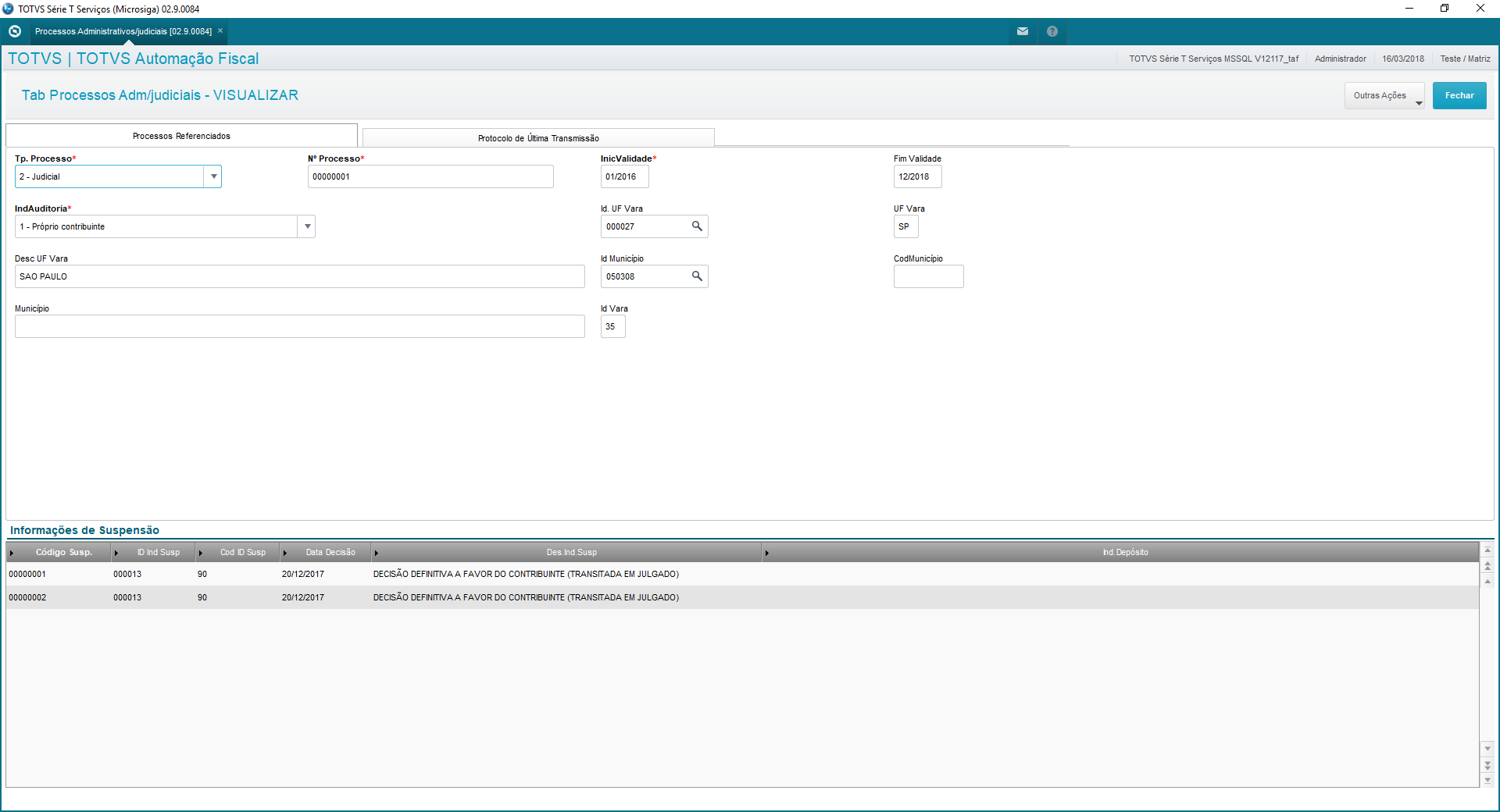

Informações de Processos

O cadastro de Informações de Processos serve como base para geração das informações do evento R-1070 → Tabela de Processos Administrativos/Judiciais.

Este cadastro pode ser preenchido de forma manual por meio do programa TAFA051 ou pode ser integrado por meio do Layout T001AB.

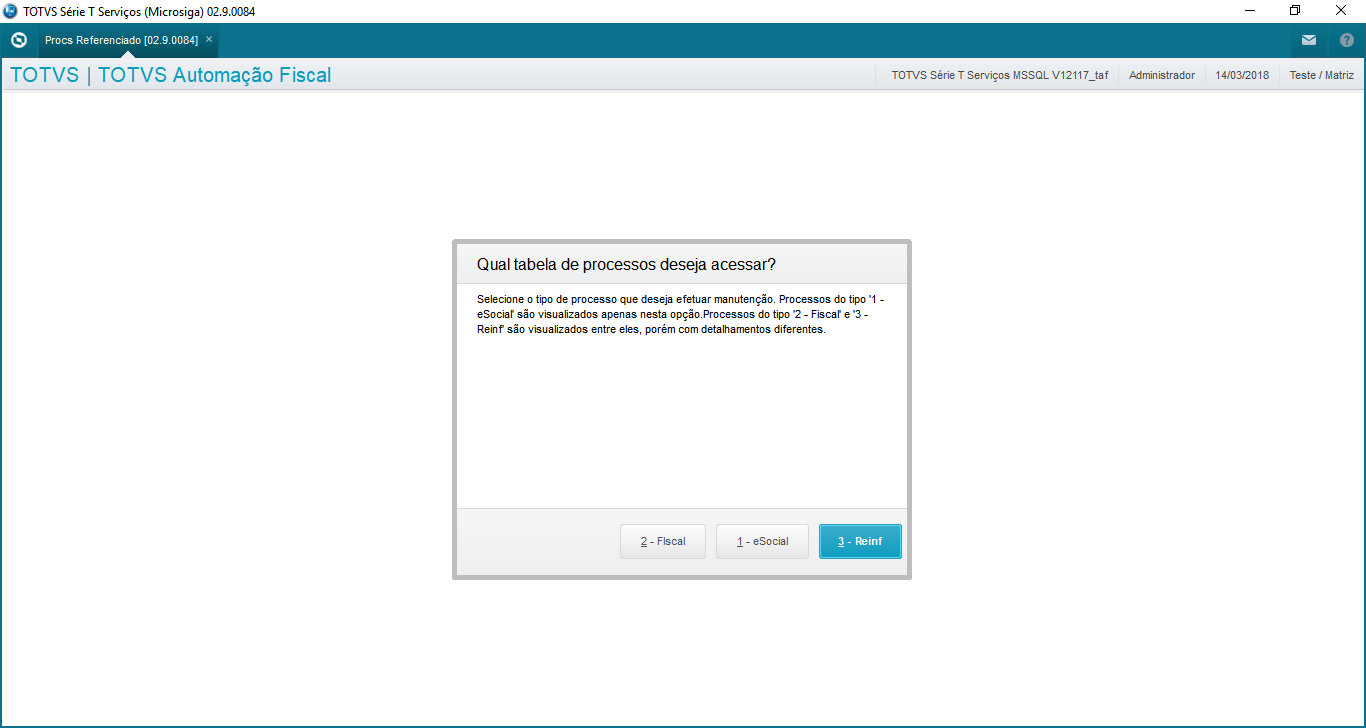

Ao acessar o programa, será apresentado uma interface para filtro de processos que serão apresentados:

Exemplo de cadastro preenchido:

Boletim de Atividade Desportiva

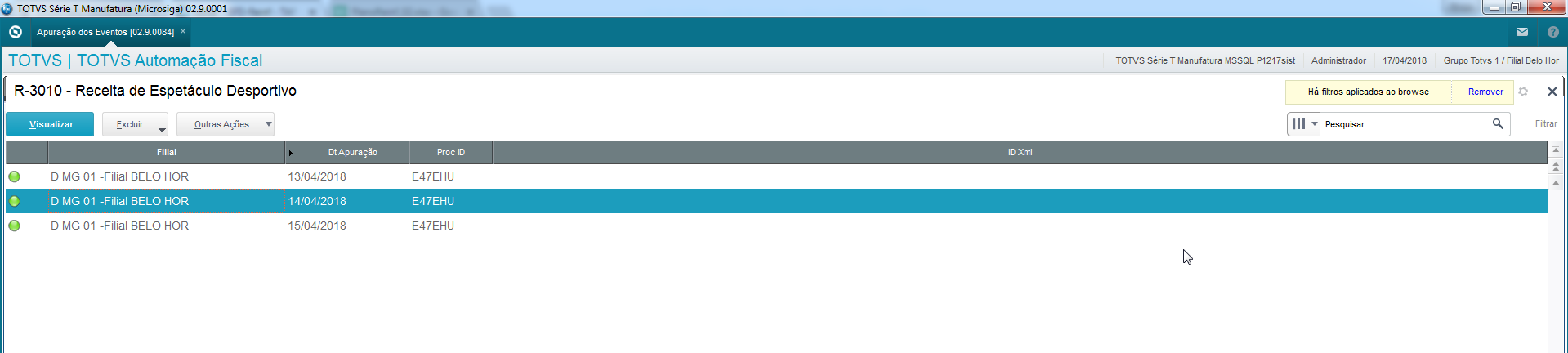

O cadastro de Boletim de Atividade Desportiva serve como base para geração das informações do evento R-3010 → Receita de Espetáculo Desportivo.

Este cadastro pode ser preenchido de forma manual por meio do programa TAFA298 ou pode ser integrado por meio do Layout T156.

Exemplo de cadastro preenchido:

Cadastro FCI/SCP

O cadastro de FCI/SCP serve como base para geração das informações do evento R-1050 → Tabela de Entidades Ligadas (a partir do layout 2.1.1).

Este cadastro pode ser preenchido de forma manual por meio do programa TAFA536 ou pode ser integrado por meio do layout T159/T159AA.

Para que a amarração correta do evento R-1050 seja feita com os eventos de pagamento R-4010/R-4020 é necessário que os participantes que serão utilizados nos eventos de movimento estejam listados neste cadastro.

Exemplo de cadastro preenchido:

Cadastro Advogados

O cadastro de Advogados serve como base para geração das informações dos custos com advogados em caso de pagamentos oriundos de RRA ou Processos Judiciais nos eventos R-4010 - Pagamentos/créditos a beneficiário pessoa física e R-4020 - Pagamentos/créditos a beneficiário pessoa jurídica (a partir do layout 2.1.1).

Este cadastro pode ser preenchido de forma manual por meio do programa TAFA537 ou pode ser integrado por meio do layout T161.

O numero de Inscrição do advogado (CPF ou CNPJ) e os valores com advogados vinculados ao processo judicial e/ou RRA serão apresentados nos eventos R-4010 e R-4020 quando o rendimento possuir um código de Despesas Processuais que possui um advogado listado como despesa do processo.

Exemplo de cadastro preenchido:

Despesas Processuais/RRA

O cadastro de Despesas Processuais/RRA serve como base para geração das informações das despesas com advogados ou outros custos judiciais vinculados ao processo judicial e/ou RRA que originou o rendimento apresentado nos eventos R-4010 - Pagamentos/créditos a beneficiário pessoa física e R-4020 - Pagamentos/créditos a beneficiário pessoa jurídica (a partir do layout 2.1.1).

Este cadastro pode ser preenchido de forma manual por meio do programa TAFA541 ou pode ser integrado por meio do layout T160/T160AA.

Este número de processo deve ser amarrado a um rendimento (pagamento ou fatura) para que as informações relacionadas ao processo Judicial e/ou RRA sejam apresentadas no evento R-4010 e R-4020

Exemplo de cadastro preenchido:

Cadastro de Plano de Saúde

O cadastro de Plano de Saúde serve como base para geração das informações de Plano de saúde que foi utilizado em um rendimento de pagamento a pessoa física para apresentação no evento R-4010 - Pagamentos/créditos a beneficiário pessoa física (a partir do layout 2.1.1).

Este cadastro pode ser preenchido de forma manual por meio do programa TAFA538 ou pode ser integrado por meio do layout T163.

O cadastro de Plano de Saúde será utilizado para o preenchimento das informações de reembolso médico e/ou Coparticipação apresentados no evento R-4010 quando for necessário apresentar as informações da operadora do plano privado coletivo empresarial de

assistência à saúde.

Exemplo de Cadastro preenchido:

Pagamento Plano de Saúde

O cadastro de Pagamento de Plano de saúde serve como base para geração das informações relacionadas a reembolso e/ou coparticipação dos titulares e/ou dependentes que utilizaram uma operadora do plano privado e coletivo empresarial de assistência a saúde. Estas informações serão apresentadas no evento R-4010 - Pagamentos/créditos a beneficiário pessoa física (a partir do layout 2.1.1)

Este cadastro pode ser preenchido de forma manual por meio do programa TAFA539 ou pode ser integrado por meio do layout T164.

Exemplo de cadastro preenchido:

Importante

- Algumas empresas oferecem serviços de plano de saúde para ex-colaboradores por um período determinado após o desligamento destes da empresa. Visto que esses beneficiários já não mantêm vínculo empregatício, os pagamentos referentes ao plano de saúde (seja reembolso ou coparticipação) não são mais reportados no eSocial. Em vez disso, essas informações são encaminhadas através da EFD Reinf, exclusivamente contendo os dados relativos aos grupos ideOpeSaude e ideDepend (dependentes).

- Nestes casos, essa movimentação será tratada como única e independente de pagamento ou fatura, sendo apresentada no painel Reinf o movimento ao beneficiário a qual pertence.

Exemplo:

Apuração

Após possuir os cadastros indicados populados na base de dados do TAF, é possível prosseguir com a apuração das informações.

Por meio do programa TAFA552B, podemos controlar a apuração destas informações, selecionando as filiais desejadas para a execução, visualizando logs ao final do processamento e realizando a conferência dos dados apurados.

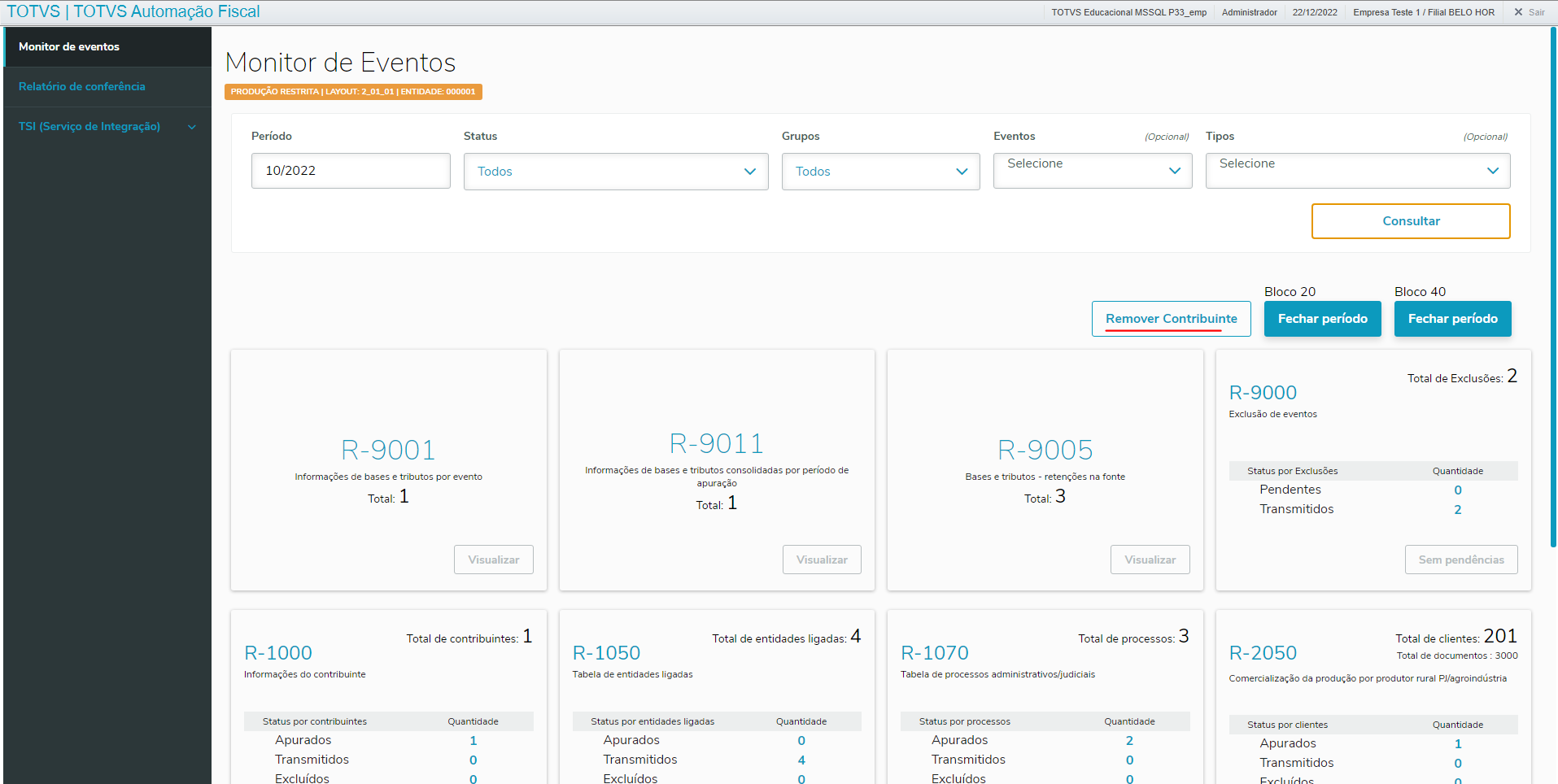

Interface

Descontinuidade da rotina TAFXREINF

A rotina TAFXREINF sofrerá manutenção até a data de 01/04/2022 e após esta data deverá ser utilizado o painel REINF. Consulte a documentação disponível desta nova funcionalidade clicando aqui

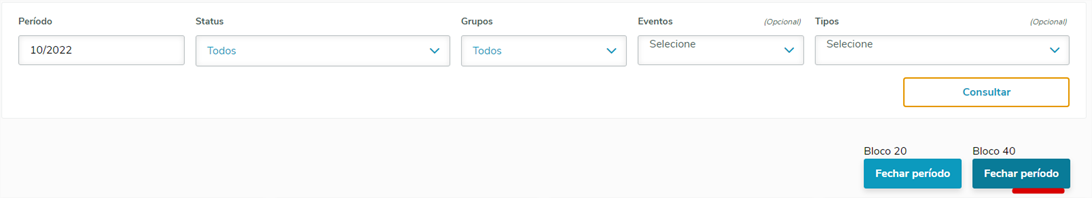

Período

O box de período, exibido ao topo e à esquerda da interface, têm como objetivo filtrar o escopo das informações consideradas para os processamentos da apuração.

Além disso, também serve como orientador do período a ser utilizado de base para os contadores dos eventos encontrados no período.

O conteúdo do campo "Período Mês/Ano" é inicialmente preenchido com o mês/ano anterior ao mês/ano selecionado como data base na abertura do sistema, mas pode ser alterado conforme desejado.

As perguntas Status, Grupos, Eventos e Tipos servem para auxiliar na busca por informações, filtrando apenas os dados desejados para a apuração de determinados eventos.

Abaixo, os eventos que são afetados pelo período selecionado no campo "Período Mês/Ano":

- R-2010 → Retenção Contribuição Previdenciária - Serviços Tomados;

- R-2020 → Retenção Contribuição Previdenciária - Serviços Prestados;

- R-2030 → Recursos recebidos por Associação Desportiva;

- R-2040 → Recursos Repassados para Associação Desportiva;

- R-2050 → Comercialização da Produção por Produtor Rural PJ/Agroindústria;

- R-2055 → Aquisição de Produtor Rural;

- R-2060 → Contribuição Previdenciária sobre a Receita Bruta - CPRB;

- R-4010 → Pagamentos/créditos a beneficiário pessoa física

- R-4020 → Pagamentos/créditos a beneficiário pessoa jurídica

- R-4040 → Pagamentos/créditos a beneficiários não identificados

- R-4080 → Retenção no recebimento

- R-2099 → Fechamento dos eventos da série R-2000

- R-4099 → Fechamento/reabertura dos eventos da série R-4000

Importante

Os eventos R-1000 → Informações do Contribuinte, R-1050 → Tabela de Entidades Ligadas, R-1070 → Tabela de Processos Administrativos/Judiciais e R-3010 → Receita de Espetáculo Desportivo não são afetados pelo período informado em "Período Mês/Ano".

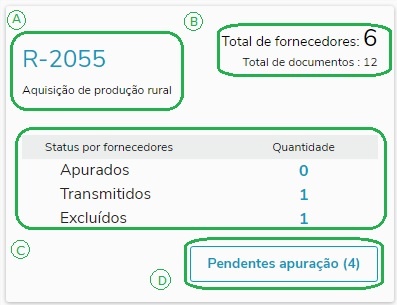

Eventos

Cartões

-

Descrição do evento.

-

Totais de documentos a serem apurados.

-

Detalhes do status do evento.

-

Botão de status do evento.

O botão ilustrado acima com o título "Pendentes Apuração" é dinâmico e tem seu título alterado conforme a jornada do evento vai sendo realizada. Após todos os eventos pendentes tenham sido apurados, o botão irá mudar o seu título para "Transmitir" e direcionará o usuário para a tela de transmissão dos eventos apurados até que todos os eventos sejam apurados e transmitidos para o RET com sucesso.

Esta visão indicará qual a situação daquele evento em relação a sua apuração. Nesta visão, o usuário poderá identificar se os movimentos existentes para aquele período já foram considerados em uma apuração realizada anteriormente e não mais modificados desde então, portanto já pode ser considerado totalmente apurado, ou se todos ou alguns documentos foram alterados ou incluídos após a última apuração realizada.

Atenção: Uma nova integração de um documento fará com que esta visão identifique que uma nova apuração deve ser realizada.