01. Objetivo

Uma das inovações da ECF (Escrituração Contábil Fiscal) corresponde, para as empresas obrigadas a entrega da Escrituração Contábil Digital (ECD), à utilização dos saldos e contas da ECD para preenchimento inicial da ECF. Ademais, a ECF também recuperaráos saldos finais das ECF anterior, a partir do ano-calendário 2015. Na ECF haverá o preenchimento e controle, por meio de validações, das partes A e B do Livro Eletrônico de Apuração do Lucro Real (e-Lalur) e do Livro Eletrônico de Apuração da Base de Cálculo da CSLL (e-Lacs). Todos os saldos informados nesses livros também serão controlados e, no caso da parte B, haverá o batimento de saldos de um ano para outro.

Finalmente, a ECF apresentará as fichas de informações econômicas e de informações gerais em novo formato de preenchimento para as empresas.

02. Conceito

A Escrituração Contábil Fiscal (ECF) substitui a Declaração de Informações Econômico-Fiscais da Pessoa Jurídica (DIPJ), a partir do ano-calendário 2014, com entrega prevista para o último dia útil do mês de setembro do ano posterior ao do período da escrituração no ambiente do Sistema Público de Escrituração Digital (Sped).

São obrigadas ao preenchimento da ECF todas as pessoas jurídicas, inclusive imunes e isentas, sejam elas tributadas pelo lucro real, lucro arbitrado ou lucro presumido, exceto:

I - As pessoas jurídicas optantes pelo Regime Especial Unificado de Arrecadação de Tributos e Contribuições devidos pelas Microempresas e Empresas de Pequeno Porte (Simples Nacional), de que trata a Lei Complementar nº 123, de 14 de dezembro de 2006;

II - Os órgãos públicos, às autarquias e às fundações públicas;

III - As pessoas jurídicas inativas de que trata a Instrução Normativa RFB nº 1.306, de 27 de dezembro de 2012; e

IV - As pessoas jurídicas imunes e isentas que, em relação aos fatos ocorridos no ano-calendário, não tenham sido obrigadas à apresentação da Escrituração Fiscal Digital da Contribuição para o PIS/Pasep, da Contribuição para o Financiamento da Seguridade Social (Cofins) e da Contribuição Previdenciária sobre a Receita (EFD-Contribuições), nos termos da Instrução Normativa RFB nº 1.252, de 1º de março de 2012.

Há que se ressaltar que, caso a pessoa jurídica tenha Sociedades em Conta de Participação (SCP), cada SCP deverá preencher e transmitir sua própria ECF, utilizando o CNPJ da pessoa jurídica que é sócia ostensiva e o CNPJ/Código de cada SCP.

Blocos do Arquivo

Entre o registro inicial e o registro final, o arquivo digital é constituído de blocos, referindo-se cada um deles a um agrupamento de informações.

Relação de Blocos:

0 | Abertura e Identificação | Abre o arquivo, identifica a pessoa jurídica e referencia o período da ECF. |

C | Informações Recuperadas das ECD (Bloco recuperado pelo sistema – Não é importado e não é editado no programa) | Armazena as informações do plano de contas e dos saldos mensais das ECD |

E | Informações Recuperadas da ECF Anterior e Cálculo Fiscal dos Dados Recuperados da ECD (Bloco recuperado pelo sistema – Não é importado e não é editado no programa) | Armazena, da ECF recuperada do período imediatamente anterior, os saldos finais das |

J | Plano de Contas e Mapeamento | Apresenta o mapeamento do plano de contas contábil para o plano de contas |

Saldos das Contas Contábeis e Referenciais | Apresenta os saldos das contas contábeis patrimoniais e de resultado por período de | |

Lucro Líquido – Lucro Real | Apresenta o balanço patrimonial, a demonstração do resultado do exercício e apura o lucro líquido da pessoa jurídica tributada pelo lucro real. | |

e-LALUR e e-LACS - Lucro Real | Apresenta os livros eletrônicos de escrituração e apuração do IRPJ (e-LALUR) e da CSLL (e-LACS) da pessoa jurídica tributada pelo lucro real - partes A e B. | |

Cálculo do IRPJ e da CSLL – Lucro Real | Calcula o IRPJ e a CSLL com base no lucro real (estimativas mensais e ajuste anual ou valores trimestrais). | |

Lucro Presumido | Apresenta o balanço patrimonial, a demonstração do resultado do exercício e apura o IRPJ e a CSLL com base no lucro presumido. | |

Q | Demonstrativo do Livro Caixa | Apresenta o demonstrativo do livro caixa para os casos previstos na legislação - A partir do leiaute 2. |

T | Lucro Arbitrado | Apura o IRPJ e a CSLL com base no lucro arbitrado. |

U | Imunes e Isentas | Apresenta o balanço patrimonial e a demonstração do resultado das imunes ou isentas. |

DEREX | Apresenta a declaração sobre utilização dos recursos em moeda estrangeira decorrentes do recebimento de exportações (DEREX) - A partir do leiaute 4. | |

W | Relatório País-a-País | Apresenta o Country by Country Report (Relatório País-a-País) - A partir do leiaute 3. |

X | Informações Econômicas | Apresenta informações econômicas da pessoa jurídica. |

Y | Informações Gerais | Informações Gerais |

9 | Encerramento do Arquivo Digital | Encerra o arquivo digital. |

Portanto, o arquivo digital é composto por blocos de informação e cada bloco terá um registro de abertura, registros de dados e um registro de encerramento.

Após o bloco inicial (Bloco 0), a ordem de apresentação dos demais blocos é a sequência constante na tabela de blocos acima.

Salvo quando houver especificação em contrário, todos os blocos são obrigatórios e o respectivo registro de abertura indicará a presença ou a ausência de dados informados.

Manual de Orientação do Leiaute da ECF, DISPONÍVEL NO SITE DA RECEITA FEDERAL:

* http://www1.receita.fazenda.gov.br/sistemas/ecf/legislacao.htm *

03. Parametrização

Programas para Cadastrar no Menu

- VCTMECFX - Parâmetros da ECF

- VCTMECFL – Manutenção Bloco L

- VCTMECFM – Manutenção Bloco M

- VCTMECFN – Manutenção Bloco N

- VCTMECFP – Manutenção Bloco P

- VCTMECFQ – Manutenção Bloco Q

- VCTMECFV – Manutenção Bloco V

- VCTMECFW – Manutenção Bloco W

- VCTGSECF – Geração do ECF

Configuração de Parâmetros

Em Parâmetros (VABUPARA). Crie/configure os parâmetros a seguir:

BORDFIL – Código da Filial Administrativa

Cadastro | Parâmetros |

Código | 166 |

Acesso | BORDFILeee, onde eee = código da empresa |

Parâmetro 1 | Código da filial administrativa sem dígito |

Parâmetro 2 | |

Parâmetro 3 |

Exemplo do parâmetro cadastrado:

Versão do Layout da ECF:

Cadastro | Parâmetros |

Código | 116 |

Acesso | VERSPVAECF = Versão do layout ECF |

Parâmetro 1 | Número da versão do layout ECF. Ex: 1 |

Exemplo do parâmetro cadastrado:

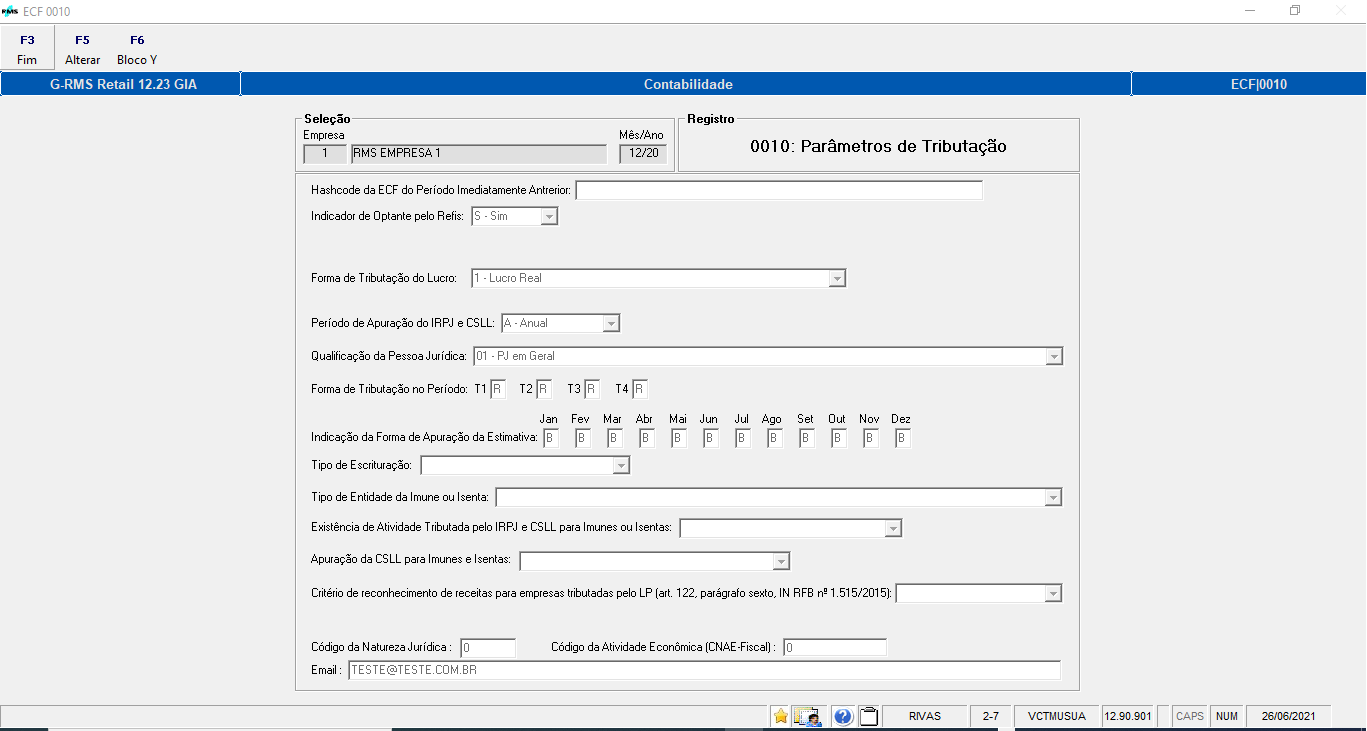

Registro 0010 - Parâmetros de Tributação

Apresenta os parâmetros fiscais que identificam quais blocos e registros serão preenchidos na geração do arquivo da ECF.

A parametrização da Tributação da ECF deve ser feita através do programa VCTMECFX , opção F6 ECF0010.

Função F6 – ECF 0010 no modo ALTERAR.

Descrição dos Campos:

- Hashcode da ECF do Período Imediatamente Anterior a Ser Recuperado. (Escrituração da qual os saldos da parte B do e-LALUR foram recuperados). Campo preenchido automaticamente pelo sistema.

- Indicador de Optante pelo Refis:

S - Sim

N – Não

A pessoa jurídica deve assinalar este campo quando for optante pelo Programa de Recuperação Fiscal (Refis).

Atenção

- Indicador de Optante pelo Paes:

S – Sim

N – Não

A pessoa jurídica deve assinalar este campo quando for optante pelo Parcelamento Especial (Paes), de que trata a Lei nº 10.684, de 30 de maio de 2003.

- Forma de Tributação do Lucro:

1 – Lucro Real.

2 – Lucro Real/Arbitrado.

3 – Lucro Presumido/Real.

4 – Lucro Presumido/Real/Arbitrado.

5 – Lucro Presumido.

6 – Lucro Arbitrado.

7 – Lucro Presumido/Arbitrado.

8 – Imune do IRPJ.

9 – Isenta do IRPJ.

A forma de tributação do IRPJ (Imposto de Renda Sobre a Renda da Pessoa Jurídica) e, consequentemente, da CSLL (Contribuição Social Sobre o Lucro Líquido) adotada, indica que a pessoa jurídica tributada com base no:

Lucro Real: Apurou imposto de renda com base no lucro real.

Lucro Real/Arbitrado: Apurou imposto de renda com base no lucro real, com arbitramento da base de cálculo em algum trimestre do ano-calendário.

Lucro Presumido/Real:

- Optou pelo lucro presumido por força de ingresso no Refis e, no decorrer do ano-calendário, foi excluída do Programa e passou a ser obrigatoriamente tributada com base no lucro real.

Iniciou o ano-calendário pagando o imposto com base no lucro presumido e, em relação ao mesmo ano, incorreu em situação de obrigatoriedade de apuração pelo lucro real por ter auferido lucros, rendimentos ou ganhos de capital oriundos do exterior.

Lucro Presumido/Real/Arbitrado: Além da tributação com base no lucro presumido e no lucro real, foi tributada pelo lucro arbitrado em algum trimestre do ano-calendário.

Lucro Presumido: Apurou imposto de renda com base no lucro presumido.

Lucro Arbitrado: Apurou imposto de renda com base no lucro arbitrado em todos os trimestres do ano-calendário.

Lucro Presumido/Arbitrado: Apurou imposto de renda com base no lucro presumido, com arbitramento da base de cálculo em algum trimestre do ano-calendário.

Imune do IRPJ: É imune do imposto de renda.

Isenta do IRPJ: É isenta do imposto de renda.Atenção

Na hipótese de obrigatoriedade de apuração pelo lucro real por ter auferido lucros, rendimentos ou ganhos de capital oriundos do exterior, a pessoa jurídica deve apurar o IRPJ e a CSLL sob o regime de apuração pelo lucro real trimestral a partir, inclusive, do trimestre da ocorrência do fato.

- Período de Apuração do IRPJ e da CSLL:

T – Trimestral

A – Anual

- Qualificação da Pessoa Jurídica:

01 – PJ em Geral.

02 – PJ Componente do Sistema Financeiro.

03 – Sociedades Seguradoras, de Capitalização ou Entidade Aberta de Previdência Complementar.

Atenção

- Forma de Tributação no Período: Forma de tributação no período considerando para cada trimestre no formato XXXX onde X é igual a:

0 – ZERO – Não informado – trimestre não compreendido no período de apuração.

R – Real.

P – Presumido.

A – Arbitrado.

E – Real Estimativa.

- Indicação da Forma de Apuração da Estimativa: Indicação da forma de apuração da estimativa mensal, quando 0010.FORMA_APUR = "A", considerando o formato XXXXXXXXXXXX onde X é referente a um mês e é igual a:

0 – Fora do Período: Fora do período de apuração/ Forma de tributação diferente de "R" ou "E".

E – Receita Bruta: Estimativa com base na receita bruta e acréscimos.

B – Balanço ou Balancete: Estimativa com base no balanço ou balancete de suspensão/redução.

Os meses correspondentes a trimestres marcados em 0010.FORMA_TRIB_PER como diferente de "R" e "E" devem estar preenchidos com zero "0".

Os meses correspondentes a trimestres marcados em 0010.FORMA_TRIB_PER iguais a "R" ou "E" devem estar preenchidos com "E" ou "B".

- Tipo de Escrituração:

L – Livro Caixa ou Hipótese prevista no §1o do art. 129, Instrução Normativa no 1.515/2014 (Lucro Presumido) ou Sem Escrituração (Imunes ou Isentas)

C – Contábil (Lucro Presumido, Imunes ou Isentas)

Atenção:

- A hipóste prevista no §1o do art. 129, Instrução Normativa no 1.515/2014 prevê que a pessoa jurídica que mantiver escrituração contábil, na forma da legislação comercial, deverá controlar os recebimentos de suas receitas em conta específica, na qual, em cada lançamento, será indicada a nota fiscal a que corresponder o recebimento.

- A opção "C" contábil corresponde às pessoas jurídicas tributadas pelo lucro presumido ou imunes ou isentas que estão obrigadas a entregar a ECD (Escrituração Contábil Digital), de acordo com a Instrução Normativa no 1.420/2013.

- Tipo de Pessoa Jurídica Imune ou Isenta:

01 – Assistência Social

02 – Educacional

03 – Sindicato de Trabalhadores

04 – Associação Civil

05 – Cultural

06 – Entidade Fechada de Previdência Complementar

07 – Filantrópica

08 – Sindicato

09 – Recreativa

10 – Científica

11 – Associação de Poupança e Empréstimo

12 – Entidade Aberta de Previdência Complementar (Sem Fins Lucrativos)

13 – Fifa e Entidades Relacionadas

14 – CIO e Entidades Relacionadas

15 – Partidos Políticos

99 – Outras.

Atenção: Este campo é obrigatório para 0010.FORMA_TRIB igual a "8" (Imune do IRPJ) ou "9" (Isenta do IRPJ).

- Existência de Atividade Tributada pelo IRPJ e CSLL para Imunes ou Isentas: Existência ou não de atividade não abrangida pela imunidade ou isenção e tributada pelo IRPJ e CSLL(para imunes ou isentas):

A – Anual

T – Trimestral

D – Desobrigada

- Apuração da CSLL para Imunes ou Isentas:

A – Anual, se optou pela apuração da CSLL sobre a base de cálculo estimada, facultada a opção pelo levantamento de balanço ou balancete de suspensão ou redução.

T – Trimestral, no caso de ter adotado a apuração trimestral da CSLL.

D – Desobrigada, na hipótese de pessoa jurídica imune ou isenta da CSLL.

Atenção:

As entidades sem fins lucrativos de que trata o inciso I do art. 12 do Decreto nº 3.048, de 6 de maio de 1999, que não se enquadram na imunidade e isenção da Lei nº 9.532, de 10 de dezembro de 1997, estão sujeitas à CSLL, devendo apurar a base de cálculo e a contribuição devida nos termos da legislação comercial.

- Optante pela extinção do RTT no ano-calendário de 2014

Atenção: Esse campo se refere ao art. 75 da Lei no 12.973/2014.

- Diferenças entre a contabilidade societária e Fcont.

Atenção: Este campo é obrigatório no caso de 0010.OPT_EXT_RTT igual a "S".

Clicar em F5-Alterar, permite que os campos relacionados na tela sejam preenchidos ou alterados. É importante que o Manual de Referência do ECF, disponibilizado pela RFB, seja fonte de consulta permanente, uma vez que contém informações oficiais sobre os campos e regras de todo o processo.

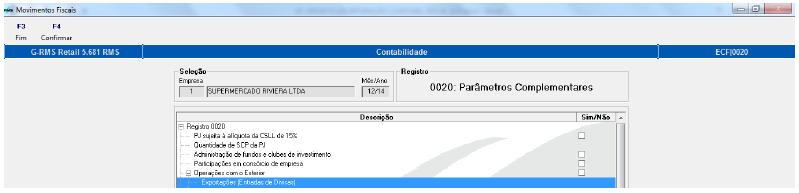

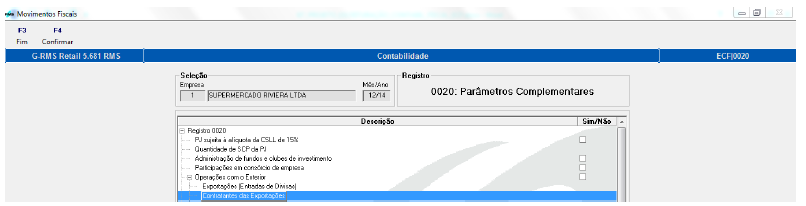

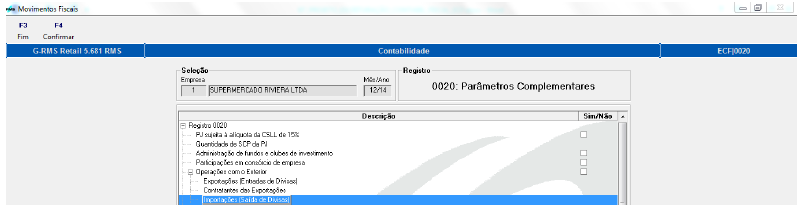

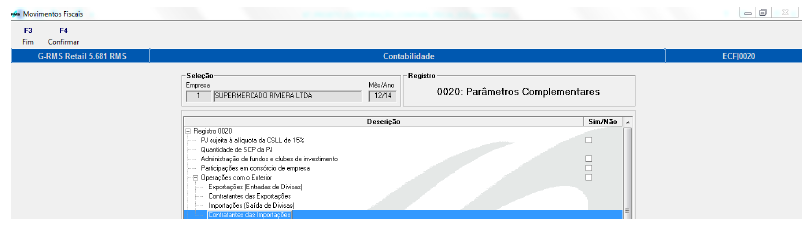

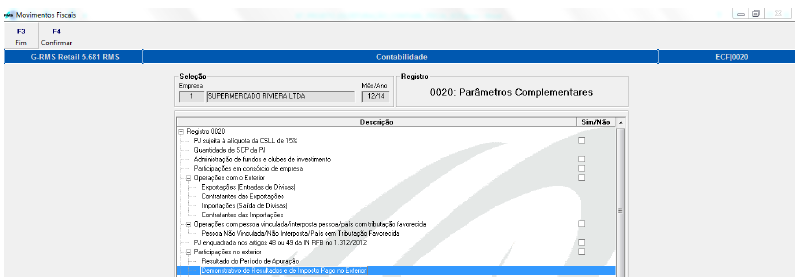

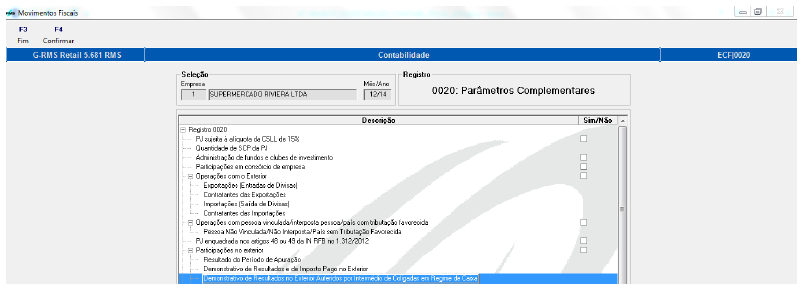

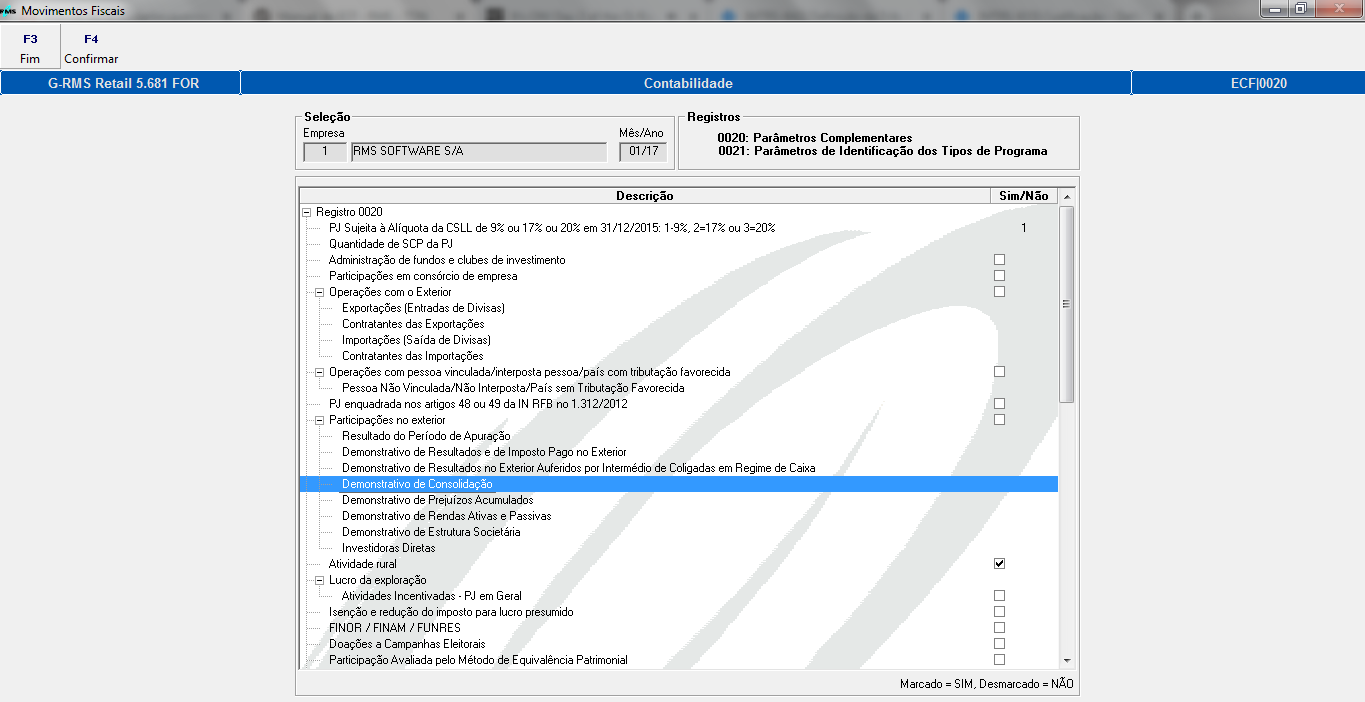

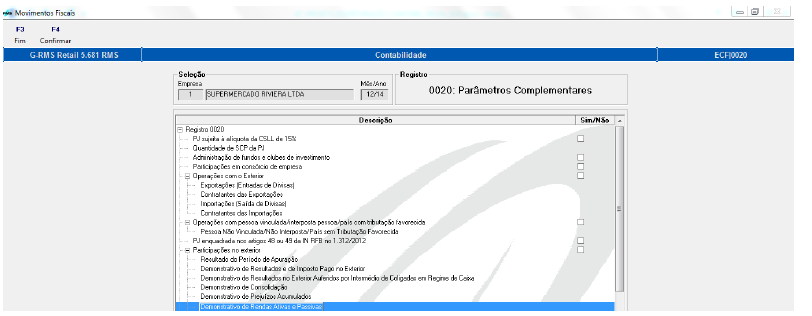

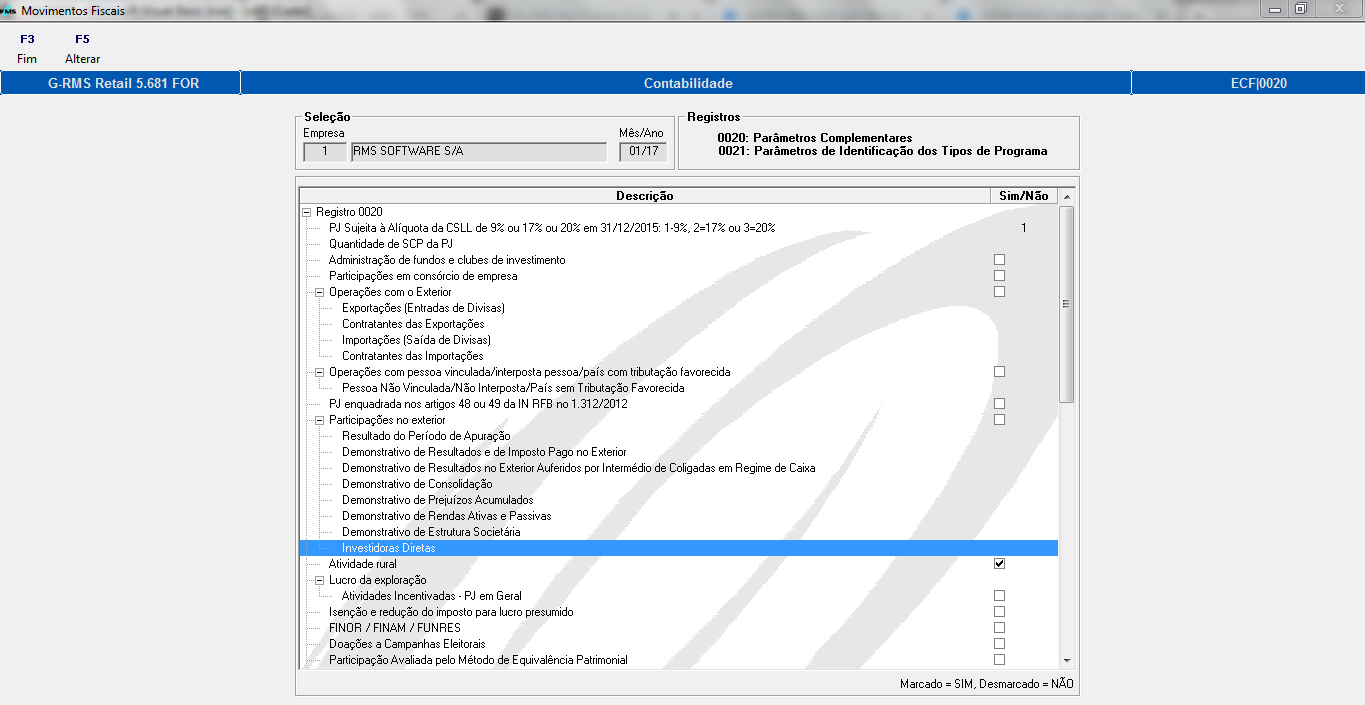

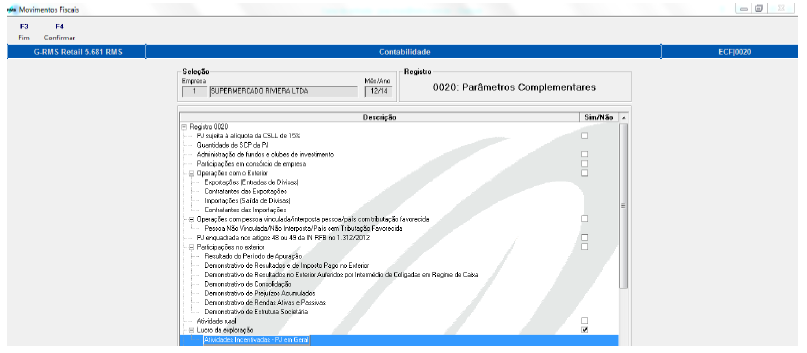

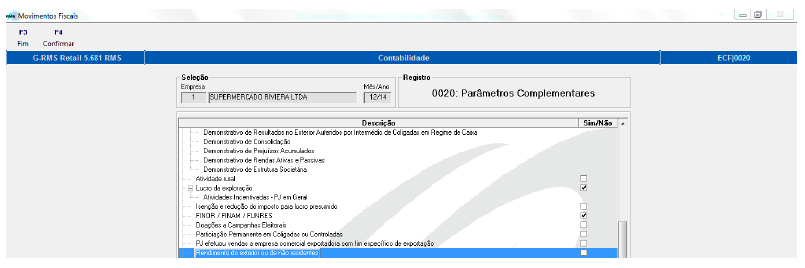

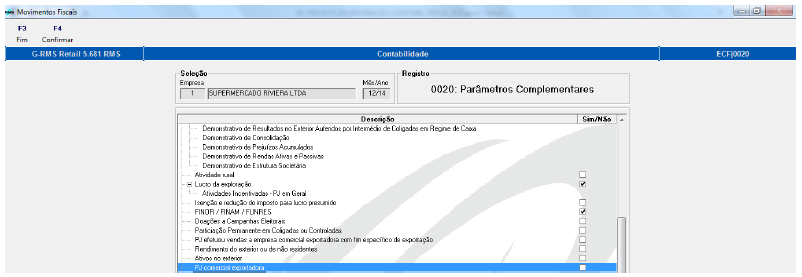

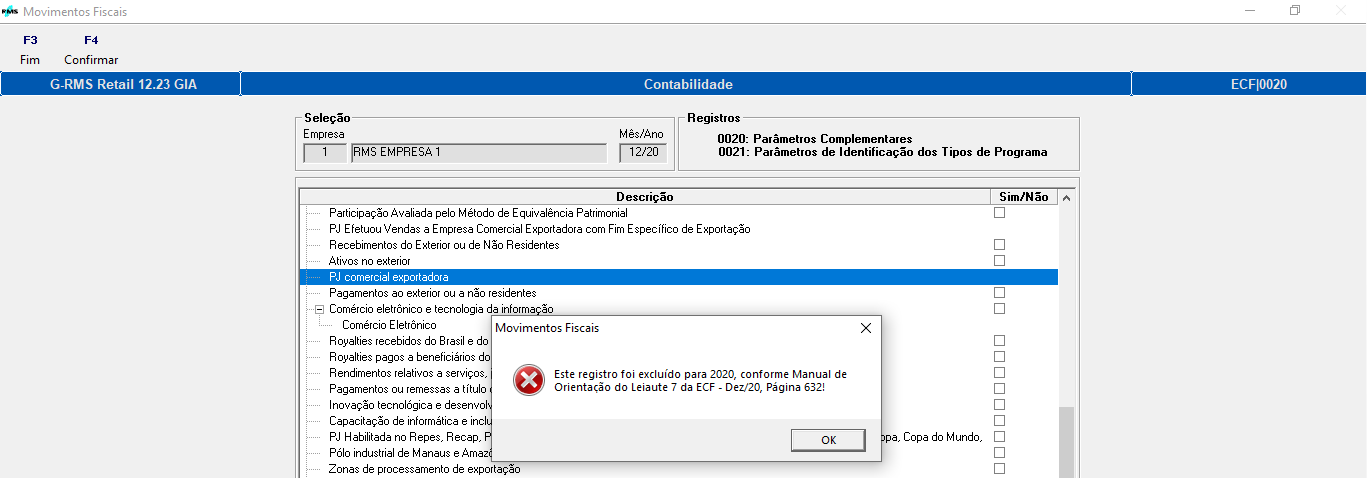

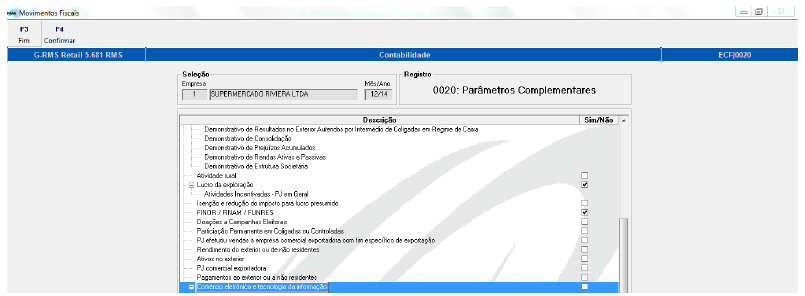

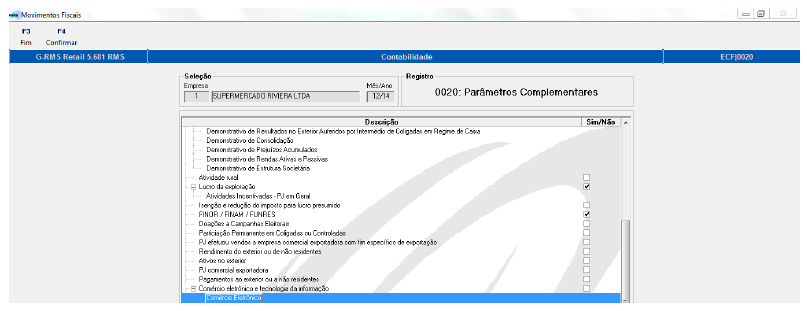

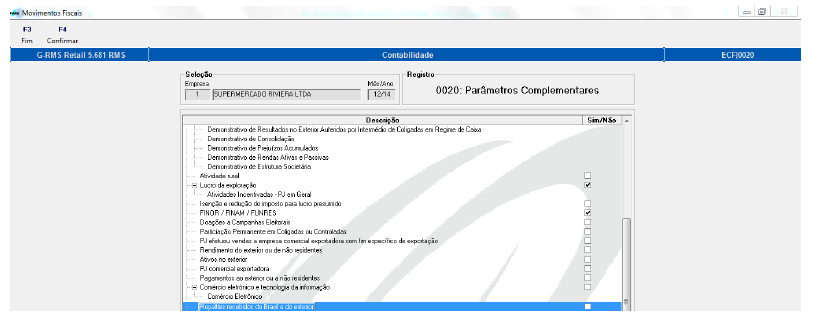

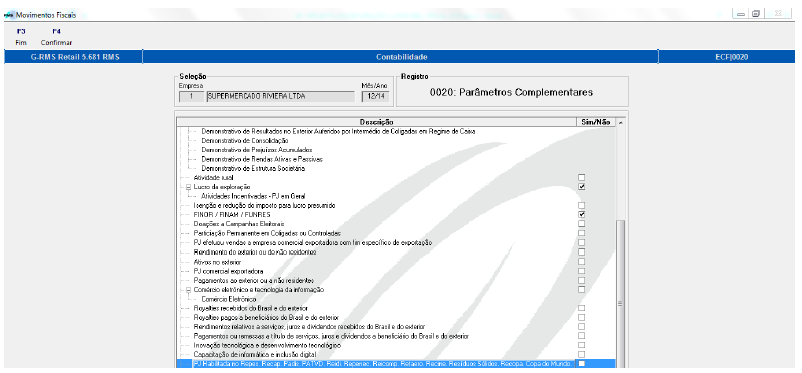

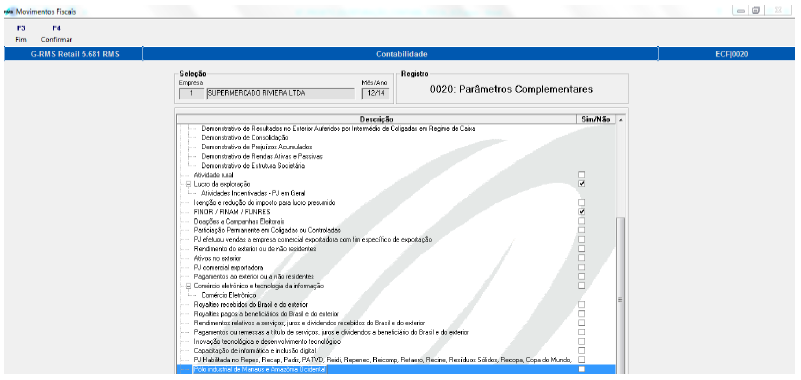

Registro 0020 - Parâmetros Complementares

Apresenta os parâmetros Complementares que identificam quais blocos e registros Y e X serão preenchidos na geração do arquivo da ECF.

A parametrização dos COMPLEMENTARES da ECF deve ser feita através do programa VTCMECFX, opção F9 ECF 0020.

Função F9 – ECF 0020 no modo ALTERAR.

Descrição dos Campos:

- PJ Sujeita à Alíquota da CSLL de 15%:

S – Sim

N – Não

Deve ser assinalado "Sim" no caso de pessoa jurídica de seguros privados, de pessoa jurídica de capitalização e de pessoa jurídica referida nos incisos I a VII, IX e X do § 1º do art. 1º da Lei Complementar nº 105, de 10 de janeiro de 2001 e "Não" pelas demais.

- Quantidade de SCP da PJ - Sócio Ostensivo de SCP - Total de SCP.

- Administração de Fundos e Clubes de Investimento:

S – Sim

N – Não

- Participações em Consórcios de Empresas:

S – Sim

N – Não

A pessoa jurídica participante de consórcio constituído nos termos do disposto nos arts. 278 e 279 da Lei nº 6.404, de 15 de dezembro de 1976, deve assinalar este campo.

Atenção: Somente deve ser assinalado este campo quando houver receita de pelo menos uma consorciada.

- Operações com o Exterior:

S – Sim

N – Não

A pessoa jurídica, inclusive instituição financeira ou companhia seguradora, conforme relacionadas no § 1º do art. 22 da Lei nº 8.212, de 1991, e no inciso II do art. 14 da Lei nº 9.718, de 1998, que realizou exportação/importação de bens, serviços ou direitos ou auferiu receitas financeiras ou incorreu em despesas financeiras em operações efetuadas com pessoa física ou jurídica residente ou domiciliada no exterior, ainda que essas operações não tenham sido realizadas com pessoa vinculada ou com pessoa residente ou domiciliada em país ou dependência com tributação favorecida ou cuja legislação interna oponha sigilo relativo à composição societária de pessoas jurídicas ou a sua titularidade, deve assinalar este campo.

Deve também assinalar este campo a pessoa jurídica, inclusive instituição financeira ou companhia seguradora, que realizar as operações acima referidas por intermédio de interposta pessoa.

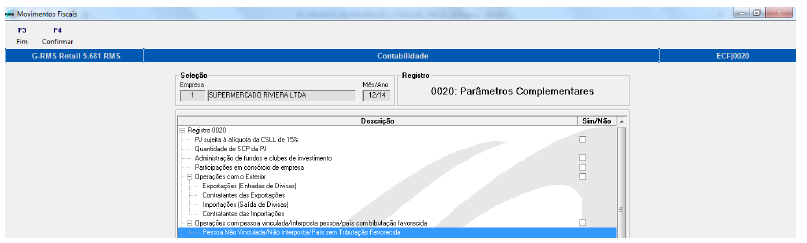

- Operações com Pessoa Vinculada/Interposta Pessoa / País com Tributação Favorecida.

S – Sim

N – Não

Deve assinalar este campo, a pessoa jurídica, inclusive instituição financeira ou companhia seguradora, conforme relacionadas no § 1º do art. 22 da Lei nº 8.212, de 1991, e no inciso II do art. 14 da Lei nº 9.718, de 1998, que realizou exportação/importação de bens, serviços ou direitos ou auferiu receitas financeiras ou incorreu em despesas financeiras em operações efetuadas com pessoa física ou jurídica residente ou domiciliada no exterior, considerada pela legislação brasileira:

- Pessoa vinculada;

- Pessoa residente ou domiciliada em países com tributação favorecida ou cuja legislação interna oponha sigilo relativo à composição societária de pessoas jurídicas ou a sua titularidade; e a partir de 1º de janeiro de 2009, pessoa residente ou domiciliada no exterior, que goze, nos termos da legislação, de regime fiscal privilegiado (Art. 24-A da Lei nº 9.430, de 1996, instituído pela Lei nº 11.727, de 2008).

Deve também assinalar este campo a pessoa jurídica, inclusive instituição financeira ou companhia seguradora, que realizar as operações acima referidas por intermédio de interposta pessoa.

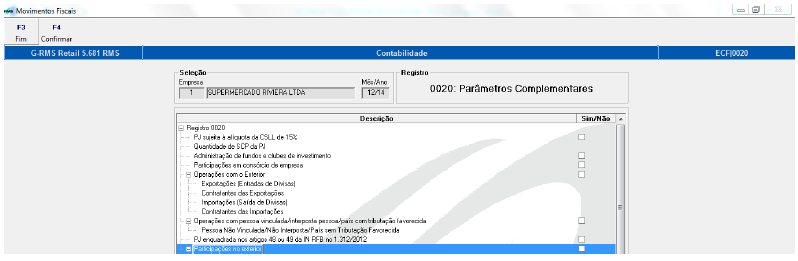

- PJ Enquadrada nos artigos 48 ou 49 da IN RFB no 1.312/2012:

S – Sim

N – Não

- Participações no Exterior: A pessoa jurídica deve assinalar este campo, caso tenha participações no exterior.

S – Sim

N – Não

- Atividade Rural: A pessoa jurídica deve assinalar este campo, caso explore atividade rural.

S – Sim

N – Não

- Lucro da Exploração:

S – Sim

N – Não

Este campo deve ser assinalado pelas pessoas jurídicas que adotam a forma de tributação pelo lucro real, inclusive se optantes pelo Refis, que gozem de benefícios fiscais calculados com base no lucro da exploração.

- Isenção e Redução do Imposto para Lucro Presumido:

S – Sim

N – Não

A pessoa jurídica tributada pelo lucro presumido e optante pelo Refis deve assinalar este campo caso usufrua benefícios fiscais relativos a isenção ou redução do imposto de renda.

- FINOR/FINAM/FUNRES:

S – Sim

N – Não

Este campo deve ser assinalado pelas pessoas jurídicas ou grupos de empresas coligadas de que trata o art. 9º da Lei nº 8.167, de 1991, alterado pela Medida Provisória nº 2.199-14, de 24 de agosto de 2001, titulares de empreendimento de setor da economia considerado, em ato do Poder Executivo, prioritário para o desenvolvimento regional, aprovado ou protocolizado até 2 de maio de 2001 nas áreas da Sudam e da Sudene ou do Grupo Executivo para Recuperação Econômica do Estado do Espírito Santo (Geres) (MP nº 2.199-14, de 2001, art. 4º, e MP nº 2.145, de 2 de maio de 2001, art. 50, XX, atuais MP nº 2.156-5, de 2001, art. 32, XVIII, e nº 2.157-5, de 2001, art. 32, IV).

- Doações a Campanhas Eleitorais:

S – Sim

N – Não

A pessoa jurídica deve assinalar este campo, caso tenha efetuado, durante o ano-calendário, doações a candidatos, comitês financeiros e partidos políticos, ainda que na forma de fornecimento de mercadorias ou prestação de serviços para campanhas eleitorais.

- Participação Avaliada pelo Método de Equivalência Patrimonial:

S – Sim

N – Não

A pessoa jurídica domiciliada no Brasil, que teve participações permanentes, no ano-calendário, em capital de pessoa jurídica domiciliada no Brasil ou no exterior, considerada, pela legislação brasileira, avaliada pelo método de equivalência patrimonial, deve assinalar este campo.

- PJ Efetuou Vendas a Empresa Comercial Exportadora com Fim Específico de Exportação:

S – Sim

N – Não

Este campo deve ser assinalado pela pessoa jurídica que efetuou vendas, no ano-calendário, a empresas comerciais exportadoras.

- Recebimentos do Exterior ou de Não Residentes:

S – Sim

N – Não

Deve assinalar este campo, a pessoa jurídica que recebeu, durante o ano-calendário, de pessoas físicas ou jurídicas, residentes ou domiciliadas no exterior ou de não-residentes:

- quaisquer valores mediante operações de câmbio de qualquer natureza;

- quaisquer valores por intermédio de transferências internacionais em reais (TIR), ou seja, provenientes de conta bancária em reais (R$) titulada por não-residente;

- valores iguais ou superiores a R$ 120.000,00 (cento e vinte mil reais), equivalentes a R$ 10.000,00 por mês, por intermédio de cartões de crédito;

- quaisquer valores por intermédio de depósitos em contas bancárias mantidas no exterior.

- Ativos no Exterior:

S – Sim

N – Não

Preenchida por todas as pessoas jurídicas (Sim), salvo quando o valor contábil total dos ativos a declarar, convertido para Reais no final do período abrangido pela ECF, for inferior a R$ 100.000,00 (cem mil reais) (Não).

- PJ Comercial Exportadora:

S – Sim

N – Não

Este campo deve ser assinalado pela empresa comercial exportadora que comprou produtos com o fim específico de exportação ou exportou, no ano-calendário, produtos adquiridos com esta finalidade.

- Pagamentos ao Exterior ou a Não Residentes:

S – Sim

N – Não

Deve assinalar este campo, a pessoa jurídica que tiver pagado, creditado, entregado, empregado ou remetido, durante o ano-calendário, a pessoas físicas ou jurídicas, residentes ou domiciliadas no exterior ou a não-residentes:

- quaisquer valores mediante operações de câmbio de qualquer natureza;

- quaisquer valores por intermédio de transferências internacionais em reais (TIR), ou seja, pela utilização de reais (R$) para crédito de conta bancária titulada por não-residentes;

- valores iguais ou superiores a R$ 120.000,00 (cento e vinte mil reais), equivalentes a R$ 10.000,00 por mês, por intermédio de cartões de crédito;

- quaisquer valores mediante a utilização de recursos mantidos no exterior.

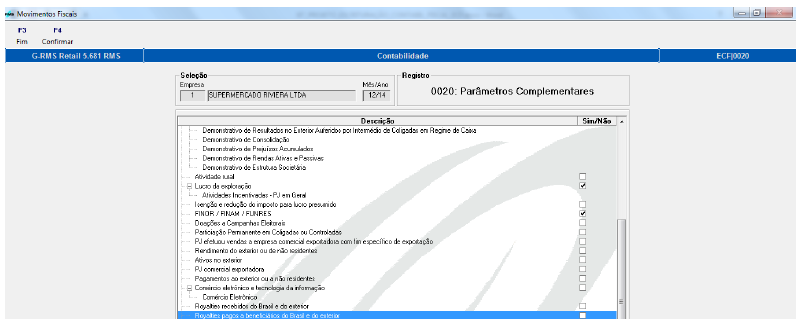

- Comércio Eletrônico e Tecnologia da Informação:

S – Sim

N – Não

A pessoa jurídica que efetuou durante o ano-calendário vendas de bens (tangíveis ou intangíveis) ou tiver prestado serviços, por meio da Internet, para pessoas físicas e jurídicas, residentes ou domiciliadas no Brasil ou no exterior, deve assinalar este campo. Ao assinalar este campo, são disponibilizados os registros X400 (Comércio Eletrônico e Tecnologia da Informação) e X410 (Comércio Eletrônico).

- Royalties Recebidos do Brasil e do Exterior:

S – Sim

N – Não

A pessoa jurídica que tiver recebido, durante o ano-calendário, de pessoas físicas ou jurídicas, residentes ou domiciliadas no Brasil ou no exterior, rendimentos a título de royalties relativos a: exploração econômica dos direitos patrimoniais do autor, de marcas, de patentes e de desenho industrial; exploração de know-how; exploração de franquias e exploração dos direitos relativos à propriedade intelectual referente a cultivares, deve preencher este campo com "Sim".

- Royalties Pagos a Beneficiários do Brasil e do Exterior:

S – Sim

N – Não

A pessoa jurídica que tiver efetuado pagamento ou remessa, durante o ano-calendário, a pessoas físicas ou jurídicas, residentes ou domiciliadas no Brasil ou no exterior, a título de royalties relativos a: exploração econômica dos direitos patrimoniais do autor, de marcas, de patentes e de desenho industrial; exploração de know-how; exploração de franquias e exploração dos direitos relativos à propriedade intelectual referente a cultivares, deve preencher este campo com "Sim".

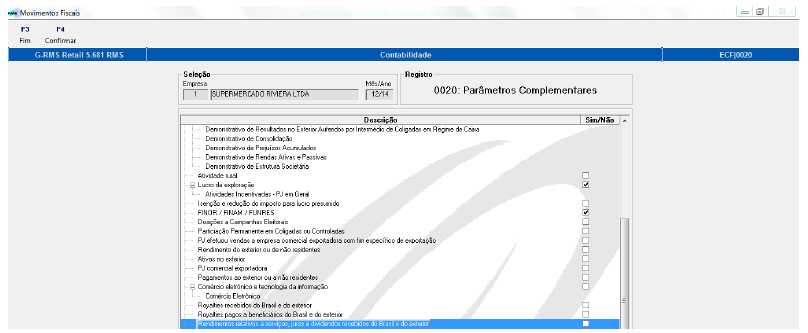

- Rendimentos Relativos a Serviços, Juros e Dividendos Recebidos do Brasil e do Exterior:

S – Sim

N – Não

A pessoa jurídica que tiver recebido, durante o ano-calendário, de pessoas físicas ou jurídicas, residentes ou domiciliadas no Brasil ou no exterior, rendimentos relativos a: serviços de assistência técnica, científica, administrativa e semelhantes que impliquem transferência de tecnologia; serviços técnicos e de assistência que não impliquem transferência de tecnologia; juros sobre capital próprio, bem como juros decorrentes de contratos de mútuo entre empresas ligadas e juros decorrentes de contratos de financiamento; dividendos decorrentes de participações em outras empresas, deve preencher este campo com "Sim".

- Pagamentos ou Remessas a Título de Serviços, Juros e Dividendos a Beneficiários do Brasil e do Exterior:

S – Sim

N – Não

A pessoa jurídica que tiver pagado ou remetido, durante o ano-calendário, a pessoas físicas ou jurídicas, residentes ou domiciliadas no Brasil ou no exterior, valores relativos a: serviços de assistência técnica, científica, administrativa e semelhantes que impliquem transferência de tecnologia; serviços técnicos e de assistência que não impliquem transferência de tecnologia; juros sobre capital próprio, bem como juros decorrentes de contratos de mútuo entre empresas ligadas e juros decorrentes de contratos de financiamento; dividendos decorrentes de participações em outras empresas, deve preencher este campo com "Sim".

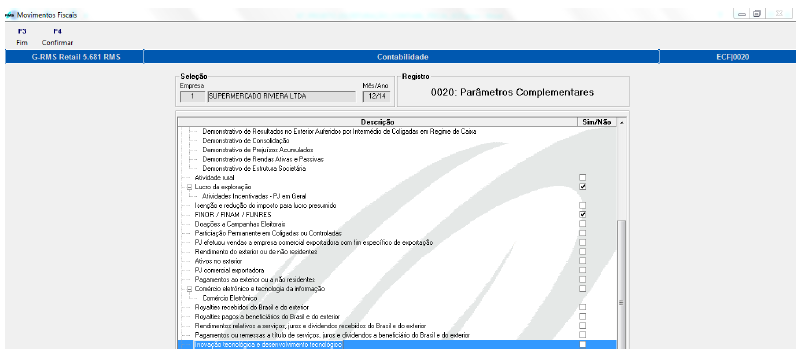

- Inovação Tecnológica e Desenvolvimento Tecnológico:

S – Sim

N – Não

A pessoa jurídica beneficiária de incentivos fiscais relativos às atividades de pesquisa tecnológica e desenvolvimento de inovação tecnológica de que tratam os arts. 17 a 26 da Lei nº 11.196, de 21 de novembro de 2005, ou a pessoa jurídica executora dos programas de desenvolvimento tecnológico industrial ou agropecuário (PDTI/PDTA) de que trata a Lei nº 8.661, de 1993, aprovados até 31 de dezembro de 2005, que não tenha migrado para o regime estabelecido nos arts. 17 a 26 da Lei nº 11.196, de 2005, deve preencher este campo com "Sim".

- Capacitação de Informática e Inclusão Digital:

S – Sim

N – Não

A pessoa jurídica que tiver investido em atividades de pesquisa e desenvolvimento em tecnologia da informação no âmbito dos programas de capacitação e competitividade dos setores de informática e automação e tecnologias da informação de que trata a Lei nº 8.248, de 23 de outubro de 1991, a Lei nº 10.176, de 11 de janeiro de 2001, e a Lei nº 11.077, de 30 de dezembro de 2004, regulamentadas pelo Decreto nº 5.906, de 26 de setembro de 2006, ou tiver efetuado venda a varejo nos termos dos arts. 28 a 30 da Lei nº 11.196, de 2005, que dispõem sobre o programa de inclusão digital, deve preencher este campo com "Sim".

- PJ Habilitada no Repes, Recap, Padis, PATVD, Reidi, Repenec, Reicomp, Retaero, Recine, Resíduos Sólidos, Recopa, Copa do Mundo, Retid, REPNBL-Redes, Reif e Olimpíadas:

S – Sim

N – Não

A pessoa jurídica habilitada no Regime Especial de Tributação para a Plataforma de Exportação de Serviços de Tecnologia da Informação (Repes) ou no Regime Especial de Aquisição de Bens de Capital para Empresas Exportadoras (Recap) instituídos pela Lei nº 11.196, de 2005, regulamentados pelos Decretos nº 5.712, de 2 de março de 2006, e nº 5.649, de 29 de dezembro de 2005, respectivamente, deve assinalar este campo. Também deve assinalar este campo a pessoa jurídica executora de projeto aprovado no âmbito do Programa de Apoio ao Desenvolvimento Tecnológico da Indústria de Semicondutores (Padis) ou do Programa de Apoio ao Desenvolvimento Tecnológico da Indústria de Equipamentos para TV Digital (PATVD), instituídos pela Lei nº 11.484, de 2007. Este campo deve também ser assinalado pela pessoa jurídica habilitada ou co-habilitada no Regime Especial de Incentivos e Desenvolvimento da Infraestrutura (Reidi), instituído pela Lei nº 11.488, de 15 de junho de 2007, e regulamentado pelo Decreto nº 6.144, de 3 de julho de 2007, com alterações introduzidas pelo Decreto nº 6.167, de 24 de julho de 2007. Habilitada ou co-habilitada no Regime Especial de Incentivos para o Desenvolvimento da Infraestrutura da Indústria Petrolífera das Regiões Norte, Nordeste e Centro-Oeste (Repenec), instituído pela Lei nº 12.249, de 2010, regulamentado pelo Decreto nº 7.320, de 28 de setembro de 2010. Habilitada no Regime Especial de Incentivo a Computadores para Uso Educacional (REICOMP), instituído pela Lei nº 12.715, de 17 de setembro de 2012. Habilitada no Regime Especial para a Indústria Aeronáutica Brasileira (Retaero), instituído pela Lei nº 12.249, de 2010. Detentora de projeto de exibição cinematográfica aprovado no âmbito do Regime Especial de Tributação para Desenvolvimento da Atividade de Exibição Cinematográfica (Recine), instituído Lei nº 12.599, de 23 de março de 2012. Os estabelecimentos industriais que adquirirem resíduos sólidos utilizados como matérias-primas ou produtos intermediários na fabricação de seus produtos, de acordo com o art. 5º da Lei nº 12.375, de 30 de dezembro de 2010, devem assinalar este campo. Habilitada ou co-habilitada no Regime Especial de Tributação para construção, ampliação, reforma ou modernização de estádios de futebol (Recopa), instituído pela Lei nº 12.350, de 20 de dezembro de 2010. Habilitada para fins dos benefícios fiscais previstos na Lei nº 12.350, de 20 de dezembro de 2010, relativos à realização, no Brasil, da Copa das Confederações FIFA 2013 e da Copa do Mundo FIFA 2014. Habilitada no Regime Especial Tributário para a Indústria de Defesa (Retid), instituído pela Lei nº 12.598, de 22 de março de 2012. Habilitada no Regime Especial de Tributação do Programa Nacional de Banda Larga para Implantação de Redes de Telecomunicações (REPNBL-Redes), instituído pela Lei nº 12.715, de 17 de setembro de 2012, regulamentado pelo Decreto nº 7.921, de 15 de fevereiro de 2013. Habilitada ou co-habilitada no Regime Especial de Incentivo ao Desenvolvimento da Infraestrutura da Indústria de Fertilizantes (REIF), instituído pela Lei nº 12.794, de 02 de abril de 2013, arts. 5º a 11. Habilitada para fins de fruição dos benefícios fiscais, relativos à realização, no Brasil, dos Jogos Olímpicos de 2016 e dos Jogos Paraolímpicos de 2016, de que trata a Lei nº 12.780, de 2013.

- Pólo Industrial de Manaus e Amazônia Ocidental:

S – Sim

N – Não

A pessoa jurídica que estiver localizada na área de atuação da Superintendência da Zona Franca de Manaus (Suframa) que seja beneficiária dos incentivos de que trata o Decreto-lei nº 288, de 28 de fevereiro de 1967, e alterações posteriores; a Lei nº 8.387, de 30 de dezembro de 1991, e alterações posteriores; ou o Decreto-lei nº 356, de 15 de agosto de 1968, e alterações posteriores (Amazônia Ocidental), deve preencher este campo com "Sim".

- Zonas de Processamento de Exportação:

S – Sim

N – Não

A pessoa jurídica autorizada a operar em Zonas de Processamento de Exportação, voltadas para a produção de bens a serem comercializados no exterior, de acordo com o estabelecido pela Lei nº 11.508, de 20 de julho de 2007 e pela Lei nº 11.732, de 30 de junho de 2008, deve preencher este campo com "Sim".

- Áreas de Livre Comércio:

S – Sim

N – Não

A pessoa jurídica autorizada a operar nas Áreas de Livre Comércio de Boa Vista, Bonfim, Tabatinga, Macapá e Santana, Brasiléia, Cruzeiro do Sul ou Guajará-Mirim, beneficiária dos incentivos de que tratam a Lei nº 8.256, de 25 de novembro de 1991, a Lei nº 11.732, de 30 de junho de 2008, a Lei nº 7.965, de 22 de dezembro de 1989, a Lei nº 8.387, de 30 de dezembro de 1991, o Decreto nº 517, de 8 de maio de 1992, a Lei nº 8.857, de 8 de março de 1994, e a Lei nº 8.210, de 19 de julho de 1991, e alterações posteriores, deve preencher este campo com "Sim".

- Indicador de opção pela Tributação em Bases Universais (TBU), de acordo com o art. 96 da Lei no 12.973/2014:

S – Sim

N – Não

Ao Clicar no In Box Sim/Não, onde marcado representa o SIM e desmarcado representa o NÃO.

Os dados a serem exportados para o arquivo texto da ECF são consequência da manutenção do respectivo registro marcado. Um Duplo clique na linha selecionada abre a manutenção conforme abaixo:

04. Descrição do processo

Bloco C: Informações Recuperadas da ECD

O bloco C não é preenchido pela empresa. O sistema preencherá o bloco C no momento da recuperação das Escriturações Contábeis Digitais (ECD). Somente poderão ser recuperadas as ECD do tipo "G"," R", "B" ou "S".

G - Livro Diário (Completo sem escrituração auxiliar).

R - Livro Diário com Escrituração Resumida (Com escrituração auxiliar).

B - Livro Balancetes Diários e Balanços.

S – Escrituração da SCP Mantida pelo Sócio Ostensivo.

Bloco E: Informações Recuperadas da ECF Anterior e Cálculo Fiscal dos Dados Recuperados da ECD

O bloco E não é preenchido pela empresa. O sistema preencherá o bloco E no momento da recuperação da ECF no período imediatamente anterior e efetuará os cálculos fiscais relativos aos dados recuperados da ECD.

Bloco J: Plano de Contas e Mapeamento

Apresenta o mapeamento do plano de contas contábil para o plano de contas referencial. Os registros deste bloco podem ser:

I – Digitados;

II – Importados;

III – Replicados a partir do Bloco E; ou

IV – Recuperados da ECF do período imediatamente anterior ao período da escrituração atual, transmitida via Sped.

Registro J050: Plano de Contas do Contribuinte

Registro onde deve ser informado o plano de contas da empresa.

Registro J051: Plano de Contas Referencial

Registro destinado a informar o plano de contas referencial da instituição gestora, referenciando com as respectivas contas do plano de contas da pessoa jurídica. Somente devem ser referenciadas as contas analíticas com natureza de conta (J050.COD_NAT) igual a "01" (contas de ativo), "02" (contas de passivo), "03" (patrimônio líquido) e "04" (contas de resultado).

O plano de Contas Referencial deve ser cadastrado no programa VCTMPLAN – Manutenção do Plano de Contas.

No campo Plano alternativo, informar o código e descrição da conta referencial conforme consta no Manual de Orientação de do Leiaute da ECF.

IMPORTANTE:

Os Planos Referenciais da ECF e da ECD (que são os mesmos da ECF a partir do ano-calendário 2014) estão disponíveis no Manual de Orientação de do Leiaute da ECF e no próprio diretório dos programas da ECF e da ECD.

Bloco K: Saldos das Contas Contábeis e Referenciais

Apresenta os saldos das contas contábeis e referenciais. Os registros deste bloco podem ser:

I – Digitados;

II – Importados; ou

III – Replicados a partir do Bloco E.

Bloco L: Lucro Líquido

É a base de cálculo do imposto sobre a renda apurada segundo registros contábeis e fiscais efetuados sistematicamente de acordo com as leis comerciais e fiscais. Ou seja, é o lucro líquido.

VCTMECFL – Manutenção Bloco L

Manutenção do L200 - Método de Avaliação do Estoque Final

Opções : 1 - Custo Médio Ponderado

2 - PEPS (Primeiro que entra, primeiro que sai)

3 - Arbitramento - art. 296, Inc. I e II, do RIR/99

4 - Custo Específico

5 - Valor Realizável Líquido

6 - Inventário Periódico

7 – Outros

Período de Apuração definido no registro 0010 como T – Trimestral.

Para manutenção do L210, foi cadastrado o Parâmetro período de apuração (registro 0010) como Trimestral, apresentando as abas T1 a T4 (trimestre 1 a trimestre 4).

Na tela acima, o Período de Apuração foi definido no registro 0010 como A – Anual.

Para manutenção do L210, foi cadastrado o Parâmetro período de apuração (registro 0010) como Anual, apresentando as abas Anual (Janeiro a Dezembro).

Ao solicitar F5 – Alterar, a grade será aberta para manutenção, posicione o cursor na célula desejada e tecle enter, então informe o valor e tecle F4 – Confirmar para gravar.

É possível realizar todas as manutenções, independente de qual aba for e teclar em F4 – Confirmar uma única vez para gravar todas as alterações realizadas.

Para excluir, posicione o cursor na célula desejada, tecle enter, marque o contéudo e tecle Delete. O conteúdo será apagado. Ao concluir, clique em F4 – Confirmar.

Incluindo valor:

Na linha de Prestação de Serviço Pessoa Jurídica, incluimos o valor abaixo:

Alterando valor:

Veja que na linha de Insumos no Mercado Interno, foi alterado o valor.

Excluindo valor:

A seta da tela abaixo, mostra que o valor da linha Planos de Poupança e Investimentos de Empregados Ligados à Produção foi excluido.

Verifique como ficou a tela após manutenções realizadas.

Bloco M: Livro Eletrônico de Apuração do Lucro Real (e-Lalur) e Livro Eletrônico de Apuração da Base de Cálculo da CSLL (e-Lacs)

É o Livro Eletrônico de Apuração do Lucro Real (e-Lalur) e o Livro Eletrônico de Apuração da Base de Cálculo da CSLL (e-Lacs).

O Bloco M será preenchido quando no Parâmetro ECF0010 for:

Forma de Tributação do Lucro:

1- Lucro Real

2 - Lucro Real/Arbitrado

3 – Lucro Presumido/Real

4 - Lucro Presumido/Real/Arbitrado

Forma de Tributação no Período:

R – Lucro Real, em 1 ou mais períodos de apuração.

Função F6 - ECF 0010

Na parametrização da tributação que é definida a forma de Apuração do Lucro Real.

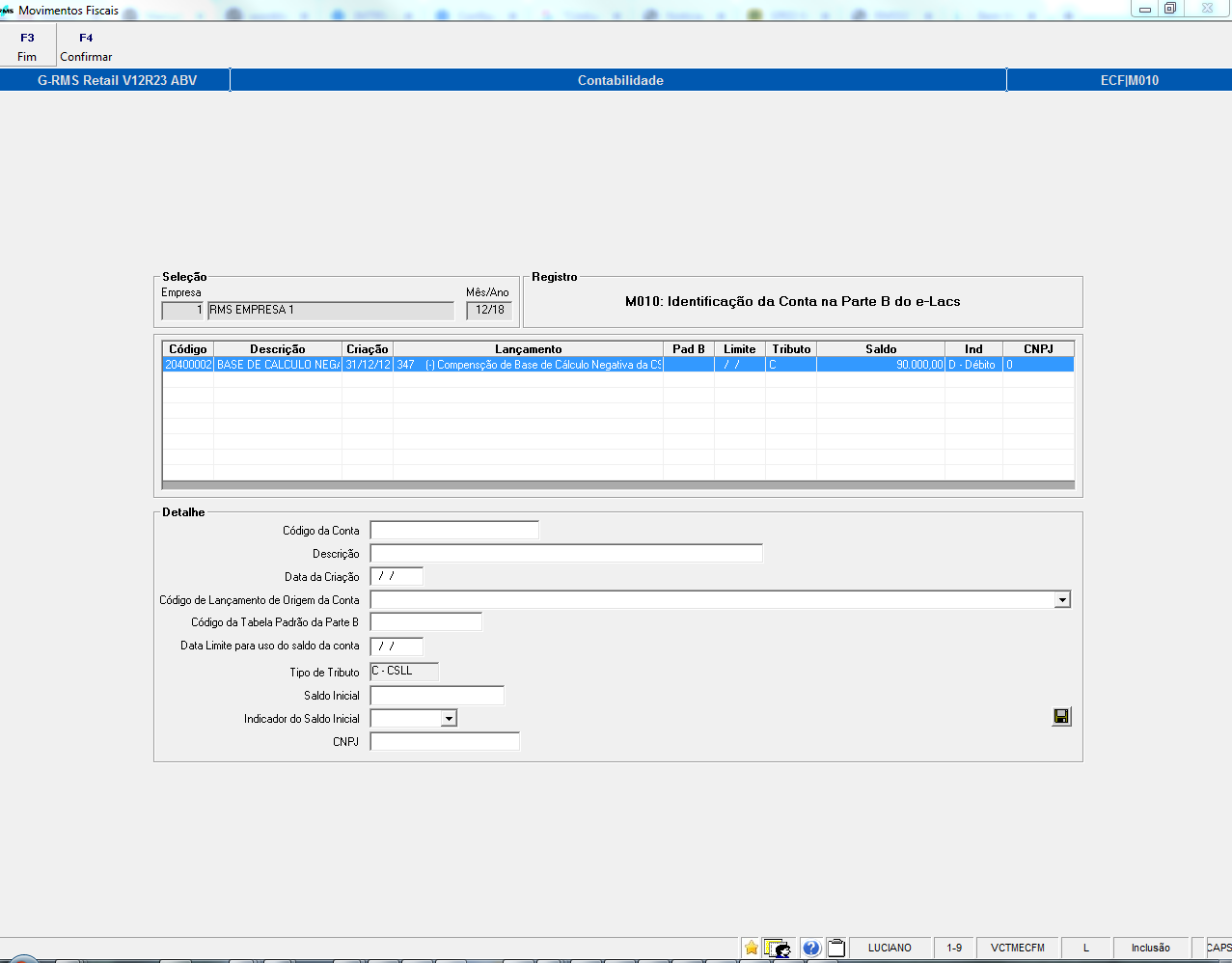

VCTMECFM – Manutenção Bloco M

Função F4 - M010 do Lalur

Habilita a manutenção para preenchimento do Registro M010, que cadastra os saldos iniciais no período da escrituração das contas da parte B utilizadas no e-LALUR.

F6 – Incluir informações nos campos:

Código da Conta: Código Unívoco Atribuído pela Pessoa Jurídica à Conta no e-Lalur.

Descrição: Descrição da Conta

Data da criação: Data final do período de apuração em que a conta foi criada

Código do Lançamento: Código do lançamento na parte A do e-Lalur que deu origem à conta.

Código da Tabela Padrão da Parte B: Código da Tabela Padrão da Parte B

Data Limite: Data limite para a exclusão, adição ou compensação do valor controlado, se houver.

Indicador do Tributo da Adição/Exclusão:

I – Imposto de Renda Pessoa Jurídica

Saldo Inicial: Saldo no período inicial desta escrituração.

Indicador do Saldo Inicial:

D – Para prejuízos ou valores que reduzam o lucro real ou a base de cálculo da contribuição social em períodos subsequentes.

C – Para valores que aumentem o lucro real ou a base de cálculo da contribuição social em períodos subsequentes

CNPJ: CNPJ da pessoa jurídica que sofreu fusão, incorporação, cisão, etc., que deu origem à conta na pessoa jurídica que preenche a ECF.

F4 – Confirma

Salva os valores digitados.

Função F5 - M010 do Lacs

Habilita a manutenção para preenchimento do Registro M010, que cadastra os saldos iniciais no período da escrituração das contas da parte B utilizadas no e-LACS.

F6 – Incluir informações nos campos:

Código da Conta: Código Unívoco Atribuído pela Pessoa Jurídica à Conta no e-Lacs.

Descrição: Descrição da Conta.

Data da criação: Data final do período de apuração em que a conta foi criada.

Código do Lançamento: Código do lançamento na parte A do e-Lacs que deu origem à conta.

Data Limite: Data limite para a exclusão, adição ou compensação do valor controlado, se houver.

Indicador do Tributo da Adição/Exclusão:

C – Contribuição Social sobre o Lucro Líquido;

Saldo Inicial: Saldo no período inicial desta escrituração.

Indicador do Saldo Inicial:

D – Para prejuízos ou valores que reduzam o lucro real ou a base de cálculo da contribuição social em períodos subsequentes.

C – Para valores que aumentem o lucro real ou a base de cálculo da contribuição social em períodos subsequentes

CNPJ: CNPJ da pessoa jurídica que sofreu fusão, incorporação, cisão, etc., que deu origem à conta na pessoa jurídica que preenche a ECF

F4 – Confirma

Salva os valores digitados

Função F6 – M300

Habilita a manutenção para preenchimento do Registro M300.

Registro M300: Lançamentos da Parte A do e-Lalur

Apresenta os lançamentos da parte A do e-LALUR. Este registro demonstrará a apuração da base de cálculo da IRPJ anual, trimestral e nos meses com estimativa apurada com base no balanço/balancete.

Livro da Parte A | Saldo da Conta da Parte B | Sinal do Lançamento na Parte B | Utilização |

Adição | Credor | Devedor | Utilização de saldo para adição |

Adição | Devedor | Devedor | Constituição de saldo para posterior exclusão |

Exclusão | Devedor | Credor | Utilização de saldo para exclusão |

Exclusão | Credor | Credor | Constituição de saldo para posterior adição |

Apresenta as opções para os lançamentos de Adição e Exclusão no E-Lalur por período de Apuração.

Descrição do tipo de lançamento no e-Lalur, conforme tabela dinâmica do Sped (Manual de Orientação da ECF).

Tanto o registro M300 quanto o M350 apresentam, nas linhas da grade, os campos originados nas tabelas dinâmicas da RFB. A manutenção destas linhas são feitas através de um duplo clique na linha selecionada.

As telas e regras necessárias a esta manutenção são apresentadas a seguir:

Os Tipos de Relacionamento do Lançamento da Parte A pode ser:

1 - Com Conta da Parte B

2 - Com Conta Contábil

3 – Com Conta da parte B e Conta Contábil

4 - Sem Relacionamento

Para manutenção das ADIÇÕES e EXCLUSÕES deve selecionar a linha e clicar:

Inclusão de lançamento com tipo de Relacionamento: 4 – Sem Relacionamento

F6 Incluir – Para inclusão de valores.

F4- Confirma.

Lançamento: como não teve relacionamento com Conta da B ou Conta Contábil, foi gravado como tipo 4 – Sem Relacionamento.

Inclusão de lançamento com tipo de Relacionamento: 1 - Com Conta da Parte B

Inclusão de conta na Parte B > Seleciona a aba Parte B

São utilizados os botões Inc para inclusão e Exc para as exclusões.

OBSERVAÇÃO: Ao excluir utilizando o botão EXC, serão excluídas a Parte B e Contas Contábeis.

Clicar no botão para salvar o lançamento.

F4 – Confirma.

Clicando em F5 – Alterar e em seguida na aba Contas Contábeis, temos a tela a seguir:

Ao clicar no Botão Inc ao lado, é carregada a tela de consultas dos lançamentos contábeis:

É possível filtrar a pesquisa por conta e/ou intervalo de datas. No exemplo a seguir, não foi selecionado qualquer filtro, tendo clicado no botão filtrar:

Ao informar o filtro Conta a seleção se dará pela conta selecionada:

Ao informar o filtro Intervalo de datas, a seleção se dará pelas datas inicial e final selecionadas:

Realizada a seleção e clicando no ícone de gravação, temos a seguinte tela:

Clicando em F4 – Confirmar e retornando à tela principal. Vemos que o Tipo de Relaciomento mudou para 3 – Com Parte B e Contábil:

No duplo clique na mesma linha temos novamente acesso à tela de manutenção, conforme abaixo:

Clicando em F5 – Alterar e em seguida na aba Identificação de Processos, temos a tela a seguir:

Ao clicar no botão 'Inc' ao lado, passa-se a inserir o Tipo de Processo e o seu respectivo número.

Clicando no ícone de gravação, o registro é gravado e apresentado na grid acima (Sequencial).

Os registros das abas Parte B, Conta Contábil e Identificação de Processos podem ser também excluídos.

Para isso é necessário clicar em F5 – Alterar, no menu superior.

Clique na linha que deseja excluir em seguida no Botão 'Exc' ao lado.

Confirme a exclusão.

F3 – Fim retorna à tela inicial.

Função F8 - M410 E-Lalur

Habilita a manutenção para preenchimento do Registro M410 E-Lalur que apresenta os lançamentos em contas da parte B sem reflexos na parte A.

Registro M410: Lançamento na Conta da Parte B do e-Lalur sem Reflexo na Parte A

F6 – Incluir informações nos campos:

Código da Conta: Código da Conta do Lançamento (conta da Parte B).

Valor do Lançamento:

Indicador do Lançamento:

CR – Crédito

DB – Débito

PF - Prejuízo do exercício.

BC - Base de cálculo negativa da CSLL.

Obs.: O indicador PF refere-se ao prejuízo apurado no exercício em curso.

Código da Conta Contrapartida: Código Unívoco da Contrapartida (conta da Parte B)

Histórico do Lançamento: Histórico do Lançamento

Tributação Diferida: Lançamento para Realização de Valores Cuja Tributação Tenha Sido Diferida:

S – Sim

N – Não

Os campos abaixo referem-se ao Registro M415 Identificação de Processos Judiciais e Administrativos Referentes ao Lançamento, que identifica os processos judiciais e administrativos utilizados que embasaram o lançamento na parte B

Tipo de Processo: Tipo do Processo:

1 – Judicial

2 – Administrativo

Número do Processo: Número do Processo.

F4 – Confirma para salvar as informações.

Função F9 - M410 E-Lacs

Habilita a manutenção para preenchimento do Registro M410 E-Lacs que apresenta os lançamentos em contas da parte B sem reflexos na parte A.

Registro M410: Lançamento na Conta da Parte B do e-Lacs sem Reflexo na Parte A

F6 – Incluir informações nos campos:

Código da Conta: Código da Conta do Lançamento (conta da Parte B)

Valor do Lançamento:

Indicador do Lançamento:

CR – Crédito

DB – Débito

PF - Prejuízo do exercício.

BC - Base de cálculo negativa da CSLL.

Obs.: O indicador PF refere-se ao prejuízo apurado no exercício em curso.

Código da Conta Contrapartida: Código Unívoco da Contrapartida (conta da Parte B)

Histórico do Lançamento: Histórico do Lançamento

Tributação Diferida: Lançamento para Realização de Valores Cuja Tributação Tenha Sido Diferida:

S – Sim

N – Não

Os campos abaixo referem-se ao Registro M415 Identificação de Processos Judiciais e Administrativos Referentes ao Lançamento, que identifica os processos judiciais e administrativos utilizados que embasaram o lançamento na parte B

Tipo de Processo: Tipo do Processo:

1 – Judicial

2 – Administrativo

Número do Processo: Número do Processo.

F4 – Confirma para salvar as informações.

Bloco N: Apuração do Lucro Real

VCTMECFN – Manutenção Bloco N

Calcula o IRPJ e a CSLL com base no lucro real (estimativas mensais e ajuste anual ou valores trimestrais).

No programa VCTMUSUA é definida a forma de Apuração do Lucro Real. Veja as telas abaixo:

Após parametrização, acessamos a tela do VCTMECFN.

Função F4- N600

Habilita a manutenção para preenchimento do Registro N600, se parametrização ECF0020 – Parâmetros Complementares, estiver marcado Lucro da Exploração.

É necessária a parametrização no VCTMUSUA (Função F9- ECF0020 – Parâmetros Complementares), descrevendo da seguinte forma: Lucro da Exploração = SIM. E então, será habilitada a manutenção do Registro N600.

F5 – Alterar

Permite a inclusão, alteração e exclusão de valores

O Registro N600 é a demonstração do Lucro da Exploração. Devem preencher este registro as pessoas jurídicas submetidas à apuração trimestral ou anual do imposto sobre a renda com base no lucro real que gozem de benefícios fiscais calculados com base no lucro da exploração, tais como (PN CST nº 49, de 1979).

Exemplos:

N600 Anual

N600 Trimestral

F4 – Confirma

Salva os valores digitados

F3- Fim

Sai da função N600 e retorna para tela inicial

Função F5 – N615

Habilita a manutenção para preenchimento do Registro N615, se na parametrização ECF0020 – Parâmetros Complementares, estiver marcado FINOR/FINAM/FUNRES.

É necessária a parametrização no VCTMUSUA (Função F9- ECF0020 – Parâmetros Complementares), descrevendo da seguinte forma: FINOR/FINAM/FUNRES = SIM. E então, será habilitada a manutenção do Registro N615.

O Registro N615 são as informações da Base de Cálculo dos Incentivos Fiscais. Este registro deve ser preenchido pelas pessoas jurídicas ou grupos de empresas coligadas de que trata o art. 9º da Lei nº 8.167, de 1991, alterado pela Medida Provisória nº 2.199-14, de 24 de agosto de 2001, titulares de empreendimento de setor da economia considerado, em ato do Poder Executivo, prioritário para o desenvolvimento regional, aprovado ou protocolizado até 2 de maio de 2001 nas áreas da Sudam e da Sudene ou do Grupo Executivo para Recuperação Econômica do Estado do Espírito Santo (Geres) (MP nº 2.199-14, de 2001, art. 4º e MP nº 2.145, de 2 de maio de 2001, art. 50, inciso XX, atuais MP nº 2.156-5, de 2001, art. 32, inciso XVIII, e nº 2.157-5, de 2001, art. 32, inciso IV), e MP nº 634, de 2013, arts. 1º e 2º.

N615 Anual

N615 Trimestral

F6 Incluir – Para inclusão de valores.

F4 – Confirma

Salva os valores digitados

F3- Fim

Sai da função N615 e retorna para tela inicial

Função F6 – N620

Habilita a manutenção para preenchimento do Registro N620, se na parametrização ECF0010 – Parâmetros da Tributação, o período de Apuração for Anual.

É necessária a parametrização no VCTMUSUA (Função F6- ECF0010 – Parâmetros de Tributação).

O Registro N620 é o Cálculo do IRPJ Mensal por Estimativa.

N620 Anual

F5 – Alterar

Permite a inclusão, alteração e exclusão de valores

F4 – Confirma

Salva os valores digitados

F3- Fim

Sai da função N620 e retorna para tela inicial

N620 Trimestral

Conforme regra da ECF não há manutenção para o registro N620 quando o período de apuração for Trimestral.

Função F7 –N630

Habilita a manutenção para preenchimento do Registro N630 que é o cálculo do IRPJ Com Base no Lucro Real.

N630 Anual

N630 Trimestral

F5 – Alterar

Permite a inclusão, alteração e exclusão de valores.

F4 – Confirma

Salva os valores digitados.

F3- Fim

Sai da função N630 e retorna para tela inicial.

Função F8 – N660

Habilita a manutenção para preenchimento do Registro N660, se na parametrização ECF0010 – Parâmetros da Tributação, o período de Apuração for Anual.

É necessária a parametrização no VCTMUSUA (Função F6- ECF0010 – Parâmetros de Tributação).

O Registro N660 é o cálculo da CSLL Mensal por Estimativa. Este registro é habilitado para a pessoa jurídica que apurou o imposto de renda com base no lucro real anual que optou por apurar a CSLL por estimativa mensal.

N660 Anual

F5 – Alterar

Permite a inclusão, alteração e exclusão de valores.

F4 – Confirma

Salva os valores digitados

F3- Fim

Sai da função N660 e retorna para tela inicial

N660 Trimestral

Conforme regra da ECF não há manutenção para o registro N660 quando o período de apuração for Trimestral.

Função F9 – N670

Habilita a manutenção para preenchimento do Registro N670, que é o cálculo da CSLL Com Base no Lucro Real.

N670 Anual

N670 Trimestral

F5 – Alterar

Permite a inclusão, alteração e exclusão de valores.

F4 – Confirma

Salva os valores digitados.

F3- Fim

Sai da função N670 e retorna para tela inicial.

Nas chamadas aos programas são realizadas críticas quanto a não confirmação dos parâmetros do registro 0020, descrito na página 02.

As telas contendo estas críticas seguem abaixo:

N600

N615

Bloco P: Lucro Presumido

O lucro presumido é uma forma de tributação simplificada para determinação da base de cálculo do imposto de renda e da CSLL das pessoas jurídicas que não estiverem obrigadas, no ano-calendário, à apuração do lucro real. O imposto de renda é devido trimestralmente.

O Bloco P somente será preenchido quando no Parâmetro ECF0010:

Forma de Tributação do Lucro:

3 – Lucro Presumido/Real

4 - Lucro Presumido/Real/Arbitrado

5 - Lucro Presumido

- Lucro Presumido/Arbitrado

Forma de Tributação no Período:

P – Presumido em 1 ou mais períodos de apuração.

No programa VCTMUSUA ao clicar na Função F6 - ECF 0010, fazemos a parametrização da tributação, que é definida a forma de Apuração do Lucro é Presumido. Veja as telas abaixo:

VCTMECFP – Manutenção Bloco P

Função F4- P130

Habilita a manutenção para preenchimento do Registro P130.

Registro P130: Demonstração das Receitas Incentivadas do Lucro Presumido

Este registro deve ser preenchido somente pelas pessoas jurídicas optantes pelo Lucro Presumido que estejam no Refis, de que trata a Lei nº 9.964, de 10 de abril de 2000, que, autorizadas pela legislação tributária, queiram usufruir os benefícios fiscais relativos a isenção ou redução do imposto sobre a renda, tais como:

a) empresas instaladas nas áreas de atuação da Sudene e/ou da Sudam, que tenham direito à isenção ou redução do imposto, de acordo com as legislações respectivas;

b) empresas que explorem empreendimentos hoteleiros e outros empreendimentos turísticos com projetos aprovados pelo extinto Conselho Nacional de Turismo até 31 de dezembro de 1985, em gozo de redução de até 70% (setenta por cento) do imposto pelo prazo de 10 (dez) anos a partir da conclusão das obras;

c) empresas que instalaram, ampliaram ou modernizaram, até 31 de dezembro de 1990, na área do Programa Grande Carajás, empreendimentos dele integrantes, beneficiadas com isenção do imposto por ato do Conselho Interministerial do Programa Grande Carajás;

d) empresas que tenham empreendimentos industriais ou agroindustriais, inclusive de construção civil, em operação nas áreas de atuação da Sudam e da Sudene, que optarem por depositar parte do imposto devido para reinvestimento, conforme legislação aplicável.

F5 – Alterar

Permite a inclusão, alteração e exclusão de valores.

F4 – Confirma

Salva os valores digitados.

F3- Fim

Sai da função P130 e retorna para tela inicial.

Função F5 – P200

Habilita a manutenção para preenchimento do Registro P200.

Registro P200: Apuração da Base de Cálculo do Lucro Presumido

Apresenta a apuração da base de cálculo do lucro presumido.

F4 – Confirma

Salva os valores digitados.

F3- Fim

Sai da função P200 e retorna para tela inicial.

Função F9- P230

Habilita a manutenção para preenchimento do Registro P230.

Registro P230: Cálculo da Isenção e Redução do Lucro Presumido

Este registro deve ser preenchido somente pelas pessoas jurídicas optantes pelo Lucro Presumido que estejam no Refis.

F5 – Alterar

Permite a inclusão, alteração e exclusão de valores.

F4 – Confirma

Salva os valores digitados.

F3- Fim

Sai da função P230 e retorna para tela inicial.

Função F6 – P300

Habilita a manutenção para preenchimento do Registro P300.

Registro P300: Cálculo do IRPJ com Base no Lucro Presumido

Este registro é habilitado para a pessoa jurídica tributada com base no lucro presumido, optante ou não pelo Refis.

F5 – Alterar

Permite a inclusão, alteração e exclusão de valores

F4 – Confirma

Salva os valores digitados.

F3- Fim

Sai da função P300 e retorna para tela inicial.

Função F7 – P400

Habilita a manutenção para preenchimento do Registro P400.

Registro P400: Apuração da Base de Cálculo da CSLL com Base no Lucro Presumido

Este registro deve ser preenchido pela pessoa jurídica que apurou a CSLL com base no lucro presumido, em um ou mais trimestres do ano-calendário, inclusive se optante pelo Refis.

F5 – Alterar

Permite a inclusão, alteração e exclusão de valores.

F4 – Confirma

Salva os valores digitados.

F3- Fim

Sai da função P400 e retorna para tela inicial.

Função F8 – P500

Habilita a manutenção para preenchimento do Registro P500.

Registro P500: Cálculo da CSLL com Base no Lucro Presumido

Este registro deve ser preenchido pela pessoa jurídica que apurou a CSLL com base no lucro presumido, em um ou mais trimestres do ano-calendário, inclusive se optante pelo Refis.

F5 – Alterar

Permite a inclusão, alteração e exclusão de valores.

F4 – Confirma

Salva os valores digitados.

F3- Fim

Sai da função P400 e retorna para tela inicial.

BLOCOS X e Y: Informações Econômicas e Gerais

As manutenções dos Blocos X e Y são chamadas a partir da tela do VCTMUSUA – Opção F9-ECF0020.

Ao clicar duas vezes na linha selecionada, o respectivo programa apresentará a manutenção. Quando nesta mesma linha o checkbox estiver marcado, significa que o(s) registro(s) gravados será(ão) considerado(s) na geração do arquivo txt.

Em comum veremos as rotinas de inclusão, alteração e exclusão das informações.

A sequência das linhas da grade é a mesma do registro 0020.

Abaixo serão exemplificados cada um dos itens dos blocos X e Y.

Registro Y630 – Fundos/Clubes de Investimento

Registro Y640 – Participações em Consórcios de Empresas

Registro X300 – Operações com o Exterior - Exportações (Entradas de Divisas)

Registro X305 – Operações com o Exterior – Tipos de Ajustes do Preço Parâmetro da Exportação

Registro X310 – Operações com o Exterior – Contratantes das Exportações

Registro X320 – Operações com o Exterior – Importações (Saídas de Divisas)

Registro X325 – Operações com o Exterior – Tipos de Ajustes do Preço Parâmetro da Exportação

Registro X330 – Operações com o Exterior – Contratantes das Importações

Registro X291 – Pessoa Vinculada/Interposta/País com Tributação Favorecida

Registro X292 – Pessoa Não Vinculada/Não Interposta/País sem Tributação Favorecida

Registro X340 – Identificação da Participação no Exterior

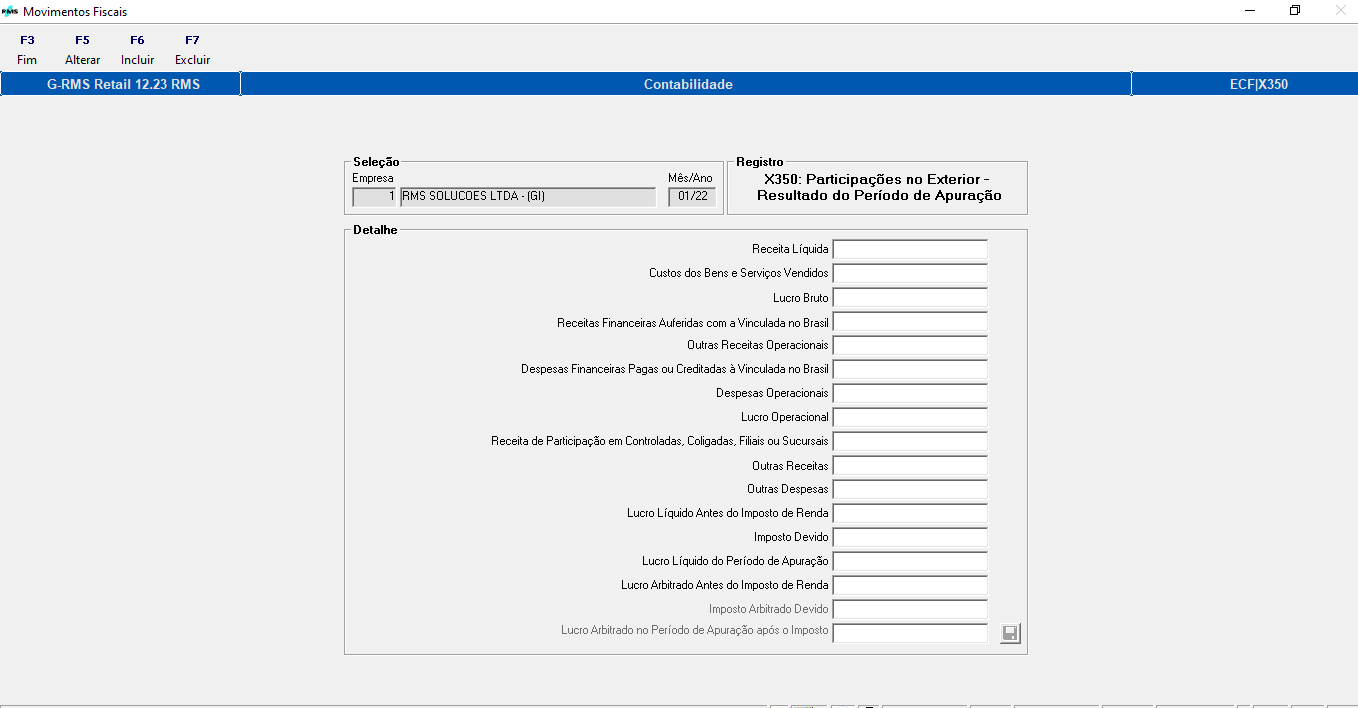

Registro X350 – Participações no Exterior – Resultado do Período de Apuração

Registro X351 – Demonstrativo de Resultados e de Imposto Pago no Exterior

Registro X352 – Demonstrativo de Resultados no Exterior Auferidos por Intermédio de Coligadas em Regime de Caixa

Registro X353 – Demonstrativo de Consolidação

Registro X354 – Demonstrativo de Prejuízos Acumulados

Registro X355 – Demonstrativo de Rendas Ativas e Passivas

Registro X356 – Demonstrativo de Estrutura Societária

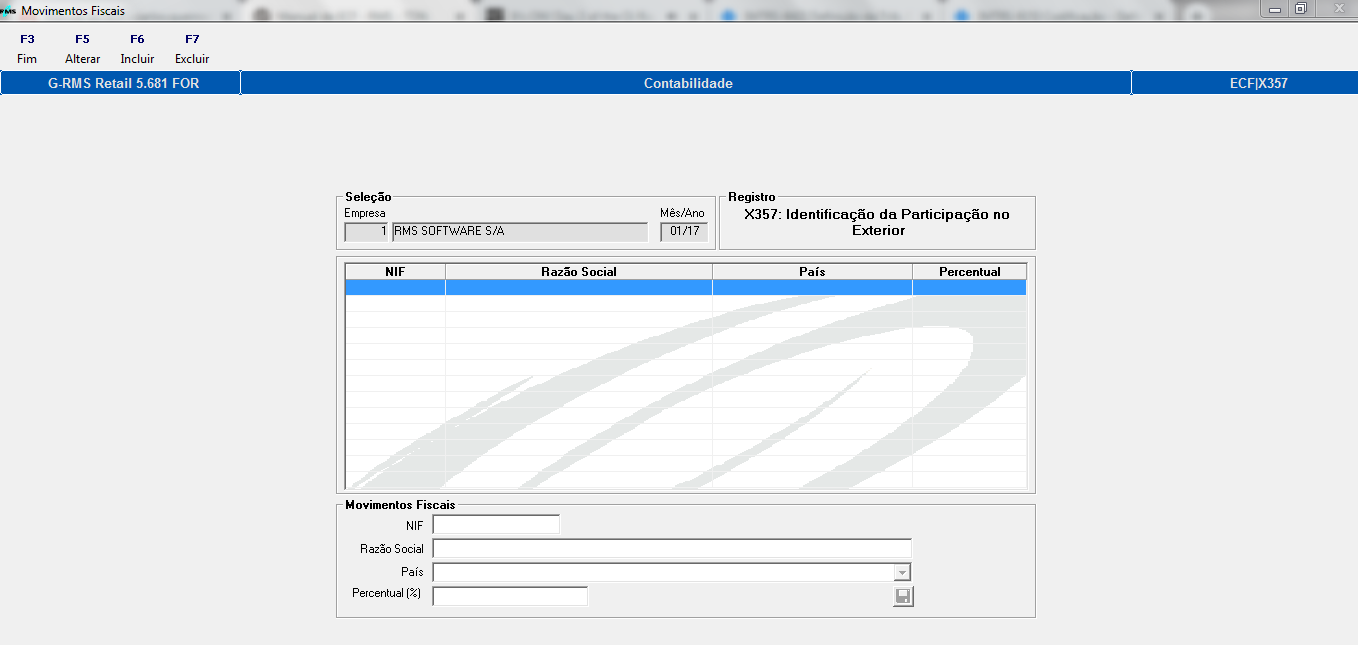

Registro X357 – Investidoras Diretas

Registro X280 – Atividades Incentivadas – PJ em Geral

Registro Y580 – Doações a Campanhas Eleitorais

Observação: Registro Y580 excluído pela RFB a partir do ano calendário de 2020

Registro Y620 – Participações Avaliadas Pelo Método de Equivalência Patrimonial

Registro Y550 – Vendas a Comercial Exportadora com Fim Específico de Exportação

Observação: Registro Y550 excluído pela RFB a partir do ano calendário de 2020

Registro Y520 – Pagamentos/Recebimentos do Exterior ou de Não Residentes

Registro Y590 – Ativos no Exterior

Registro Y560 – Detalhamento das Exportações da Comercial Exportadora

Observação: Registro Y560 excluído pela RFB a partir do ano calendário de 2020

Registro Y520 – Pagamentos/Recebimentos do Exterior ou de Não Residentes

Registro X400 – Comércio Eletrônico e Tecnologia da Informação

Registro X410 – Comércio Eletrônico

Registro X420 – Royalties Recebidos ou Pagos a Beneficiários do Brasil e do Exterior

Registro X420 – Royalties Recebidos ou Pagos a Beneficiários do Brasil e do Exterior

Registro X430 – Rendimentos Relativos a Serviços, Juros e Dividendos Recebidos do Brasil e do Exterior

Registro X450 – Pagamentos/Remessas Relativos a Serviços, Juros e Dividendos Recebidos do Brasil e do Exterior

Registro X460 – Inovação Tecnológica e Desenvolvimento Tecnológico

Registro X470 – Capacitação de Informática e Inclusão Digital

Registro X480 – Repes, Recap, Padis, PATVD, Reidi, Repenec, Reicomp, Retaero, Recine, Resíduos Sólidos, Recopa, Copa do Mundo, Retid, REPNBLRedes,Reif e Olimpíadas

Registro X490 – Polo Industrial de Manaus e Amazônia Ocidental

Registro X500 – Zonas de Processamento de Exportação

Registro X510 – Áreas de Livre Comércio

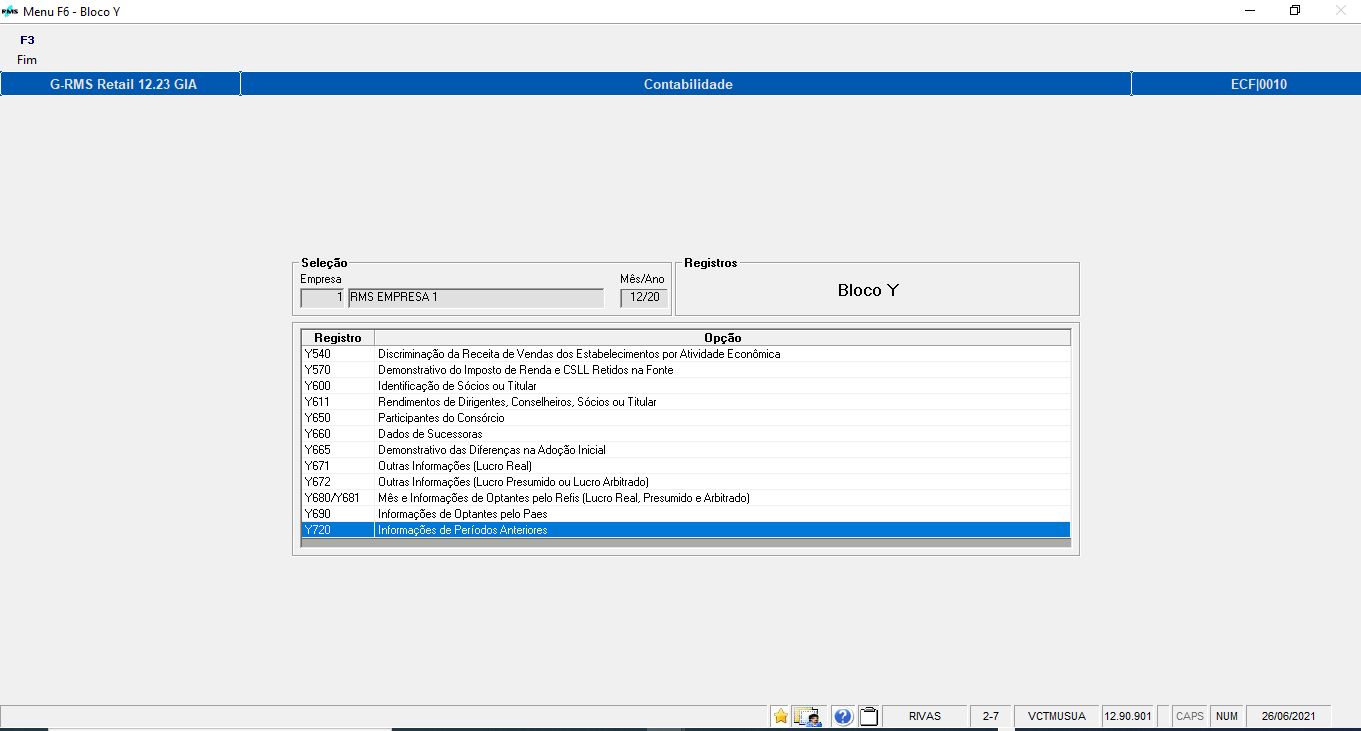

O VCTMUSUA, opção F6 – ECF 0010, oferece acesso à manutenção de parâmetros do registro 0010, conforme abaixo:

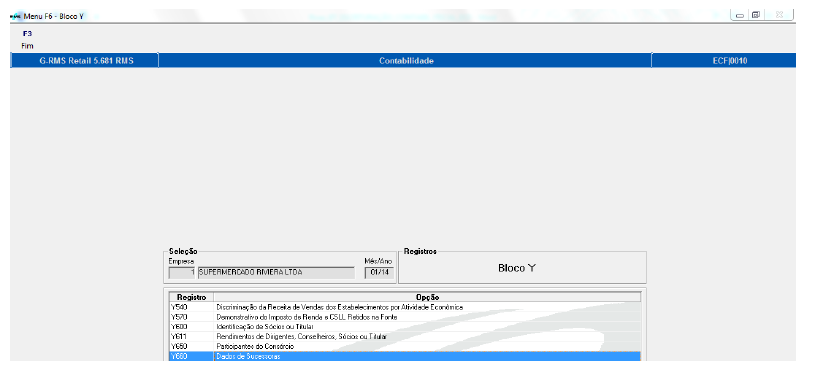

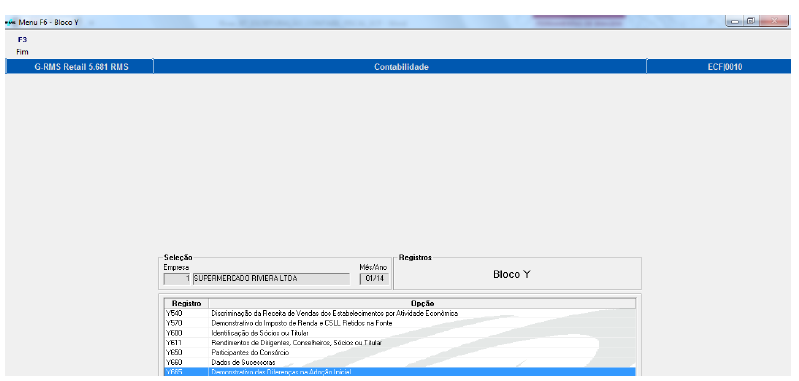

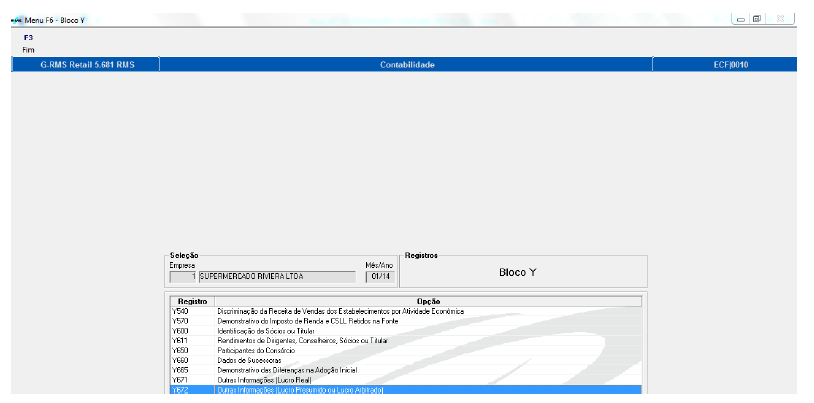

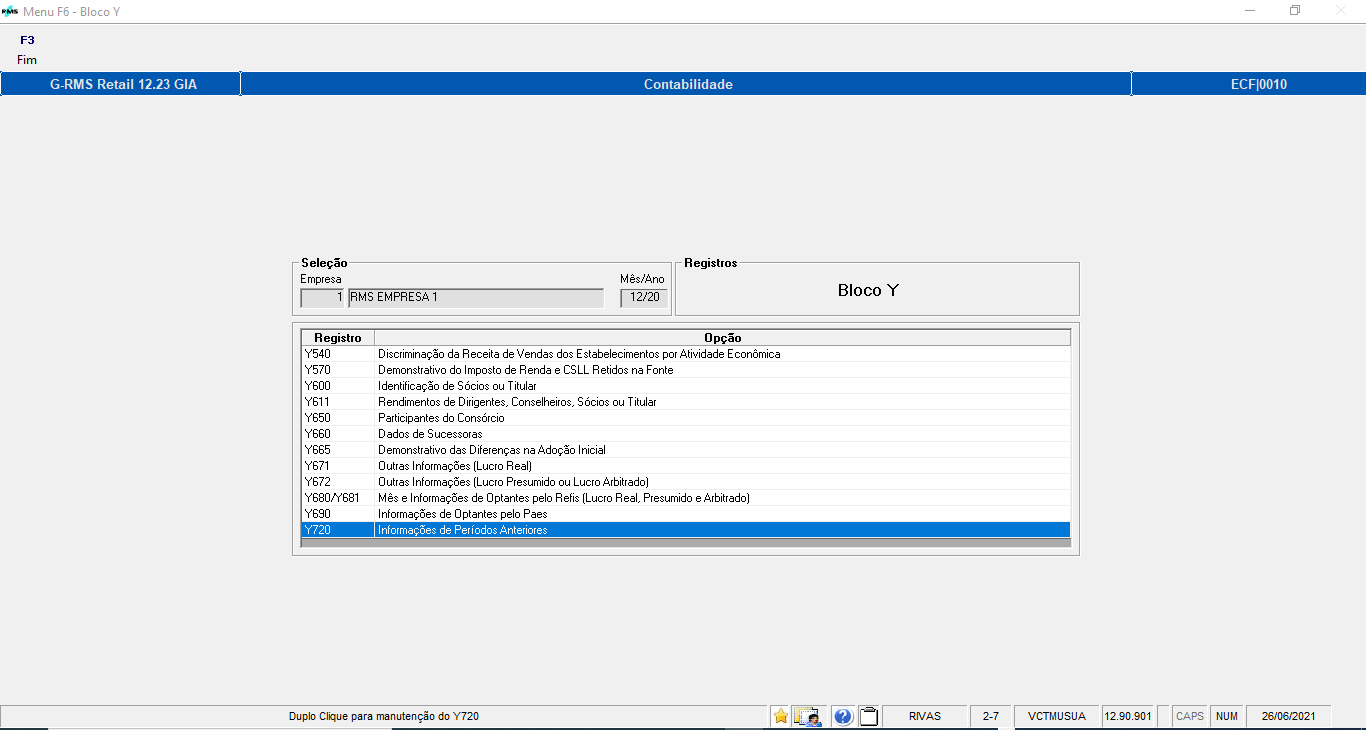

A opção F6 – Bloco Y apresenta tela para manutenção dos registros do Bloco Y, que tem nos parâmetros do registro 0010 a sua obrigatoriedade de preenchimento.

Ao clicar em F6 – Bloco Y:

Para cada linha da grade, a respectiva tela de manutenção padrão é apresentada, conforme abaixo:

Registro Y540 – Discriminação da Receita de Vendas dos Estabelecimentos por Atividade Econômica

Observação: Registro Y540 excluído pela RFB a partir do ano calendário de 2020

Registro Y570 – Demonstrativo do Imposto de Renda, CSLL e Contribuição Previdenciária Retidos na Fonte

Registro Y600 – Identificação de Sócios ou Titular

Registro Y611 – Rendimentos de Dirigentes, Conselheiros, Sócios ou Titular

Registro Y650 – Participantes do Consórcio

Registro Y660 – Dados de Sucessoras

Registro Y665 – Demonstrativo das Diferenças na Adoção Inicial

Registro Y671 – Outras Informações (Lucro Real)

Observação: Registro Y671 excluído pela RFB a partir do ano calendário de 2020

Registro Y672 – Outras Informações (Lucro Presumido ou Lucro Arbitrado)

Registro Y680 / Y681 – Mês e Informações de Optantes pelo Refis (Lucro Real, Presumido ou Arbitrado)

Registro Y690 – Informações de Optantes pelo PAES

Observação: Registro Y690 excluído pela RFB a partir do ano calendário de 2020

Registro Y690 – Informações de Períodos Anteriores

Geração e Importação ECF

Selecionar as opções para geração da ECF e clicar em F5- Geração.

Ao clicar em F5 – Geração o arquivo txt ECF é gerado.

Apresentação do arquivo txt ECF gerado.

OBSERVAÇÃO: O Registro Y800 permite que seja anexado um arquivo em formato texto RTF (Rich Text Format), que se destina a receber informações que devam constar da ECF, tais como demonstrativos não previstos no leiaute, laudos, relatórios, etc.

Ao clicar na opção F9 – Y800, a seguinte tela é apresentada:

Clique no botão Explorer (em destaque), para seleção e preenchimento do campo 'Arquivo'. Em seguida, clique no Botão 'Incluir'. Repita esta operação para os arquivos que julgar necessário. Para finalizar clique F3-Fim no menu superior.

Registro incluso na tabela Y800.

Em seguida clique em F5 – Geração. O programa anexará o conteúdo do(s) arquivo(s) RTF('s), no Registro Y800, conforme abaixo:

Apresentação do Registro Y800 gerado a partir da Opção F9 – Y800 e solicitação de geração através da opção F5 – Geração.

Tela apresentado em destaque a finalização do Registro Y800 (Y800FIM).

Selecionar arquivo para importação.

Selecionar os Blocos para importação:

Arquivo importado com sucesso.