VALOR DA DIFERENCIAÇÃO ENTRE ALÍQUOTA INTERNA E INTERESTADUAL

Questão: | A questão apresentada é sobre a forma correta da aplicação do cálculo do DIFAL para o Estado do Pará quando o destinatário for contribuinte do ICMS. Cliente apresenta a particularidade na forma do cálculo com base no art. 7º da Lei nº 8.315/15. Dúvida: O cálculo da base de icms deve-se somar o Valor do produto + frete + despesas ( 815,00 + 35 + 80 = 930) , o ipi não deverá ser somado na base do icms ? |

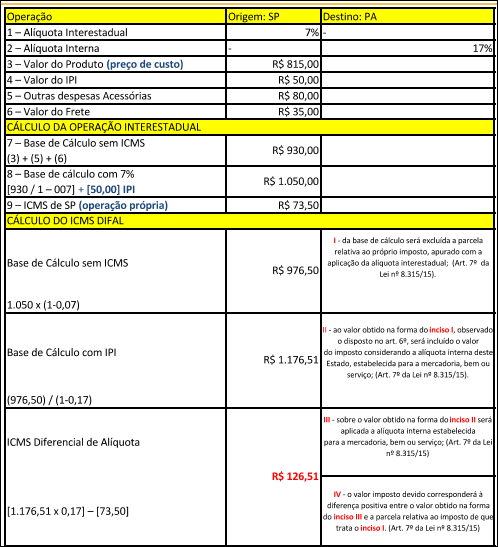

Resposta: | O Estado do Pará divulgou no site da SEFAZ/PA uma cartilha na forma de "PERGUNTAS e RESPOSTAS" a qual destaca o entendimento para o cálculo com Base na Pergunta 10 e neste exemplo o vendedor ou fornecedor desconhece a aplicação da mercadoria considerado no cálculo do ICMS da operação própria a exclusão do IPI, como se a mercadoria fosse destinada a REVENDA ou INDUSTRIALIZAÇÃO: Como devo calcular o valor do ICMS DIFAL devido ao Estado do Pará, quando realizar uma operação interestadual com bens destinados ao consumo do estabelecimento (contribuinte do ICMS), localizado no território paraense, considerando que o fornecedor não foi informado que a mercadoria não tem finalidade de revenda?

Note que a majoração da Base Cálculo serve apenas para o cálculo do DIFAL, e a mercadoria Não estando Sujeita ao Regime de Substituição Tributária, o Valor Total da Nota Fiscal fica em R$ 1.050,00 considerando o IPI. Interpretação do exemplo 10: Cabe esclarecer que a pergunta de nº 10, publicada pela Sefaz/PA trata de uma situação em que o adquirente contribuinte do ICMS, não informou para o fornecedor que a mercadoria adquirida seria destinada a consumo final (uso e consumo ou ativo imobilizado), ou seja, que a mercadoria não tinha como finalidade ser revendida ou industrializada. Sendo assim, por desconhecimento da destinação que seria dada pelo adquirente o fornecedor não pode acrescer na base de cálculo do ICMS próprio o valor correspondente ao IPI, uma vez que desconhecia tal informação no momento em que emitiu a nota fiscal. Caso a informação tivesse sido compartilhada com o remetente da mercadoria, então o valor do IPI deveria compor a base de cálculo do ICMS, conforme disposto na Lei Complementar 87/1996, art. 13, §2º (art. 27, inciso I do RICMS/PA). Art. 7º Para os efeitos desta Lei, no cálculo do valor do imposto correspondente à diferença entre a alíquota interna e a interestadual, devido a este Estado, será observado o seguinte: I - da base de cálculo será excluída a parcela relativa ao próprio imposto, apurado com a aplicação da alíquota interestadual; II - ao valor obtido na forma do inciso I, observado o disposto no art. 6º, será incluído o valor do imposto considerando a alíquota interna deste Estado, estabelecida para a mercadoria, bem ou serviço; III - sobre o valor obtido na forma do inciso II será aplicada a alíquota interna estabelecida para a mercadoria, bem ou serviço; IV - o valor imposto devido corresponderá à diferença positiva entre o valor obtido na forma do inciso III e a parcela relativa ao imposto de que trata o inciso I. A redação trazida no artigo 7º prevê que para o cálculo do diferencial de alíquotas deverá adotar duas bases de cálculo distintas (como consta na própria pergunta 10 publicada pela SEFA/PA, em que o ICMS próprio do fornecedor tem como base de cálculo R$ 1.000,00, já a base de cálculo para aplicação da alíquota interna é de R$ 1.180,72), em que o valor imposto devido a título de diferencial de alíquotas corresponderá à diferença positiva entre o valor obtido na forma do inciso III e a parcela relativa ao imposto de que trata o inciso I, ambos do artigo 7º da Lei 8.315/2015. Respondendo a questão se o IPI deverá ou não entrar na Base de Cálculo? Portanto é devido o valor do IPI compor a base de cálculo do ICMS, uma vez que a mercadoria não será destinada a industrialização ou comercialização, porém o adquirente da mercadoria deve fornecer tal informação para que o remetente emita a nota fiscal de maneira correta. Nesta situação da pergunta 10, caberá ao fornecedor observar a legislação do seu estado (estado de origem) quanto a necessidade de emissão de uma nota fiscal complementar. Exemplo considerando mercadoria adquirida seria destinada a consumo final (uso e consumo ou ativo imobilizado): |

|

|

Chamado/Ticket: | 371493, 440451. |

| Fonte: | Orientações ao Contribuinte - DIFAL - Sefaz/Pará, Lei nº 8.315/2015. |