Questão: | Como a empresa deve proceder no tocante aos cálculos sobre a folha de pagamento quando desenvolve atividades enquadradas e não enquadradas na Lei nº 12.546/2011? Quando gerar no EFD Contribuições o Registro 0145 e Consequentemente o bloco P? Outra dúvida, precisamos que seja esclarecido se o cálculo da não desoneração será baseado no valor total bruto de todas as filiais (consolidado) ou deve ser baseado por filial? |

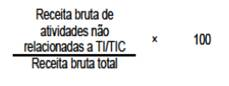

Resposta: | No caso de empresas que se dedicam a outras atividades, além das abrangidas pela desoneração, o cálculo da CPRB obedecerá: a) à aplicação da alíquota correspondente à desoneração, conforme o caso, quanto à parcela da receita bruta correspondente às atividades abrangidas pela substituição da base de cálculo; e b) quanto à parcela da receita bruta relativa a atividades não sujeitas à CPRB, a 20%, sobre a remuneração de empregados, trabalhadores avulsos e contribuintes individuais, reduzindo-se o valor da contribuição a recolher ao percentual resultante da razão entre a receita bruta de atividades não relacionadas aos serviços ou à fabricação dos produtos abrangidos pela substituição e a receita bruta total. A regra de proporcionalização aplica-se somente às empresas que se dediquem às atividades desoneradas, se a receita bruta decorrente dessas atividades for inferior a 95% da receita bruta total. Caso seja ultrapassado esse limite, a CPRB será calculada sobre a receita bruta total auferida no mês. Nos meses em que não auferirem receita relativa às atividades desoneradas, ou seja, auferirem apenas receitas relativas as atividades não desoneradas, as empresas deverão recolher as contribuições de 20% sobre a totalidade da folha de pagamentos, não sendo aplicada a proporcionalização. Nos meses em que não auferirem receita relativa a atividades não abrangidas pela desoneração, ou seja, auferirem apenas receitas relativas às atividades desoneradas, as empresas deverão recolher a contribuição sobre a receita bruta total, não sendo aplicada a proporcionalização. Importante: As empresas que se dedicam exclusivamente às atividades desoneradas, nos meses em que não auferirem receita, não recolherão as contribuições relativas a 20% sobre a folha de pagamento. Elaboramos um exemplo relativos à apuração do valor da contribuição previdenciária básica de empresas que exercem atividade de TI/TIC e outras atividades não relacionadas, conforme a seguir: empresas que exploram a atividade de TI/TIC e outras atividades não relacionadas a TI/TIC Considerando que, em dezembro/2015, a empresa conte com: Folha de pagamento = R$ 30.000,00 Receita bruta total = R$ 150.000,00 Receita bruta de atividades de TI/TIC = R$ 105.000,00 Receita bruta de atividades não relacionadas TI/TIC = R$ 45.000,00 Cálculo: Contribuição sobre a receita bruta TI/TIC 4,5% de R$ 105.000,00 = R$ 4.725,00 Apuração da contribuição sobre a folha: 0,3 x 100 = 30% Contribuição previdenciária normal sobre a folha de pagamento 20% de R$ 30.000,00 = R$ 6.000,00 Contribuição devida 30% de R$ 6.000,00 = R$ 1.800,00 Contribuição previdenciária total: a) sobre a receita bruta = R$ 4.725,00; b) contribuição sobre a folha de pagamento = R$ 1.800,00. Portanto a contribuição previdenciária básica da empresa, considerando a incidente sobre a folha de pagamento e a incidente sobre a receita, é de R$ 6.525,00 (R$ 4.725,00 + R$ 1.800,00). A substituição da base de cálculo da contribuição previdenciária não será aplicada, considerando assim os 20% devido a folha de pagamento de empregados nas situações: a) as empresas de TI e TIC que exerçam as atividades de representação, distribuição ou revenda de programas de computador, cuja receita bruta decorrente dessas atividades seja igual ou superior a 95% da receita bruta total; b) a empresas do setor industrial que produzam itens não desonerados cuja receita bruta decorrente da produção desses itens seja igual ou superior a 95% da receita bruta total; Exemplo: - receita bruta total: R$ 100.000,00; - receita bruta da atividade enquadrada: R$ 4.000,00 (4%); - receita bruta da revenda (apenas revenda, distribuição ou representação de programas de computador): R$ 96.000,00 (96%). Não se aplicará a desoneração tendo em vista que a receita bruta da atividade de revenda de computadores foi igual/superior a 95% da receita bruta total da empresa. Nesse caso, se calcularão apenas os 20% sobre a folha de pagamento. NOTA: As empresas que se dedicam a atividades ou fabriquem produtos sujeitos a diferentes alíquotas sobre a receita bruta irão calcular a contribuição mediante a aplicação da respectiva alíquota sobre a receita bruta correspondente a cada atividade ou produto. Para regra de cálculo em relação às atividades desoneradas e não desoneradas deve-se considerar a soma da receita bruta da matriz e filiais conforme estabelece o § 10 do Art. 9º da Lei nº 12.546/2011. § 10. Para fins do disposto no § 9o, a base de cálculo da contribuição a que se referem o caput do art. 7o e o caput do art. 8o será a receita bruta da empresa relativa a todas as suas atividades. (Incluído pela Lei nº 12.844, de 2013) A desoneração da folha de pagamento das empresas beneficiadas pela medida consiste, exclusivamente, na substituição da base de cálculo da contribuição previdenciária patronal básica de 20% sobre o total da folha de pagamento de empregados, trabalhadores avulsos e contribuintes individuais, a qual passa a ser calculada sobre a receita bruta, portanto para o cálculo considera-se a soma de todos os estabelecimento da empresa incluindo matriz e filial. E quando não ocorrer o recolhimento com base na receita bruta, e sim pela folha de pagamento, será considerado para o calculo da folha de pagamento por estabelecimento, conforme alocação dos empregados em cada estabelecimento. Em relação ao recolhimento das contribuições previdenciárias patronais incidentes sobre a receita bruta referidas nos art. 7º e 8º da Lei nº 12.546/2011 devem ser recolhidas por meio de Documento de Arrecadação de Receitas Federais (Darf), com os seguintes códigos de recolhimento: EFD CONTRIBUIÇÕES As empresas que optarem pela contribuição substitutiva estarão obrigadas, em relação a esta contribuição, a adotar e escriturar a Escrituração Fiscal Digital das Contribuições incidentes sobre a Receita (EFD-Contribuições). Em relação a EFD Contribuições o Registro 0145 serve para identificar a obrigatoriedade de escrituração da Contribuição Previdenciária sobre Receitas, no Bloco “P”. Portanto deve ser escriturado o Registro “0145” a pessoa jurídica que tenha auferido receita das atividades de serviços ou da fabricação de produtos, relacionados nos art. 7º e 8º da Lei nº 12.546/2011, respectivamente. NOTA: Até 30.11.2015 as empresas abrangidas pelo sistema da desoneração da folha de pagamento estavam obrigadas a recolher a contribuição previdenciária patronal básica sobre a receita bruta. A partir de 1º.12.2015 a adoção do sistema para tais empresas passou a ser facultativa. Concluímos proceder à solicitação do cliente quando houver proporcionalidade nas atividades desoneradas e não desoneradas para o cálculo da contribuição previdenciária, respeitando a regra, se a receita bruta decorrente de atividades não contempladas no art. 8º da Lei nº 12.546, de 2011, for igual ou inferior a 5% (cinco por cento) da receita bruta total, o recolhimento da contribuição deverá ser feito sobre a receita bruta total auferida no mês, não sendo devida a contribuição sobre a folha de pagamento prevista nos incisos I e III do art. 22 da Lei nº 8.212, de 1991. Ao contrário, se a receita bruta oriunda das atividades não previstas no art. 8º for igual ou superior a 95% (noventa e cinco por cento) da receita bruta total, as contribuições previdenciárias deverão ser recolhidas integralmente nos termos do art. 22 da Lei nº 8.212, de 1991, não sendo devida a contribuição sobre a receita bruta. Em suma, a empresa que possui desoneração parcial deverá constar nas obrigações acessórias como desonerada, proporcionalizando o cálculo da contribuição previdenciária de acordo com as operações ou produtos que são desonerados (com previsão nos artigos 7º e 8º da lei 8212/91), Além disso vale ressaltar que existem 3 tipos de possibilidade de desoneração, são elas por atividade, por serviços ou por produtos, conforme a Lei nº 12.546/2011. Compete a empresa o gerenciamento das suas operações e a forma com a qual irá segregar a desoneração parcial para o efetivo controle do que é desonerado ou não. Assim, uma empresa pode gerenciar a desoneração de várias formas, por filial, por centro de custo, por conta contábil ou de alguma forma que a empresa consiga atender as suas necessidades. . A legislação não determina a forma com a qual este gerenciamento deverá ser realizado pelo contribuinte, apenas informa se a desoneração é por produto, operação ou segmento. |

Chamado/Ticket: | TUBDKM, PSCONSEG-10500 e PSCONSEG-10869 |

| Fonte: | Lei nº 12.546/2011 e Instrução Normativa RFB nº 1.436/2013 , art. 11 |