Histórico da Página

Conteúdo

Índice minLevel 2 exclude Conteúdo

01. Introdução

O cadastro do tributo é feito através do menu Cadastros | Tributos, criado na Coligada selecionada no contexto.

Neste cadastro devem registrados todos os tributos com que incidem sobre as operações. Ele é um cadastro base dos tributos com algumas configurações básicas conforme abaixo.

02. Pasta Identificação

Nesta pasta, são informados os campos que identificarão o tributo no sistema. Os campos a preencher são:

Sigla: Informe a sigla do imposto conforme o Tipo de Tributo a ser definido.

Número: Este número deve ser sequencial e sem repetição. Este número também será utilizado em relatórios fiscais do tipo "Layout Variável" no qual pode-se apurar o imposto de outros tributos que não seja ICMS ou IPI.

Observação: Caso queira em um determinado relatório, imprimir os valores correspondentes ao tributo ISS do lançamento,deve-se informar na variável o número do tributo ISS e o sistema o identificará para impressão dos valores. exemplo: xNN – Valor da Base de Cálculo do Imposto NN ( onde NN é o número do tributo ) e sendo o ISS nº 07 deve ser informado x07 para impressão da Base de Cálculo do Imposto ISS no lançamento.

Descrição: Onde deve ser informada a descrição do tributo.

Tipo da Alíquota: Pode ser variável ou fixa:

- Variável: São tributos que terão variação de alíquota por Natureza Fiscal. Desta maneira, não será informada a alíquota na tabela correspondente. Deve ser informada a alíquota no cadastro de Natureza de Operação

associando cada alíquota a seu respectivo imposto. Desta maneira, no momento da inclusão do lançamento, o sistema irá assumir a alíquota de acordo com a Natureza do lançamento; - Fixo: São tributos que terão uma alíquota fixa, independente do Lançamento Fiscal ou da Natureza de Operação do lançamento. Desta maneira, será informada a alíquota na tabela correspondente. O sistema carregará como default, a alíquota da tabela para cálculo automático do lançamento.

Tipo Tributo: Informe de acordo com a lista de opções, qual o tipo de tributo do TOTVS Gestão Fiscal será utilizado para identificação destes nas rotinas do TOTVS Gestão de Estoque, Compra e Faturamento - Exportação de Lançamentos Fiscais / Exportação para Secretaria da Fazenda / DCTF, exemplo:

- Se informar ICMS, significa que o valor deste tributo terá as mesmas regras do ICMS, ou seja, não será somado ao valor contábil da nota;

- Se informar IPI, significa que o valor deste será somado ao valor da operação (venda ou compra) e fará parte do valor contábil da nota;

- Se informar COFINS, será considerado nos cálculos do Imposto para a geração da Rotina Legal DCTF.

Os tipos de tributos disponíveis são:

| Expandir | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Segue as observações em relações aos tipos dos tributos:

FUNRural: O valor referente ao tributo FUNRural é apenas demonstrativo quando informado no Lançamento Fiscal no TOTVS Gestão Fiscal. O mesmo atenderá a obrigação acessória SEFIP gerada pelo TOTVS Folha de Pagamento.

IRRF PJ e IRRF: O IRRF PJ deve ser utilizado quando não for utilizado o automatismo do Sistema de Gestão Financeira para calcular o IRRF para pessoa Jurídica. O imposto é destacado no lançamento. As guias DARF e a DIRF serão geradas a partir dos Lançamentos Fiscais. Já o IRRF deve ser utilizado para os casos onde for utilizado o automatismo no TOTVS Gestão Financeira, seja para pessoa física ou jurídica. Neste caso deve-se cadastrar um período de apuração para este tributo. As guias DARF e a DIRF serão geradas a partir de Lançamentos Financeiros. A TOTVS sugere utilizar o IRRF PJ para os casos de apuração do IRRF para pessoa jurídica e o IRRF para os casos de apuração do IRRF da pessoa física.

ISS ST Contratante e ISS ST SubContratante: Os tipos de tributo ISS ST Contratante e ISS ST SubContratante são utilizados na Rotina DMSP - Distrito Federal:

- ISS ST Contratante: Utilizado em casos que a legislação atribui ao contratante a condição de responsável pela retenção e recolhimento do ISS.

- ISS ST SubContratante: Utilizado em casos em que a legislação atribui ao subcontratante ou empreiteiro a condição de responsável pela retenção e recolhimento do ISS.

Alíquota (%): Informe Alíquota definida pelas Secretarias Estaduais, Receita Federal ou Prefeituras.

Início da Vigência e Fim da Vigência: O início e fim da vigência do tributo.

Código Receita: Informe o Código Receita, de acordo com a tabela disponibilizada pela Receita Federal.

Variação: Informe a variação do Código Receita, de acordo com a tabela disponibilizada pela Receita Federal.

Observações: Os campos Código Receita e Variação é de extrema importância na geração da Rotina Legal - Declaração de Débitos e Créditos Federais - DCTF. Para essa rotina o sistema irá pegar o campo Código Receita + 0 + Variação e montar o campo Código da Receita na DCTF.

Se informado variação com mais de um dígito, então o sistema irá pegar o campo Código Receita + Variação e montar o campo Código da Receita na DCTF.

Caso o contribuinte possua mais de um Código da Receita, que varia de acordo com os serviços jurídicos contratados e alíquota a ser aplicada, deverá ser criado tantos tributos do tipo IRPJ quantos forem os códigos cadastrados, para correta geração das Guias de Arrecadação dos Tributos Federais - DARF.

Na geração da DCTF, o sistema verifica o período em que a guia está vinculada para identificar a Variação do Código da Receita. Em função do período de apuração (Data Inicial e Final do período), o sistema identifica a vigência da variação no cadastro do Código de Receita. Se não existir nenhuma variação cuja vigência compreenda todo o período de apuração, o sistema busca a variação do cadastro de Tributo.

Abrangência: Federal, Estadual e Municipal

Periodicidade: Diário, Semanal, Decendial, Quinzenal, Mensal, Trimestral, Bimestral, Quadrimestral, Semestral, Anual e Outros.

Observação: Este campo é de extrema importância na geração da Rotina Legal DCTF - Declaração de Débitos e Créditos Federais.

Fator Ajuste: Informe o fator de ajuste que deverá ser aplicado (multiplicado) à base de cálculo para efeito de recalculo dos valores dos outros impostos do lançamento. O Fator de Ajuste é utilizado somente para o cálculo automático dos "outros impostos" associados à Natureza Fiscal do lançamento. Para o seu correto cálculo pelo sistema, deve ser informado em percentual com decimal no cadastro do imposto. Portanto, para Fator de Ajuste do PIS 20%, deve ser informado 0,20 no campo em explicação, exemplo:

Lançamento com um percentual de 0.10% informado no cadastro do tributo PIS

| Base do Tributo | 1.100,00 |

| Alíquota | 2% |

| Valor do PIS | 19,80 |

Cálculo do sistema

| Valor da Base do Imposto | 1.100,00 |

| /100 | 11,00 |

| * (1 - Fator de Ajuste) | 9,90 (1 - 0,10) |

*2 | 19,80 |

Observação: Os campos Alíquota e Fator Ajuste descritos acima, somente serão editados se o tipo do tributo indicado do agrupador Tipo da Alíquota for definido como Fixa.

Cod. Antecipação Tributária: Este campo somente aparece quando o Tipo Tributo for igual a ICMS ST Complementar.

Tributo COSIRF: Será informado na pasta Outros tributos do lançamento fiscal, onde deve ser associado o beneficiário e o código da receita. O código da receita poderá ser carregado automaticamente do cadastro de Cliente/Fornecedor ( Beneficiário), ou do cadastro de tributo caso não tenha sido informado na pasta Dados Fiscais do cadastro do Cliente/fornecedor.

03. Pasta Outros Dados

Tipo Base Cálculo: Selecione qual o valor que será considerado como Base de Cálculo para o Tributo, que são:

- Valor Contábil

- Valor Contábil - Valor do IP

- Formula" e "Expressão

Fórmula: Informe qual o código da fórmula que será utilizada para compor a base de cálculo do Tributo.

Moeda: Selecione a Moeda desejada.

Incidência: Imposto incidirá somente em produtos, serviços ou ambos. Selecione lookup do campo.

Procurar Alíquota no: Em algumas tabelas do TOTVS Gestão de Estoque, nos tipos de movimento, podemos informar qual o imposto incidente e qual a alíquota que será aplicada para o mesmo. Portanto, neste campo informe qual a alíquota que será utilizada para o cálculo deste imposto que está incluindo. As opções disponíveis são:

- Produto: A alíquota aplicada será a informada no cadastro do produto do TOTVS de Gestão de Estoques, Compras e Faturamento.

- Tributo: Do próprio cadastro do tributo.

- Tipo de Movimento: A alíquota informada no Tipo de Movimento no TOTVS Gestão de Estoque, Compra e Faturamento.

- Estado: Carrega a alíquota interestadual informada no cadastro de Estado para os tributos ICMS e ICMS ST.

- Tipo Prod P/Filial: A alíquota aplicada será a informada no cadastro do tipo de produto por filial do TOTVS de Gestão de Estoques, Compras e Faturamento.

- Natureza: A alíquota aplicada será a informada no cadastro de Natureza de Operação do TOTVS Gestão Fiscal.

- INSS/PJ - Fornecedor: A alíquota aplicada, será a informada Código de receita do INSS selecionada no Cadastro do Cliente/Fornecedor, em Anexos | Defaults de Cliente/Fornecedor | aba Outros Dados.

- Código de Receita: Carrega a alíquota informada no Código de Receita que foi selecionado conforme regra abaixo:

- IRRF, IRRF-PJ: (1) Tipo de Movimento; (2) Anexo Cli/For do Produto; (3) Produto; (4) Cliente/Fornecedor.

- CSRF, PIS-RF, COFINS-RF, CSLL_RF e COSIRF: (1) Tipo de Movimento; (2) Carregar o Código de Receita informado no Anexo "Tributos Default de Fornecedores" no Cadastro do Cliente/Fornecedor (exceto a COSIRF).

- INSS e Funrural: (1) Anexo Cliente/Fornecedor do Produto; (2) Anexo Defaults de Cli/For do Cliente/Fornecedor.

- Alíquotas do Simples Nacional: Será considera a Alíquota Simples localizada na pasta Obrigações Principais | agrupador Simples Nacional (não tem tributo retido, apenas tributos sobre o faturamento, ICMS, IPI e ISS).

- Pauta do Produto: Carrega a alíquota informada no cadastro do Produto em anexos, Pauto do Produto. Essa validação se aplica apenas para os tributos PIS, COFINS, IPI, ICMS e ICMSST. Importante ressaltar que, no caso dos movimentos do módulo "TOTVS Gestão de Estoque, Compras e Faturamento", quando essa opção for selecionada no Tributo e outra opção de "Procurar Alíquota no" seja parametrizada no tipo de movimento, a busca por pauta do produto terá prioridade.

- Projeto: A alíquota aplicada será a informada no cadastro de Projetos do TOTVS Gestão Fiscal, quanto se tratar de tributo do tipo ISS.

- Dados Fiscais por UF: Aplicada de acordo com a UF no lançamento informada no no Anexo do cadastro do Produto.

Retenção na Fonte DEDUZ: Ao habilitar o campo Valor Contábil indica que o valor tributo da pasta Outros Tributos será deduzido do Valor Contábil do Lançamento Fiscal.

Ao habilitar o campo Valor Financeiro indica que o valor do tributo da pasta Outros Tributos será deduzido do Valor Financeiro (Integração com TOTVS Gestão Financeira) do Lançamento Fiscal.

Ao habilitar os dois campos indica que o valor do tributo da pasta Outros Tributos será deduzido do Valor Contábil e do Valor Financeiro do Lançamento Fiscal.

Observação: A rotina de escrituração só trata o preenchimento do valor contábil. O valor Financeiro do Lançamento Fiscal não é preenchido pela rotina de escrituração. Sendo assim para correta escrituração de movimentos com retenção deve-se habilitar o campo Retenção na Fonte Deduz Valor Contábil, e na formula do valor liquido do movimento colocar a dedução do tributo.

Defaults Contábeis: Nesta pasta, serão informadas as contas contábeis default para débito e crédito para a contabilização dos lançamentos com o tributo que está sendo incluindo. As contas contábeis defaults informadas nesta pasta poderão ser utilizadas nos eventos contábeis. Utilize o ícone "novo" para incluir uma conta contábil default, abrirá uma janela de edição para que informe a conta contábil.

Valor Mínimo Para Geração de Guias: Informe o valor mínimo para geração de guias de recolhimento.

Observação: O campo será visível somente para os tributos do tipo COFINS, CSLL, INSS, IRPJ, IRRF PJ e PIS. Por default, receberá valor zero. Se o valor do campo sendo maior que zero, o sistema passará a controlar guias acumuladas para o tributo, caso contrário o controle não existirá.

Percentual de Adição por Doações: será habilitado para os tributos CSLL e IRPJ.

Percentual aplicável s/Receita - p/Atividade: Nos campos Grupo de Grupo de Alíquota 1,Grupo de Alíquota 2, Grupo de Alíquota 3 e Grupo de Alíquota 4, deverão ser informadas as alíquotas aplicáveis sobre Receita por Atividade para o cálculo do IRPJ - Lucro Presumido. Os Eventos Tributários deverão ser criados de acordo com o Grupo de Alíquotas informado no cadastro de Tributo, exemplo:

| Grupo de Alíquota 1 | |

|---|---|

| Conta | 4.1.1.1.008 (Receita de Serviços) |

| Percentual Aplicável S/ Receita p/Atividade | 8% |

| Grupo de Alíquota 2 | |

|---|---|

| Conta | 4.1.1.1.009 (Receita de Venda) |

| Percentual Aplicável S/ Receita p/Atividade | 12% |

No cadastro do Evento Tributário, pasta Regras Tributárias | aba Exclusões da Receita foram selecionadas as contas do Grupo de Alíquota 1 e 2 (4.1.1.1.008 e 4.1.1.1.009)

Resultado: Em Exclusões, deverão ser informadas as contas de Exclusões da Receita referentes as Receitas 1 e 2 respectivamente.

Atenção! Alguns campos são habilitados para tipo de tributo específicos conforme tabela abaixo:

Campo | Tipo de Tributo |

% Compensação Prejuízo | IRPJ e CSLL |

% Compensação Base Negativa | CSLL |

Alíquota de IR Adicional | IRPJ |

Valor Parcela Isenta IR | IRPJ |

Valor Mínimo de Guia | IRPJ, IOF, CSLL, PIS, COFINS, CPMF, ITR, INSS, IRPF, IRRFPJ, PISIMPORT, ICMSSTCOMPLEMENTAR, COSIRF, CIDE, SIMPLESNACIONAL, OUTROS, ISS e ICMS. |

Natureza Orçamentária | IRRF, CSRF, CSLL RF, PIS RF e COFINS RF |

Percentual aplicável s/Receita - p/Atividade | CSLL e IRPJ |

Percentual de Adição por Doações | CSLL e IRPJ |

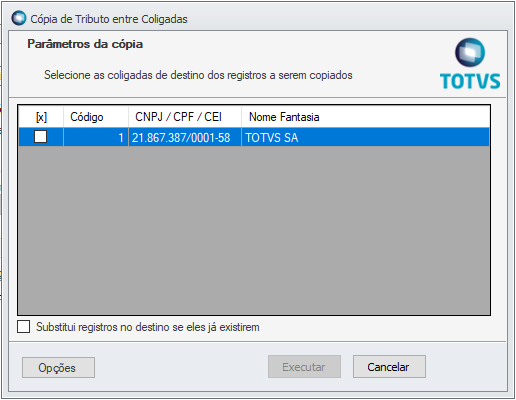

04. Processo → Cópia de Tributo entre Coligadas

Objetivo do processo:

Ser possível copiar Tributos de uma Coligada para outra Coligada.

Como realizar processo:

Acessando o menu BackOffice → Gestão FIscal → Cadastros →Tributos, será carregado uma visão com todos tributos cadastrados. Ao selecionar o Tributo que se deseja copiar, vá em Processos → Cópia de Tributo entre Coligadas.

Na visão, será carregado um filtro para seleção da Coligada Destino. Selecione a Coligada e execute o processo.

É importante que se esteja sempre na Coligada Origem para que se proceda a rotina.

Exemplo:

Caso deseje duplicar as Regiões da Coligada 1 para a Coligada 2, deve Selecionar a Coligada 2 (Coligada Destino)

| Aviso | ||||

|---|---|---|---|---|

| ||||

|