Histórico da Página

Assunto

Produto: | TOTVS Gestão Fiscal |

Versões: | 12.1.X |

Ocorrência: | Parametrizar e apurar o ICMS com Partilha e FECP |

Ambiente: | CorporeRM |

Passo a passo: | Para entendimento da Partilha ICMS é importante que esteja claro para todos o que é “Diferencial de alíquota”. ICMS – DIFERENCIAL DE ALÍQUOTA: É usado para proteger a competitividade do estado onde o comprador reside. Digamos que no seu estado uma determinada mercadoria é mais cara que em outro estado, pois o ICMS deste outro estado é mais baixo. Naturalmente você tenderá a comprar deste outro estado. O DIFAL tenta equilibrar justamente este cenário. |

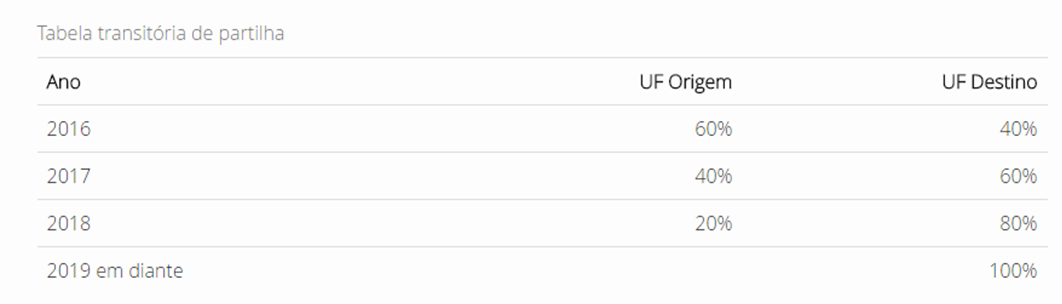

CONVÊNIO ICMS 93/2015 A partir de Janeiro de 2016 as operações e prestações para consumidor final localizado em outra unidade da federação (outro Estado), que não seja contribuinte do ICMS, sofreram mudanças no recolhimento do ICMS. A alteração com as mudanças foi publicada no dia 17 de Setembro de 2015 através do Convênio ICMS 93, instituído pela Emenda Constitucional 87/2015. Antes desta alteração não existia o Diferencial de Alíquota para o consumidor final não contribuinte. Antes do convênio ICMS 93/2015, o DIFAL era aplicado nas operações interestaduais para consumidor final e contribuinte do ICMS. Vamos tentar montar um exemplo prático: Digamos que você tenha uma loja em SC e ela está precisando de um computador novo para o caixa. Este computador em SC o ICMS dele é de 17%. Mas o mesmo computador em SP, você consegue adquirir por 12%. Neste caso, dependendo da legislação estadual, você comprador, terá que pagar os 5% de ICMS de diferença no momento da contabilização deste bem na sua empresa. Com a chegada do convênio ICMS 93/2015, o DIFAL passou a ser aplicado também nas operações interestaduais para consumidor final e não contribuinte do ICMS. Uma grande diferença nesta nova modalidade é que o DIFAL é realizado no momento da emissão da NF-e, ou seja, quem recolhe o diferencial de alíquota é o emissor da nota e não o comprador. O Diferencial de alíquota da entrada continua a mesma coisa (Salvo Devoluções), quem paga é comprador, já na saída é sempre o emitente. O principal alvo deste convênio são os comércios eletrônicos. Antes do convênio ICMS 93/2015 o ICMS era arrecadado exclusivamente para a UF de residência do comércio eletrônico. Agora este ICMS será gradativamente PARTILHADO entre a UF de origem e a UF de destino entre 2016 e 2018 até o ponto de todo o ICMS ser transferido para a UF de destino em 2019. Fundo de Combate à Pobreza Uma outra mudança que o convênio ICMS 93/2015 trouxe foi a aplicação do Fundo de Combate à Pobreza, também conhecido como FCP ou FECP. Este fundo está previsto na Constituição Federal e pode ser opcionalmente adotado pelos estados. O FCP é um adicional ao ICMS de no máximo 2% nas operações de alguns produtos. Em teoria, este dinheiro deverá ser utilizado pelo estado para programas públicos voltados à nutrição, habitação, educação e saúde, incluindo ações voltadas à crianças e adolescentes e à agricultura familiar. Para geração do ICMS partilha no Totvs Gestão Fiscal deve ser seguida a seguinte parametrização. – Natureza de saída Interestadual, Exemplo: 6.101. – Regra de ICMS parametrizada com o ICMS partilha – Cliente\Fornecedor do tipo Não Contribuinte de ICMS. – Opção “Consumidor Final Marcada” |

Como fica o cálculo no Convênio 93/2015 ? Passo 1 – calcular a base de cálculo do ICMS Base do ICMS = Valor do produto + Frete + Outras Despesas Acessórias – Descontos + IPI Base do ICMS = 845,00 + 35,00 + 80,00 – 10,00 + 50,00

Passo 2 – calcular o Fundo de Combate à Pobreza FCP = Base do ICMS * (%FCP / 100) Passo 3 – calcular o DIFAL DIFAL = Base do ICMS * ((%Alíquota do ICMS Intra – %Alíquota do ICMS Inter) / 100) DIFAL = 1.000,00 * ((18,00% – 12,00%) / 100) DIFAL = 1.000,00 * (6,00% / 100) DIFAL = 1.000,00 * 0,06 DIFAL = 60,00 Passo 4 – efetuar a partilha do DIFAL Parte que compete a SC – estado de origem: Parte UF Origem = Valor do DIFAL * (%Origem / 100) Parte SC = 60,00 * (60,00% / 100) Parte que compete a MG – estado de destino: Parte UF Destino = Valor do DIFAL * (%Destino / 100) Se somarmos o FCP: Principais Dúvidas: 1 - Quem está obrigado? Estão obrigados a calcular a partilha de ICMS todos aqueles que realizam Vendas Interestaduais para não contribuintes e consumidores finais. Não havendo distinção de ramo de atividade, CNAE, classificação fiscal, NCM etc. 2 - Como será o recolhimento? O recolhimento do ICMS devido para UF de destino será feito por meio de GNRE (Guia Nacional de Recolhimento de Tributos Estaduais) quando o emitente estiver inscrito na UF de destino. A apuração desse ICMS devido e do FCP (Fundo de Combate à Pobreza), caso exista, poderá ser feito por meio de GNRE por apuração. Caso o emitente não esteja inscrito na UF, o recolhimento deverá ser feito por operação. Obs: A previsão é que até julho o sistema comtemple a apuração por operação. 3 - Qual alíquota deve ser informada na figura tributária "Exclusivo de ICMS UF Destino"? A alíquota que deve ser informada é a alíquota de ICMS interna do estado de destino da mercadoria. 4 - Quando ocorrerá o ICMS Partilha? Quando o destinatário for Não contribuinte do ICMS, Consumidor Final e a operação for interestadual. 5 - Quais os CST's em que não haverá o ICMS Partilha? Os CST's em que não haverá o ICMS Partilha são: 10, 30, 50, 51, 70 e 90. 6 - Pode existir em uma mesma GNRE valor de ST e ICMS Partilha? Não pode haver ST e ICMS Partilha em uma mesma GNRE. |

Observações: |