ÍNDICE

01. VISIÓN GENERAL

Las reglas de impuestos varían entre regiones/países y cambian de acuerdo con las nuevas necesidades y decisiones gubernamentales.

La principal idea del motor de retenciones es centralizar la configuración de estos impuestos, de tal manera que permitan cambios de forma más eficaz y ágil, tratando las excepciones, como, por ejemplo, las reducciones de alícuotas y base de cálculo del impuesto.

También tendremos una mayor facilidad de implantación de nuevos impuestos en el entorno Totvs Protheus.

En nuestros estudios se tomaron en cuenta los tratamientos existentes para los impuestos de retención, tales como: IRRF, PIS, COFINS, CSLL, ISS, INSS etc. de acuerdo con la siguiente tabla:

Composición del cálculo del imposto | Descripción |

|---|

Base | Porcentaje sobre el total de la factura o título al que se aplicará la regla del impuesto. |

Porcentaje | Porcentaje que se aplicará sobre la base. |

Vencimiento | Regla de cálculo para definir el vencimiento del título de retención. |

Valor mínimo de retención | Valor mínimo para dispensa de pago del tributo sobre factura o período. |

Valor máximo de retención | Valor máximo cobrado por el organismo, en los valores superiores habrá dispensa de retención. |

Deducción de base | En la composición de la base de retención debido al tipo de operación o servicio, el cálculo de otro tributo puede deducirse de la base de cálculo, por ejemplo: INSS deducido de la base del IRF. |

Deducción de valor | En la composición del valor de retención debido al tipo de operación o servicio, el cálculo de otro tributo puede deducirse del valor de cálculo. El gobierno utiliza este recurso para evitar doble tributación. |

Tabla progresiva | Escala de valores y deducciones para cálculo de impuesto, en lugar de utilizar solamente un porcentaje, utiliza rangos con porcentajes y valores por deducir. |

Vigencia | Período de cuándo inicia y finaliza la aplicación de la retención. |

Tipo de ente | Para qué tipo de proveedor o cliente se aplica (físico, jurídico o extranjero). |

Hecho generador | Momento en el cual ocurrió la retención: Emisión o pago del título. |

Generación del título de impuestos | Qué tipo de título debe generar el sistema (título por pagar, provisión de pago o descuento).

Si el hecho generador fuera el pago, podrá generarse una provisión del tributo para el flujo de caja. |

Cartera | Se aplica a títulos de pago o cobranza. |

Permite edición de cálculo | El cálculo sugerido por el sistema puede tener edición, de acuerdo con la necesidad del usuario. |

Acción de la diferencia de valor | Si hubiera una diferencia entre el valor de la provisión y el valor calculado, cuál debe prevalecer: Provisión o retención, si el usuario modificó manualmente el valor de la factura anterior, la diferencia debe ignorarse o considerarse en la próxima factura. |

Redondea o trunca | En el cálculo qué regla debe considerar: truncamiento o redondeo. |

Código de retención | Código de retención para enviar contenido al organismo solicitante (DIRF, REINF, SEFIP) o emisión del DARF. |

Responsable por el tributo | Proveedor a quien se efectuará el pago de la retención. |

Acumulación | Habrá acumulación para este ítem. |

Período de acumulación | Período de cálculo del tributo (diario, semanal, mensual, anual). |

Tipo de acumulación (Cód., RCPJ o raíz) | Qué criterio debe considerarse para la acumulación: código del proveedor o cliente, RCPF, RCPJ o raíz de RCPJ. |

Considera Interés/Multa/Descuento | Para composición de la base de retención, si el hecho generador fuera el pago: descuentos, multas, interés y valores accesorios deben: sumarse, sustraerse o ignorarse. |

Anticipo | Cuál es el comportamiento del tributo en el anticipo de pagos o cobranzas: aprovisionar, retener o ignorar. |

Pagos parciales | Si el tributo tuviera hecho generador Caja, este debe retenerse: Proporcional o totalmente en la primera baja. |

Financiamiento | Si el tributo tuviera hecho generador en la emisión del título, la retención debe ocurrir: integralmente en la primera cuota o prorrateado. |

Entes contables | Cuenta contable para contabilizar la generación del tributo. |

Obligaciones fiscales | Qué obligaciones fiscales debe considerar el tributo para entrega. |

02. CONFIGURACIÓN DE TRIBUTOS - REGLA FINANCIERA

La configuración de las reglas financieras para el Configurador de tributos (FISA170) comprende los siguientes archivos:

En este archivo se informarán los principales campos para la configuración de una regla de título, es decir, cómo se generarán los títulos de impuestos de un determinado tributo.

Los principales campos que se completarán son:

Campo |

Contenido |

Observación |

Código |

Código de la regla de generación de títulos de impuestos |

Informe un código identificador para la regla de títulos de impuestos. |

Descripción |

Descripción de la regla de generación de títulos de impuestos |

Informe una descripción que ayude en la identificación de la regla de título de impuestos. |

Tp. Movto. |

Tipo de movimiento que debe ocurrir en el acto de la generación del título de impuesto: Descuento o Impuesto |

Define qué tipo de movimiento debe ocurrir en el acto de generación del título de impuesto:

1 - Descuento

2 - Impuesto |

Participante |

Define el tipo de participante para quien se generará el título de impuesto |

Define el archivo del sistema responsable por el movimiento (si fuera un proveedor o un cliente).

Es obligatorio completar el campo debido a validaciones posteriores como Código do participante y Cartera (Pagar o Cobrar) en la cual la regla tendrá efecto. |

Cód. Particip. |

Código del participante |

Código del participante (proveedor o cliente) para quien se generará un título especial. |

Tienda |

Tienda del participante |

Tienda del participante (proveedor o cliente) para quien se generará un título especial. |

Cartera |

Define la cartera donde se generará el título del impuesto. |

Indica en qué cartera se generará el movimiento:

1 - Pagar: Se generará un título en la cartera por pagar

2 - Cobrar: Se generará un título en la cartera por pagar |

Modalidad |

Modalidad del título de impuesto |

Modalidad utilizada para emisión del título especial. |

Tipo título |

Tipo del título que se generará para el impuesto. |

Complete con el tipo de título que se generará para el impuesto. Observación:

Consulta F3 disponible: filtrando con los tipos considerados como impuestos. |

Prefijo |

Informe el prefijo del título de impuesto |

Prefijo que se atribuirá al título de pago.

Para considerarse como título de pago, la regla financiera no debe tener una regla de retención vinculada.

Si la regla financiera tuviera una regla de retención vinculada, siempre se considerará como prefijo del título de tributo, el mismo prefijo del título principal. |

Ejemplo

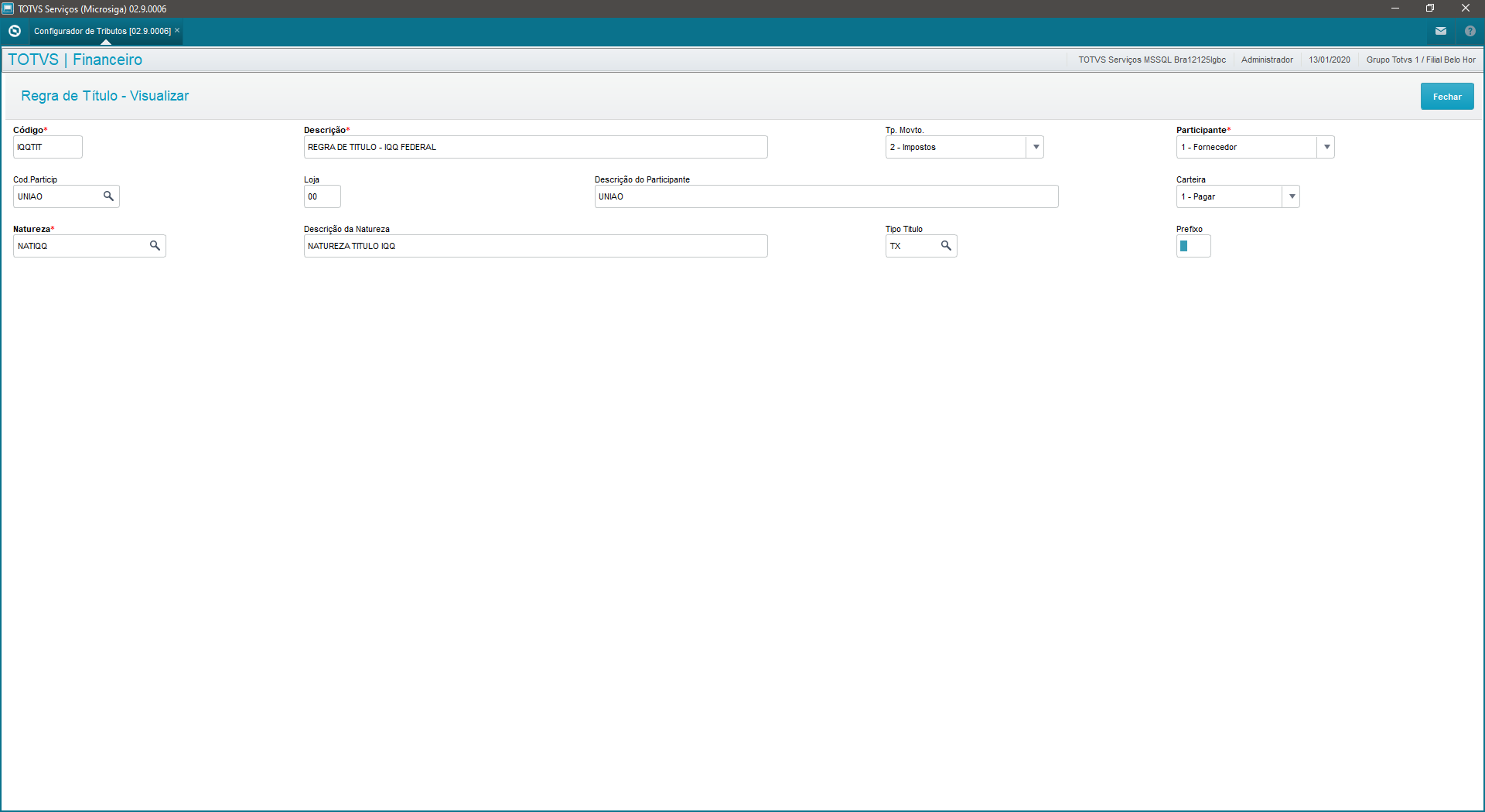

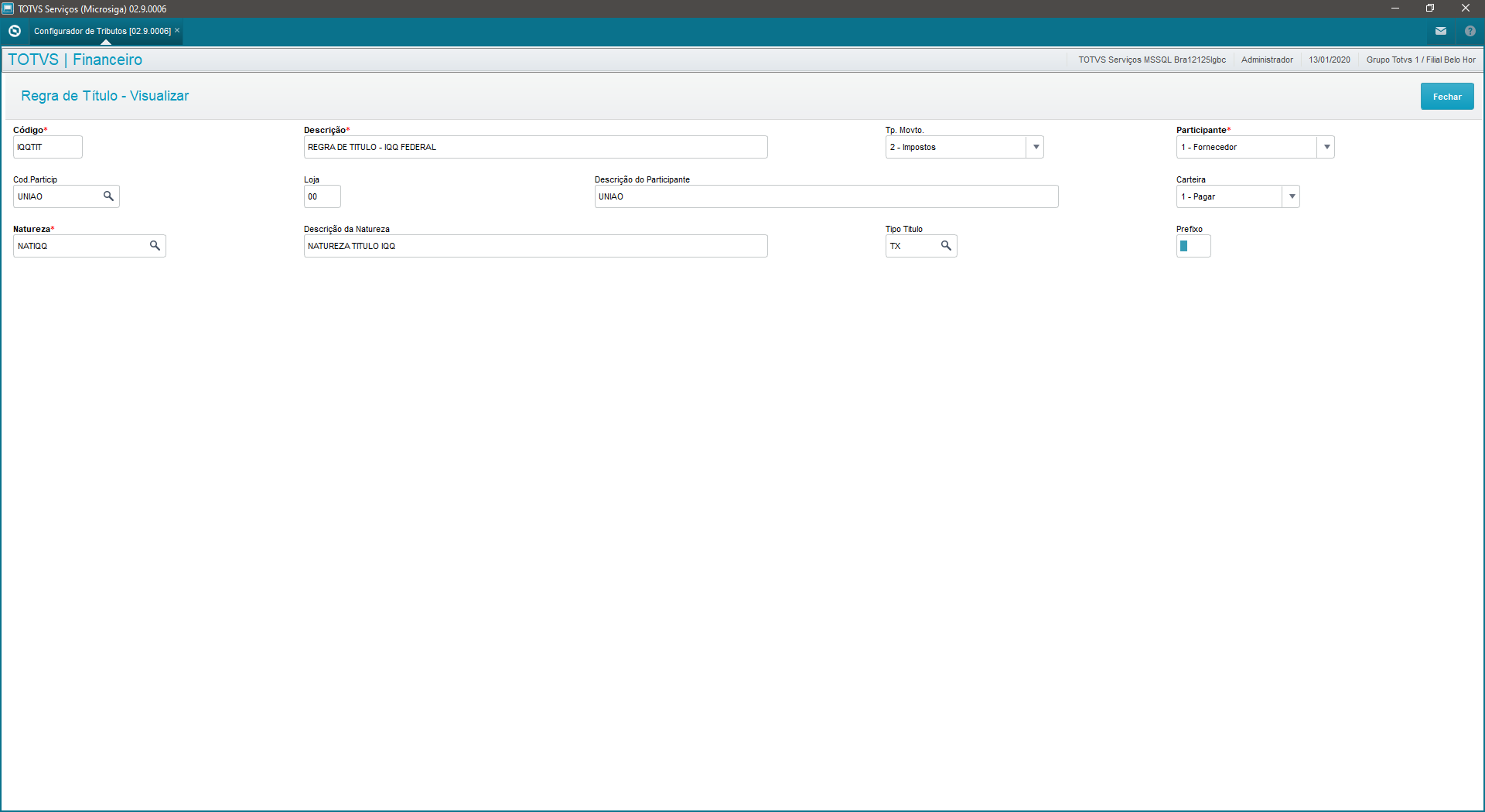

A continuación tenemos el ejemplo de una regla de título del impuesto IQQ (impuesto ficticio) donde:

Se generará un título de impuesto para el proveedor Federal, en la cartera cuentas por pagar (tabela SE2).

Este título tendrá como modalidad: NATIQQ y será de tipo TX.

OBS: El sistema validará si el campo "Tipo de título"(FKL_TIPO), pertenezca al campo "Tp.Movto." (FKL_TIPMOV).

En este archivo se informarán los principales campos para la configuración de una regla de deducción que se aplicará en el cálculo de un determinado tributo.

Los principales campos que se completarán son:

Encabezado

Campo |

Descripción |

Código |

Define el código de identificación de la regla de deducción |

Descripción |

Descripción de la regla de deducción |

Grilla

Campo |

Descripción |

Código |

Define el código de la regla financiera de un tributo que compondrá la regla de deducción |

Descr. Regla financiera |

Descripción de la regla financiera de un tributo que compondrá la regla de deducción |

Tipo deducción |

Indica si la deducción incidirá sobre el valor de base de cálculo de la retención o sobre el valor calculado de la retención |

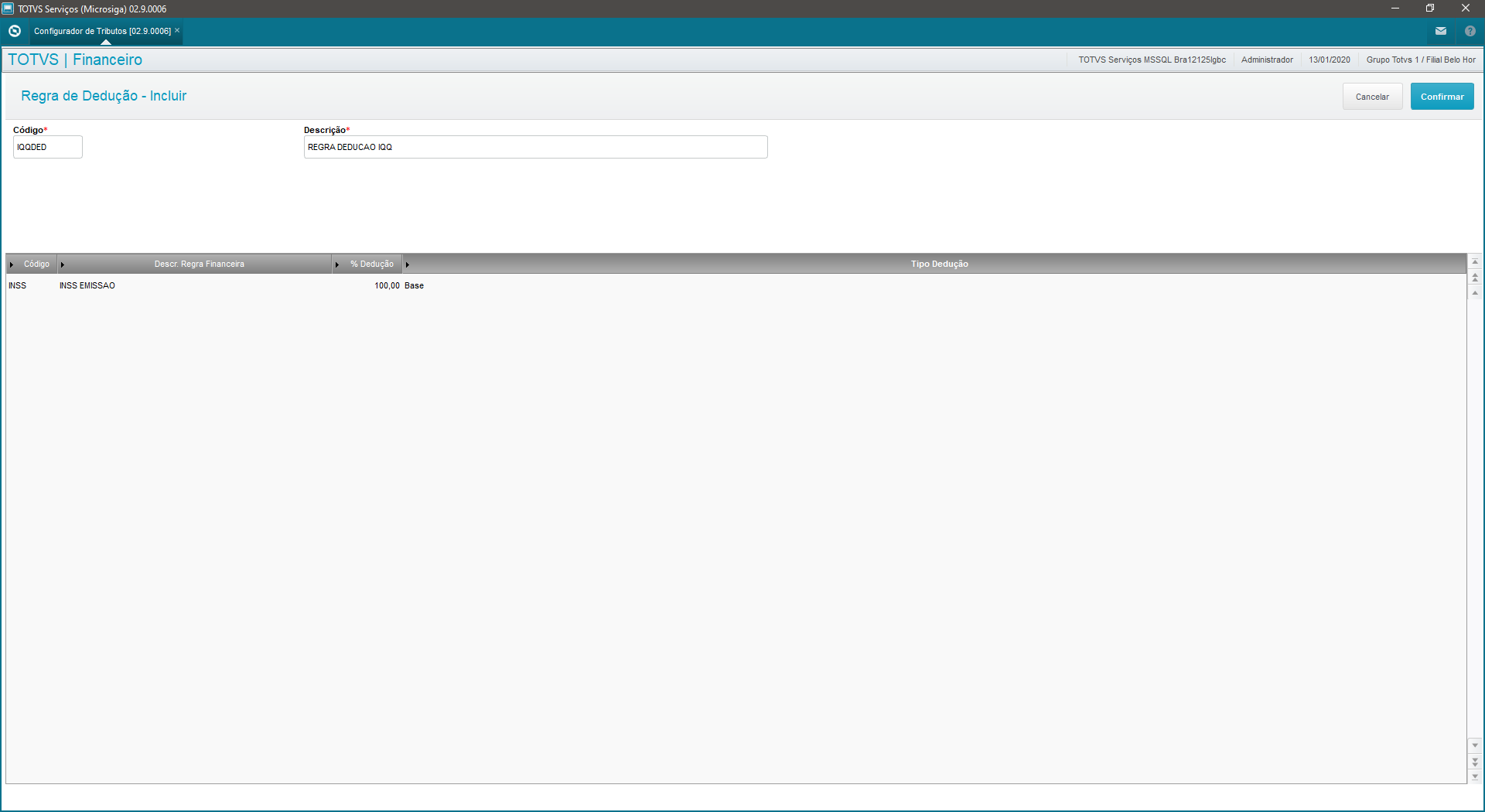

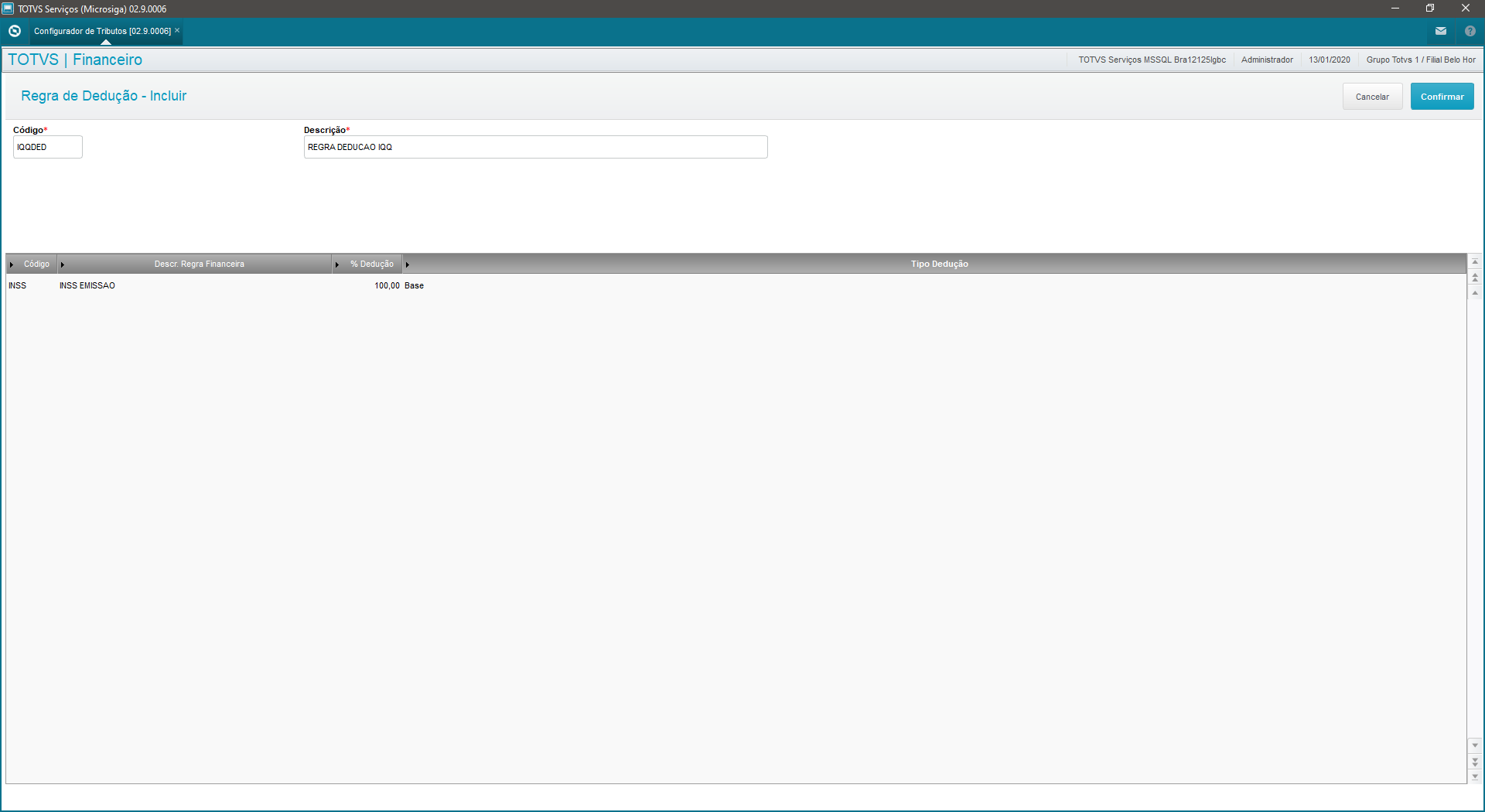

Ejemplo:

El ejemplo más claro de la aplicación de esta regla es cuando tenemos Impuesto de renta de persona física.

Por la regla de cálculo, el INSS calculado en el mismo título puede deducirse de la base del IR.

En el siguiente ejemplo el IQQ (impuesto ficticio) tiene en el momento de su cálculo, una deducción en la base de cálculo del valor del INSS antes de aplicar la regla de cálculo.

Este archivo tiene por objetivo registrar reglas de tablas progresivas, los impuestos servirán para aplicación en el cálculo de impuestos, semejante a una tabla progresiva de IRRF o INSS, por ejemplo.

Con lo cual tendremos mayor flexibilidad en términos diversas tablas progresivas, sin limitarse a un archivo único como tenemos actualmente.

Los principales campos que se completarán son:

Encabezado

Campo |

Descripción |

Código |

Define el código de identificación de la regla de deducción |

Descripción |

Descripción de la regla de deducción |

Grilla

Campo |

Descripción |

Ítem |

Define el orden de las líneas de la tabla progresiva |

Valor |

Define el valor tope para verificación de los rangos de la tabla progresiva |

Alícuota |

Define la alícuota que se aplicará a la base de cálculo del tributo. |

Val. Deducción |

Define el valor que se deducirá del valor o de la base después del cálculo del tributo. |

Tipo deducción |

Indica si la deducción incidirá sobre el valor de base de cálculo de la retención o sobre el valor calculado de la retención. |

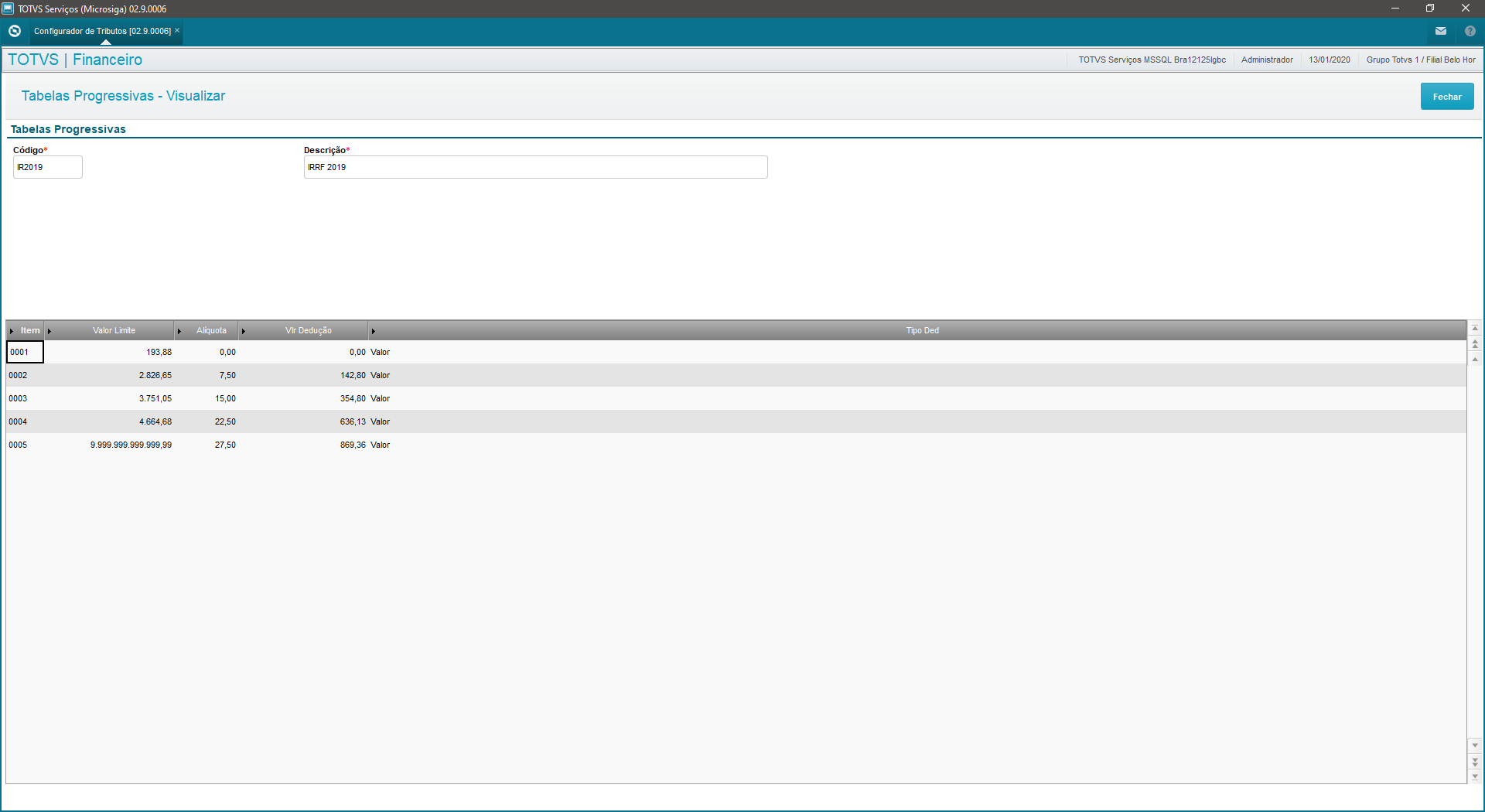

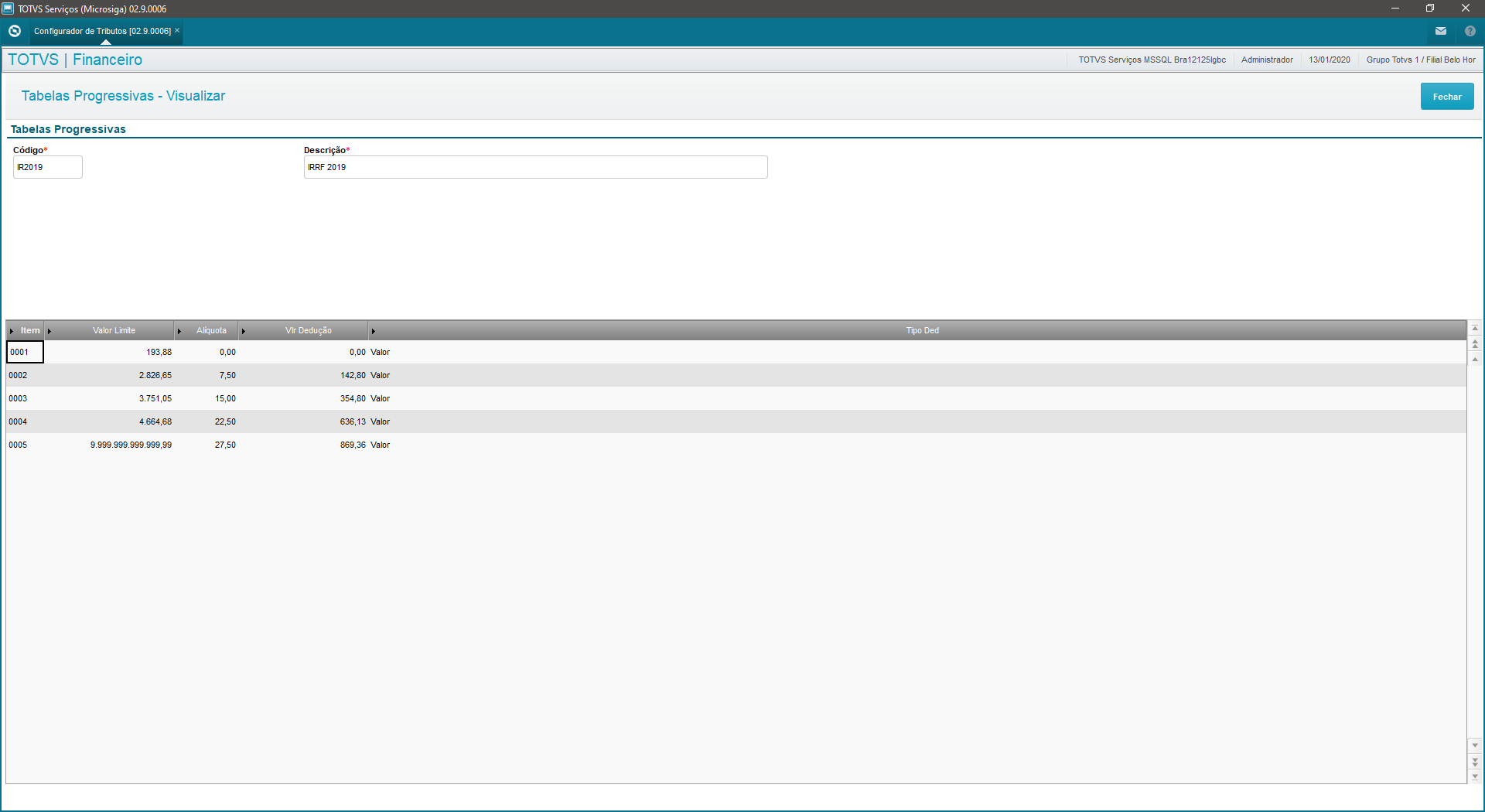

Ejemplo:

A continuación tenemos un ejemplo de tabla progresiva, muy conocida, que es la tabla de Impuesto de renta retenido en la fuente (IRRF).

Este archivo tiene el objetivo de informar las reglas de cálculo de tributos cuando el cálculo se realiza a partir de un título financiero.

Estas reglas no se sobreponen a la regla de cálculo fiscal, si el título financiero se genera a partir de un documento fiscal.

Campo |

Descripción |

Código |

Código identificador de la regla de cálculo de impuestos financieros. |

Descripción |

Descripción de la regla de cálculo de impuestos. |

%Base |

Define cuál es el porcentaje del valor de la factura que debe considerarse como base de retención. |

Dif. Provisión |

Define si, cuando hubiera una diferencia entre el cálculo de la retención y de la provisión, el tributo mantendrá el cálculo de la retención (se sobrepone a la provisión) o mantiene el valor provisionado (provisión se sobrepone al valor calculado). |

Dif. Cálculo |

Define si, cuando hubiera una diferencia de cálculo del sistema por intervención del usuario, cuál debe ser la acción: queda pendiente para la próxima oportunidad o no considera la diferencia. |

Val. Decimal |

Define si los valores calculados deben redonderse o truncarse. |

Tabla progresiva |

Código de la tabla progresiva vinculada a la regla de cálculo. |

Desc. Tab. Progresiva |

Descriçpción de la tabla progresiva vinculada a la regla de cálculo. |

Regla deducción |

Código de la regla de deducciones que se aplicará al cálculo del impuesto que utilice esta regla de cálculo |

Desc. Regla deducción |

Descripción de la regla de deducción vinculada a la regla de cálculo. |

Ejemplo:

En este ejemplo especificamos que la regla del impuesto IQQ (impuesto ficticio) tendrá las siguientes características:

Aplica la base completa sin ninguna reducción.

Alícuota del 3%.

Permite editar el cálculo del sistema en el momento de la retención.

En el caso de decimal periódico en el valor del impuesto, este se redondeará en el segundo decimal, si fuera el caso.

No aplicaremos una regla de tabla progresiva para este caso.

No aplicaremos la regra de deducción sobre la base o valor del tributo referente al valor de otro tributo.

Este archivo tiene el objetivo de informar las reglas de cálculo de las fechas de vencimiento de los títulos de tributos.

La definición de las fechas de vencimiento es altamente mutable por causa de las modificaciones efectuadas en la legislación en la que se basan estas reglas.

Generalmente ocurren por causa de:

Diferentes conceptos de retención.

Diferentes autarquías.

Medidas provisionales, resoluciones, etc.

Revisiones en cada año fiscal.

Para atender estos cambios, se destacan algunas características comunes a todas las fechas de vencimiento:

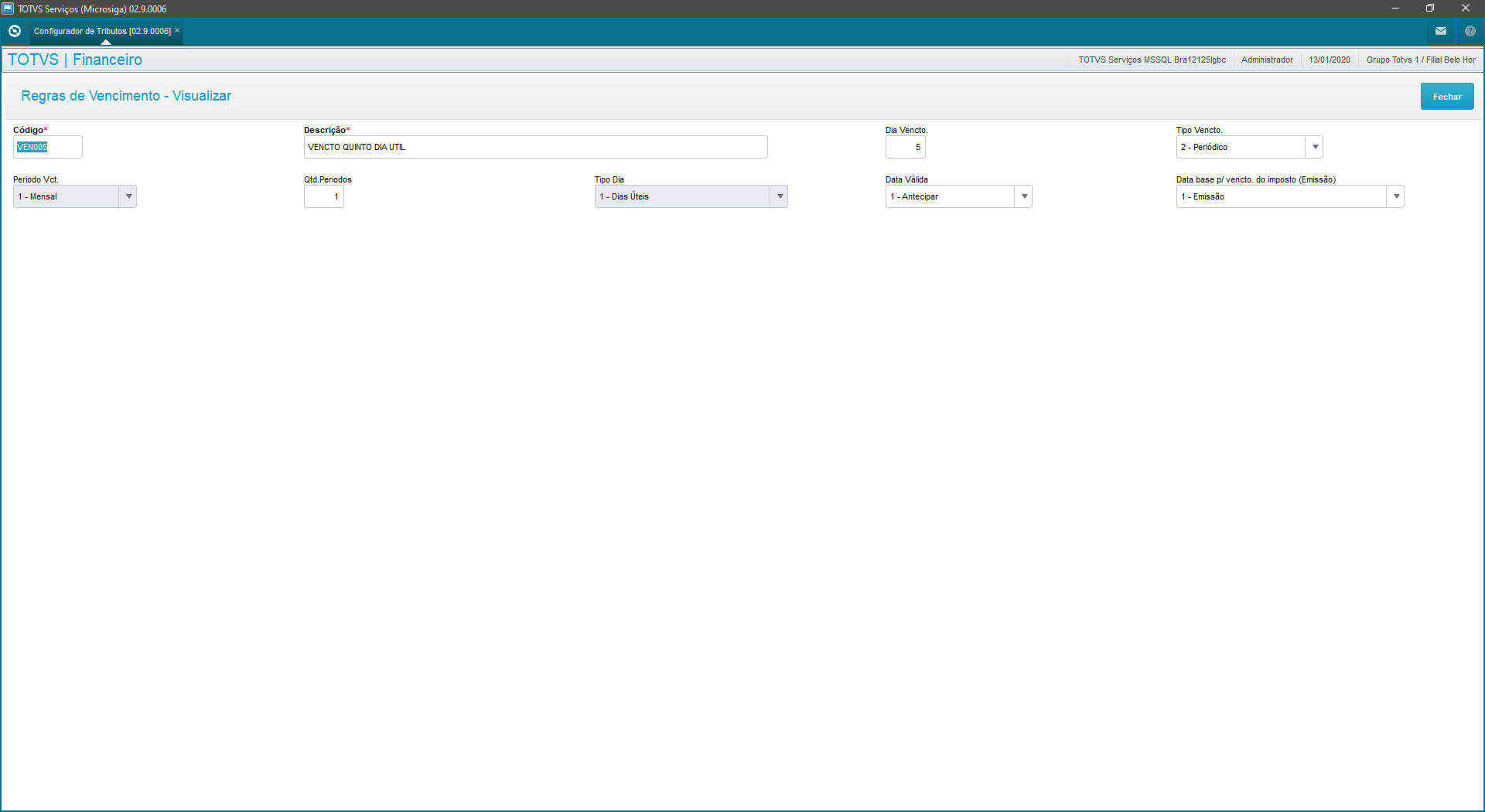

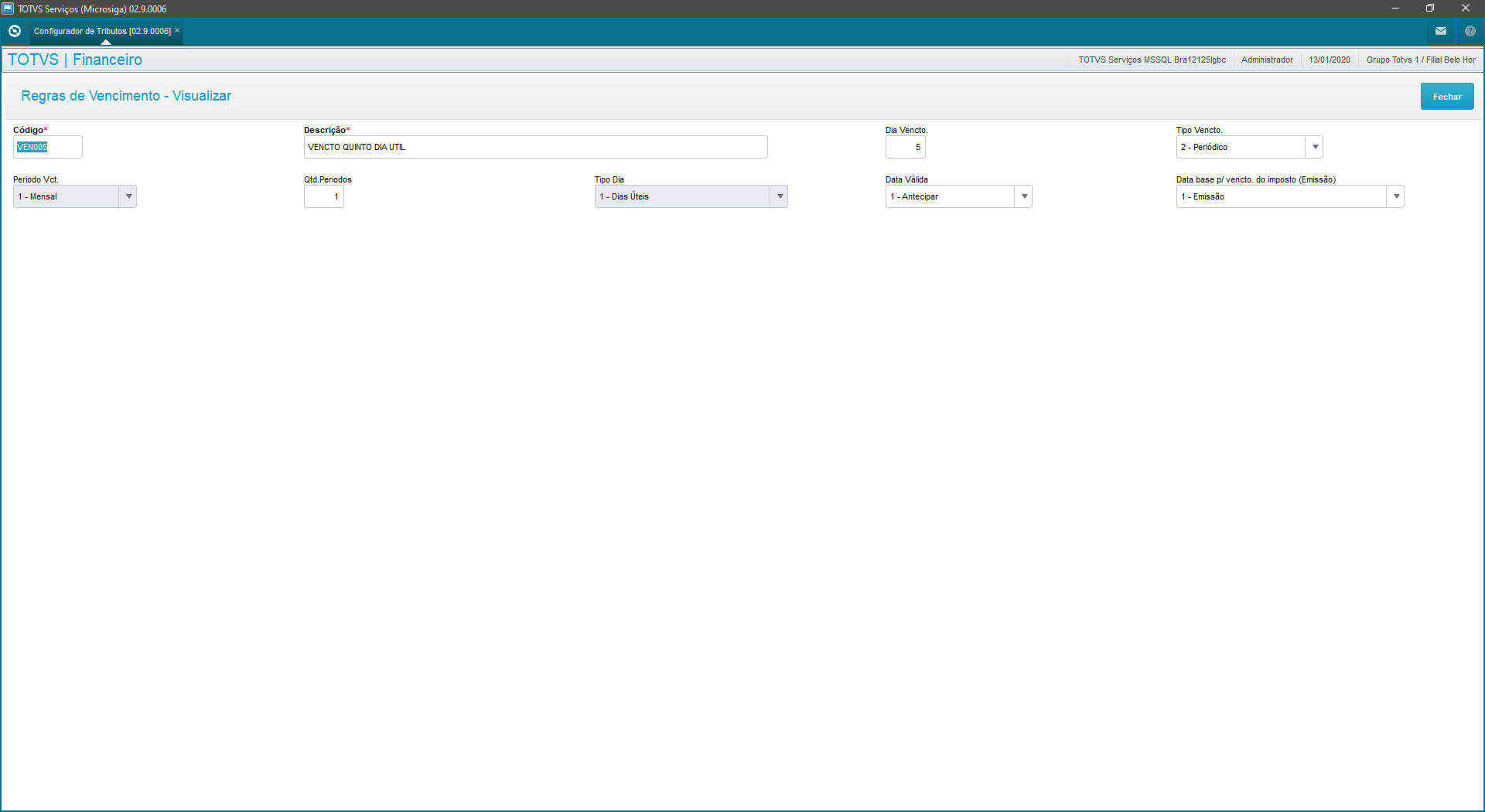

Campo |

Descripción |

Código |

Código de la regla de vencimiento de títulos de impuestos. |

Descripción |

Descripción de la regla de vencimiento. |

Día |

Define el día fijo en el mes o en la semana en la cual será el vencimiento del título de retención. |

Tipo de Vencto |

Define si el vencimiento será fijo o si se calculará por período. |

Período de Vct. |

Define la periodicidad para el cálculo del vencimiento: mensual o semanal. |

Ctd Períodos |

Cantidad de períodos que se contabilizarán para definir el vencimiento. |

Tipo de día |

El período para determinar el vencimiento se calculará por días consecutivos o días hábiles. |

Fecha válida |

Si la fecha calculada no fuera un día hábil, debe anticipar o postergar el vencimiento. |

Tipo de día |

El período para determinar el vencimiento se calculará por días consecutivos o días hábiles. |

Es común, por ejemplo, encontrar reglas como: “Todo día 07 del mes subsiguiente”, “Primera quincena del mes subsiguiente”, “Primer período de diaz días de la semana subsiguiente”, “5º día hábil de la semana subsiguiente” y “Primer día hábil del próximo trimestre”.

Tomando como base los ejemplos anteriores, podemos “quebrar” estas reglas siguiendo las características encontradas:

Dia |

Tipo |

Período |

Factor |

Fecha válida |

Días hábiles |

Interpretación |

7 |

Fijo |

Mensual |

1 |

Adelanta |

- |

Todo día 07 del mes subsiguiente |

15 |

Días |

Mensual |

1 |

Adelanta |

NO |

Primera quincena del mes subsiguiente

(15 días = quincena) |

10 |

Días |

Semanal |

1 |

Mantiene la fecha |

NO |

Primer período de diez días de la semana subsiguiente

(10 días = período de diez días y factor 1 = +1 semana) |

5 |

Días |

Semanal |

1 |

Posterga |

SÍ |

5º día hábil de la semana subsiguiente

(Día 5 = 5º día hábil de la semana) |

1 |

Días |

Mensual |

3 |

Posterga |

SÍ |

Primer día hábil del próximo trimestre

(Factor 3 = +3 meses) |

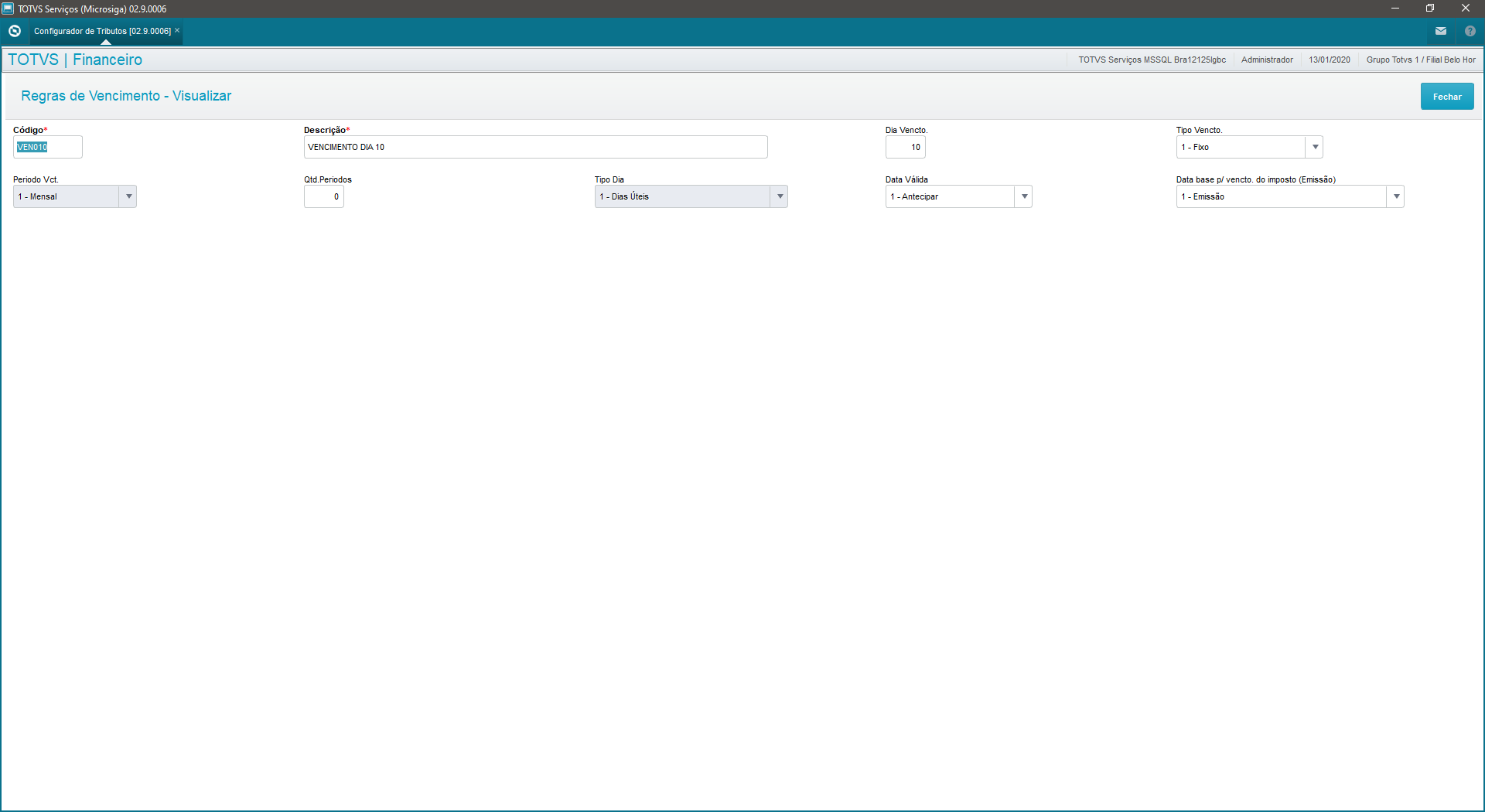

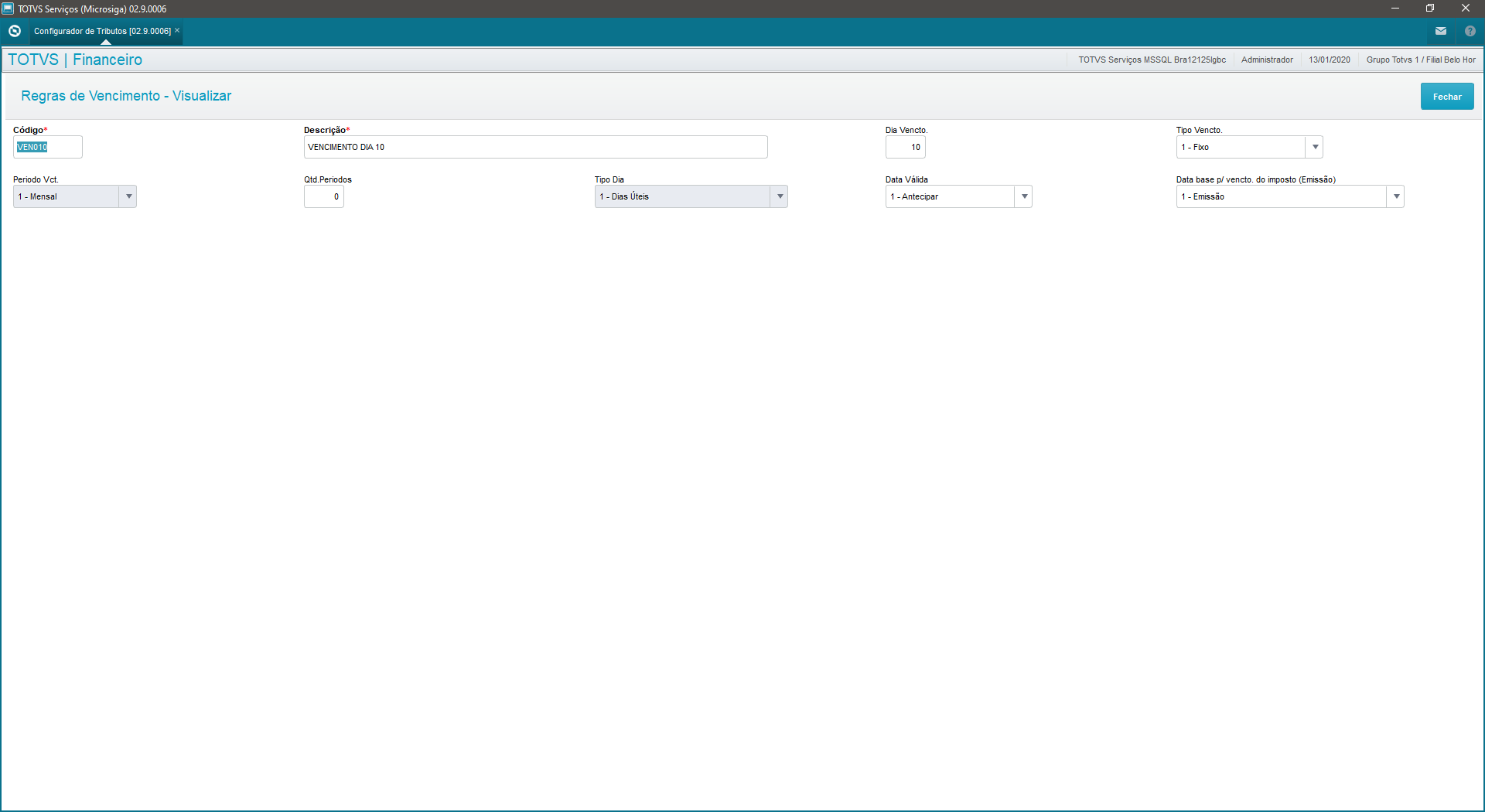

Ejemplo:

Registro de una fecha de vencimiento fija.

Registro de una regla de vencimiento por período - 5º dia hábil del mes subsiguiente

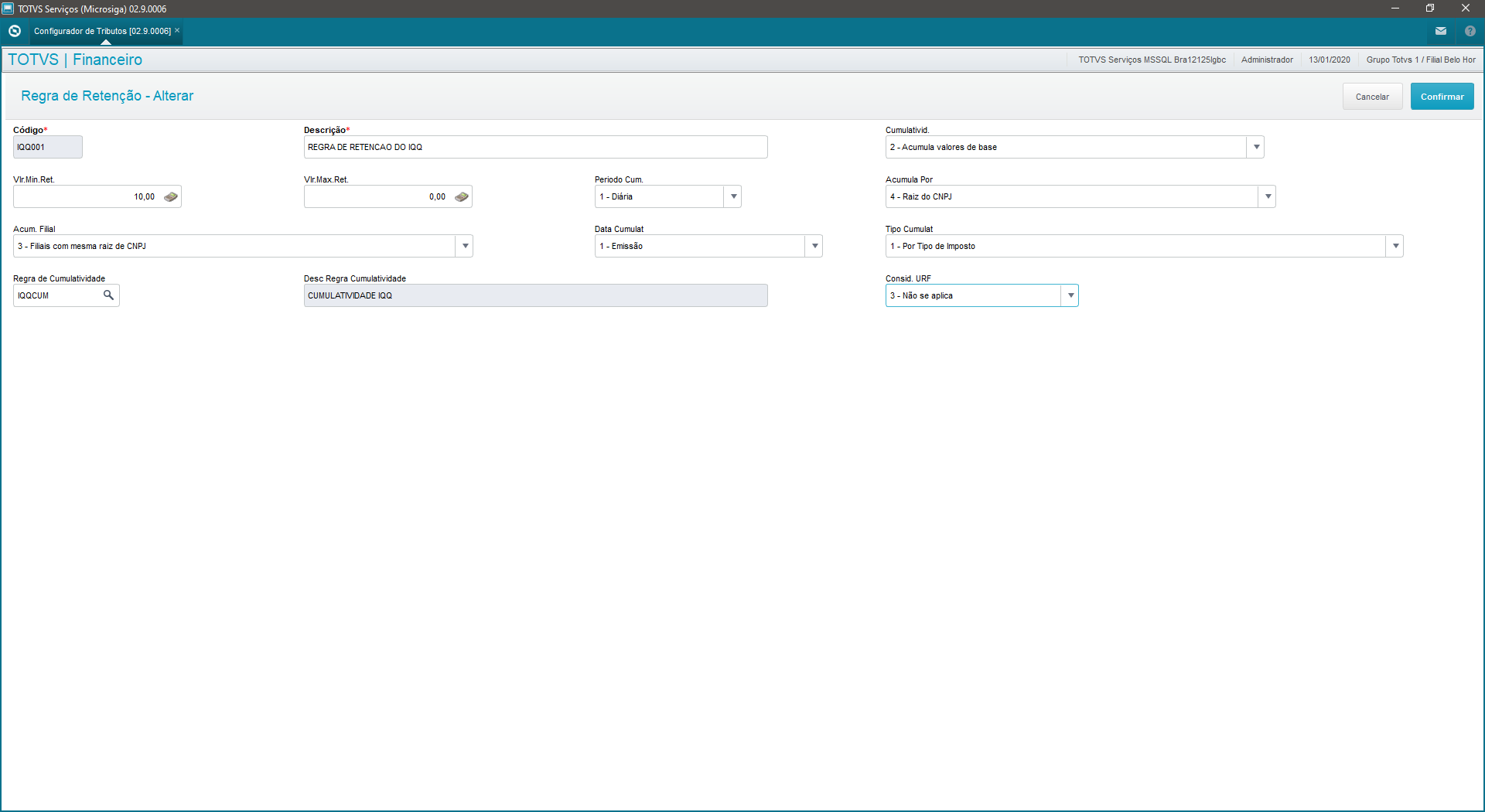

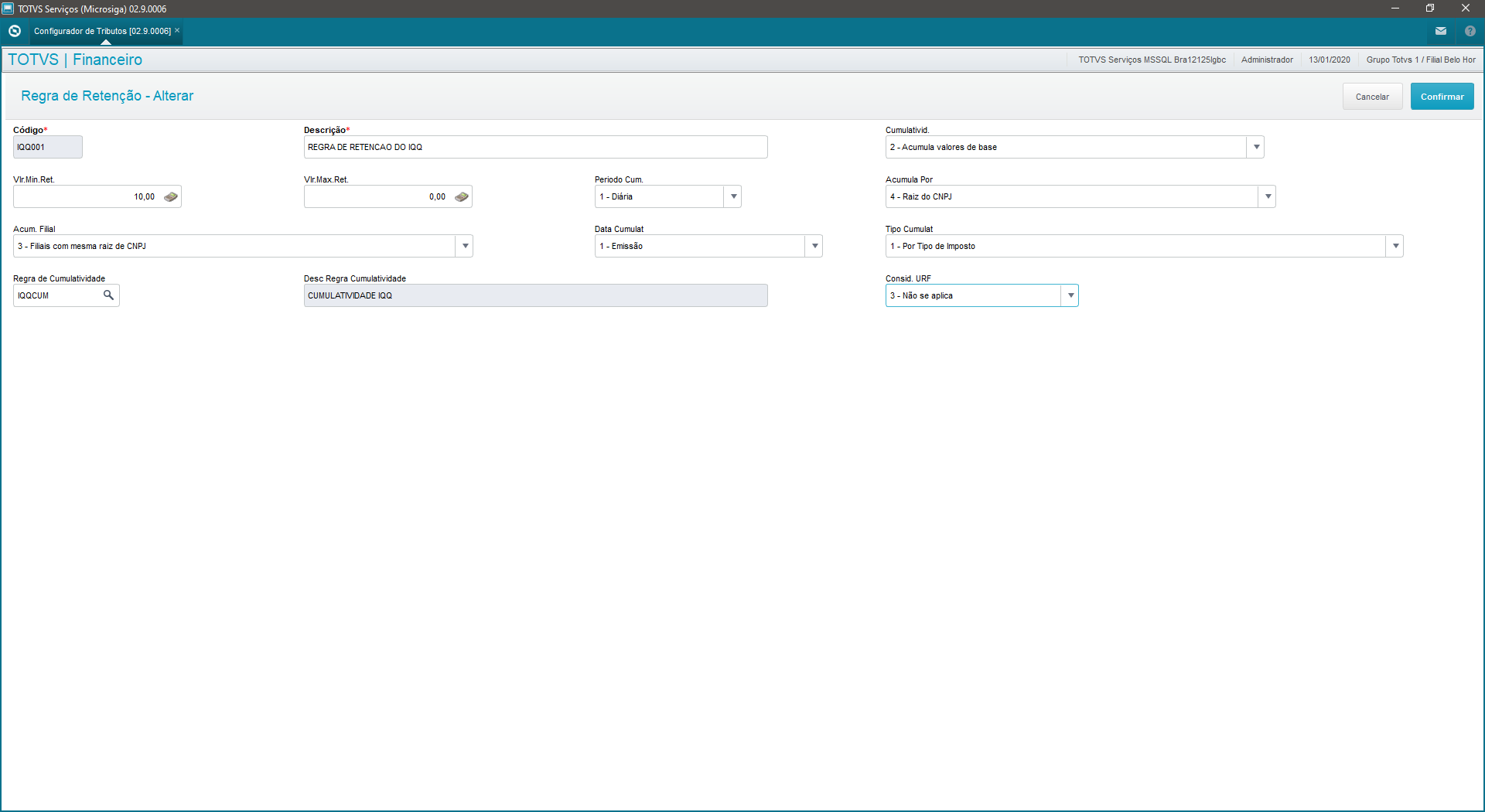

Este archivo tiene el objetivo de informar las reglas referentes a la retención de los tributos, definiendo acumulación, valores mínimo y máximo de retención, entre otros detalles.

Campo |

Descripción |

Código |

Código de la regla de retención de tributos. |

Descripción |

Descripción de la regla de retención. |

Aumulación |

Define si la retención tiene control de acumulación: 1 - No acumula

2 - Acumula valores de base

3 – Acumula por valor de impuestos |

Val Mín Ret |

Define cuál es el valor mínimo de retención del tributo.

Si se definiera 0 (cero) como valor mínimo, este no tendrá valor mínimo para retención. |

Val.Máx.Ret. |

Define cuál es el valor máximo de retención del tributo.

Si se definiera 0 (cero) como valor máximo, este no tendrá valor máximo para retención. |

Período Acum. |

Define la periodicidad de la acumulación de la retención: 1 – Diaria

2 – Semanal

3 – Príodo de diez días

4 – Mensual |

Acumula por |

Define si la acumulación de la retención se evaluará por: - Código del proveedor o cliente + Tienda actual

- Código del proveedor o cliente

- Por RCPJ

- Por Raíz del RCPJ |

Acum. Sucursal |

Define el tratamiento de las sucursales de la empresa (Protheus - tabla SM0) en la acumulación del impuesto. OBS: Esta configuración funciona en combinación con el campo 'Acumula por' - Si fuera "Sucursal actual", solamente se considerarán títulos de la sucursal actual.

- Si fuera "Sucursales con el mismo RCPJ", se considerarán los títulos de las sucursales de la empresa actual que tengan el mismo RCPJ.

- Si fuera "Sucursales con la misma raíz de RCPJ", se considerarán los títulos de las sucursales de la empresa actual que tengan la misma raíz del RCPJ.

- Si fuera "Todas las sucursales", se considerarán todos los títulos de todas las sucursales de la empresa, independientemente del RCPJ. |

Fecha Acumulac |

Fecha que se considerará para acumulación de los impuestos al realizarse la retención en la emisión del título (régimen de vigencia) 1 - Emisión - Fecha de emisión del título. (Ej.: Campo Fch Emisión)

2 - Vencimiento real - Fecha de vencimiento real del título, es decir, por previsión de pago. (Ej.: campo Vencto Real)

3 - Emisión contable - Fecha de emisión del título en el sistema, es decir, la fecha considerada para contabilidad de la inclusión del título. (Ej.: Fch Contab.) |

Tipo Acumulac |

Define cómo se realizará la acumulación de valores de un impuesto. 1 – Por Tipo de impuesto

2 – Por Reglas financieras

3 – Por Tipo de impuesto + Reglas financieras |

Cód.Acumulac. |

Código de la regla de acumulación relacionada a una regla de retención. Las reglas de acumulación relacionadas a la regla de retención se utilizará si hubiera necesidad de utilizar más de un tributo en la verificación de valor mínimo de retención. |

Consid. URF |

Determina el uso de la URF (Unidad del fisco) si el cálculo del tributo fuera sobre cantidades, unidades, etc. Esta regla se aplica, si el caso fuera sobre documentos fiscales. |

Ejemplo:

Registro de regla de retención del IQQ (impuesto ficticio).

En este caso tenemos una regla muy semejante a la que actualmente se aplica al PIS, COFINS y CSLL:

Dependiendo del ramo de actuación de la empresa, valores adicionales definidos por acuerdo comercial a las cobranzas y/o pagos, pueden considerarse como base de retención, es decir, para componer la base de retención poderán sumarse los valores de interés y multa o sustraer los descuentos concedidos en el momento del pago del título, para ello, el cliente podrá listarlos en los valores accesorios

Los valores accesorios considerados para aplicación en la regla de impuestos serán los nativos del sistema: como interés, multa, descuento, aumento y disminución.

Encabezado

Campo |

Descripción |

Código |

Código del registro de valores accesorios |

Descripción |

Descripción de la regla de valores accesorios |

Grilla

Campo |

Descripción |

Código |

Define el código de la regla financiera de un tributo que realizará la composición de la regla de deducción. |

Acción |

Indica la acción del valor accesorio sobre la base o valor de retención. Las opcciones disponibles son:

No considera Suma Sustrae |

Aplicación |

Indica si la acción del valor accesorio se aplicará sobre la base de retención o sobre el valor calculado de la retención. |

Observación:

En este momento, los valores accesorios están limitados a interés, multa, aumento, descuento y disminución.

En un próximo momento, será posible la aplicación de valores accesorios registrados por medio del Registro de valores accesorios vinculado al registro del título.

Ejemplo:

Registro de regla de valores accesorios.En este ejemplo, si un título tuviera interés, multa, aumento, descuento o disminución, estos valores afectarán la base de cálculo de la retención del tributo.

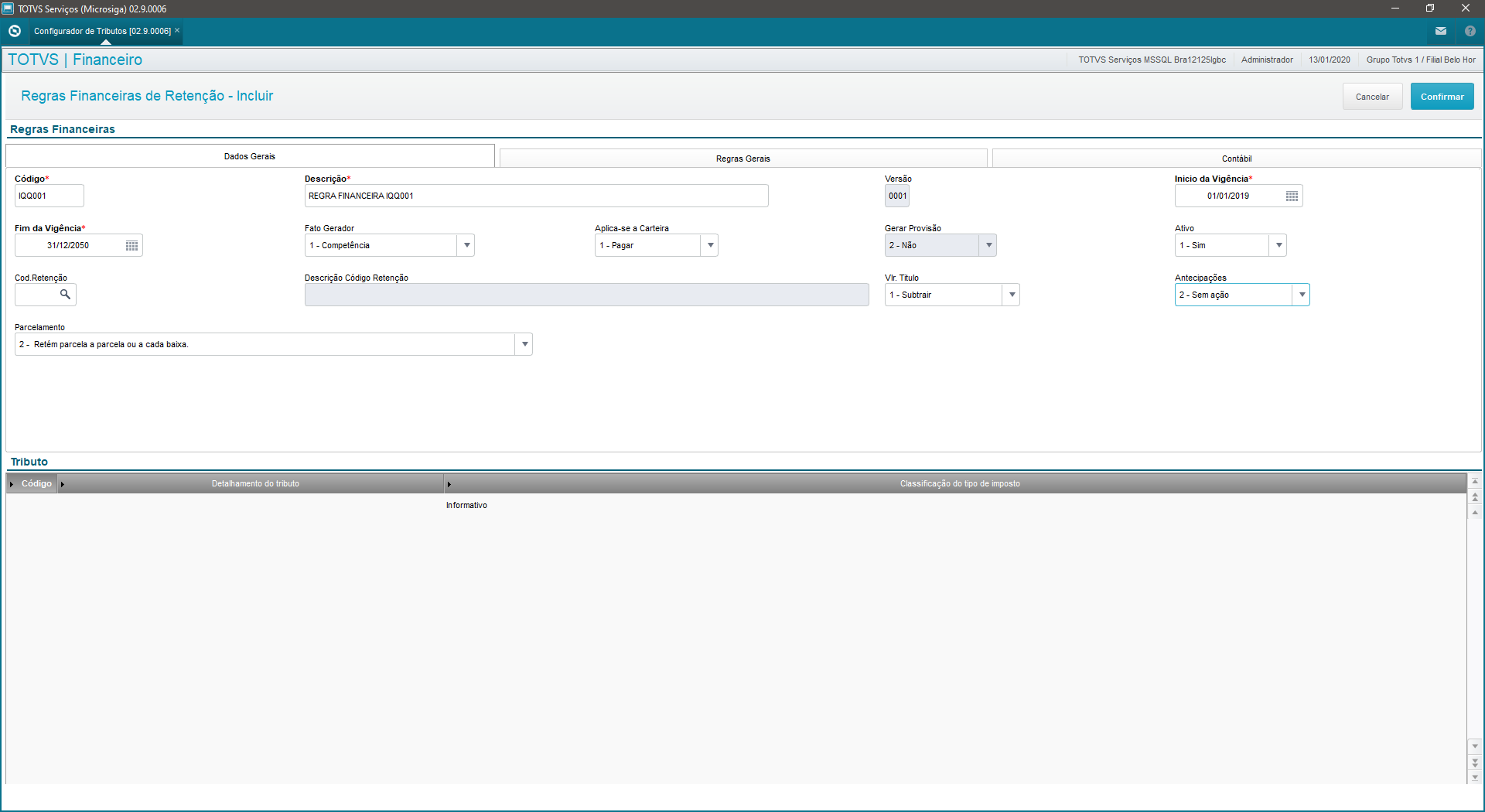

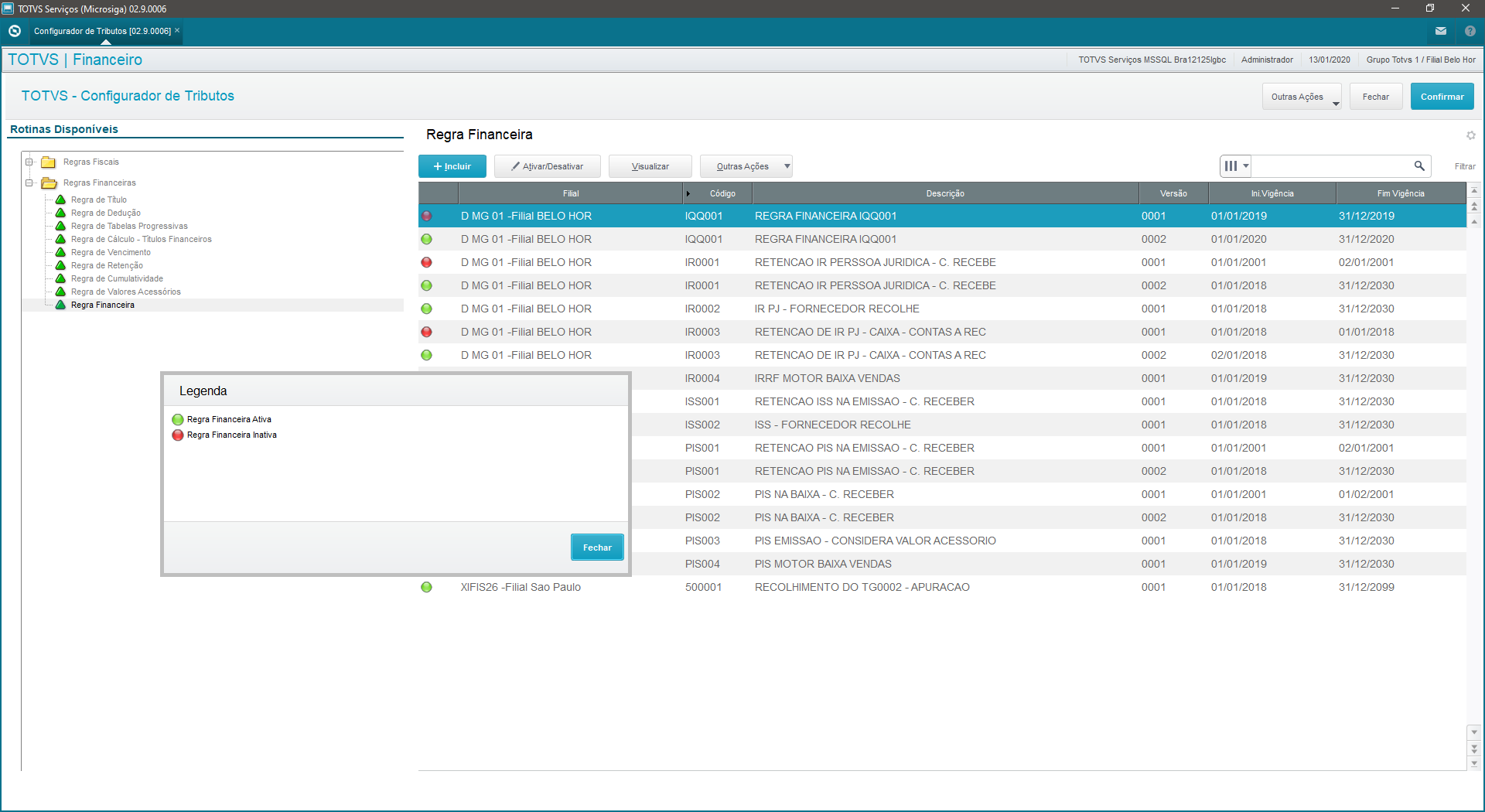

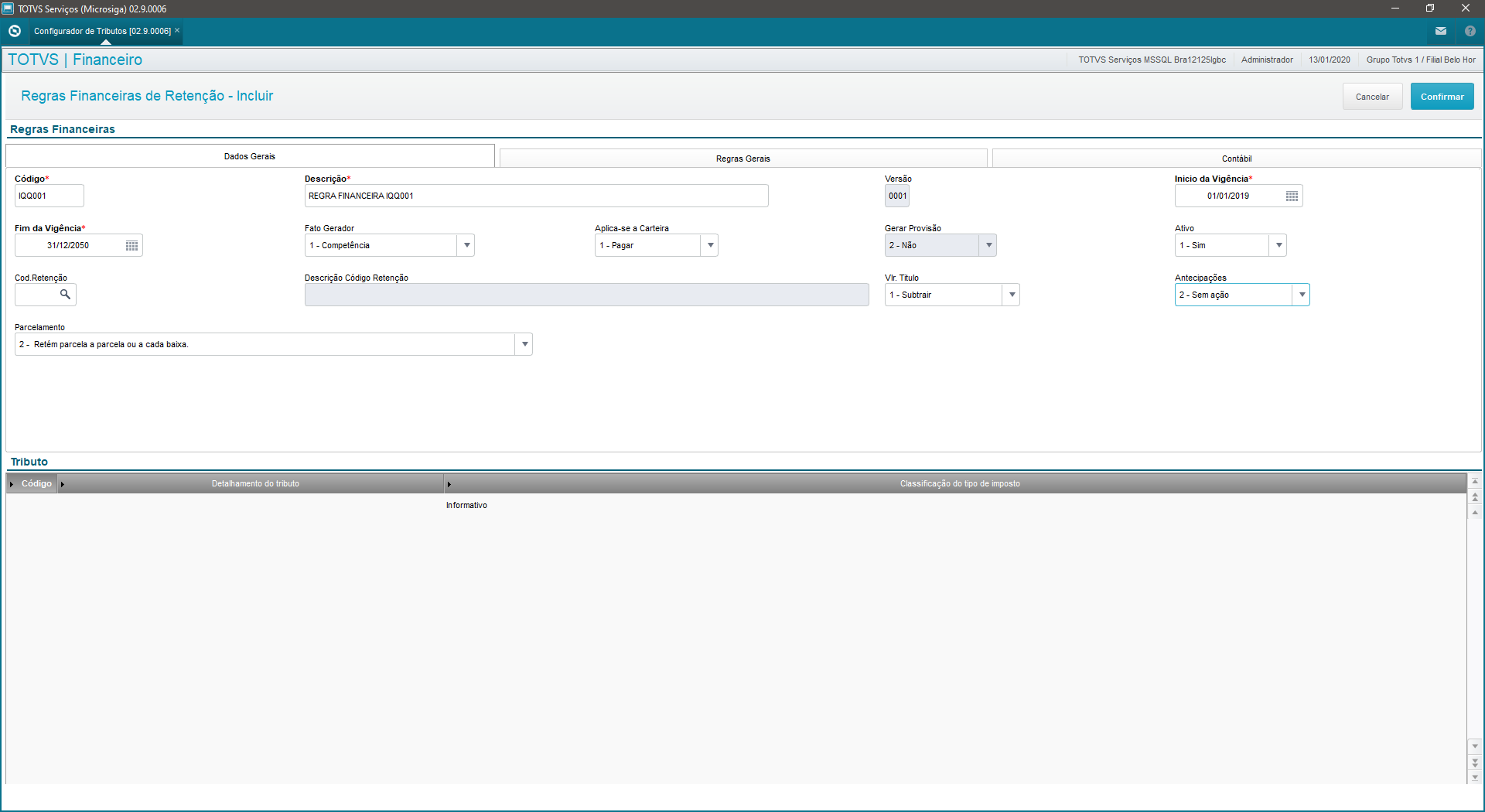

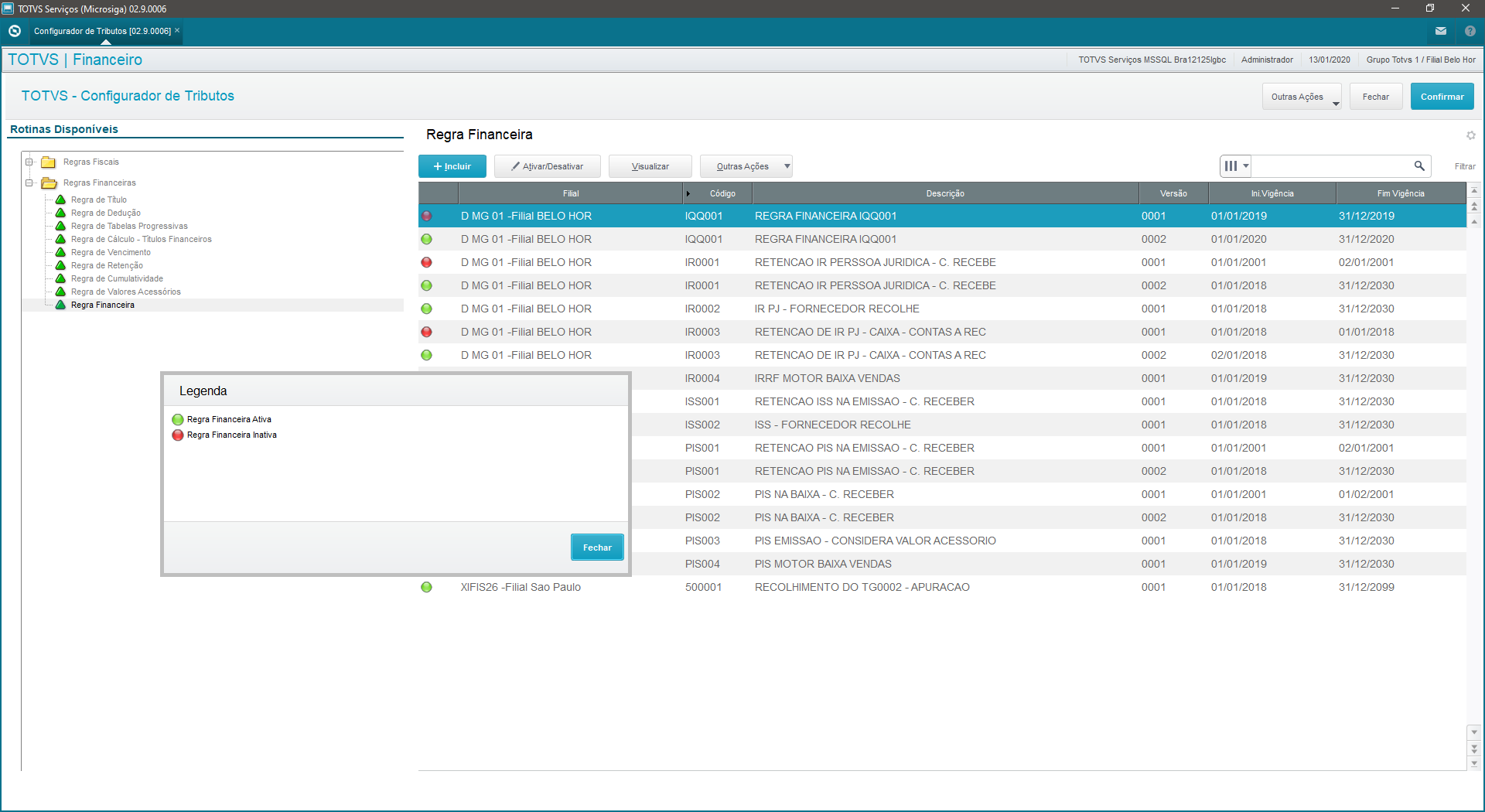

Este archivo tiene como función definir la regla de retención del tributo aplicado a títulos generados directamente en el módulo Financiero, consolidando otras reglas como vencimiento, acumulación, retención, cálculo etc.

Otra función de este archivo es definir a qué tributo se refiere la regla, es decir, vincular la regla financiera a un tributo definido por legislaciones federales, estatales o municipales.

La regla definida por este archivo se vinculará al Archivo de regla de cálculo - Documentos fiscales que utilizará las reglas aquí consolidadas para complemento de los cálculos de tributos provenientes de un documento fiscal, como una factura de entrada o salida.

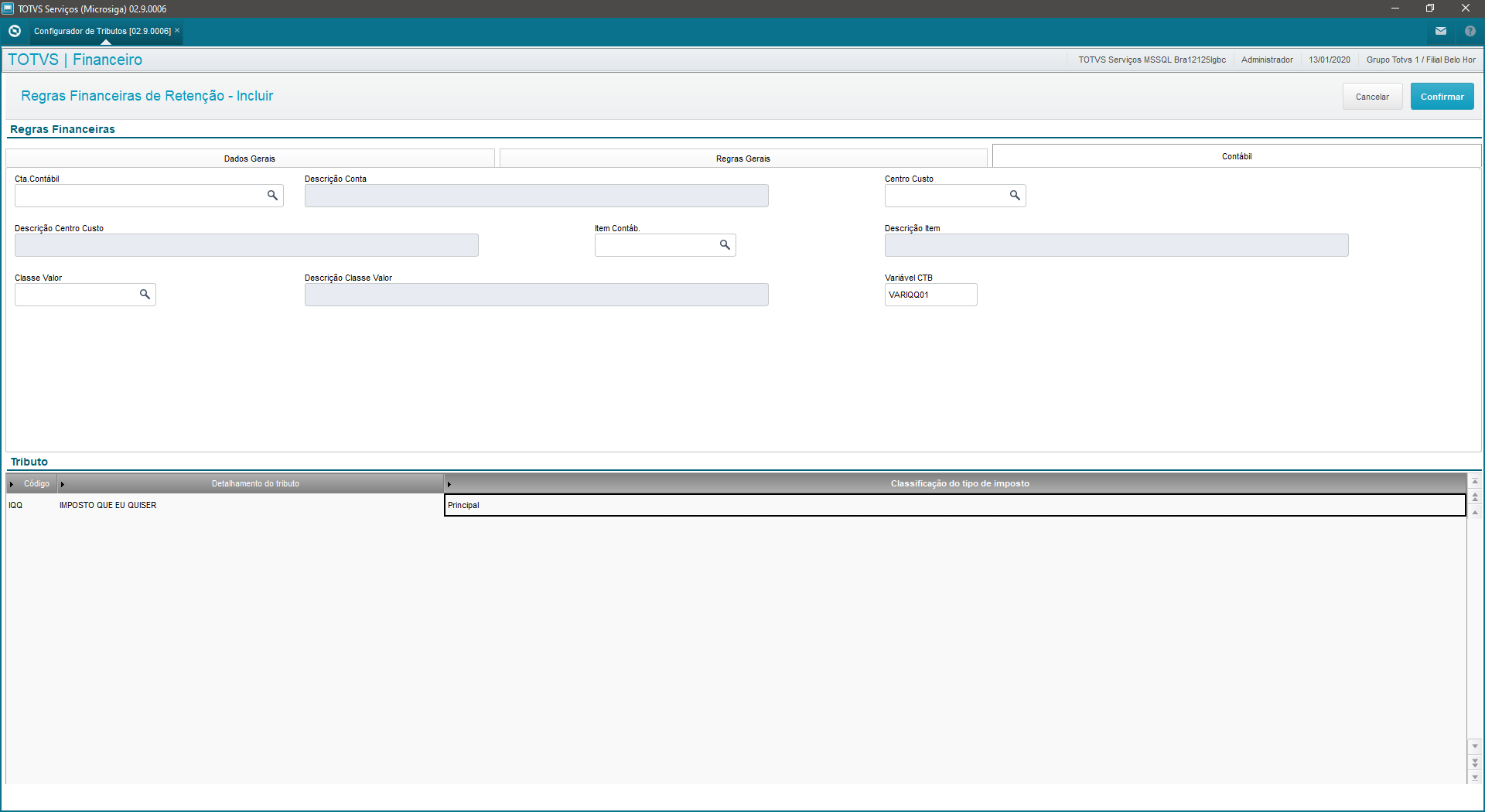

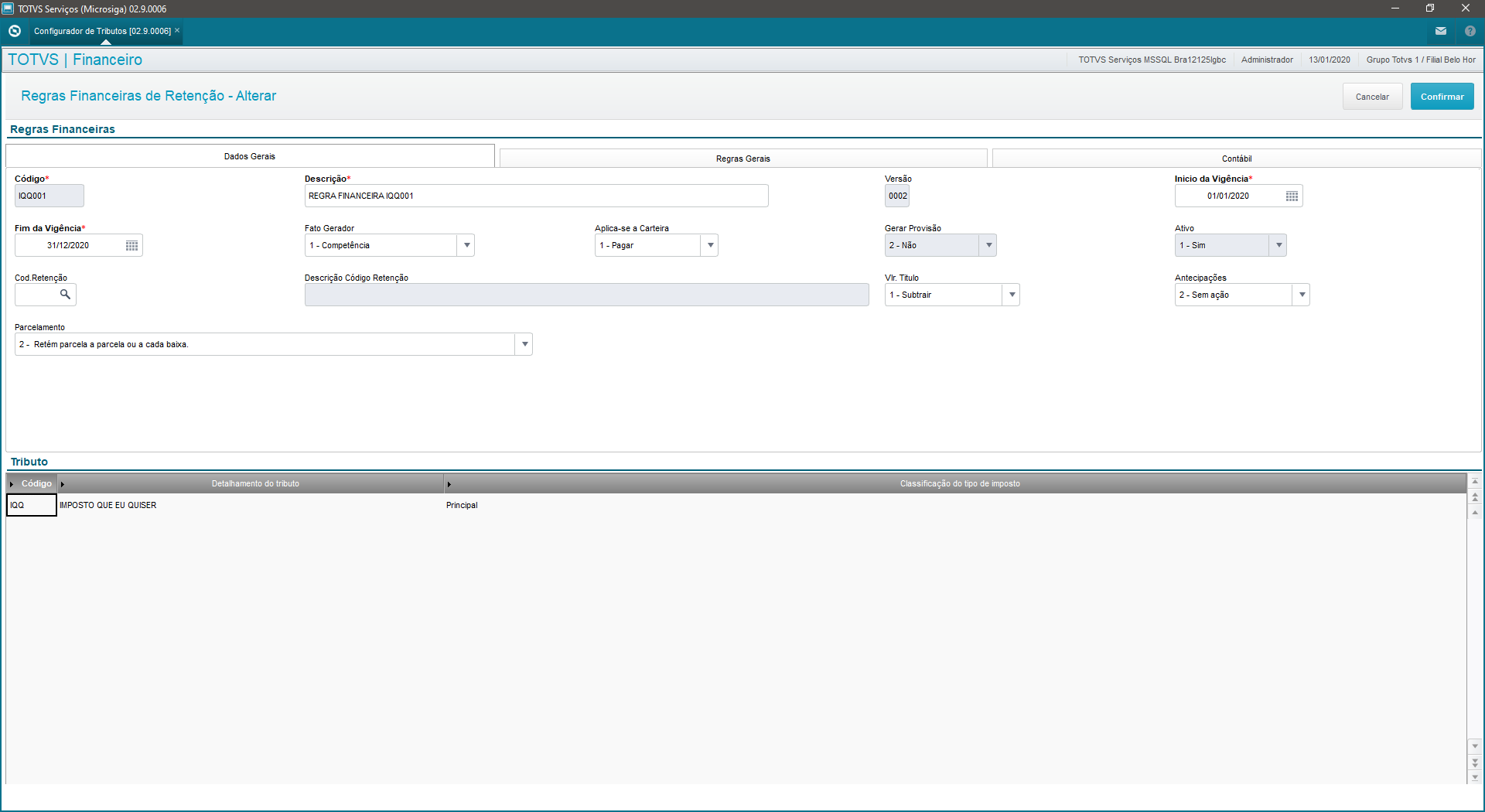

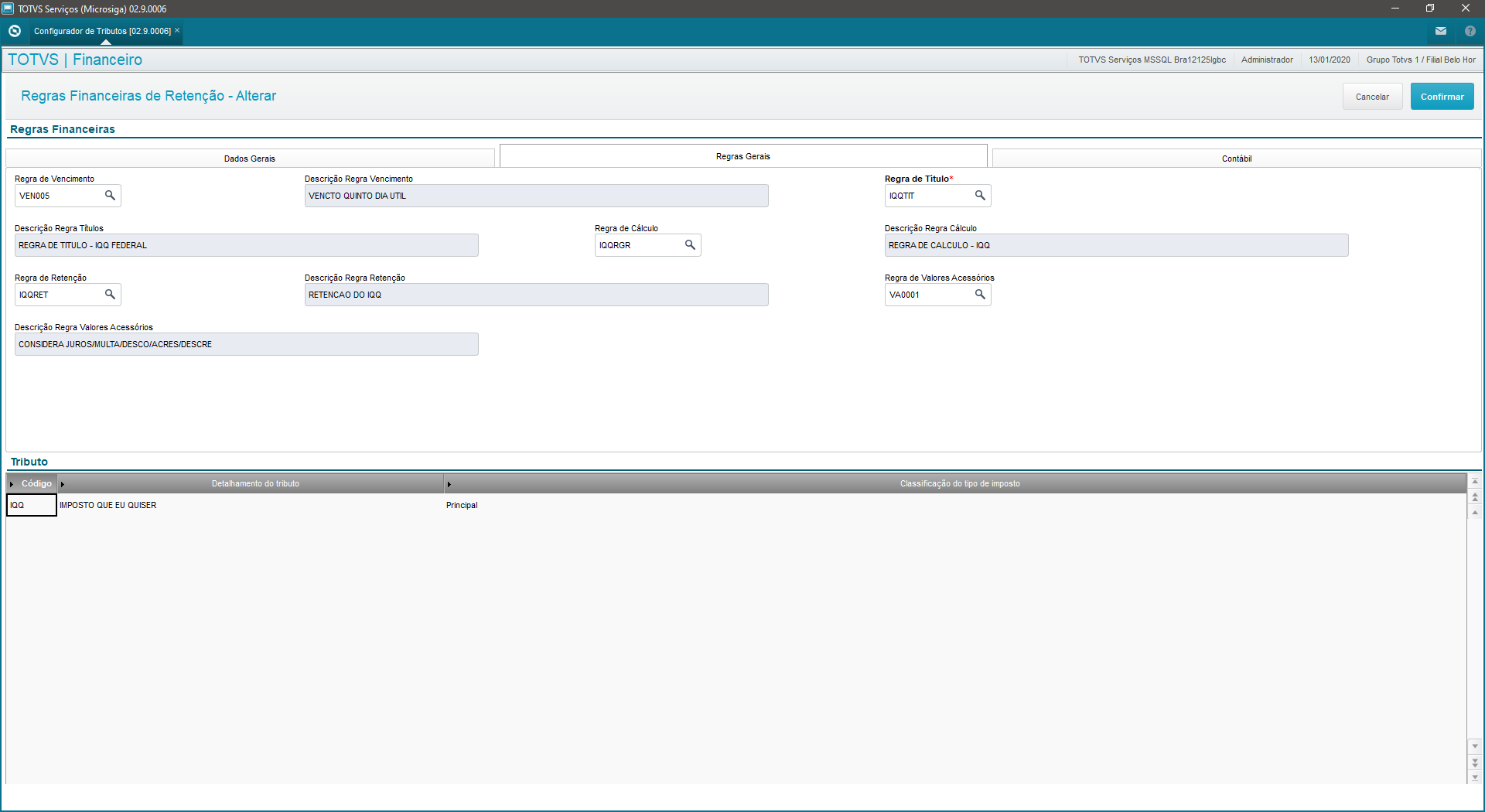

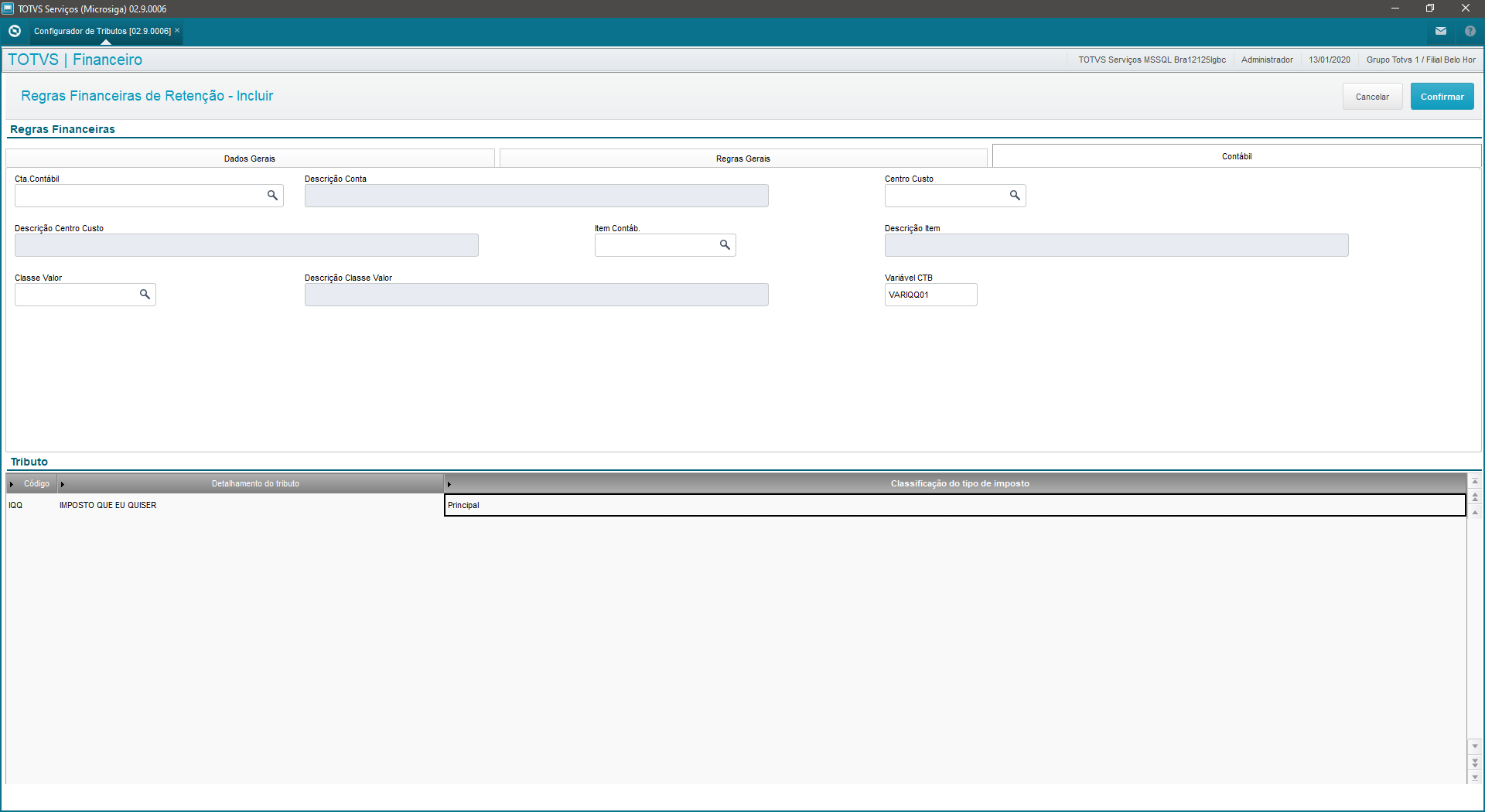

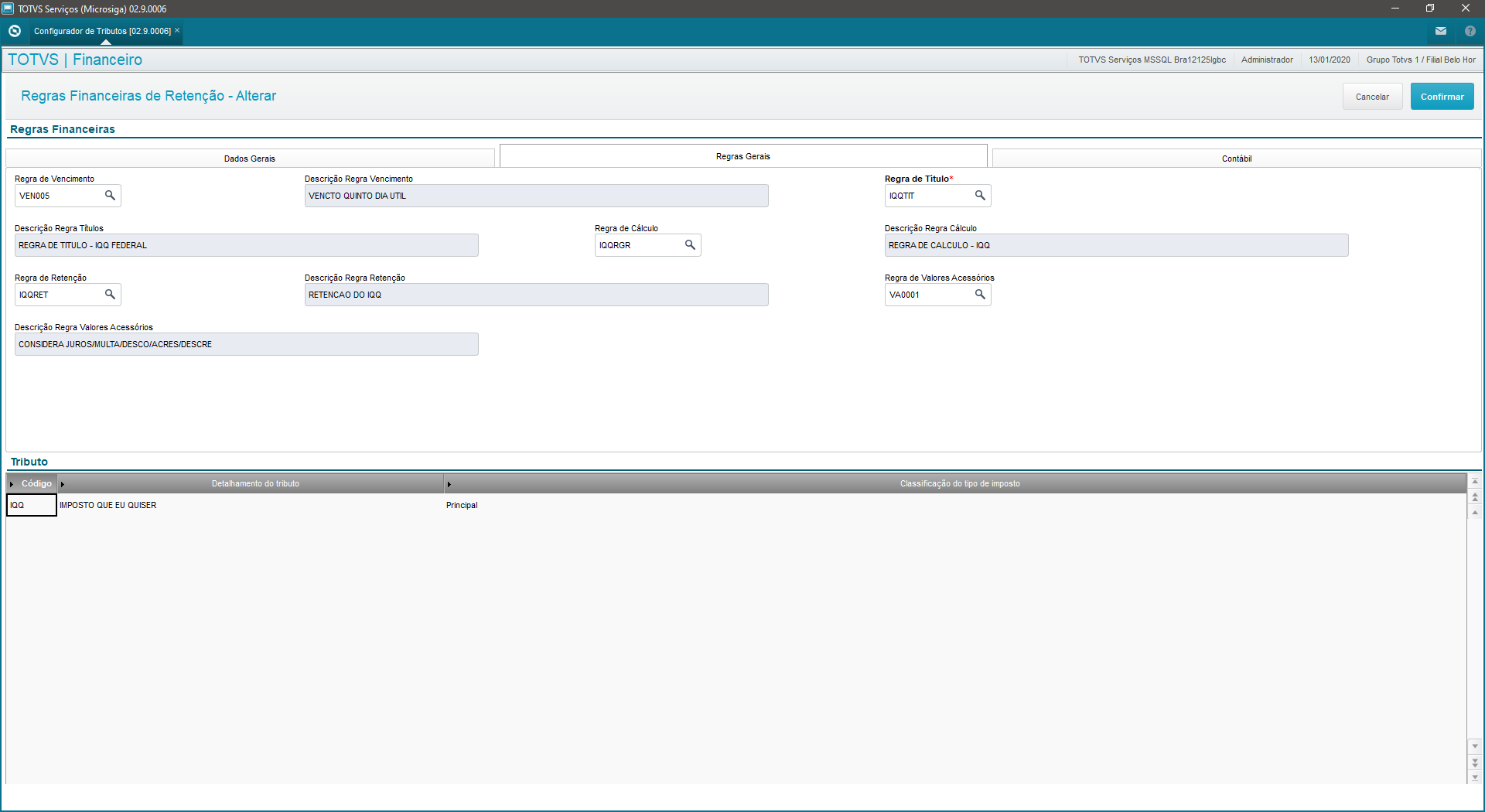

Proceso de inclusión de una regla financiera

Solapa Datos generales

Campo |

Descripción |

Código |

Código identificador del archivo de reglas de impuestos. Observación:

El intervalo de códigos de 000001 a 500000 está reservado para uso de TOTVS. |

Descripción |

Descripción de la regla financiera. |

Versión |

Define la versión de la regla financiera. Es un campo de control interno del sistema que lo incrementará en cada revisión de la regla financiera. |

Inicio de la vigencia |

Fecha inicial de la vigencia de la configuración de la regla financiera, determinando a partir de qué fecha se considerará esta regla financiera. |

Final de la vigencia |

Fecha final de la vigencia de la configuración de regla financiera, determinando la fecha final de vigencia de determinada regla financiera. Observación:

No se permitirá la intersección de períodos de vigencia para un mismo tipo de tributo. |

Hecho generador |

Indica si el tributo debe retenerse en la emisión (vigencia) o pago de la factura/título (caja) |

Se aplica a la cartera |

Informe si este tipo de retención se aplica a títulos de la cartera por pagar o por cobrar. |

Generar provisión |

Indica si debe generarse la provisión de tributos cuando la regla de retención fuera por el régimen de caja. |

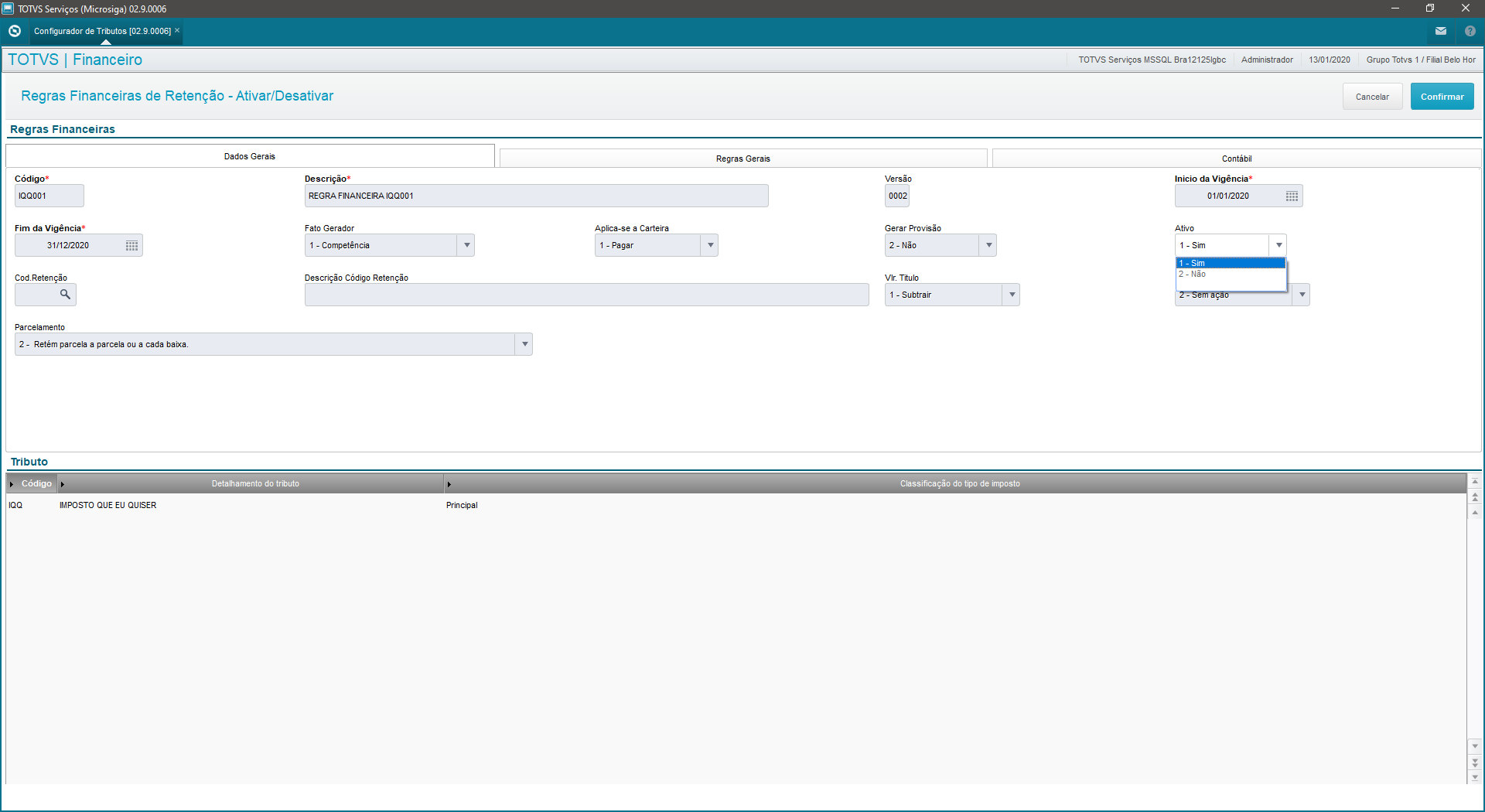

Activo |

Indica si el archivo de regla financiera está activo para utilización y vínculo con otros archivos |

Cód. Retención |

Informe el código de retención considerado en la emisión del título de impuesto.

Los códigos de retención mostrados en la consulta estándar (F3) están registrados en la tabla 37 del archivo de tablas del sistema (SX5). |

Descripción código de retención |

Descripción del código de retención. La descripción presentada está registrada en la tabla 37 del archivo de tablas del sistema (SX5). |

Val. Título |

Define la acción del valor retenido sobre el valor de la factura/título.

El valor retenido podrá sumarse, sustraerse o no tener ninguna acción sobre el valor de la factura/título. Observación:

Esta regla se aplica solamente si el campo Tipo de movimiento fuera igual a Impuestos. |

Anticipos |

Indica la acción sobre los títulos de pago o cobranza anticipada, donde:

1 – Retiene - Habrá la retención de impuestos en la emisión del título de anticipo

2 – Sin acción - No habrá retención en la emisión del título de anticipo |

Financiamiento |

Indica el formato de la distribución de los tributos por los títulos financieros generados a partir de un documento fiscal o financiero.

1 - Retiene en la primera cuota: el valor del tributo se retendrá totalmente en la primera cuota o baja.

2 - Retiene cuota a cuota o en cada baja: el valor del tributo se dividirá entre las cuotas proporcionalmente o en cada baja. Observación:

Esta configuración no se aplica a títulos de pago, los cuales estén vinculados directamente al documento fiscal y no a las cuotas financieras generadas por este. |

Campo |

Descripción |

Reglas de vencimiento |

Este campo tiene el objetivo de vincular la regla de vencimiento de títulos de tributos a la regla financiera. |

Descripción |

Descripción de la regla de vencimientos. |

Regla de título |

Regla para la generación de título de tributo.

Define el tipo de título que se generará para el tributo. |

Descripción |

Descripción de la regla de título. |

Regla de cálculo |

Regla de cálculo que se aplicará para cálculo del tributo en el módulo Financiero.

Esta información no es obligatoria para utilización en las reglas fiscales. |

Descripción |

Descripción de la regla de cálculo. |

Regla de retención |

Regla de retención que se aplicará para componer el cálculo del impuesto. |

Descripción |

Descripción de la regla de retención. |

Regla de valores accesorios |

Regla que se aplicará al cálculo del tributo si hubiera ocurrencia de interés, multas, descuentos, aumentos o disminuciones. |

Descripción |

Descripción de la regla de valores accesorios. |

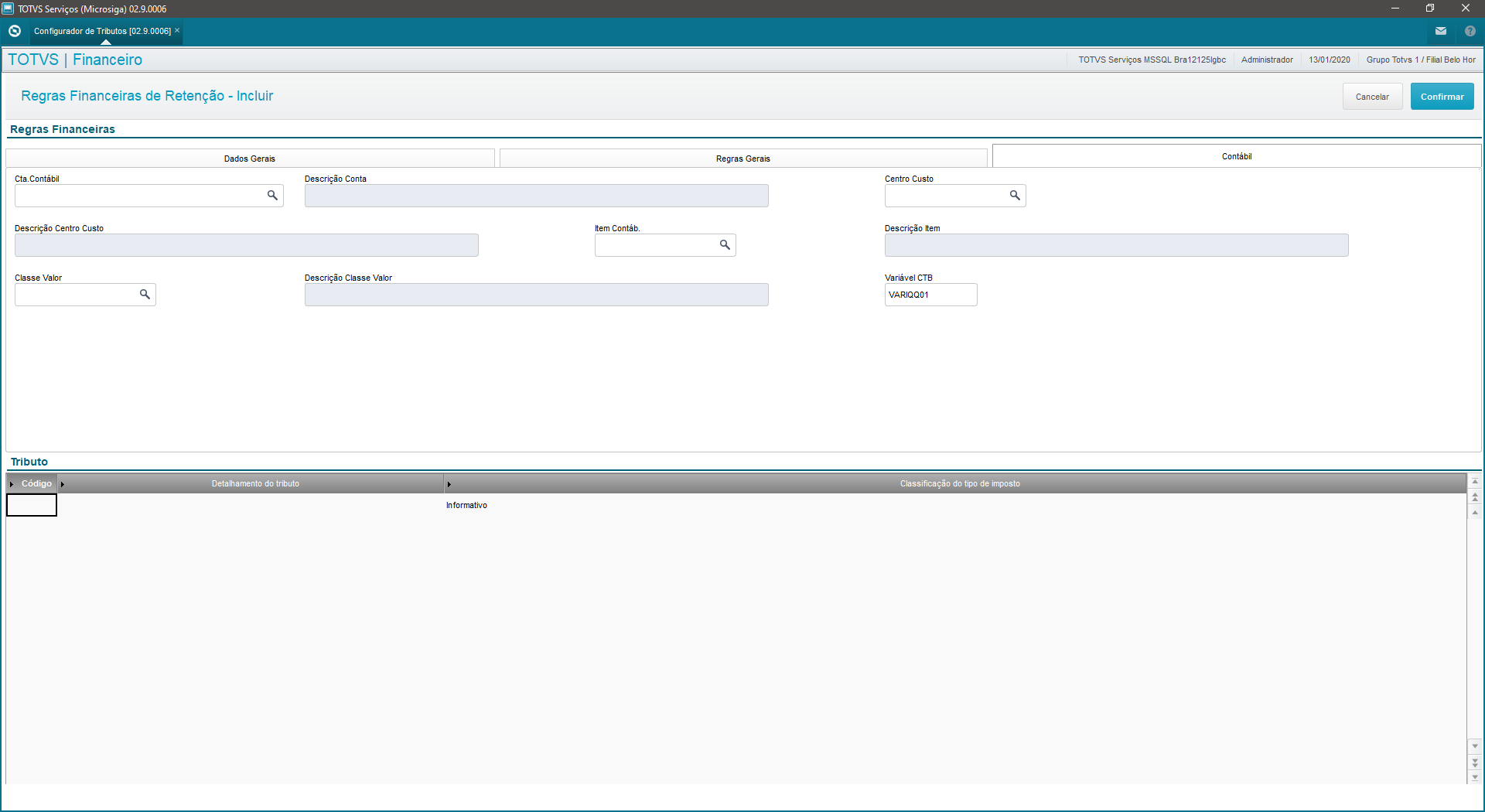

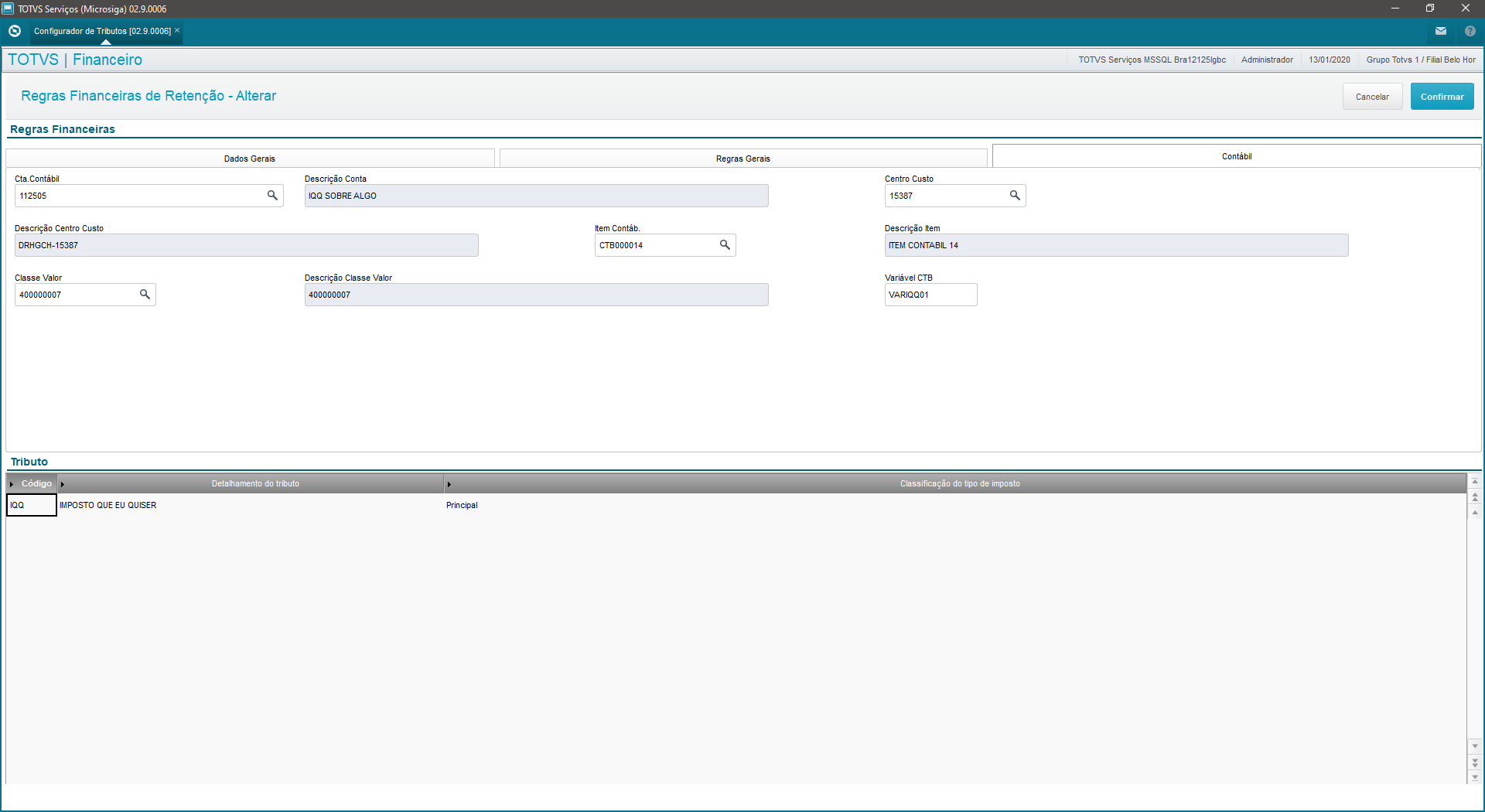

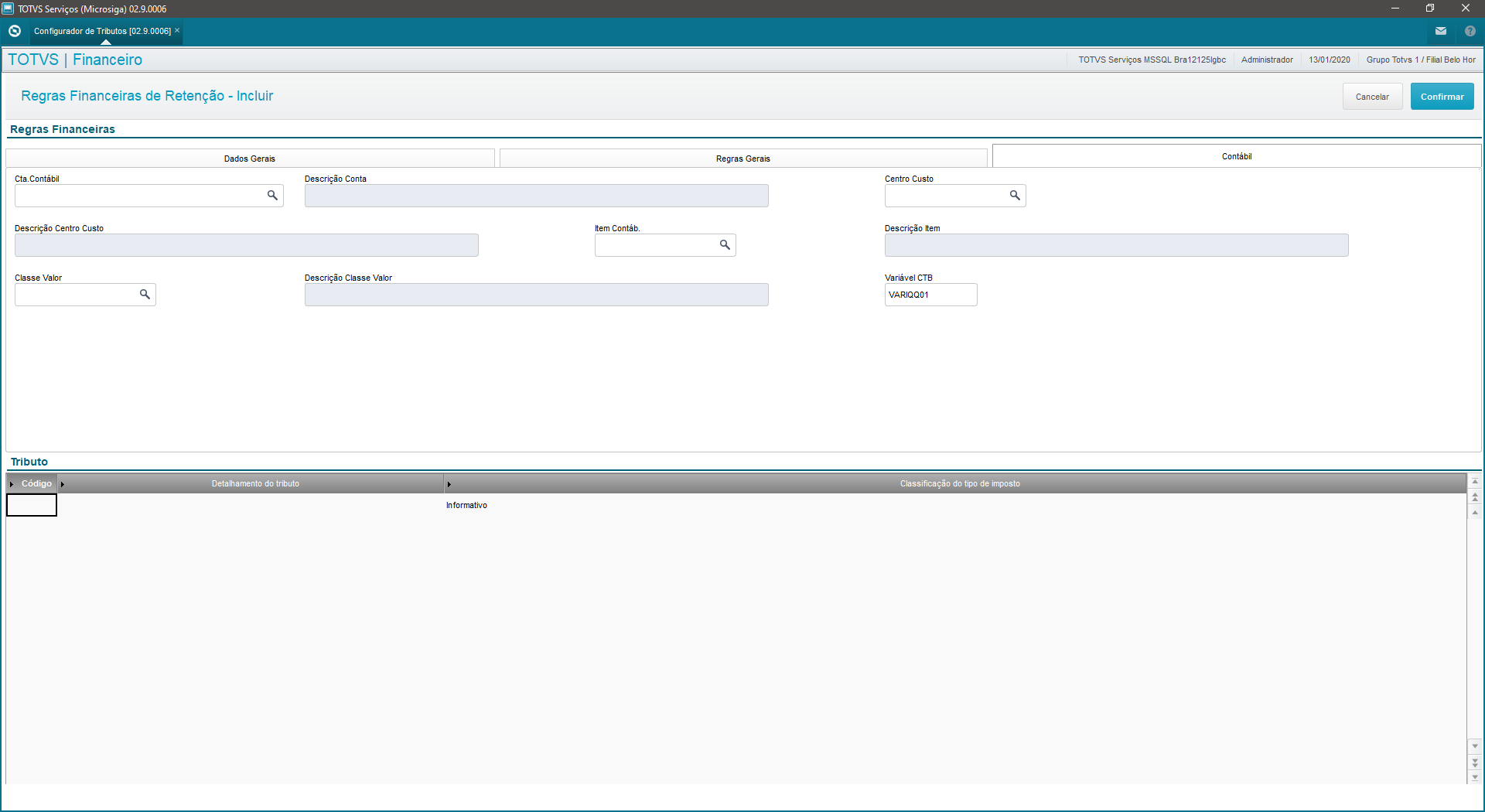

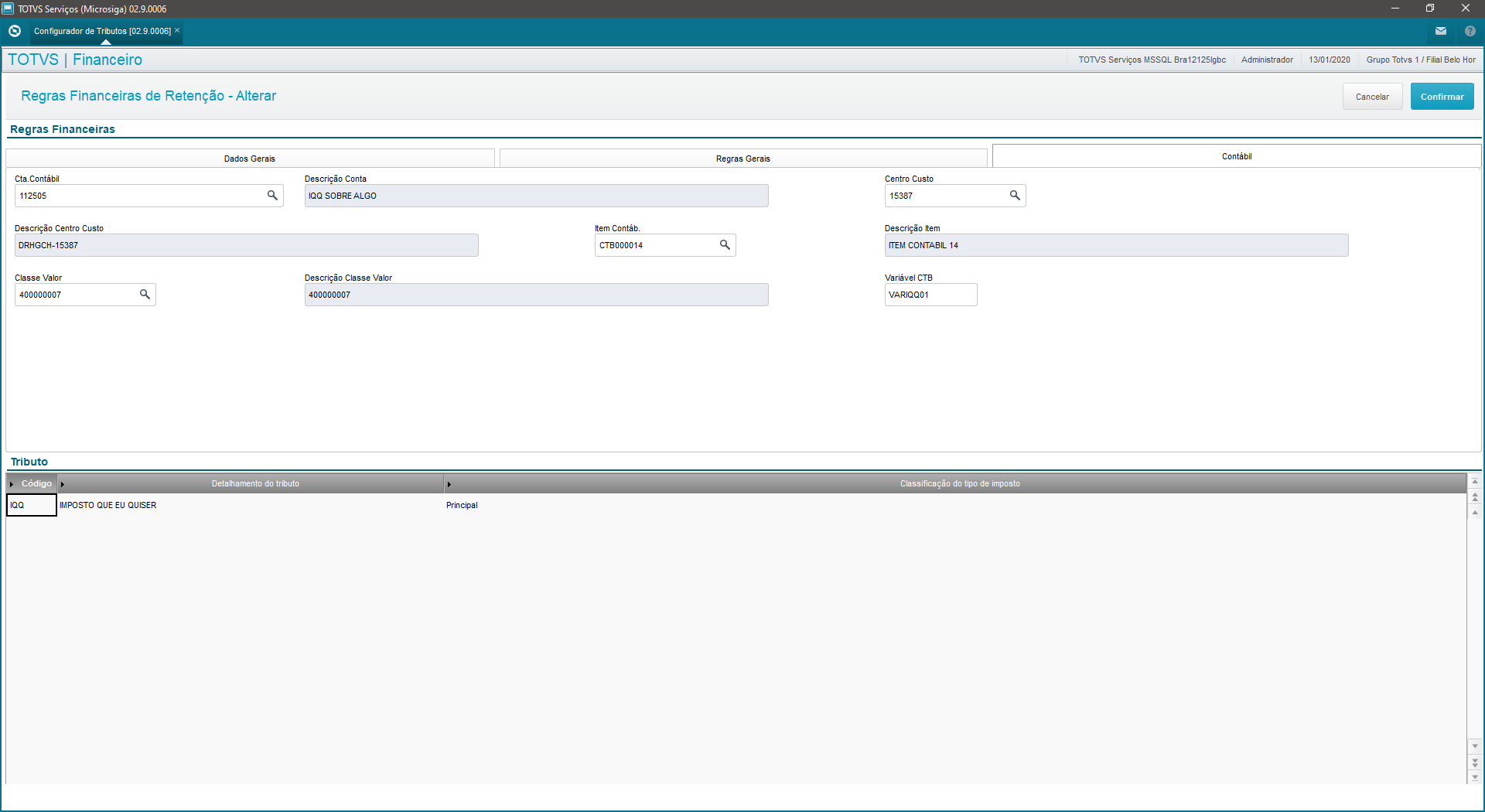

Campo |

Descripción |

Cta.Contable |

Cuenta contable utilizada para contabilidad de la retención. |

Descripción cuenta |

Descripción de la cuenta contable. |

Centro costo |

Centro de costo utilizado para contabilidad de la retención. |

Descripción centro de costo |

Descripción del centro de costo. |

Ítem contable |

Ítem contable utilizado para contabilidad de la retención. |

Descripción ítem |

Descripción del ítem contable. |

Clase valor |

Clase de valor utilizada para contabilidad de la retención. |

Descripción clase valor |

Descripción de la clase de valor. |

Variable CTB |

Variable donde se encuentra el valor de la retención para contabilidad.

Esta variable debe incluirse en el campo Valor del asiento estándar en la secuencia de la contabilidad de las retenciones. |

Observación:

La Solapa Contables está preparada para tratar los entes contables adicionales.

Incluso después de la implementación del Configurador de tributos, no hay previsión de cuándo ni cómo se redefinirán los criterios de búsqueda de las obligaciones fiscales, como DIRF, SEFIP o SPED Contribuciones. Por lo tanto, con el objetivo de hacer un DE/A de las retenciones registradas en el motor para las vigentes en el sistema actualmente, el usuario debe informar a qué tributo oficial se refiere este archivo.

Campo |

Descripción |

Código |

Informe en este campo el nombre o sigla que identifique el referido tributo.

Consulta estándar (F3) disponible. |

Detalle del tributo |

Descripción complementaria para ayudar en la identificación del referido tributo.

Este campo se completa automáticamente después de completar el campo Código. |

Clasificación del tipo de impuesto |

Define cuál es el tipo principal del impuesto, para vincular el tipo de retención a un determinado tipo de impuesto estándar (IRRF, PIS, Cofins, CSLL, INSS, etc.). Opciones: 1 – Principal - Define a qué tributo oficial se refiere la regla financiera registrada.

2 – Informativo - Vincula la regla financiera registrada a un tributo oficial de forma meramente informativa. Observación:

Solamente un tipo de impuesto podrá ser el principal.

Los informativos solamente se utilizarán en identificaciones necesarias para informes fiscales. |

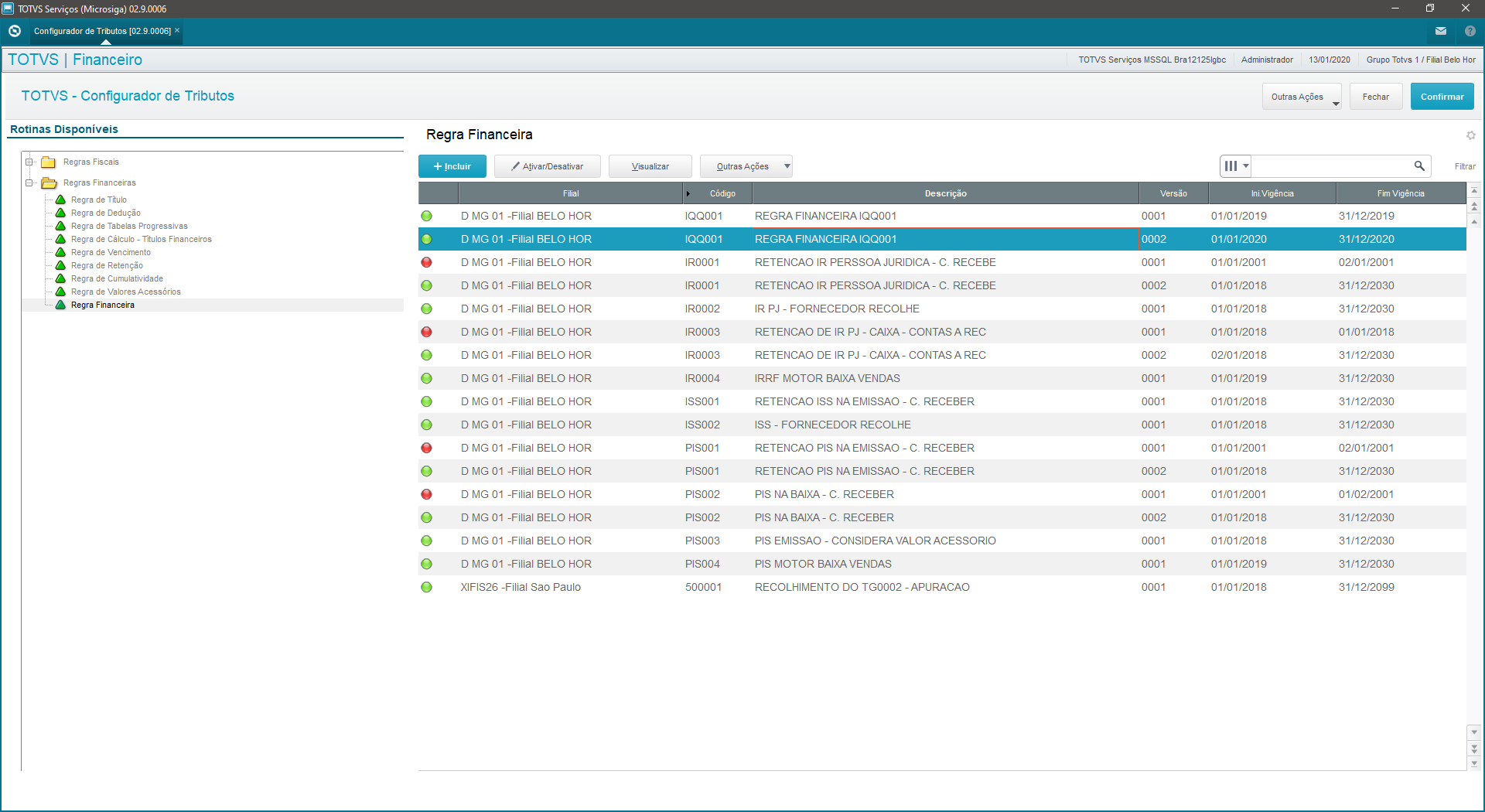

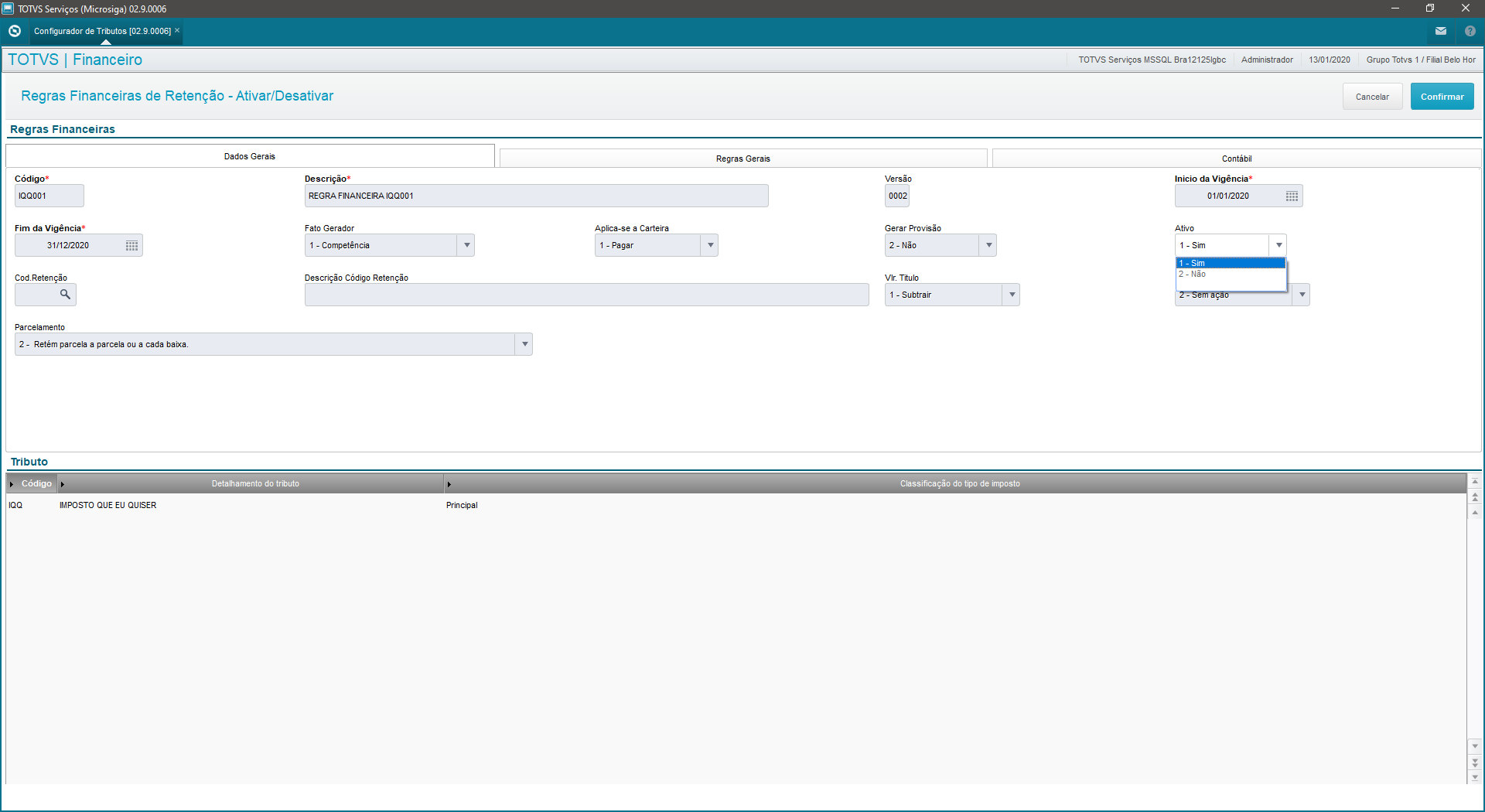

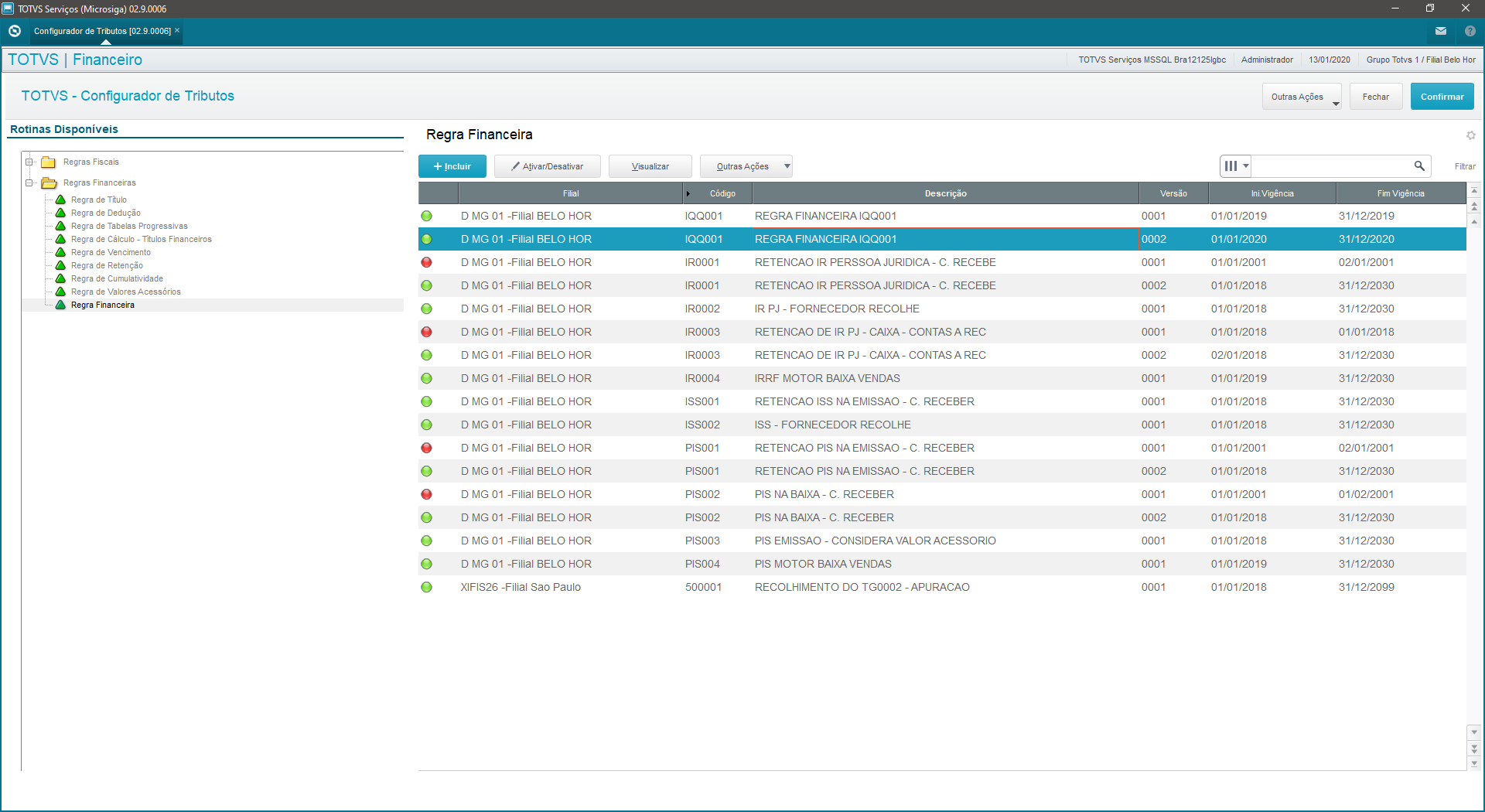

Este proceso tiene por finalidad activar o desactivar el archivo de la regla financiera para tributos.

Observación:

Solamente reglas activas y en vigencia se aplicarán a una retención.

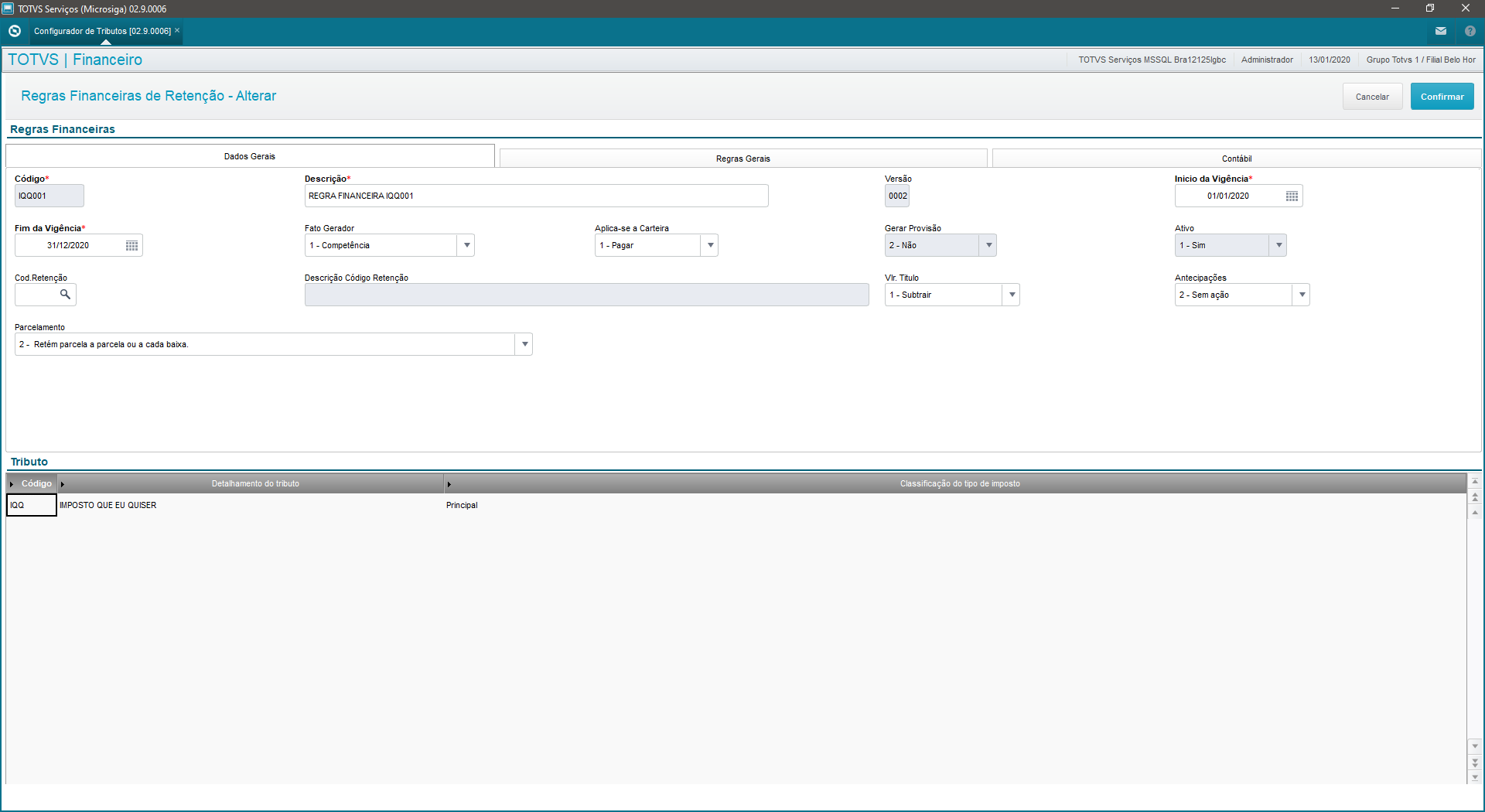

Este proceso tiene por finalidad modificar el registro de una regla financiera para tributos.

En este proceso se creará una versión de la regla financiera para realizar el mantenimiento del historial.

La regla anterior podrá utilizarse, siempre y cuando la vigencia de la versión anterior no esté en conflicto con la regla de la versión en creación.

Observación:

Antes de crear una versión de la regla financiera, sugerimos ajustar la vigencia

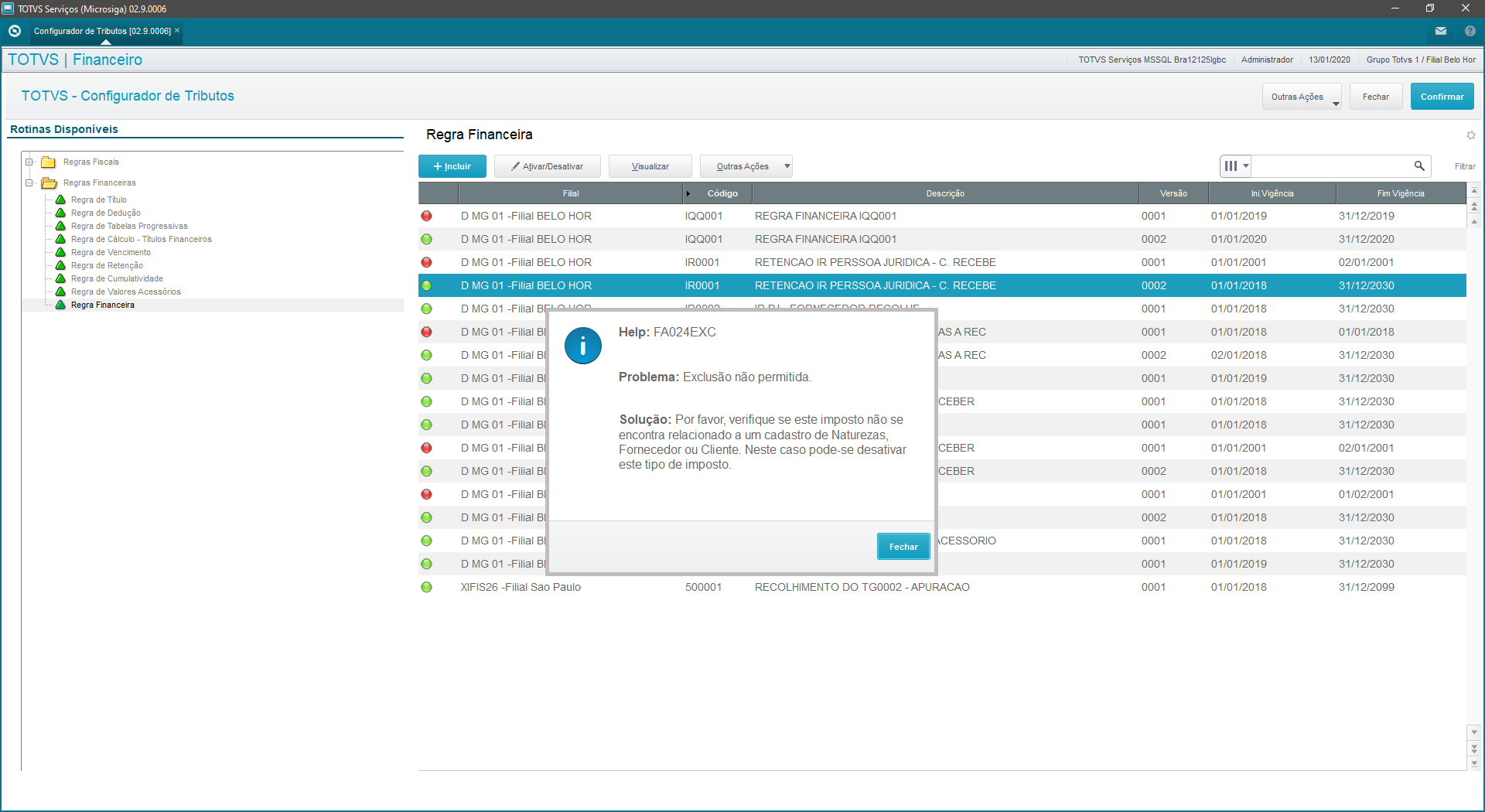

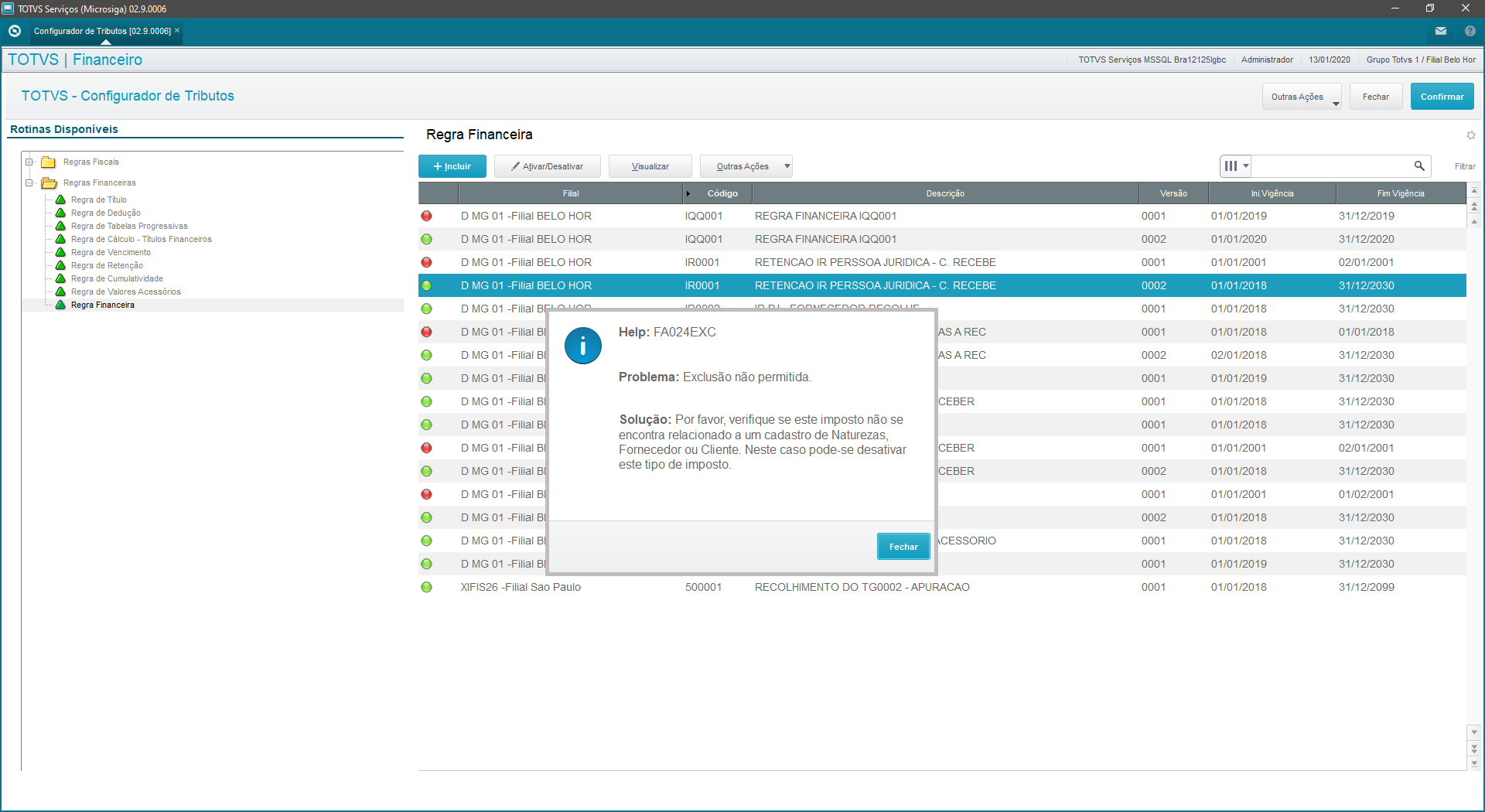

Una regla financiera solamente podrá borrarse si no existiera ninguna relación con:

- una regla fiscal

- Un proveedor

- un cliente

- una modalidad financiera

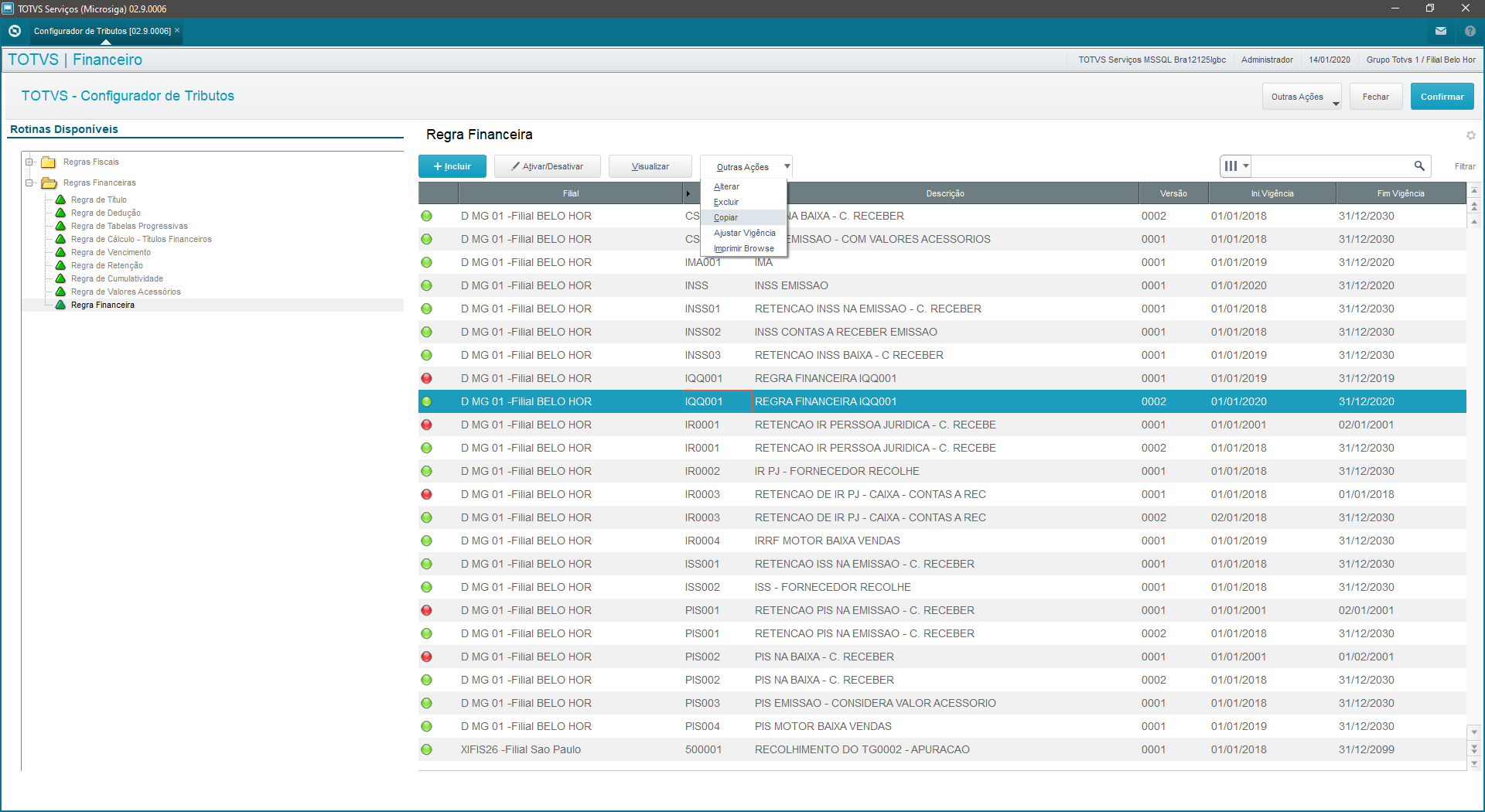

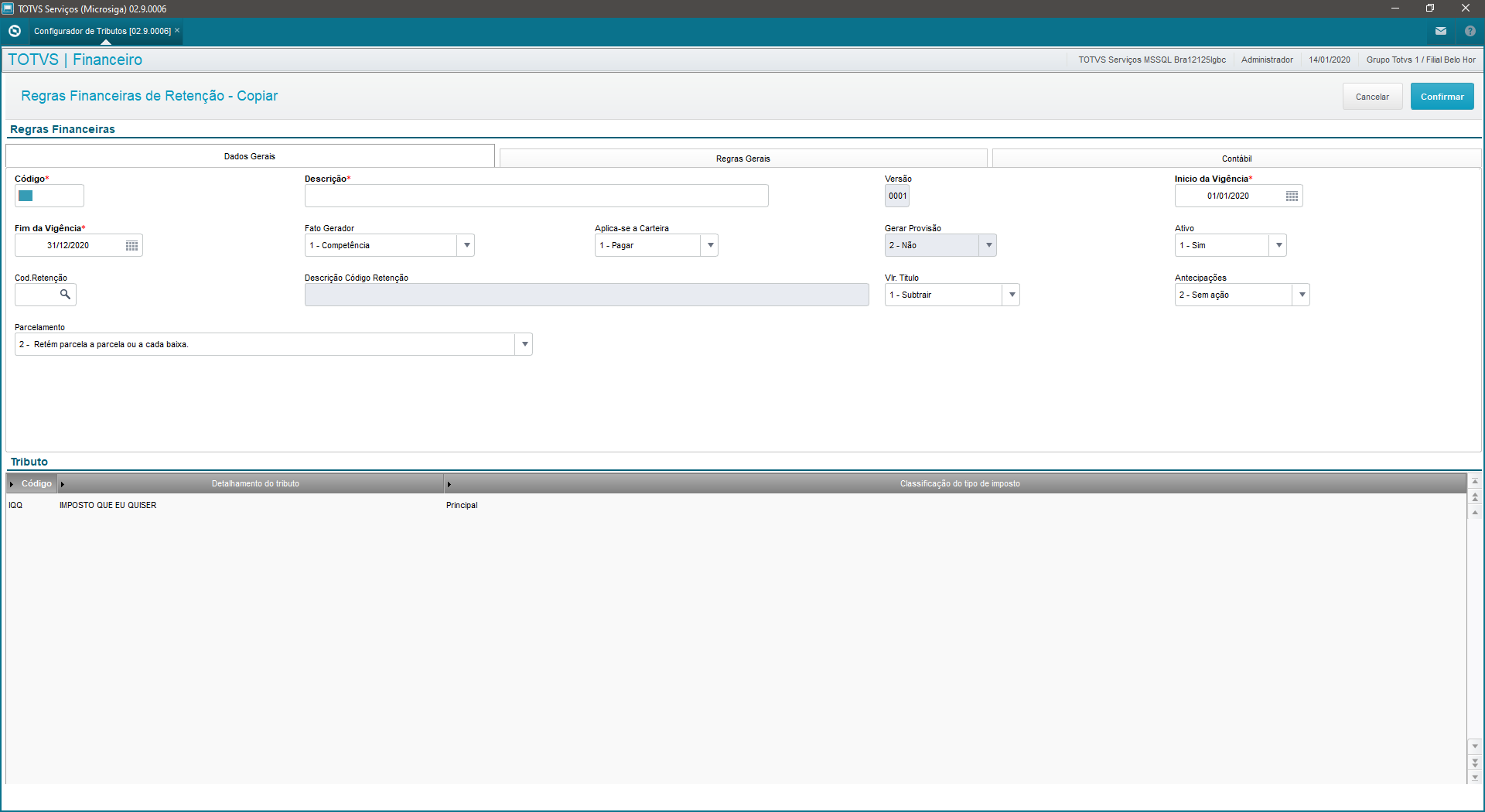

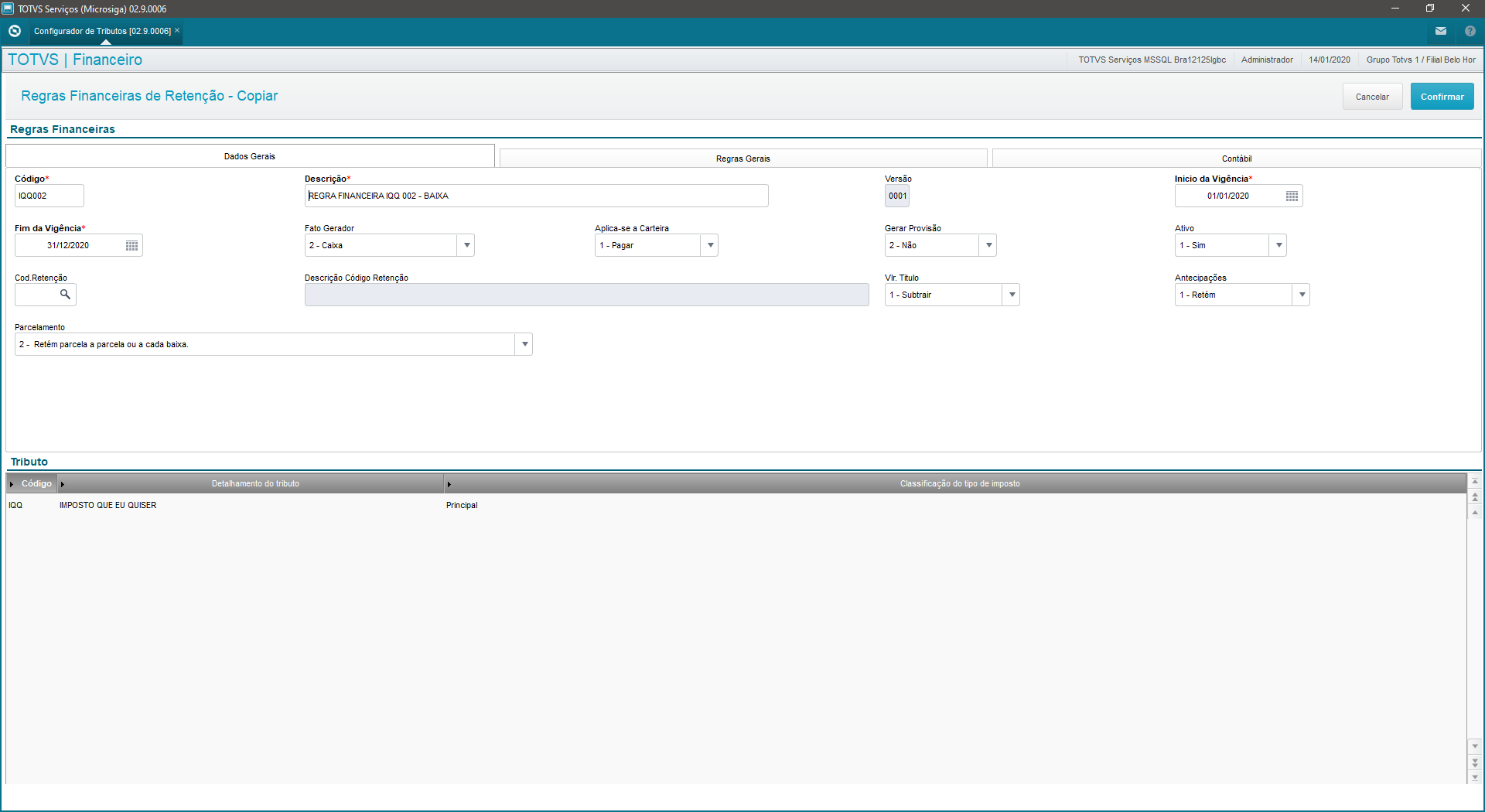

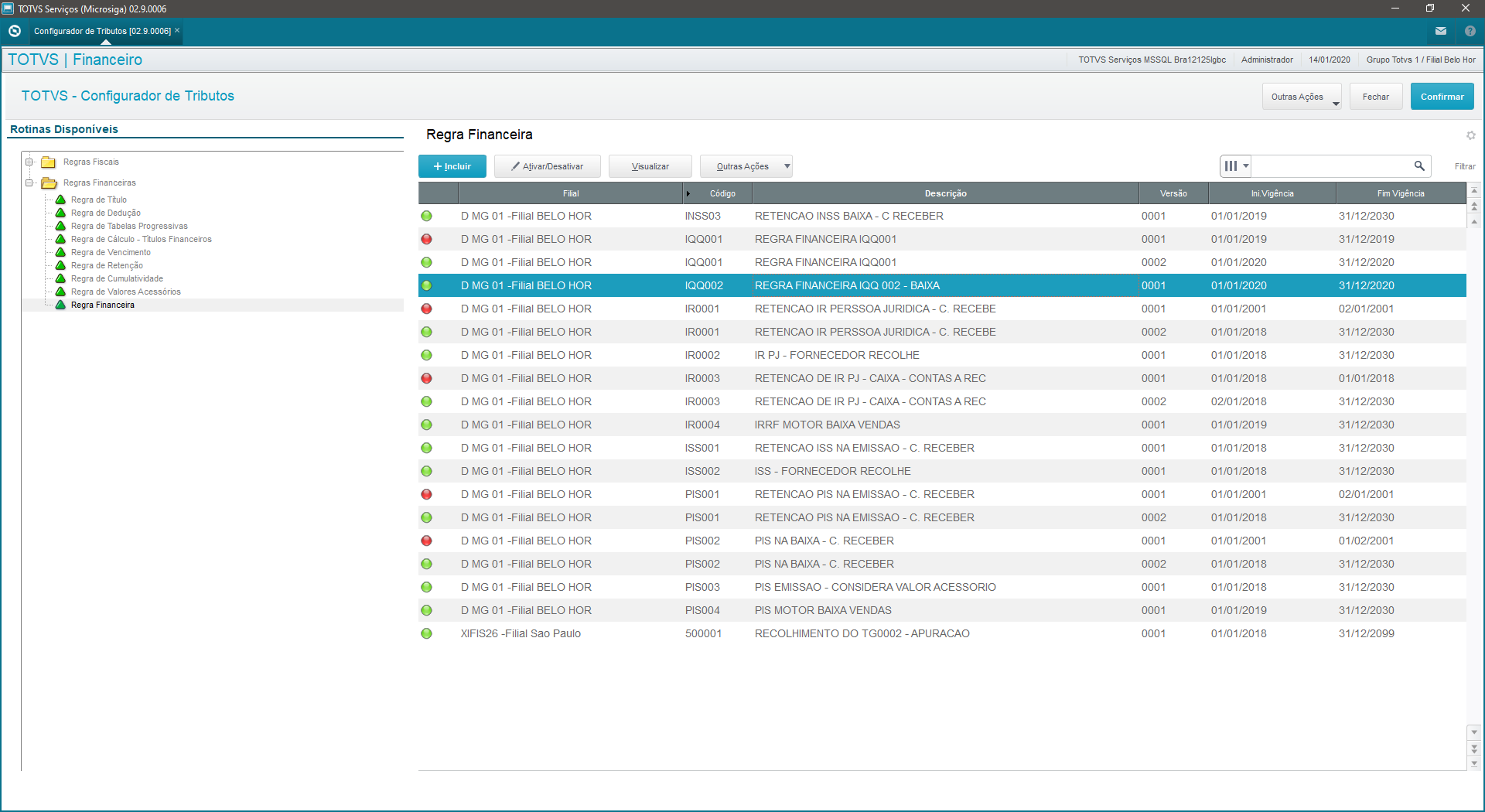

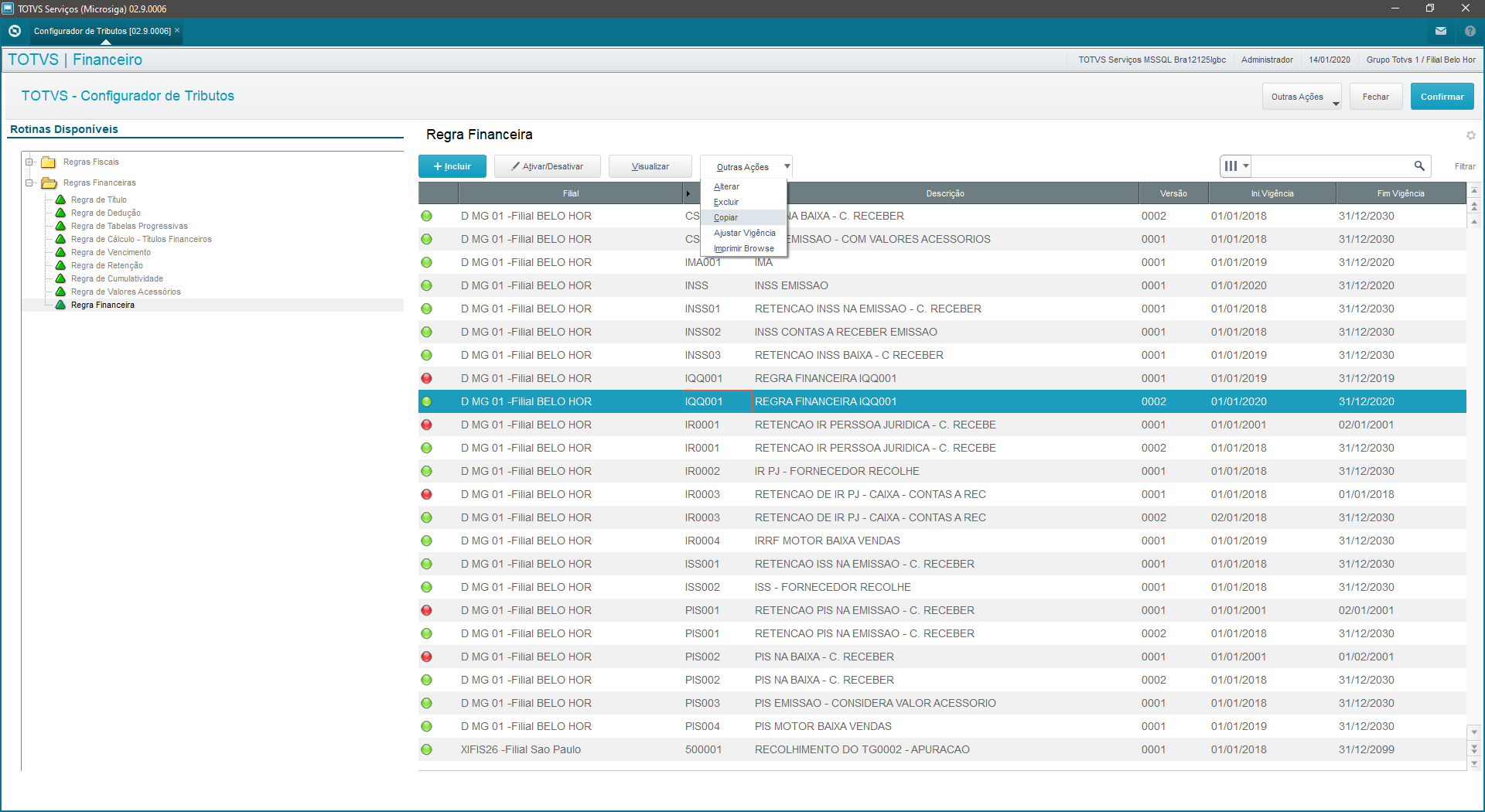

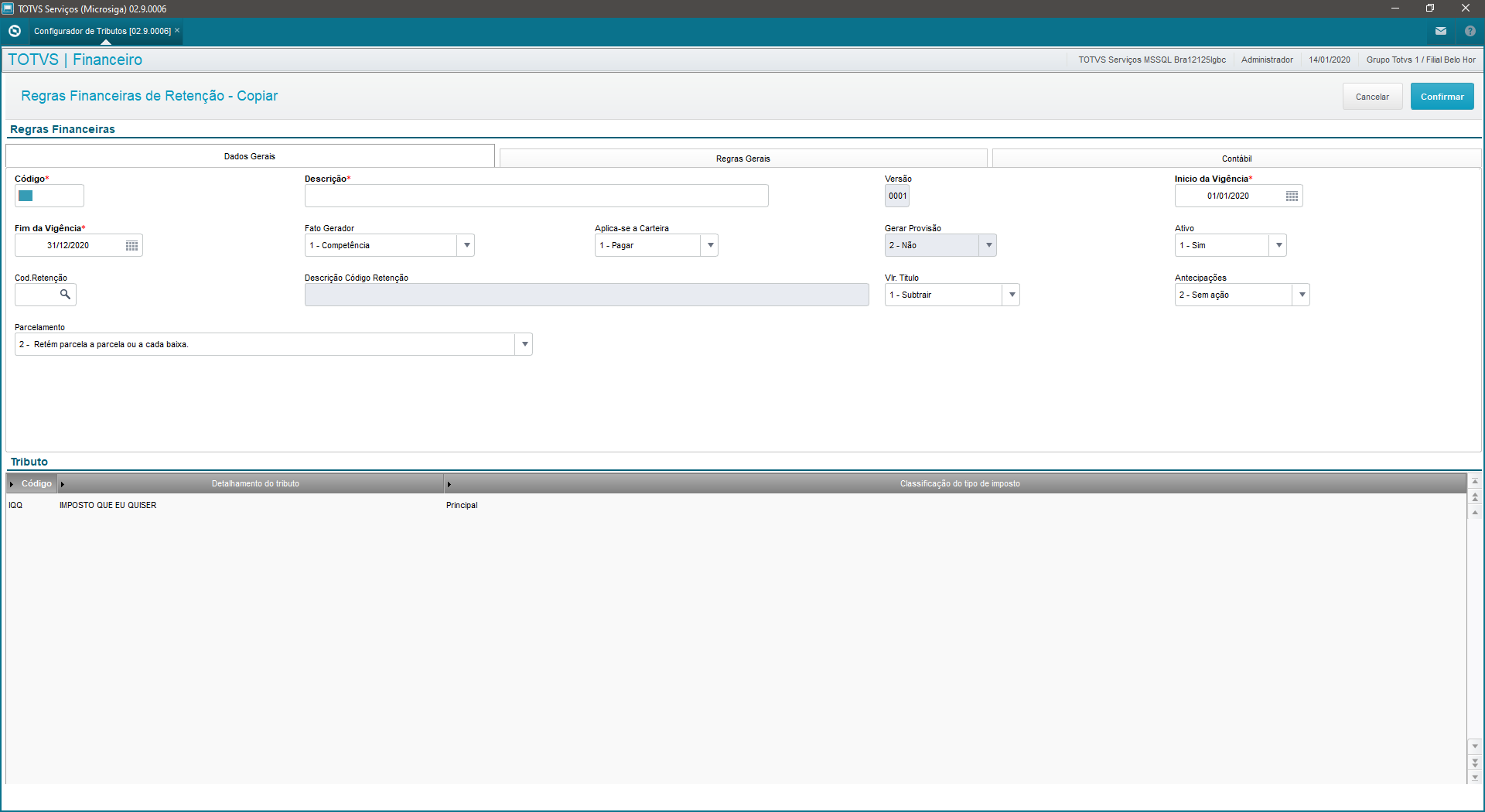

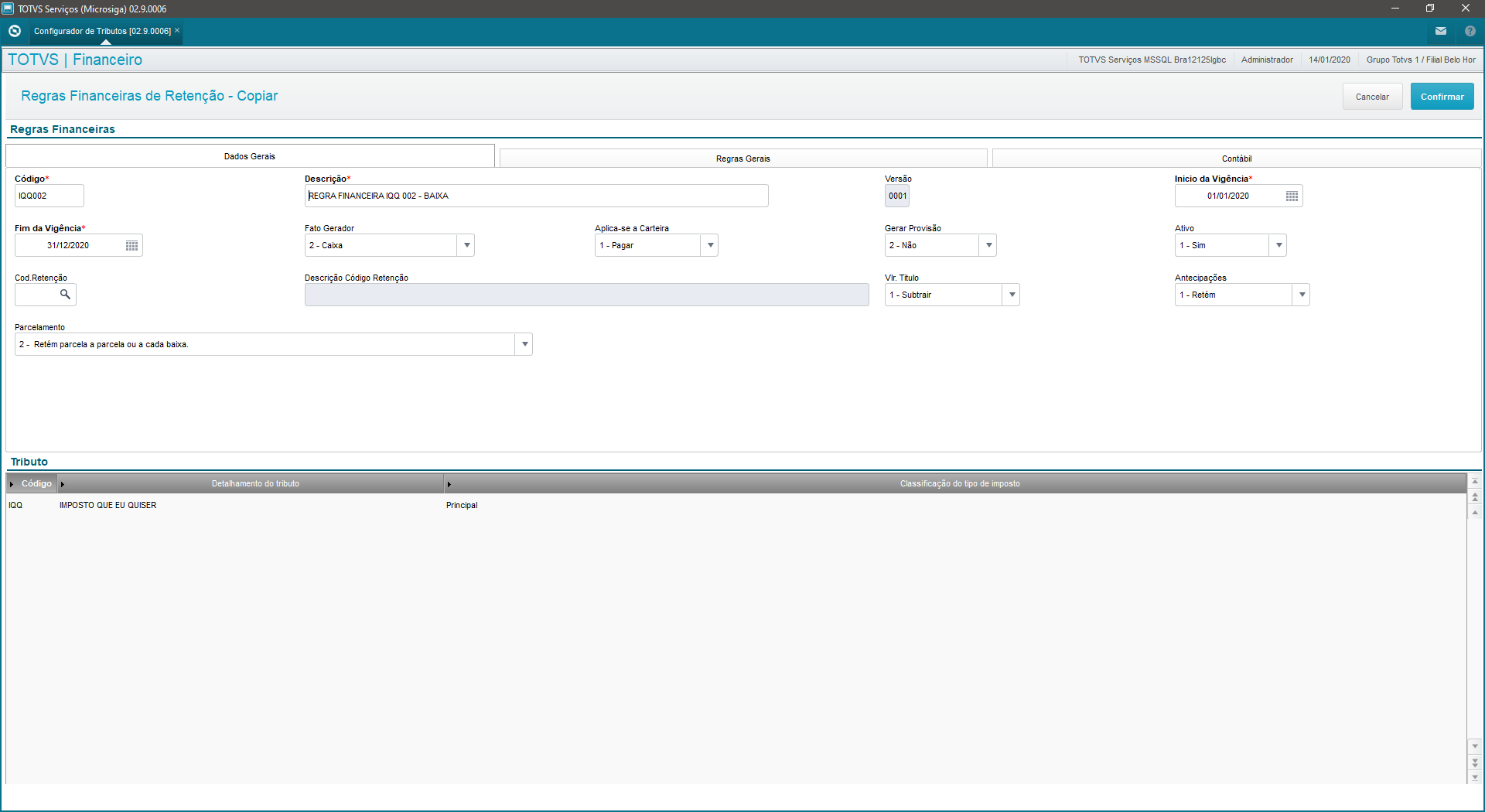

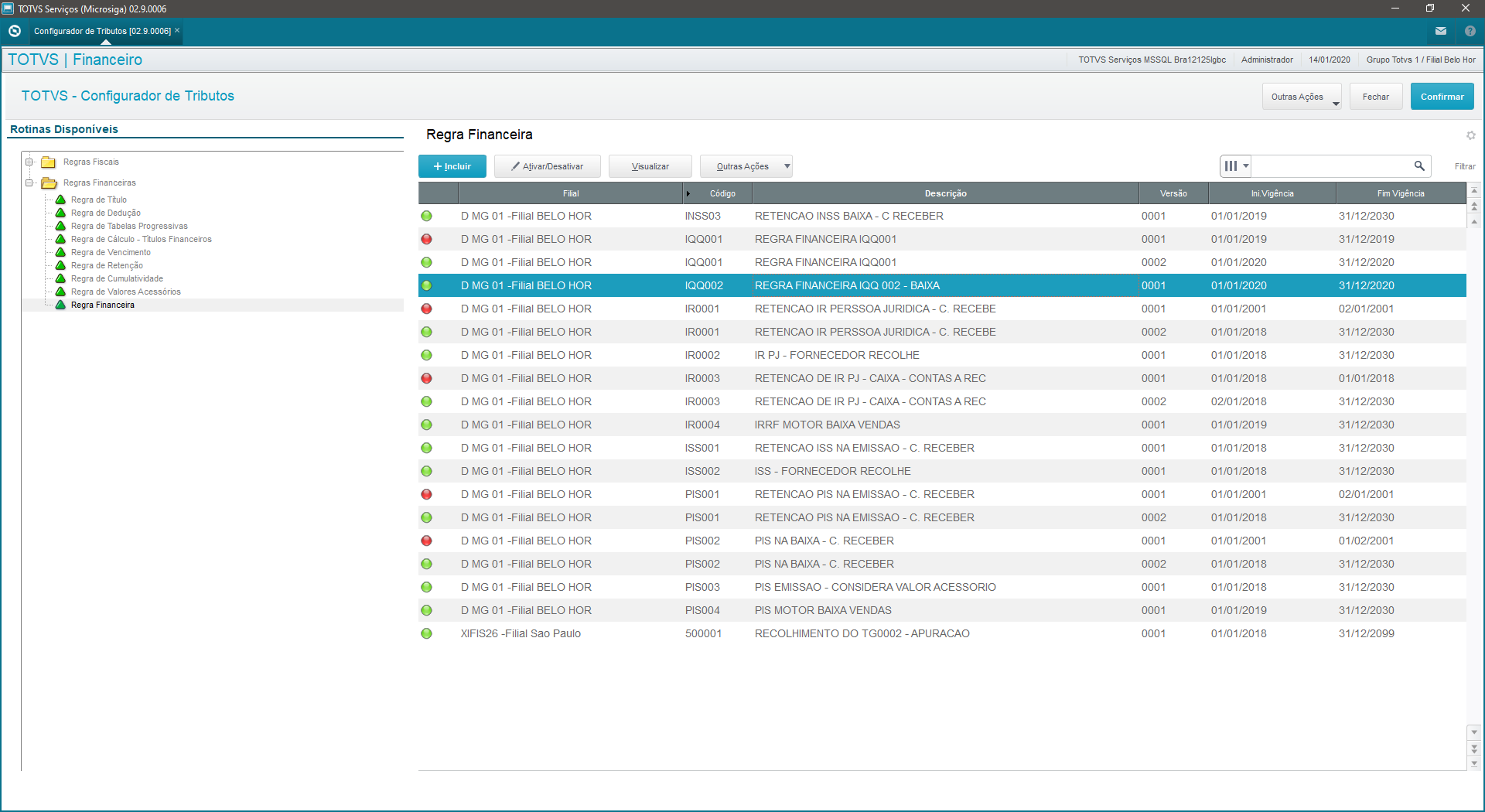

El proceso de copia de una regla financiera permite el reaprovechamiento de registros para la creación de una nueva regla financiera.

Para copiar, basta marcar el registro deseado y hacer clic en Otras acciones → Copiar.

Se abrirá la pantalla de copia con el código en blanco y con las otras informaciones de la regla financiera anterior.

Informe el código y descripción de la regla financiera, modifique otras informaciones que desee y confirme.

Ejemplo:

En el siguiente ejemplo, copiaremos una regla financiera de un impuesto por la emisión y vamos a generar su versión para baja.

El proceso de ajuste de vigencia permite determinar el período de validez de una determinada regla financiera.

Con eso, en caso de cambio en las reglas de retención a partir de determinada fecha, basta:

Ajustar la regla original al día final de su vigencia.

Acceder a Otras acciones → Modificación y ajustar lo que fuera necesario para las nuevas reglas de un tributo y confirmar.

Con eso tendremos dos reglas de un mismo tributo con diferentes vigencias.

Este proceso permite que se adapte la regla financiera a los cambios sin que tenga que rehacer los vínculos con reglas fiscales, proveedores, clientes y modalidad.

Observación:

Este proceso debe ejecutarse antes de una modificación de regla, permitiendo que la nueva versión no tenga intersección de vigencia con la anterior.

03. EJEMPLO DE UTILIZACIÓN DE LA CONFIGURACIÓN DE REGLA FINANCIERA DE TRIBUTOS

A continuación tenemos el proceso de utilización de la regla financiera si el título fuera incluido en el sistema por el módulo Financiero.

En la regla de configuración clásica del cálculo de retenciones, dentro del módulo Financiero, los entes considerados eran Modalidad y Proveedor.Es decir, si el proveedor y modalidad permitían el cálculo de un determinado impuesto, este se realizaba.

Con el Configurador de tributos, tenemos esta misma relación.

Caso 1

Si un Proveedor tuviera 5 reglas financieras relacionadas a su registro y la Modalidad tuviera 6 reglas financieras, solamente se calcularán los valores de tributos de las configuraciones financieras que coincidan.

Ejemplo:

Proveedor | Modalidad | Tributos calculados |

|---|

REGLA01 | REGLA01 | REGLA01

REGLA02 |

REGLA02 | REGLA02 |

REGLA04 | REGLA03 |

De esta manera, si un título fuera emitido para este proveedor y modalidad, los tributos calculados serán los de la REGLA01 y REGLA02

Caso 2

Si un Proveedor tuviera 3 reglas financieras relacionadas a su registro y la Modalidad tuviera 2 reglas financieras, pero ninguna de estas coincidan, ningún tributo se calculará.

Proveedor | Modalidad | Tributos calculados |

|---|

REGLA01 | REGLA03 | Ninguno |

REGLA02 | REGLA05 |

REGLA04 | REGLA06 |

De esta manera, si un título fuera emitido para este proveedor y modalidad, los tributos no se calcularán, aunque ambos registros tengan reglas financieras.

Vinculando la regla financiera del configurador de tributos a una modalidad:

Vinculando la regla financiera del configurador de tributos a un proveedor:

04. TABLAS

Tabla | Descripción |

|---|

FKK | Reglas financieras retención |

FKL | Reglas de títulos |

FKN | Regla de cálculo |

FKO | Reglas de retención |

FKP | Reglas de vencimiento |

FKQ | Tributos fiscales calculados |

FKS | Encabezado tablas financieras |

FKT | Encabezado regla acumulación |

FKU | Encabezado regla Val. Accesorios |

FKV | Encabezado regla deducciones |

FOV | Deducciones para tipo de retención |

FOS | Tabla de valores para tipo de retención |

FOT | Acumulación para tipo de retención |

FOU | Valores accesorios para tipo de retención |

FOO | Tipos de impuestos |

FOI | Tipo de retención vs. Modalidades |

FOJ | Tipo de retención vs. Clientes |

FOK | Tipo de retención vs. Proveedores |

05. FUENTES UTILIZADOS

Fuente | Descripción |

|---|

FISA170 | Configurador de tributos |

FINA024TIT | Reglas de títulos ** |

FINA024DED | Regla de deducción ** |

FINA024TPR | Regla de tablas progresivas ** |

FINA024CAL | Regla de cálculo - Títulos financieros ** |

FINA024VCT | Reglas de vencimiento ** |

FINA024DED | Regla de deducción ** |

FINA024RET | Reglas de retención ** |

FINA024CUM | Regla de acumulación ** |

FINA024VA | Tipo de valores accesorios ** |

FINXRET | Funciones genéricas del Configurador de tributos |

FINA024RFI | Regla financiera ** |

FINA010 | Archivo de modalidades |

MATA020 | Archivo de proveedores |

MATA030 | Archivo de clientes |

** fuentes no disponibles en el menú, activados por medio del Configurador de tributos (FISA170)

06. PREGUNTAS Y REPUESTAS

01 - ¿Cuándo debo de utilizar el configurador de tributos?

El configurador de tributos debe utilizarse en las situaciones que hubiera necesidad de calcular, pagar o calcular determinado tributo que actualmente no se atiende por el sistema, por ejemplo los diversos fondos estatales/prov/reg existentes.

Recordando que el configurador de tributos no debe utilizarse en la configuración de los llamados tributos legados, por ejemplo IRRF, PCC, INSS, ISS.

Estos tributos deben permanecer con la configuración estándar, pues el configurador es específico para cálculo de nuevos tributos.

02 - ¿El configurador de tributos no está a disposición en el menú, ¿cómo debo proceder?

En este caso el sistema no cumple con el requisito mínimo, que es estar actualizado por lo menos con el release 12.1.23. Es necesario que el sistema esté actualizado para tener esta funcionalidad disponible.

03 - Estoy intentando configurar una regla de determinado tributo, sin embargo ninguna de las opciones de configuración me sirvió, ¿qué debo hacer?

En este caso debe abrirse un ticket en el soporte técnico, explicando la necesidad de configuración, con base legal, para que se analice la posibilidad de poner a disposición nuevas opciones de configuración.

04 - Mi tributo no aparece en la lista del cálculo. ¿Qué ocurrió?

Para que un tributo sea listado en el cálculo por lo menos una de sus variables (regla de cálculo), debe tener una regla de cálculo vinculada.

No es necesario modificar nada de los movimientos. Simplemente vincule una regla de cálculo en una o más reglas de cálculo y procesar el cálculo nuevamente.

05 - Necesito incluir mil registros en el perfil tributario del producto, ¿existe alguna forma de auxiliar esta inclusión o tendré que hacerlo manualmente?

Sí existe, para esta tarea existen los facilitadores de los perfiles de Participante, Productos, Operaciones y Est/Prov/Reg de Origen y Destino.

Los facilitadores suministran mecanismos de filtros, para que las inclusiones o eliminaciones se realicen en lote, porque dependiendo de la cantidad de registros sería una tarea impracticable hacerlo manualmente. Los facilitadores están disponibles en el propio registro de perfiles.

06 - Necesito generar un título financiero para determinado tributo, pero mi TES está como "Genera Título de Crédito" = "No". ¿Existe alguna forma de generar el título en este contexto?

Solamente para la generació de tributos pertinentes al FUNRURAL es posible generar el título en este contexto. Para ello, en el módulo SIGAFAT (Facturación), en la generación del Documento de salida, se mostrará la pantalla de parámetros, ajuste la pregunta: ¿Genera Tit FUNRURAL/Conf Trib ? con la opción Sí. De esta manera, los tributos calculados del FUNRURAL que tengan la regla financiera vinculada podrán tener los títulos generados.

07 - ¿Cómo registrar un nuevo tipo de tributo?

Vea en la documentación de configuración de tributos para documento fiscal (enlace en la pregunta 04), sección Registro de tributo genérico.

08 - ¿Cómo hago para sustituir una retención de impuesto ya realizada por el sistema, para que este no se retenga en duplicidad?

En este caso utilice una nomenclatura fija para impuesto, y vincúlela a la a regla financiera en la grid de tipo de impuestos (FOO).

| Impuesto | Nombre fijo |

|---|

| Impuesto de renta para persona física o jurídica | IRF |

| PIS | PIS |

| COFINS | COF |

| CSLL | CSL |

| INSS | INSS |

| ISS | ISS |

| CIDE | CIDE |

| SEST | SEST |

| FUNRURAL | FUN |

| FETHAB | FETH |

| FABOV | FAB |

| FACS | FACS |

| Tasa de procesamiento de gastos públicos | TPDP |

Tempo aproximado para leitura: superior a 15 minutos

Tempo aproximado para leitura: superior a 15 minutos