IRRF - RRA

Questão: | O 13° salário deve ser incluído na quantidade de meses considerados para o cálculo de Imposto de Renda sobre Rendimentos Recebidos Acumuladamente? |

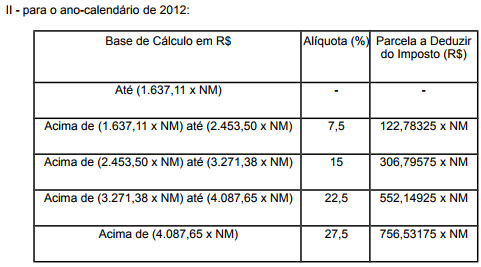

Resposta: | A Instrução Normativa RFB nº 1.500 de 2014, Art. 36, determina que os Rendimentos Recebidos Acumuladamente “RRA”, a partir de março de 2015, submetidos a incidência do imposto sobre a renda com base na tabela progressiva, quando correspondente a anos-calendário anteriores ao do recebimento, serão tributados exclusivamente na fonte, no mês do recebimento ou crédito, em separado dos rendimentos recebidos no mês. A mesma Instrução Normativa em seus artigos 37, 38 e 39, informa que o cálculo do imposto se dará mediante a utilização de tabela progressiva resultante da multiplicação da quantidade de meses a que se referem os rendimentos, pelos valores constantes da tabela progressiva mensal correspondente ao mês do recebimento ou crédito, considerando o décimo terceiro quando houver, um mês , sendo deduzidos os valores de pensão alimentícia, contribuições para previdência social,dependentes, e as despesas relativas aos rendimentos tributáveis com ação judicial necessária ao seu recebimento, inclusive advogados , se tiverem sido pagas pelo contribuinte sem indenização. INSTRUÇÃO NORMATIVA RFB Nº 1500, DE 29 DE OUTUBRO DE 2014 Dispõe sobre normas gerais de tributação relativas ao Imposto sobre a Renda das Pessoas Físicas. (...) Art. 37. O imposto será retido, pela pessoa física ou jurídica obrigada ao pagamento ou pela instituição financeira depositária do crédito, e calculado sobre o montante dos rendimentos pagos, mediante a utilização de tabela progressiva resultante da multiplicação da quantidade de meses a que se referem os rendimentos pelos valores constantes da tabela progressiva mensal correspondente ao mês do recebimento ou crédito. § 1º O décimo terceiro salário, quando houver, representará em relação ao disposto no caput a 1 (um) mês. § 2º A fórmula de cálculo da tabela progressiva acumulada a que se refere o caput, deverá ser efetuada na forma prevista no Anexo IV a esta Instrução Normativa. Art. 38. Do montante a que se refere o art. 37 poderão ser excluídas despesas, relativas aos rendimentos tributáveis, com ação judicial necessária ao seu recebimento, inclusive de advogados, se tiverem sido pagas pelo contribuinte, sem indenização. Art. 39. A base de cálculo será determinada mediante a dedução das seguintes despesas relativas ao montante dos rendimentos tributáveis, observado o previsto no art. 36: I - importâncias pagas em dinheiro a título de pensão alimentícia em face das normas do Direito de Família, quando em cumprimento de decisão judicial, de acordo homologado judicialmente ou de separação ou divórcio consensual realizado por escritura pública; e II - contribuições para a Previdência Social da União, dos estados, do Distrito Federal e dos municípios. Parágrafo único. Aplica-se o disposto no inciso I do caput, independentemente de o beneficiário ser considerado dependente para fins do disposto no art. 90. (...) Exemplificaremos abaixo o cálculo do imposto: Período total das verbas: Janeiro de 2010 a Janeiro de 2012 - 24 meses Mês do pagamento: Fevereiro de 2012 Valor mensal da verba: R$ 3.000,00 Valor total da verba: R$ 72.000,00 (R$ 3.000,00x 24 meses) Alíquota: 7,5% Valor a deduzir: R$ 3.683,40 Cálculo: Utilizada a tabela progressiva acumulada do ano de 2012. Anexo IV - Tabela Receita Federal: Cálculo Realizado pela Consultoria: Assim, diante do exposto, entendemos que o 13° salário quando houver, deve ser considerado como um mês, sendo somado aos demais para o cálculo do referido imposto. Lembramos que deve ser observada a tabela progressiva disponibilizada no anexo IV desta Instrução Normativa de acordo com o mês do recebimento do crédito. |

Chamado/Ticket: | 2362097 |

| Fonte: |