ATENÇÃO: As informações abaixo refletem o manual ECF de 25/05/2016 referente ao Ato Declaratório Executivo Cofis no 42/2016

| Pergunta | Descrição |

|---|---|

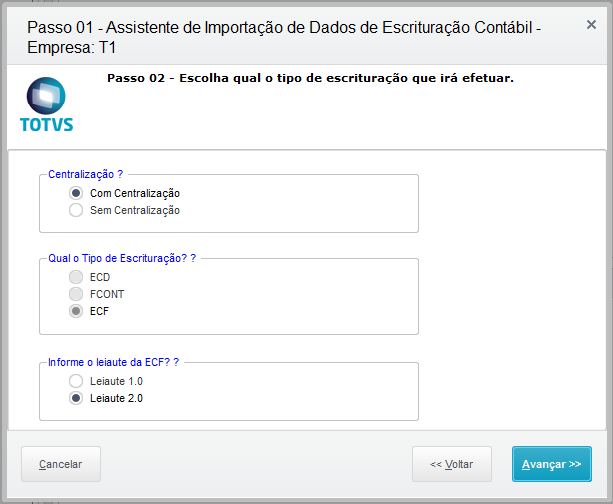

| Centralização |

|

| Qual o Tipo de Escrituração? | Determina qual escrituração esta sendo processada, esta pergunta é marcada automaticamente pela escrituração selecionada na árvore da rotina "Central de Escrituração" |

| Informe o leiaute da ECF? |

|

| Pergunta | Descrição |

|---|---|

| Filial | Selecione as filiais que deseja escriturar. O preenchimento das filiais está condicionado a pergunta "Centralização" existente no passo anterior. |

| Matriz | Selecione qual a filial centralizadora dos dados, o preenchimento desse parâmetro é obrigatório se houver mais de uma filial selecionada. A matriz quando selecionada deverá ser a filial cadastrada no módulo TAF na rotina "Complemento de empresas". |

| Pergunta | Descrição |

|---|---|

| Indicador Inicio de Período | Esta pergunta refere-se ao campo IND_SIT_INI_PER do registro 0000, bloco 0 do manual ECF (Escrituração Contábil Fiscal) e deve ser preenchido da seguinte forma:

|

| Indicador de Situação Especial | Esta pergunta refere-se ao campo SIT_ESPECIAL do registro 0000, bloco 0 do manual ECF (Escrituração Contábil Fiscal) e deve ser preenchido da seguinte forma:

|

| Patr. Remanescente de Cisão(%) | Esta pergunta refere-se ao campo PAT_REMAN_CIS do registro 0000, bloco 0 do manual ECF (Escrituração Contábil Fiscal) e possui as seguintes regras:

Observação: Necessário para o controle de saldos na conta da parte B do LALUR. |

| Retificadora | Esta pergunta refere-se ao campo RETIFICADORA do registro 0000, bloco 0 do manual ECF (Escrituração Contábil Fiscal) e deve ser preenchido da seguinte forma:

A pessoa jurídica poderá efetuar a remessa de arquivo em retificação ao arquivo anteriormente remetido, observando-se a permissão, as regras e prazos estabelecidos pela Secretaria da Receita Federal do Brasil (RFB).

ATENÇÃO: A substituição das ECF já transmitidas deverá ser feita na sua íntegra, pois a ECF não aceita arquivos complementares para o mesmo período informado. Como há controle de saldos, se houver substituição de uma ECF, pode haver a necessidade de substituição de ECF já transmitidas de anos posteriores. |

| Número do Recibo Anterior | Esta pergunta refere-se ao campo NUM_REC do registro 0000, bloco 0 do manual ECF (Escrituração Contábil Fiscal). Este campo deve ser preenchido com o número constante no recibo de entrega da última ECF transmitida, nos casos de 0000.RETIFICADORA = “S” ou “F”. |

| Tipo da ECF | Esta pergunta refere-se ao campo TIP_ECF do registro 0000 do manual ECF (Escrituração Contábil Fiscal) e deve ser preenchido da seguinte forma:

|

| Identificação da SCP | Esta pergunta refere-se ao campo COD_SCP do registro 0000, bloco 0 do manual ECF (Escrituração Contábil Fiscal) Identificação da SCP (CNPJ – art. 52 da Instrução Normativa RFB no 1.470, de 30 de maio de 2014).

Só deve ser preenchido pela própria SCP (Não é preenchido pelo sócio ostensivo). |

| Data Situação Especial/Evento | Esta pergunta refere-se ao campo DT_SIT_ESP do registro 0000, bloco 0 do manual ECF (Escrituração Contábil Fiscal). Informar a data da deliberação do evento ou, em caso de extinção da pessoa jurídica, a data em que se ultimou a sua liquidação.

|

| Método de Avaliação de Estoque Final | Esta pergunta refere-se ao registro L200 do bloco L do manual ECF (Escrituração Contábil Fiscal) e possui as seguintes regras: Obrigatório se (COD_QUALIF_PJ = “01”) E (L030.PER_APUR = “A00” OU [T01..T04]) OU ([A01..A012] E mês correspondente no 0010. MES_BAL_RED [1..12] for igual = “B”) Senão, não deve existir. |

| Pergunta | Descrição | ||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

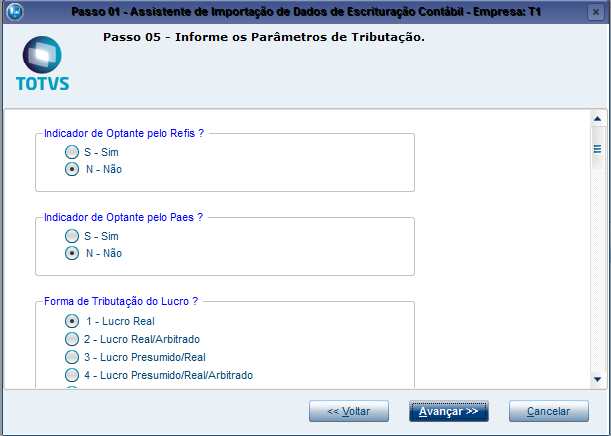

| Indicador de Optante pelo Refis | Esta pergunta refere-se ao campo OPT_REFIS do registro 0010, bloco 0 do manual ECF (Escrituração Contábil Fiscal) e deve ser preenchido da seguinte forma:

A pessoa jurídica deve assinalar este campo quando for optante pelo Programa de Recuperação Fiscal (Refis).

Observação: Este campo só deve ser assinalado pela pessoa jurídica optante pelo Programa de Recuperação Fiscal (Refis), instituído pela Lei no 9.964, de 10 de abril de 2000, e que dele não tenha sido excluída. A pessoa jurídica que for apenas optante pelo Parcelamento Especial (Paes) de que trata a Lei no 10.684, de 30 de maio de 2003, e outros reparcelamentos não deve assinalar este campo. | ||||||||||||

| Indicador de Optante pelo Paes | Esta pergunta refere-se ao campo OPT_PAES do registro 0010, bloco 0 do manual ECF (Escrituração Contábil Fiscal) e deve ser preenchido da seguinte forma:

A pessoa jurídica deve assinalar este campo quando for optante pelo Parcelamento Especial (Paes), de que trata a Lei nº 10.684, de 30 de maio de 2003. | ||||||||||||

| Forma de Tributação do Lucro | Esta pergunta refere-se ao campo FORMA_TRIB do registro 0010, bloco 0 do manual ECF (Escrituração Contábil Fiscal) e deve ser preenchido da seguinte forma:

ATENÇÃO: Esta pergunta está diretamente ligada a extração dos dados para os blocos L, P, T e U A forma de tributação do IRPJ (Imposto de Renda Sobre a Renda da Pessoa Jurídica) e, consequentemente, da CSLL (Contribuição Social Sobre o Lucro Líquido) adotada, indica que a pessoa jurídica tributada com base no: 2) Lucro Real/Arbitrado: Apurou imposto de renda com base no lucro real, com arbitramento da base de cálculo em algum trimestre do ano-calendário. 3) Lucro Presumido/Real:

4) Lucro Presumido/Real/Arbitrado: Além da tributação com base no lucro presumido e no lucro real, foi tributada pelo lucro arbitrado em algum trimestre do ano-calendário. 5) Lucro Presumido: Apurou imposto de renda com base no lucro presumido. 6) Lucro Arbitrado: Apurou imposto de renda com base no lucro arbitrado em todos os trimestres do ano-calendário. 7) Lucro Presumido/Arbitrado: Apurou imposto de renda com base no lucro presumido, com arbitramento da base de cálculo em algum trimestre do ano-calendário. 8) Imune do IRPJ: É imune do imposto de renda. 9) Isenta do IRPJ: É isenta do imposto de renda.

Observação: Na hipótese de obrigatoriedade de apuração pelo lucro real por ter auferido lucros, rendimentos ou ganhos de capital oriundos do exterior, a pessoa jurídica deve apurar o IRPJ e a CSLL sob o regime de apuração pelo lucro real trimestral a partir, inclusive, do trimestre da ocorrência do fato. | ||||||||||||

| Período de Apuração do IRPJ e CSLL | Esta pergunta refere-se ao campo FORMA_APUR do registro 0010, bloco 0 do manual ECF (Escrituração Contábil Fiscal) e deve ser preenchido da seguinte forma:

ATENÇÃO: Esta pergunta está diretamente ligada a extração dos dados para os blocos K, L, P, T, não preencher este campo no caso de empresa imunes e isentas. Regras:

| ||||||||||||

| Qualificação da Pessoa Jurídica | Esta pergunta refere-se ao campo COD_QUALIF_PJ do registro 0010, bloco 0 do manual ECF (Escrituração Contábil Fiscal) e deve ser preenchido da seguinte forma:

ATENÇÃO:

Regras:

| ||||||||||||

| Forma de Trib. no Período | Esta pergunta refere-se ao campo FORMA_TRIB_PER do registro 0010, bloco 0 do manual ECF (Escrituração Contábil Fiscal) e deve ser preenchido da seguinte forma: Forma de tributação no período considerando para cada trimestre no formato XXXX onde X é igual a:

ATENÇÃO:

Observação: Caso a 0010.FORMA_TRIB seja igual “3” (Presumido/Real) ou “4” (Presumido/Real/Arbitrado) e houver opção pelo REFIS (0010.OPT_REFIS), o período tributado pelo lucro real deve ter somente a forma de apuração trimestral (Caso em que deve ser utilizado “R” em 0010.FORMA_TRIB_PER) ou somente a forma de apuração correspondente à anual/estimativa (Caso em que deve ser utilizado “E” em 0010.FORMA_TRIB_PER).

Regras:

| ||||||||||||

| Forma de Apur. da Estimativa | Esta pergunta refere-se ao campo MES_BAL_RED do registro 0010, bloco 0 do manual ECF (Escrituração Contábil Fiscal) e deve ser preenchido da seguinte forma: Indicação da forma de apuração da estimativa mensal, quando 0010.FORMA_APUR = “A”, considerando o formato XXXXXXXXXXXX onde X é referente a um mês e é igual a:

ATENÇÃO:

Observação:

Regras:

| ||||||||||||

| Tipo de Escrituração | Esta pergunta refere-se ao campo TIP_ESC_PRE do registro 0010, bloco 0 do manual ECF (Escrituração Contábil Fiscal) e deve ser preenchido da seguinte forma:

ATENÇÃO: Esta pergunta está diretamente ligada a extração dos dados para os blocos K, P e U e não preencher este campo no caso de empresas tributadas pelo Lucro Real.

Importante:

Exemplos:

Regra:

| ||||||||||||

| Tipo de Pessoa Jur. Imune ou Isenta | Esta pergunta refere-se ao campo TIP_ENT do registro 0010, bloco 0 do manual ECF (Escrituração Contábil Fiscal) e deve ser preenchido da seguinte forma:

ATENÇÃO:

ATENÇÃO: Este campo é obrigatório para 0010.FORMA_TRIB igual a “8” (Imune do IRPJ) ou “9” (Isenta do IRPJ), não preencher este campo no caso de empresas tributadas pelo Lucro Real, Presumido ou Arbitrado. Regra:

| ||||||||||||

| Apuração do IRPJ para Imunes ou Isentas | Esta pergunta refere-se ao campo FORMA_APUR_I do registro 0010, bloco 0 do manual ECF (Escrituração Contábil Fiscal) e deve ser preenchido da seguinte forma:

Existência ou não de atividade não abrangida pela imunidade ou isenção e tributada pelo IRPJ (para imunes ou isentas):

ATENÇÃO:

Regras:

| ||||||||||||

| Apuração da CSLL para Imunes e Isentas | Esta pergunta refere-se ao campo APUR_CSLL do registro 0010, bloco 0 do manual ECF (Escrituração Contábil Fiscal) e deve ser preenchido da seguinte forma:

Existência ou não de atividade não abrangida pela imunidade ou isenção e tributada pelo IRPJ (para imunes ou isentas):

ATENÇÃO:

Importante:

Regra:

| ||||||||||||

| Optante pela Extinção do RTT em 2014 | Esta pergunta refere-se ao campo OPT_EXT_RTT do registro 0010, bloco 0 do manual ECF (Escrituração Contábil Fiscal) Observação: Esse campo se refere ao art. 75 da Lei no 12.973/2014. | ||||||||||||

| Dif. entre Contabilidade Societária e FCONT | Esta pergunta refere-se ao campo DIF_FCONT do registro 0010, bloco 0 do manual ECF (Escrituração Contábil Fiscal)

Observação: |

| Pergunta | Descrição |

|---|---|

| PJ Sujeita a Alíquota de CSLL | |

| Quantidade de SCP da PJ | |

| Administradora de Fundos e Clubes de Investimento | |

| Participações em Consórcios de Empresas | |

| Operações com o Exterior | |

| Operações com pessoa Vinculada/Interposta Pessoa/Pais com Tributação Favorecida | |

| PJ Enquadrada no Art.58-Ada IN RFB nº1312/2012 | |

| Participações no Exterior | |

| Atividade Rural | |

| Lucro da Exploração | |

| Isenção e Redução do Imposto para Lucro Presumido | |

| FINOR/FINAM/FUNRES | |

| Doações a Campanhas Eleitorais | |

| Participação Permanente em Coligadas ou Controladas | |

| PJ Efetuou Vendas a Empresa Comercial Exportadora com Fim Específico de Exportação | |

| Rendimentos do Exterior ou de Não Residentes | |

| Ativos no Exterior | |

| PJ Comercial Exportadora | |

| Pagamentos ao Exterior ou não Residentes | |

| Comércio Eletrônico e Tecnologia da Informação | |

| Royalties Recebidos do Brasil e do Exterior | |

| Royalties Pagos a beneficiários do Brasil e do Exterior | |

| Rendimentos Relativos a Serviços, Juros e Dividendos Recebidos do Brasil e do Exterior | |

| Pagamentos ou Remessas a Títulos de Serviços, Juros e Dividendos a Beneficiários do Brasil e do Exterior | |

| Inovação Tenológica e Desenvolvimento Tecnológico | |

| Capitação de Informática e Inclusão Digital | |

| PJ Habilitada | |

| Pólo Industrial de Manaus e Amazônia Ocidental | |

| Zonas de Processamento de Exportação | |

| Áreas de Livre Comércio |

| Pergunta | Descrição |

|---|---|

| Data Inicial | |

| Data Final | |

| Apuração do Exercício(L/P) | |

| Calendário | |

| Moeda | |

| Tipo de Saldo | |

| Plano de Contas De | |

| Plano de Contas Até | |

| Conta Patrimonio De | |

| Conta Patrimonio Até | |

| Conta Resultado De | |

| Conta Resultado Até | |

| Considera Vis. p/ Bal. Patrim. e DRE | |

| Cod. Conf. Bal. Patrim | |

| Cod. Conf. Dem. Resul | |

| Processa C. Custo ? |

| Pergunta | Descrição |

|---|---|

| L210 - Informa. Comp. Custos | |

| P130 - Dem. Receitas Incent. | |

| P200 - Apur. da Base Cálculo | |

| P230 - Calc. Isenção e Redu. | |

| P300 - Cálculo do IRPJ | |

| P400 - Apur Base de Calc.CSLL | |

| P500 - Calculo do CSLL | |

| T120 - Apur. da Base Cálculo | |

| T150 - Cálculo do IRPJ | |

| T170 - Apur Base de Calc.CSLL | |

| T181 - Calculo do CSLL | |

| U180 - Cálculo do IRPJ | |

| U182 - Cálculo do CSLL |

| Pergunta | Descrição |

|---|---|

| Posição Anterior L/P | |

| Reg X390 | |

| Reg X400 | |

| Reg X460 | |

| Reg X470 | |

| Reg X480 | |

| Reg X490 | |

| Reg X500 | |

| Reg X510 | |

| Reg Y671 | |

| Reg Y672 | |

| Reg Y681 | |

| Reg Y800 |