Ressarcimento ou Complemento do ICMS Substituição Tributária segundo as normas do Rio Grande do Sul

Introdução

O Decreto nº 54.308/2018 introduz alterações no Regulamento do ICMS do Estado do Rio Grande do Sul no que tange as operações com ICMS recolhido por substituição tributária.

A partir do exercício de 2019, os contribuintes gaúchos deverão apurar a diferença positiva ou negativa do ICMS pago nas compras de produtos submetidos à tributação do ICMS por substituição tributária, em comparação com o valor da efetiva venda ao consumidor final.

Atenção!

O desenvolvimento dos processos demonstrados a seguir seguem as normas apresentadas no Decreto nº 54.308/2018. Apresentará os valores estimados, à ressarcir ou à complementar, do tributo, de acordo com o período apurado.

Métodos de Apuração

A norma prevê formas distintas para a apuração dos valores. Segregando as regas para os contribuintes varejistas e não varejistas

Varejista

Definição

Contribuintes varejistas são os que, no exercício anterior, tenham realizado, exclusiva ou preponderantemente, saídas destinadas a consumidor final, ou no caso de início de atividades, aquele que informou, na solicitação de inscrição no CGC/TE, atividade econômica principal de comércio varejista, devendo ser mantida a mesma forma de ajuste durante todo o ano-calendário.

O Contribuinte Substituído deve apurar mensalmente para fins de ajuste do montante do imposto retido por substituição tributária, decorrente da diferença entre o preço praticado na operação a consumidor final (Imposto Efetivo) e a base de cálculo utilizada para o cálculo do débito de responsabilidade por substituição tributária (Imposto Presumido), considerando todas as operações com mercadorias recebidas pelo estabelecimento no período que tenham sido submetidas ao regime de substituição tributária:

- Imposto presumido: Corresponderá ao valor obtido pela aplicação da alíquota interna sobre o valor da base de cálculo utilizada para o cálculo do débito de responsabilidade por substituição tributária, informado nos documentos fiscais de aquisição das mercadorias, deduzido o valor correspondente às mercadorias que não sejam objeto de saídas destinadas a consumidor final deste Estado, ou cuja saída a consumidor final deste Estado seja isenta ou não tributada;

- Imposto efetivo: Corresponderá ao valor obtido pela aplicação da alíquota interna sobre o preço praticado na operação a consumidor final deste Estado constante nos documentos fiscais de saída das mercadorias.

Saldos Apurados

Os valores acima apurados serão deduzidos ao final de cada período de apuração (imposto efetivo – imposto presumido), sendo:

- Nas operações onde o ICMS Efetivo for maior que ICMS Presumido o saldo positivo constituíra valor a complementar. Este será compensado com saldo credor de substituição tributária, se houver. Havendo valor remanescente, o recolhimento será feito até o dia 20 do mês subsequente.

- Nas operações onde o ICMS Efetivo for menor que ICMS Presumido o saldo negativo constituíra valor a restituir. Esta será compensado com saldo devedor de substituição tributária, se houver. Havendo valor remanescente, o saldo será transferido para o período ou períodos seguintes.

Apuração do ICMS:

As informações apuradas devem ser registradas na Escrituração Fiscal Digital - EFD e na GIA, conforme o disposto em instruções da Receita Estadual. Após o processamento e configuração das rotinas o resultado será apresentado na Apuração do ICMS (MATA953) por meio de controle extra apuração.

Carga Inicial de Saldo - Apuração Varejista

No método de apuração para varejista o valor do imposto presumido será obtido com base no valor informado nos documentos fiscais de aquisição das mercadorias, desta forma para as mercadorias existentes no estoque deverá ser feito uma carga inicial de informação. Assim exclusivamente para este método será obrigatória a execução seguintes procedimentos:

Efetuar o fechamento do estoque. Maiores informações deste processo podem ser obtidas em: http://tdn.totvs.com/x/Vt7yE.

- Gerar o relatório de Registro de inventário - Modelo P7 com o parâmetro configurado como demostrado a seguir:

- Gerar Exp. SPED FISCAL = SIM

- Data de fechamento de estoque = Data do arquivo de Inventario, de quando foi fechado.

- Arquivo Exp. Spedfiscal = Informe o nome do arquivo com mesma data a ser informado na Data de fechamento do estoque - Informe a data em que foi feito o fechamento do estoque, caso queira gerar os registros de inventário.

- Processamento da rotina Comp. Val. ICMS H020 (FISA116) para valorização dos itens

- Acessar Ações Relacionadas - Processar Inventário;

- Listar Inventario , valor do ICMS será lançado na Apuração.

Importante

Na rotina FISA196 a pergunta “Processa Inventário?” deverá ser informada como "1-Sim" apenas no primeiro mês de apuração, nos demais meses a pergunta deve ser alterada para não, caso contrário a apuração sempre irá iniciar uma nova contagem de parcelas do inventário conforme foi definida no cadastro de Regras.

Não Varejista

Definição

São os que, no exercício anterior, tenham realizado, exclusiva ou preponderantemente, saídas não destinadas a consumidor final, ou, no caso de início de atividades, aquele que tenha informado, na solicitação de inscrição no CGC/TE, como atividade econômica principal atividade diversa da de comércio varejista, devendo ser mantida a forma de ajuste, durante todo o ano-calendário.

O Contribuinte Substituído deve apurar para fins de ajuste do montante do imposto retido por substituição tributária decorrente da diferença entre o preço praticado na operação a consumidor final e a base de cálculo utilizada para o cálculo do débito de responsabilidade por substituição tributária, nas saídas destinadas a consumidor final deste Estado com mercadorias recebidas que tenham sido submetidas ao regime de substituição tributária.

Operações com Saídas Isentas ou Não tributadas pelo ICMS - Não serão consideradas na apuração do montante do imposto efetivo as saídas realizadas ao abrigo da isenção ou não-tributadas.

-

- Imposto presumido: Corresponderá ao valor obtido pela aplicação da alíquota interna sobre o valor da base de cálculo utilizada para o cálculo do débito de responsabilidade por substituição tributária, informado nos documentos fiscais de aquisição das mercadorias, deduzido o valor correspondente às mercadorias que não sejam objeto de saídas destinadas a consumidor final deste Estado, ou cuja saída a consumidor final deste Estado seja isenta ou não tributada;

- Imposto efetivo: Corresponderá ao valor obtido pela aplicação da alíquota interna sobre o preço praticado na operação a consumidor final deste Estado constante nos documentos fiscais de saída das mercadorias.

Saldos Apurados

Os valores acima apurados serão deduzidos ao final de cada período de apuração (imposto efetivo – imposto presumido), sendo:

- Nas operações onde o ICMS Efetivo for maior que ICMS Presumido o saldo positivo constituíra valor a complementar, que será compensado com saldo credor de substituição tributária, se houver. Havendo valor remanescente, o recolhimento será feito até o dia 20 do mês subsequente;

- Nas operações onde o ICMS Efetivo for menor que ICMS Presumido o saldo negativo constituirá valor a restituir, que será compensado com saldo devedor de substituição tributária, se houver. Havendo valor remanescente, o saldo será transferido para o período ou períodos seguintes.

Procedimento para implementação

Atualização do Ambiente

Os pacotes de atualização estão disponíveis nos links abaixo:

- 12.1.17:https://suporte.totvs.com/portal/p/10098/download?e=736097 ;

- 12.1.16:https://suporte.totvs.com/portal/p/10098/download?e=736098 ;

- 11.80:https://suporte.totvs.com/portal/p/10098/download?e=736096 ;

Importante: O pacote da versão 11 está disponível apenas para clientes com garantia estendida.

Compatibilizadores

Para a implementação desta função será necessário a atualização do dicionário de dados do Protheus.

Compatibilizadores

Para clientes que operam na versão 11 em garantia estendida ou em releases anteriores ao 12.1.23 será necessário a execução do compatibilizador UPDDISTR com o pacote diferencial (SDFBRA.TXT) disponibilizado juntamente com os pacotes de atualização mencionados acima.

Para mais informações: Atualizador de dicionário e base de dados - UPDDISTR

Inclusão de nova rotina no menu

Para clientes que operam na versão 11 em garantia estendida ou em releases anteriores ao 12.1.23 será necessária a inclusão da rotina "Apuração ICMS ST RS" no menu dos Livros Fiscal, utilizando como programa de execução a rotina FISA196.

- No Configurador (SIGACFG) acesse Ambiente/ Cadastros/ Menus e inclua, no menu do módulo Livros Fiscais (SIGAFIS), a opção para execução da GNRESP, conforme especificação a seguir:

Nome do Menu | Submenu | Nome da Rotina | Programa | Tabelas |

|---|---|---|---|---|

Miscelânea | Apuracões | Apuracão ICMS ST Recolhido Anteriormente | FISA196 | F3R, F3S, F3Q, F3T |

Menus

Para mais informações: PSIGABD0006 - CFGX013- Inclusão de rotina no Menu.

Pré-requisitos

Parâmetros

Configuração dos parâmetro:

| Parâmetro | Exemplo | Descrição |

|---|---|---|

| MV_GIAEFD | .T. | Indica se as Informações Adicionais de Apuração - Valores Declaratórios, serão Apurados através da Apuração de ICMS. |

| MV_APUSEP |

1/2/3 | Informar o número dos livros que indicam as Apurações Separadas para gerar os registros 1900 e filhos no EFD ICMS/IPI. |

| MV_RLCSPD | {{'3','1','LIVRO SEPARADO 1'}, {'4','2','LIVRO SEPARADO 2'}, {'5','3','LIVRO SEPARADO 3'}} | Relação dos Livros do Parâmetro MV_APUSEP com os livros do SPED Fiscal. Usado para gerar reg. 1900 |

| MV_ULTAPER | 24 | Para a Apuração do Ressarcimento de ICMS-ST, informar o período, em número de meses, que será utilizado para obter-se as últimas aquisições. |

Cadastro de Produto

Tanto contribuintes varejistas quanto não varejistas deverão revisitar o cadastro dos produtos passíveis de substituição tributária e indicar o Código da Situação Tributária (CST) referente ao ICMS destes produtos.

Assim, o campo (B1_CLASFIS) estes itens, devem ser classificados com código 60 - ICMS cobrado anteriormente por substituição tributária.

Este código corresponde ao enfoque do declarantes no controle de estoque destas mercadorias e como regra será o CST aplicável ao item nas operações de venda.

Cadastro de Tipo de Entradas e Saídas

As normas estaduais do Rio Grande do Sul instituíram um controle por extra apuração, por padrão no sistema Microsiga Protheus este controle é feito por meio de controle de numeração. Desta forma os TES - Tipos de Entradas e Saídas referentes aos movimentos de entrada e de saída devem ter os campo NR. LIVRO - (F4_NRLIVRO) tanto para os movimentos de entradas e de saídas.

Outro ponto a ser revisitado no cadastro de TES são os códigos de lançamento de apuração e os códigos de reflexo, para maiores esclarecimentos sobre este item recomenda-se a leitura do item Código de Lançamento, disponível neste manual de consulta.

Cadastro de Código de Lançamento

A instrução Normativa RE 48/2018 apresenta os procedimentos para a realização do ajuste do montante do imposto retido por substituição tributária da diferença do ICMS Efetivo do ICMS Presumido apresentando procedimentos diferenciados em relação aos contribuintes varejistas e atacadistas:

- Varejista: Em cada período de apuração, em relação às entradas de mercadoria recebidas o contribuinte informará na EFD os ajustes a débito, crédito e da diferença definida como imposto a complementar ou a restituir.

- Não Varejista: Em cada período de apuração, em relação às saídas de mercadorias destinadas a consumidor final deste Estado, recebidas com substituição tributária, exceto nas saídas realizadas ao abrigo da isenção ou não tributadas, o contribuinte informará na EFD os ajustes a débito, crédito e da diferença definida como imposto a complementar ou a restituir.

Estes ajustes são feitos por meio de códigos de lançamentos que devem ser importados da tabela 5.1.1 - Tabela de Código de Ajuste da Apuração do ICMS.

Atenção!

Para o produto Microsiga-Protheus este código de lançamento pode importado automaticamente pelo compatibilizador U_IMPSPED.

- Baixar a tabela de código de lançamento pelo do site http://www.sped.fazenda.gov.br/spedtabelas/AppConsulta/publico/aspx/ConsultaTabelasExternas.aspx?CodSistema=SpedFiscal

- Executar o compatibilizador U_IMPSPED como programa inicial

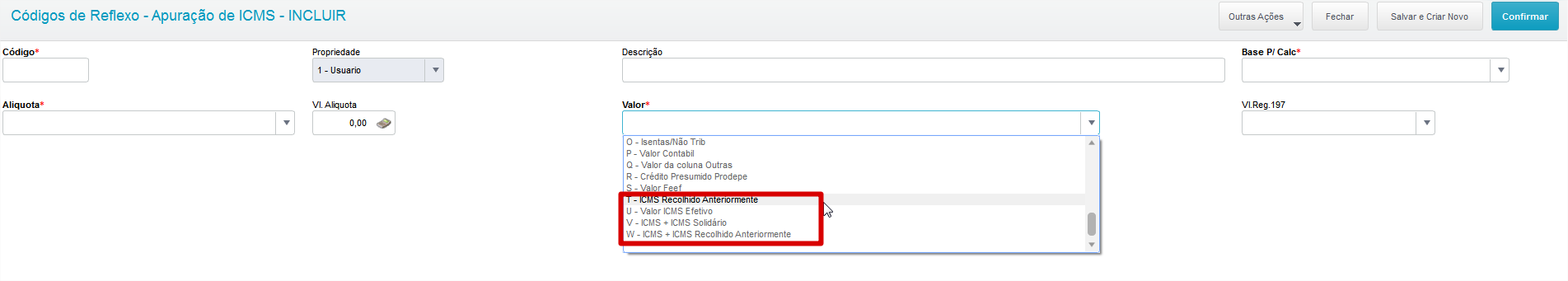

Cadastro de Reflexo

O cadastro de Reflexo da Apuração deve ser feito para indicar a influência do lançamento na apuração do ICMS.

Para atender a normas estaduais do Rio Grande do Sul, foram criadas novas opções de reflexo que devem estar vinculadas ao código de lançamento, desta forma a apuração do ICMS (MATA953) apresentará o resultado esperado.

As novações opções são:

- Base p/ Calc (CE0_NFBASE):

| Opção | Forma de utilização |

|---|---|

| G - Base do ICMS Efetivo: | Nesta opção o sistema irá buscar a base de cálculo que foi utilizada para o cálculo do ICMS Efetivo |

| I - Base ICMS Recolhido Anteriormente | Nesta opção o sistema irá buscar a base de cálculo digitado no campo D1_BASNDES |

- Alíquota (CE0_NFALIQ):

| Opção | Forma de utilização |

|---|---|

| E - Aliq. ICMS Efetivo: | Nesta opção o sistema irá buscar a alíquota padrão para cálculo do ICMS Efetivo |

| G - Alíquota ICMS Recolhido Anteriormente | Nesta opção o sistema irá buscar a alíquota Digitada no campo D1_ALQNDES |

- Valor (CE0_NFVALO):

| Opção | Forma de utilização |

|---|---|

| I - Ressarcimento: |

|

| T - ICMS Recolhido Anteriormente: |

|

| U - Valor do ICMS Efetivo: |

|

| V - ICMS + ICMS Solidário: |

|

|

|

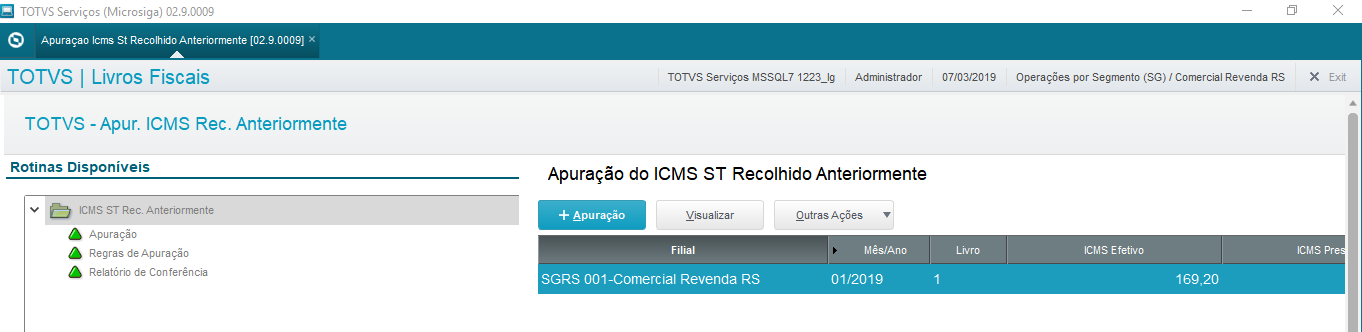

Procedimentos Para Uso

A rotina "Apuração ICMS Recolhido Anteriormente" estará disponível no menu Miscelânea / Apurações.

A rotina possui opções que permitem a apuração de valores de ressarcimento ou complemento do ICMS Recolhido Anteriormente , além da extração por relatório para conferência desses valores. A rotina possui um cadastro auxiliar de regras por código de ajuste para o controle de debito, credito

A tela inicial da rotina centraliza diversas funcionalidades auxiliares pertinentes a esta metodologia de apuração:

- Apuração

- Regras de Apuração

- Regras para Movimentos

- Relatório de Conferência

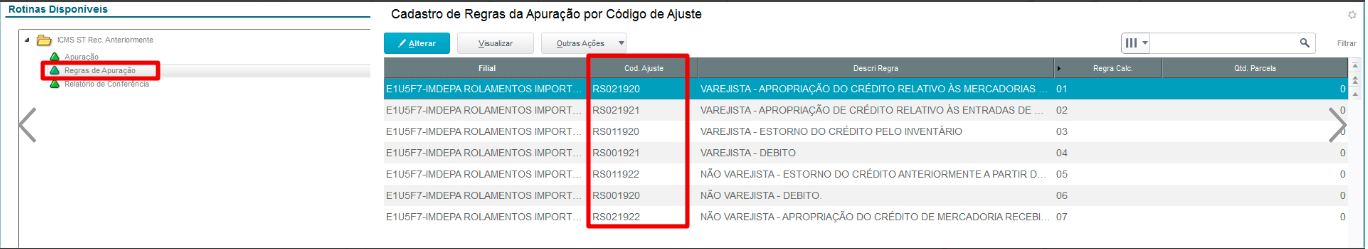

Regras de Apuração

O processamento da apuração analisa movimentos de entrada e saída no período selecionado para que sejam calculados valores a ressarcir e à complementar, A definição de quais movimentos devem ser apurados está relacionado com o Cadastro de Regra x Código de Ajuste do estado.

Parcela

O cadastro de regras também conta com um campo para informa o número de parcelas para apurar o imposto presumido das mercadorias inventariadas (Nota 05, Art. 25-A, Decreto 54.308/2018)

Carga Inicial

Ao acessar a Rotina Apuração ICMS Recolhido Anteriormente pela primeira vez, será feita uma carga inicial da Regra e Descrição, sendo necessário , acessar e cadastrar os códigos de ajuste corresponde com sua operação.

Os procedimento para inclusão do código de ajuste estão disponíveis na seção "Cadastro de Código de Lançamento" deste documento.

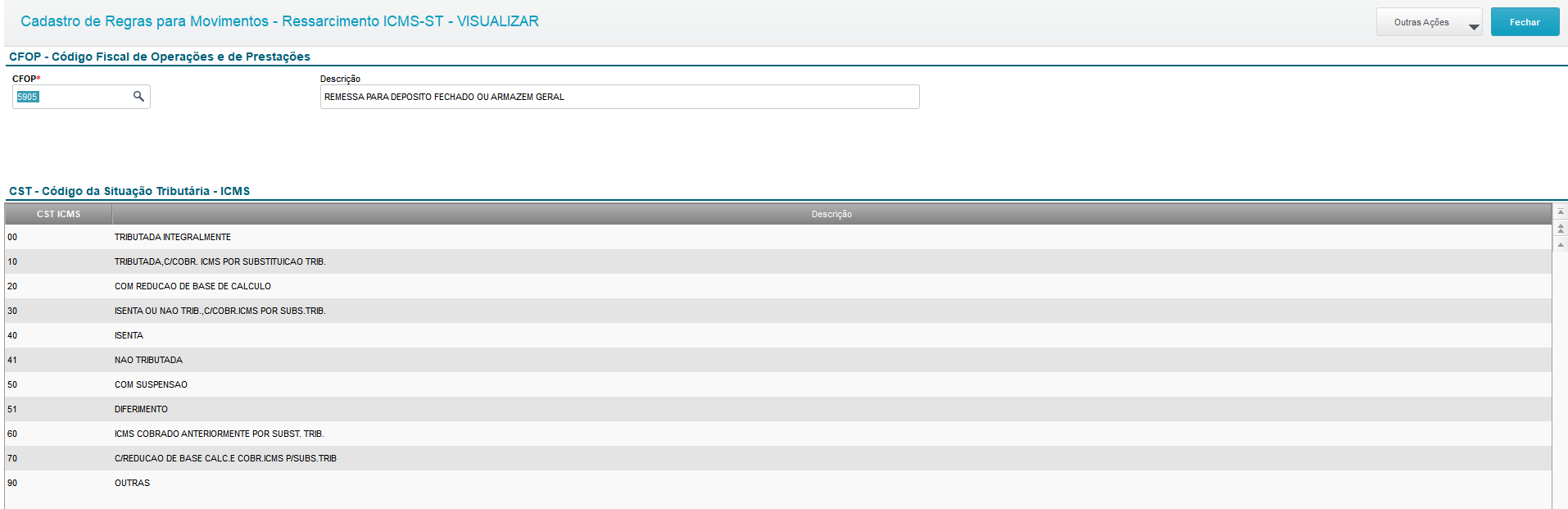

Regras para Movimentos

Neste cadastro são informadas as combinações de CFOP's e CST's que deverão ser processadas, ou seja, que definem quais movimentações devem ser apuradas.

Ao acessar a rotina será efetuada, automaticamente, uma carga inicial de todos os CFOPs e CSTs cadastrados. Estas regras podem ser alteradas e/ou excluídas conforme os critérios definidos por cada cliente. Este processo de inclusão será realizado apenas uma vez para realizar uma carga inicial.

Qualquer movimentação que não se enquadre nas regras definidas será desconsiderada no processamento, portanto este cadastro deve ser feito com cautela para que nenhum movimento seja descartado indevidamente.

Neste exemplo acima serão consideradas as movimentações no CFOP 5905 com todo os CSTs disponíveis no momento.

Com base no exemplo acima, caso deseja que o CST 00 não fosse considerado para o CFOP 5905, basta realizar a alteração do cadastro e excluir a linha referente a esse CST e confirmar a alteração.

Apuração

A função Apuração tem por objetivo efetuar o processamento das entradas e saída de acordo com as regras estabelecidas para varejista e não varejista gerando como resultado os valores de ICMS presumido e os valores de ICMS Efetivo.

Ao selecionar esta opção automaticamente será apresentada a tela de parâmetros iniciais:

Regra de Apuração: Deve ser selecionado o método de apuração a ser aplicado (Varejista ou não varejista)

Importante

A descrição de tratamento de cada método pode ser encontrado na seção "Método de Apuração" deste documento.

- Mês/Ano? -Deve ser informado o período em que ocorrerá a apuração

Livro? Deverá ser informado o número do livro referência no cadastro de entrada ou saída

Importante

A descrição de tratamento de apuração por livros exclusivos pode ser encontrado na seção "Cadastro de Tipo de Entradas e Saídas" deste documento.

Processa Inventário? - Será processado o primeiro mês apos o fechamento do estoque. Exemplo: Fechamento do Estoque em 31/12/2018.

Importante

O método de apuração de saldos iniciais é aplicado apenas a apuração pelo método Varejista.

Na tela inicial da rotina, ao lado direito será possível visualizar as apurações já realizadas, por período de apuração.

Para visualizar a apuração no detalhe basta clicar em visualizar ou clicar duas vezes na apuração desejada para que as informações sejam apresentadas.

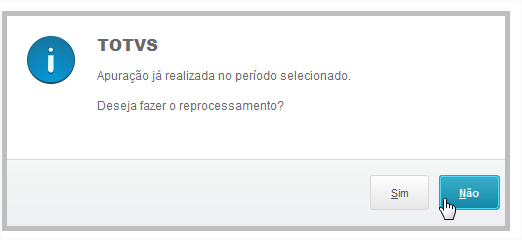

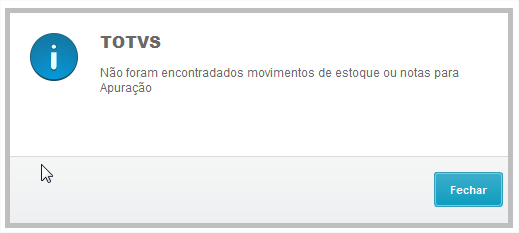

Aviso

01. Nos caso seja informado um período já processado anteriormente, será exibida a pergunta abaixo. Caso o reprocessamento seja confirmado, os registros existentes do período informado serão excluídos e reprocessados:

02. Caso o período apurado não tenha movimento a mensagem será exibida:

Mudança de Método

A mudança de regime de Varejista para Não Varejista ou de Não Varejista para Varejista, só pode ser alterado no Final do Ano corrente, no que diz respeito a forma de apuração do ICMS Recolhido Anteriormente.

Relatório de Conferência

Para fins de conferência dos valores apurados, é possível extrair em três formatos de relatórios o período selecionado.

Parâmetros para geração do relatório:

Mês/Ano - Informe o Mês/Ano para seleção dos registros.

LIvro- Informe o livro utilizado nos movimentos, cadastrados na TES

Impressão

- Sint. Ano/Mês

- Sint. Regra

- Analítico

- Sintético. Ano/Mês

- Gera Simplificado o Valor ICMS EFETIVO, PRESUMIDO, Deduções.

- Valores a Restituir e Valor a Complementar dependendo dos movimentos.

- Sintético Regra

- Gera por Regra x Código de ajuste Cadastrado.

- Gera por Regra x Código de ajuste Cadastrado.

- Analítico

- Gera detalhado por Nota Fiscal os valores de ICMS Efetivo, Presumido e Deduções.

- Gera detalhado por Nota Fiscal os valores de ICMS Efetivo, Presumido e Deduções.