Histórico da Página

Parametrização do sistema para a geração da rotina DIRF/Informe de Rendimentos

Produto: | TOTVS Folha de Pagamento |

Versões: | 12.1.17.222 ou Superiores 12.1.18.143 ou Superiores 12.1.19.101 ou Superiores |

Ocorrência: | Como parametrizar o sistema para correta geração da DIRF/Informe de Rendimentos |

Ambiente: | Rotinas Anuais - DIRF / Informe de Rendimentos |

Observações: | DIRF 2018 - Ano Base 2017 |

Passo a passo: | As versões para geração da DIRF estarão disponíveis na área pública da Central de Download do Portal do Cliente no dia 12/01/2018 para versões 12.1.18 e 12.1.19 Segue abaixo as seguintes instruções para baixar as versões: 1. Acesse: www.totvs.com/suporte 2. Faça o login, com seu Email e Senha. 3. Clique em "Downloads e atualizações" através da barra do menu do Portal do Cliente. 4. Na lista de produtos selecione o Produto RM. 5. Escolha a sua versão (12.1.18,12.1.19 ). 6. Em seguida selecione CorporeRM. 7. Pronto! Na grid de download, será listado todos os produtos da respectiva série informada. IntroduçãoEste roteiro visa demonstrar a parametrização, para a correta geração do arquivo DIRF/Informe de rendimentos. ConceitoA DIRF (Declaração do Imposto de Renda Retido na Fonte) é a declaração feita pela FONTE PAGADORA, com o objetivo de informar à Secretaria da Receita Federal do Brasil: 1. O valor do imposto de renda e/ou contribuições retidos na fonte, dos rendimentos pagos ou creditados para seus beneficiários; 2. O pagamento, crédito ou remessa a residentes ou domiciliados no exterior, ainda que não tenha havido a retenção do imposto, inclusive nos casos de isenção ou alíquota zero; 3. Os rendimentos isentos e não tributáveis de beneficiários, pessoas físicas e jurídicas domiciliadas no País; 4. Os pagamentos de plano de assistência à saúde – coletivo empresarial; Parametrizações no RM Labore para geração da DIRF/Informe de Rendimentos

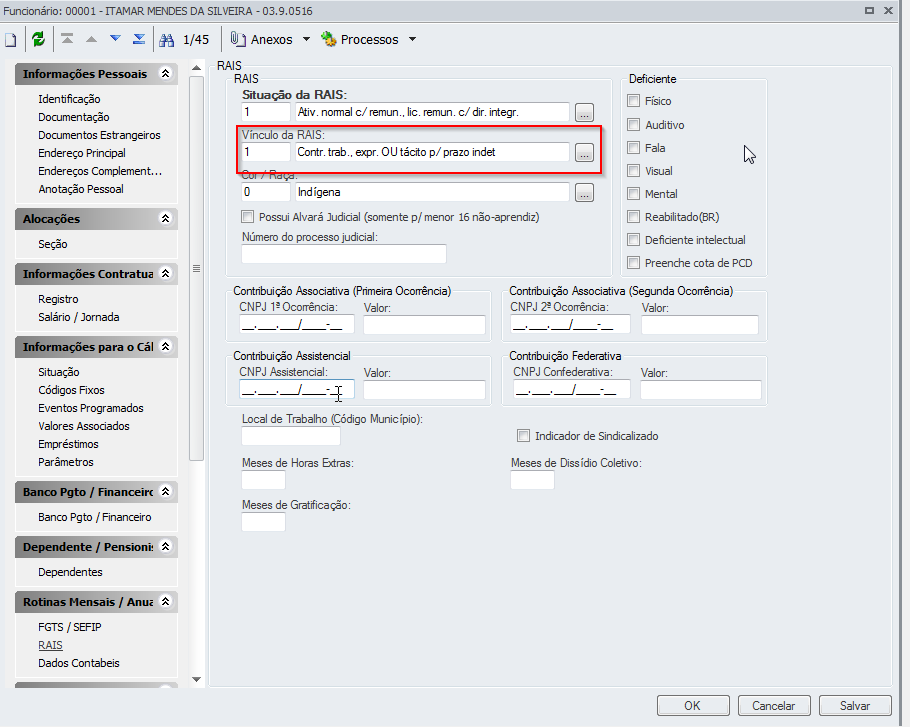

No cadastro do funcionário devemos verificar os campos descritos abaixo, pois eles determinarão o código de Receita que cada funcionário será identificado. Código de Receita: 0561 = Identificará os funcionários com “Rendimento trabalho assalariado”; Código de Receita: 0588 = Identificará os funcionários com “Rendimentos do trabalho sem vínculo empregatício”. Código de Receita: 3533 = Identificará os funcionários com “Proventos de Aposentadoria, Reserva, Reforma ou Pensão Pagos por Previdência Pública”. Código de Receita: 3562 = Código criado para declaração dos rendimentos referente a PLR (Participação nos Lucros ou Resultados). (Item 2.9) Código de Receita: 1889 = Código criado para declaração dos Rendimentos Recebidos Acumuladamente. (Item 2.10) Funcionários Rendimentos ou Domiciliados no Exterior: FOP_0005_Pagamentos a Residentes ou Domiciliados no Exterior O sistema irá classificar os funcionários nos códigos da receita conforme os dados que estiverem definidos nos campos do cadastro de cada funcionário: Campo Tipo de FuncionárioTela de funcionários .NET: Menu Informações Contratuais | Registro | Campo Tipo de Funcionário. Campo Vínculo RAISTela de funcionários: Menu Rotinas Mensais/Anuais | RAIS | Campo Vínculo da RAIS. Campo CategoriaTela de funcionários .NET: Menu Rotinas Mensais/Anuais | FGTS/SEFIP | Campo Código da Categoria. O funcionário será identificado com o código de Receita 0588 quando: Condição 1: Funcionário for do Tipo Autônomo (‘PFUNC.CODTIPO’ = A); Condição 2: Funcionário for do tipo Diretor (‘PFUNC.CODTIPO’ = D) E Vínculo da Rais = 7 (‘PFUNC.VINCULORAIS’ = 7) E Categoria do SEFIP = 5 ou 11(‘PFUNC.CODCATEGORIA’= 5 OU ‘PFUNC.CODCATEGORIA’= 11) O funcionário será identificado com o código de Receita 0561 quando: Condição 1 e Condição 2 forem falsas. O funcionário será identificado com o código de Receita 3533 quando:

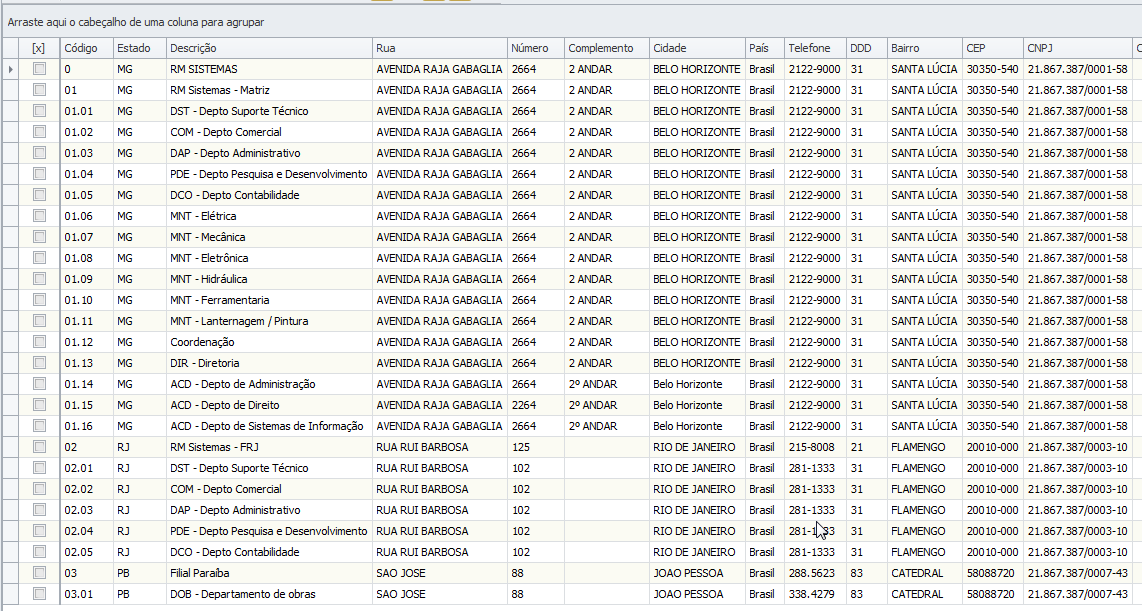

Para mais informações sobre este código de receita (considerações, parametrizações, etc.) acesse: FOP_0004_DIRF - Código de Receita: 3533 (Proventos de Aposentadoria) Outros dados considerados do cadastro de Funcionários: Campo CPF Tela de funcionários .NET: Menu Informações Pessoais | Documentação | Campo CPF A informação deste campo irá constar no Informe de Rendimentos e na DIRF. Funcionários sem CPF não serão considerados na DIRF. Caso exista mais de um funcionário com mesmo CPF seus dados serão agrupados. Campo Tipo de Admissão Tela de funcionários .NET: Menu Informações Contratuais | Registro | Campo Tipo de Admissão O sistema verifica se o funcionário tem tipo de entrada por transferência (com ônus ou sem ônus). Caso ele tenha entrada por transferência o sistema irá considerar a data inicial para verificação dos dados, a data informada no campo Data da Transferência. Exemplo: Funcionário admitido em 01/08/2000 e foi transferido para a empresa atual em 01/05/2017, pelo motivo de transferência sem ônus. No antigo registro na competência 04/2017 ele recebeu verbas com data de pagamento em 05/2017. Estas verbas não serão consideradas no registro atual da empresa, pois está em Competência anterior a transferência. Caso queira considerar estes pagamentos, o sistema disponibiliza o parâmetro “Considera movimentação de competência anterior para transferidos”,no módulo de emissão da DIRF. Campo Seção Tela de funcionários .NET: Menu Alocações | Campo Seção Deve estar informada a seção que o funcionário pertence. Devendo existir pelo menos um histórico de seção associado ao funcionário. Histórico de Assistência Saúde Tela de funcionários .NET: Menu Históricos | Históricos | Sub-aba Histórico de Assistência Saúde Nesta aba deverá constar o histórico do valor da parcela mensal correspondente ao beneficiário titular (empregado) e a correspondente a cada dependente referente ao pagamento do plano de saúde. Link do Roteiro: FOP_0006_Histórico de Assistência a Saúde Para preenchimento de meses anteriores do histórico uma dica é o Preenchimento Histórico de Assistência à Saúde – Método por Backups DependentesTela de funcionários : Menu Anexos | Dependentes As deduções de dependentes consideradas na DIRF e dados de pensões alimentícias, caso existam, utilizam de informações constantes nesta pasta. O sistema realizará a dedução de dependente verificando a quantidade de dependentes de acordo com o histórico.Na edição do cadastro de dependentes existem os dados de pensão que são considerados no Informe de Rendimentos, 2.2 - Cadastros Globais Ambiente > Parâmetros > Folha de Pagamento > Máscaras e Código de Quebras Verifique os dados da máscara de seção e os códigos de quebra. O Código de quebra mestre deve ter o mesmo número de caracteres da Máscara do Código de Seção. Caso a empresa utilize identificação por CEI (Cadastro Específico no INSS) o campo Utiliza CEI deve estar marcado e o código de quebra deve ser informado. 2.3 - Cadastro de Seções Aba Administração de Pessoal | Seções Neste modulo serão verificados os dados das empresas, como CNPJ/CEI, Código de quebra e Identificação de ativa/desativada. Os dados dos cadastros de seções não são impressos nos relatórios, Esteja atento aos seguintes dados no cadastro de seções: O código deve estar em conformidade com o código de quebra e máscara informada na Aba: Ambiente > Parâmetros > Folha de Pagamento > Máscaras e Código de Quebras 2.4 - Cadastro de Coligada Aba Administração de Pessoal | Cadastros Globais | Coligadas Esteja atento aos dados presente no cadastro de coligadas. Caso a empresa esteja cadastrada com o número do CEI (campo CNPJ / CPF / CEI da tela de identificação) nesta coligada, 2.5 - Cadastros de eventos Administração de Pessoal > Eventos Através deste modulo são cadastrados os eventos utilizados para pagamento ou desconto de verbas em folha. Para que os Informes de Rendimentos e a DIRF dos funcionários sejam emitidos corretamente é importante que TODA a tabela de eventos esteja parametrizada corretamente. Como regra geral, todos os proventos que incidem IRRF (IRRF, IRRF férias, IRRF 13º) devem também incidir no Informe de Rendimentos (Campo Inf.Rend. , na aba Inc. Proventos). 2.6 - Valores fixos Administração de Pessoal > Cálculos > Valores Fixos Através deste módulo, podem ser acessados os cadastros de valores fixos. Os valores fixos considerados na geração da DIRF são os de finalidade Valor a deduzir para funcionário maior que 65 anos e verifique o valor desses itens e a vigência no ano 2017. 2.7 - Ficha Financeira Todos os dados de valores creditados ou descontados dos funcionários são considerados como base nos dados da ficha financeira. No módulo da ficha financeira o sistema armazena dados em tabelas diversas, Código do evento: através dele o sistema verifica quais as incidências do evento, se ele é um provento ou desconto, se tem código de cálculo e etc.;

Data Pagto: Por se tratar de regime caixa, o valor de cada evento será declarado na DIRF de acordo com o mês de pagamento como, por exemplo: Na competência “01 – janeiro” foi realizado o pagamento da folha com data de 05/02/2017. Desta forma, na DIRF os valores serão declarados para o mês fevereiro, pois é o mês correspondente a data de pagamento. Observação: Como na DIRF é considerado a data de pagamento, caso as verbas do mês de dezembro estejam com data de pagamento para janeiro do ano seguinte, exemplo: O mesmo acontece para pagamento de férias = Funcionário gozou férias do dia 01/03/2017 à 30/03/2017, o pagamento foi realizado com dois dias úteis ao inicio de gozo, ou seja, dia 27/02/2017, Valor: O sistema considera o valor presente nesta coluna. Caso o valor esteja zerado o sistema não considerará o evento. Caso algum dos campos esteja vazio ou com data errada, os relatórios não serão gerados corretamente. 2.9 - Campos referentes ao código de receita 3562 - PLR 2.9.1 Informe de rendimentos Na linha 03 do campo 5, será apresentado o valor líquido da PLR Nas mensagens complementares serão apresentados o valor bruto da PLR (valor do evento de CC 126 sem descontos) e logo abaixo o valor líquido da PLR, 2.9.2 Programa da DIRF Na importação do arquivo, serão apresentados 2 (dois) códigos de receita para os funcionários que possuem valores referente a PLR. 2.10 - Campos referentes ao código de receita 1889 - Rendimentos Recebidos Acumuladamente Deve constar o rendimento pago de forma acumulada (art. 12-A da Lei no 7.713, de 1988 <http://www.planalto.gov.br/ccivil_03/leis/L7713.htm>), relativo a anos-calendário anteriores ao do pagamento,decorrentes de:

Para mais informações sobre este código de receita (considerações, parametrizações, etc.) acesse: FOP_0003_DIRF - Rendimentos Recebidos Acumuladamente (RRA) |