Histórico da Página

Visão Geral do Programa

A Escrituração Fiscal Digital de Retenções e Outras Informações Fiscais EFD-Reinf é um dos módulos do Sistema Público de Escrituração Digital - SPED, a ser utilizado pelas pessoas jurídicas e físicas, em complemento ao Sistema de Escrituração Digital das Obrigações Fiscais, Previdenciárias e Trabalhistas – eSocial.

Tem por objeto a escrituração de rendimentos pagos e retenções de Imposto de Renda, Contribuição Social do contribuinte exceto aquelas relacionadas ao trabalho e informações sobre a receita bruta para a apuração das contribuições previdenciárias substituídas. Substituirá, portanto, o módulo da EFD-Contribuições que apura a Contribuição Previdenciária sobre a Receita Bruta (CPRB).

A EFD-Reinf junto ao eSocial, após o início de sua obrigatoriedade, abre espaço para substituição de informações solicitadas em outras obrigações acessórias, tais como a GFIP, a DIRF e também obrigações acessórias instituídas por outros órgãos de governo como a RAIS e o CAGED.

Esta escrituração está modularizada por eventos de informações, contemplando a possibilidade de múltiplas transmissões em períodos distintos, de acordo com a obrigatoriedade legal.

Dentre as informações prestadas através da EFD-Reinf, destacam-se aquelas associadas:

- aos serviços tomados/prestados mediante cessão de mão de obra ou empreitada;

- às retenções na fonte (IR, CSLL, COFINS, PIS/PASEP) incidentes sobre os pagamentos diversos efetuados a pessoas físicas e jurídicas;

- aos recursos recebidos por / repassados para associação desportiva que mantenha equipe de futebol profissional;

- à comercialização da produção e à apuração da contribuição previdenciária substituída pelas agroindústrias e demais produtores rurais pessoa jurídica;

- às empresas que se sujeitam à CPRB (cf. Lei 12.546/2011);

- às entidades promotoras de evento que envolva associação desportiva que mantenha clube de futebol profissional.

Fonte: http://sped.rfb.gov.br/item/show/1494

No TAF, foram criado controles sistêmicos de forma a controlar as informações que serão transmitidas ao governo. Este controle abrange:

- Cadastros para receber e armazenar as informações relevantes a entrega desta obrigação;

- Apuração dos dados por período;

- Cadastros para armazenar os dados apurados já convertidos conforme os eventos previstos na obrigação;

- Comunicação com o governo para transmitir os eventos e armazenar o histórico de assinaturas e rejeições.

| Índice |

|---|

Pré-requisitos

Para proceder com a apuração das informações é essencial que os seguintes cadastros estejam preenchidos:

- T001 - Complemento de Empresa;

- T013 - Documento de Entrada/Saída;

- T154 - Fatura;

- T003 - Participante.

Os seguintes cadastros não são obrigatórios para prosseguir com a apuração das informações, mas podem ser utilizados conforme atividade/controle da empresa:

- T157 - Cadastro de Obras;

- T001AB - Informações de Processos;

- T156 - Boletim de Atividade Desportiva.

| Informações | ||

|---|---|---|

| ||

Estas informações podem ser digitadas manualmente ou importadas por arquivo texto. |

Principais Cadastros

Integração/Cadastro Manual

A primeira etapa é possuir os cadastros mencionados em Pré-Requisitos preenchidos. O TAF disponibiliza duas alternativas para preenchimento destes cadastros:

- Integração → Mais informações em Modelos e Processos de Integração.

- Cadastro Manual → Veja abaixo.

Cadastro de Complemento de Empresa

No cadastro do complemento no campo Cód. Filial deve ser informado o código da filial no sistema que irá integrar as informações da ECF para o TAF.

Obrigatoriamente deve ser definida uma filial matriz para os estabelecimentos.

As filiais SCP devem ser informadas no cadastro de complemento de empresa que foi definida como a Sócio Ostensiva das SCP e esta não obrigatoriamente é a matriz dos estabelecimentos.

Deverá ser gerado um arquivo da ECF para a filial matriz. Seus estabelecimentos serão totalizados para este arquivo.

No caso das ECF deve ser gerado um arquivo para cada uma.

Cadastro de Tributos

Deverá ser feito o cadastro dos Tributos IRPJ e CSLL com as respectivas informações para a sua apuração de acordo com o regime desejado.

Períodos de Apuração

Inclua os períodos de apuração de acordo com a periodicidade definida no cadastro do Tributo.

Exemplo: Se o regime da empresa é Lucro Real Trimestral deverão ser incluídos 4 períodos trimestrais de apuração para o IRPJ e quatro para a CSLL

Contas da Parte B do LALUR

Neste cadastro deve ser criada uma lista de contas que irão afetar a apuração dos tributos. São contas de Adição, Exclusão, Dedução/Compensação de tributo e Compensação de base negativa/Compensação de Prejuízo.

Informe a qual tributo a conta pertence. Ela pode pertencer a somente um tributo ou ao dois simultaneamente. Só deve-se lembra que neste caso todos os lançamentos que forem feito nesta conta devem ser feitos duas vezes: Um para o IRPJ e outro para a CSLL.

Evento Tributário

É este cadastro que efetivamente irá fazer apuração dos tributos. As instruções relatadas abaixo são aplicáveis aos tributos IRPJ e CSLL.

Identificação do Evento

Preencha a identificação do evento e informe o tributo ao qual o evento pertence. Pode ser incluído um evento para cada período de apuração caso esta seja diferente de um período para outro. Se a apuração for a mesma durante todo ano crie somente um evento.

Regras Tributárias

Nas regras tributárias estão os componentes da apuração dos tributos (grupos da apuração). Tratarei aqui do regime Lucro Real Trimestral por ser o mais completo. Estes grupos são apresentados de acordo com a forma de tributação informada na identificação do evento tributário. Para maiores informações sobre o cadastro de eventos tributários consulte o TDN (http://tdn.totvs.com.br/pages/viewpage.action?pageId=225267550).

Os grupos das regras tributárias estão divididos em Subgrupos que formam a Base do Cálculo e Grupos que fazem o cálculo do Tributo.

Para cada grupo da apuração devem ser informados seus itens. Os itens pode carregar informações de lançamentos contábeis ou das contas da parte B do LALUR. Alguns podem carregar das duas origens, outros somente dos lançamentos contábeis e outros somente da parte B do LALUR.

Quando a origem das informações do item for contábil deverá ser informada a Filial e a conta contábil que originará as informações. Deverá ser criada uma linha para cada conta que compõe o grupo. Se a conta existir em mais de uma filial ela deverá ser informada quantas vezes forem as filiais nas quais ela existe.

Deverá ser criado um evento para cada filial que seja SCP.

Ex.: Se a conta existir em 99 filiais deverão existir 99 itens para a referida conta. Como a apuração do tributo é centralizada na matriz deve-se informa todas as contas de todas as filiais que compõem o referido grupo.

Conta 4.1.1.1.001 da filial 1

Conta 4.1.1.1.001 da filial 2

Conta 4.1.1.1.001 da filial 3

...

Para cada item devem ser informados os seguintes dados:

Origem

Descrição do item

Operação: Se este item irá somar ou subtrair o valor carregado no grupo. Esta informação é referente ao item do grupo. Cada grupo porém já possui seu sinal pré-determinado na apuração e isto não pode ser alterado.

Ex.: O valor grupo de exclusões do Lucro é subtraído na apuração

O valor do grupo Adições por Doação é somado na apuração.

Conta contábil: Se a origem for contábil.

Tipo: Preenchido somente quando a origem é contábil. Débito, Movimento da Conta, Saldo Anterior, Saldo Atual

Centro de Custo: Caso existam lançamentos para a mesma conta em mais de um centro de custo deverão ser informados tantas combinações Conta Contábil – Centro de Custo forem os existentes.

Efeito no LALUR: Este campo deverá ser preenchido caso o item que está sendo criado deverá criar um lançamento na parte B do LALUR. Este lançamento será feito automaticamente no encerramento da apuração. Informe não se aplica para que não seja criado nenhum lançamento automaticamente no encerramento da apuração. Informe Constituir saldo da conta para que este item gere um lançamento de constituição de saldo no momento do encerramento da apuração. Informe Baixar saldo da conta caso queira que este lançamento criado reduza o saldo da referida conta. Esta informação só é aplicável quando a origem do item é contábil.

Código da Parte B: Informe a conta da parte B do LALUR que irá originar a informação. Aplicável somente quando a origem do item é Parte B do LALUR.

Código LALUR: Este código pode ser encontrado no manual da ECF é determina onde o item da apuração será gravado no validador da ECF quando o arquivo for importado.

Na aba Histórico Padrão informe históricos a serem filtrados no processo de apuração. No campo Ação informe se o histórico será Considerado ou Desconsiderado.

Caso for utilizar este filtro ele deverá ser feito para cada item constante no grupo de apuração.

Na aba Processos Judiciais e Administrativos, informe se ao item do grupo de apuração existem processos associados. Os processos deverão ser informados para cada item.

Podem existir itens que irão influenciar na apuração que não têm origem contábil e nem na parte B do LALUR. Neste caso devem ser criados Lançamentos Manuais informando qual grupo este irá afetar, juntamente com seu valor, código da tabela da ECF, data e operação (soma ou subtração) no grupo.

Vigência dos Eventos Tributários

Para que os eventos tributários possam calcular o imposto deve ser criada uma vigência para os mesmos.

A vigência serve para limitar a validade de um evento tributário.

Ex.: Sua empresa passou a considerar novas contas contábeis na apuração dos tributos a partir do terceiro trimestre.

Como eventos associados a períodos da apuração encerradas não podem ser alterados, quando houver alteração no método de apuração devem ser criados novos eventos.

Neste caso deve ser criado um evento para a apuração nos dois primeiros trimestres e uma vigência a ele associado de 01/01 a 30/06. Posteriormente criado um novo evento com as novas contas e uma vigência a ele associado de 01/07 a 31/12 ou até quando este novo evento tiver efeito.

Para facilitar a criação deste novo evento pode ser utilizado o processo de cópia de eventos e acrescentar somente as novas contas.

Processo de Apuração dos impostos

Após serem incluídas todas as informações e criados os cadastros pertinentes à apuração os Períodos devem ser encerrados para que o tributo seja calculado.Para que isto seja feito acesse o cadastro de Períodos de Apuração, selecione período e dispare o processo Encerrar Período. Os períodos devem ser encerrados em ordem cronológica. Não é possível encerrar um período se o seu anterior estiver aberto. O mesmo vale para a reabertura.

A aba de Identificação do Período de Apuração carrega os defaults informados no cadastro do tributo a ele relacionado.

A aba de Apuração grava o valor do tributo a ser pago naquele período.

A aba de detalhamento carrega os valores gerados pelo evento tributário na apuração do imposto.

Na aba Guias devem ser criados os documentos de arrecadação a serem pagos com o valor do imposto. Estes documentos podem ser gerados automaticamente através do processo Gerar Documento de Arrecadação. O processo de estorno das guias automáticas também pode ser executado.

As guias de arrecadação devem ser baixadas no seu respectivo cadastro. Para o regime de apuração Real Anual (estimativa ou levantamento de balanço) a baixa das guias é obrigatória para que o cálculo do tributo seja corretamente executado.

Ao encerrar os períodos de apuração, quando o evento a ele relacionado, possui informações que afetam a parte B do LALUR os lançamentos são gerados automaticamente.

Caso a apuração gere prejuízo também será criado um lançamento automaticamente na conta a ser informada.

Após a finalização do processo um log informa os lançamentos criados.

Quando um período é reaberto todas as informações geradas automaticamente pelo processo de encerramento são excluídas.

Após isto a rotina da ECF pode ser gerada no menu Miscelânea | Arqs. Magnéticos | Central de Obrigações.

Antes a Rotina ECF deve ser associada ao cadastro de complemento de empresa e os dados dos blocos não relacionados à apuração (0, J, K, L e Y) devem ser importados de algum sistema legado ou incluído manualmente. O processo de apuração gera somente os blocos P, U, T, M e N.

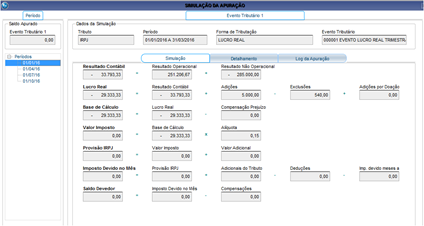

Simulação da Apuração

Com o intuito de facilitar a conferência da apuração foi criado o processo de Simulação da Apuração no cadastro de Eventos Tributários.

No cadastro de eventos selecione o evento que deseja simular e dispare o processo de simulação.

Pode ser feita a simulação comparativa entre dois eventos ou uma simples simulação. Escolha os períodos para os quais quer executar a simulação e dispare o processo. Será apresentada uma memória de cálculo completa da apuração do tributo antes mesmo de ser encerrado o período de apuração.