Histórico da Página

| Índice | ||

|---|---|---|

|

Introdução

...

Este manual tem como objetivo orientar o contribuinte para a nova forma de cumprimento de suas obrigações tributárias acessórias afetas aos tributos e contribuições sociais previdenciárias que não incidem sobre a remuneração ou folha de salários. A EFD-Reinf foi concebida, originalmente, para, em conjunto com o Sistema de Escrituração Digital das Obrigações Fiscais, Previdenciárias e Trabalhistas (eSocial), substituir a Declaração do Imposto Retido na Fonte (DIRF), a Guia de Recolhimento do FGTS e Informações à Previdência Social (GFIP), o módulo da EFD-Contribuições, que apura a contribuição previdenciária sobre a receita bruta (CPRB) e o Manual Normativo de Arquivos Digitais (MANAD).

Descrição Conceitual dos Eventos

...

de

...

Tabelas

Os eventos de tabelas correspondem à série R-1000 que atualmente é composta pelos eventos R-1000, R-1050 e R-1070. Esses eventos têm por objetivo complementar e validar os eventos periódicos, especialmente em relação a informações padronizadas e que se repetem em diversas partes do leiaute.

Ao clicar na opção F4 o sistema exibirá a tela referente aos Eventos Iniciais e de Tabela. Estes eventos serão os primeiros a serem transmitidos ao Ambiente Nacional do EFD-Reinf. São eventos que identificam o Contribuinte, contendo informações que podem influenciar no cálculo dos tributos e contribuições. Esse grupo de tabelas, que inclui os eventos “R-1000 – Informações do Contribuinte”, "R-1050-Tabela de entidades ligadas" e “R-1070 – Tabela de Processos Administrativos/Judiciais”, possuem um atributo de vigência ou “Período de validade das informações” representado pelos campos: início de validade {iniValid} e fim de validade {fimValid}.

O evento R-1000 – Informações do Contribuinte é o primeiro evento a ser transmitido à EFD-Reinf, uma vez que identifica o contribuinte, contendo os dados básicos de sua classificação fiscal.

O evento R-1050 é evento R-1050 – Tabela de entidades ligadas é aquele pelo qual se realiza a inclusão, alteração ou exclusão de entidades ligadas ao contribuinte declarante, que sejam Fundos sejam Fundos ou Clubes de Investimentos ou Sociedades Investimentos ou Sociedades em Conta de Participação. Este evento deve evento deve ser enviado antes do antes do envio de eventos periódicos R-4010 ou R-4020 se periódicos R-4010 ou R-4020 se o beneficiário for uma sociedade em conta de participação ou se o rendimento pago ou creditado for relativo a fundo ou clube de investimento administrado pelo contribuinte declarante.

O evento R-1070 - – Tabela de Processos Administrativos/Judiciais é responsável pela informação de processos administrativos ou judiciais que suspendem a exigibilidade de crédito tributário.

Descrição Conceitual Eventos Periódicos

...

das séries R-2000 e R-4000

São aqueles cuja ocorrência tem frequência previamente definida, relacionados:

...

e) às empresas que se sujeitam à Contribuição Previdenciária sobre a Receita Bruta – CPRB conforme Lei 12.546/2011 (R-2060).

f) às retenções na fonte (IR, CSLL, COFINS, PIS/PASEP) incidentes sobre os pagamentos diversos efetuados a pessoas físicas e jurídicas (R-2070) (não entrará em vigor nessa primeira fase);g) às retenções na fonte relativas ao imposto de renda, Cofins, Pis/Pasep e CSLL (eventos da série R-4000).

Prazo de envio dos eventos periódicos

...

Até o dia 15 do mês seguinte, antecipando-se o vencimento para o dia útil imediatamente anterior, em caso de não haver expediente bancário.

Descrição Conceitual do Processo de Transmissão dos arquivos

...

a) Sequência lógica:

O contribuinte, ao transmitir suas informações à EFD-Reinf, deve observar a sequência lógica de envio dos eventos. Deve-se observar que o evento “R-1000 – Informações do contribuinte” é o primeiro que deve ser enviado. Se houver entidades ligadas que sejam fundos ou clubes de investimentos ou sociedades em conta de participação a serem referenciados em algum evento periódico, devem ser cadastradas através do evento específico para este fim, qual seja, “R-1050 – Tabela de entidades ligadas. Igualmente, se houver processos a serem referenciados em algum evento periódico, esses também devem ser enviados antes dos periódicos, através do “R-1070 – Tabelas de processos administrativos/judiciais”.

...

Todas as informações prestadas relativas a tributos e contribuições em um determinado período de apuração são consideradas como um “movimento”, que, portanto, pode conter um ou mais eventos.

Para o encerramento da transmissão dos eventos periódicos de determinado movimento, em certo período de apuração, deve ser enviado o evento R-2099 – Fechamento dos Eventos Periódicos. A aceitação do evento de fechamento, após processadas as devidas validações, conclui a totalização das bases de cálculo contempladas naquele movimento, possibilita a constituição do crédito tributário e a geração do DARF para o recolhimento dos tributos e contribuições devidosCom a introdução dos eventos da série R-4000, a EFD-Reinf passa a ter dois conjuntos de eventos periódicos, cada um compondo seu próprio “movimento” no período de apuração de forma totalmente independente. As informações prestadas através dos eventos da série R-2000 compõem o movimento relativo a contribuições previdenciárias retidas e/ou substituídas e as informações prestadas através dos eventos da série R-4000 compõem o movimento relativo a retenções na fonte de imposto sobre a renda e proventos de qualquer natureza, CSLL, Pis/Pasep e Cofins.

Caso seja necessário o envio de retificações, exclusões ou de novos eventos referentes relativos a um movimento já encerrado, este deverá ser reaberto com o envio do evento R-2098 - Reabertura dos Eventos Periódicos. Se for efetivada tal reabertura para o movimento, torna-se necessário o envio de um novo evento de fechamento.

Descrição Simplificada do modelo Operacional da EFD-Reinf:

o sujeito passivo deverá enviar o evento de reabertura correspondente, ou seja, R-2098 se for relativo a um evento da série R-2000 ou R-4099 com indicativo de reabertura, se for relativo a um evento da série R-4000. Caso ambos os movimentos (séries R-2000 e R-4000) estejam fechados em um determinado período de apuração e for necessário envio de um evento da série R-2000, basta abrir o movimento desta série com o evento R-2098, não sendo necessário abrir também o movimento da série R-4000. O mesmo se aplica no outro caso, ou seja, estando ambos os movimentos fechados e sendo necessário o envio de um evento da série R-4000, não é necessário reabrir o movimento dos eventos da série R-2000. Após a efetivação da reabertura do movimento, faz-se necessário o envio de um novo evento de fechamento.

c) Desnecessidade da EFD-Reinf “sem movimento”

Na ausência de fatos a serem informados no período de apuração, os sujeitos passivos ficam dispensados de enviar quaisquer eventos da EFD-Reinf relativa ao respectivo período.

Descrição Simplificada do Modelo Operacional da EFD-Reinf

O contribuinte gera um arquivo eletrônico contendo as informações previstas nos leiautes, assina-o digitalmente, transformando-o em um documento eletrônico nos termos da legislação, objetivando garantir a integridade dos dados e a autoria do emissor. Este arquivo eletrônico gerado é transmitido via webservice/API Rest por meio de arquivo O contribuinte gera um arquivo eletrônico contendo as informações previstas nos leiautes, assina-o digitalmente, transformando-o em um documento eletrônico nos termos da legislação, objetivando garantir a integridade dos dados e a autoria do emissor. Este arquivo eletrônico deve ser gerado pelo sistema do próprio contribuinte e, após assinado digitalmente, transmitido via webservice por meio de arquivo no formato XML, o qual será validado e armazenado em ambiente nacional.

Até a versão 1.5, essa validação podia ocorrer de duas formas distintas: assíncrona e síncrona, sendo esta última, apenas para o evento R-2099. A partir da versão 2.1, haverá alteração para que todos os eventos possam ser enviados na modalidade “assíncrona”.

Na modalidade “assíncrona” a validação se Essa validação se dá em dois momentos sucessivos. O primeiro , logo após a transmissão, é concluído com a emissão de um protocolo de entrega (Comprovante). O segundo, que atesta a integridade formal dos dados que integram o “movimento”, é finalizado pela emissão do protocolo de recebimento ao contribuinte ou mensagem de erro.

Comprovante de entrega:

Cada evento transmitido e validado pela EFD-Reinf retornará um Recibo de Entrega que atesta o registro oficial do evento e precisará ser informado no caso de solicitação de cópia, retificação ou exclusão do evento.

Caso um evento transmitido não seja validado, o sistema não retornará um Recibo de Entrega, mas sim, pelos servidores da EFD-Reinf, que se constitui num comprovante provisório, o qual deve ser utilizado, num momento, posterior para busca do recibo de entrega. Importante ressaltar para o usuário do sistema EFD-Reinf, que o protocolo de entrega não atesta o cumprimento da obrigação acessória. O segundo momento é caracterizado pela emissão do recibo de entrega ou de uma mensagem de erro, comunicando a necessidade de revisão e retransmissão do evento.

Os Recibos de Entrega serão mantidos no sistema por tempo indeterminado, porém, é importante que a empresa os guarde para eventual comprovação de entrega e de cumprimento da obrigação tributária acessória perante terceiros.

Vale ressaltar que o protocolo de envio é uma informação transitória, atestando que o evento foi transmitido e que serão processadas as respectivas validações, o que não comprova o a depender do resultado das validações efetuadas no movimento e no evento de fechamento. Caso as validações efetuadas tenham resultado positivo, é o recibo de entrega é gerado e entregue ao sujeito passivo, o qual se constitui no real comprovante do cumprimento da obrigação acessória.

Padrão de

...

Certificado Digital

O certificado digital utilizado no sistema EFD-Reinf deverá ser emitido por Autoridade Certificadora credenciada pela Infraestrutura de Chaves Públicas Brasileira – ICP-Brasil. O certificado digital deverá ser do tipo A1 ou A3. Os certificados digitais serão exigidos em dois momentos distintos:

a) Transmissão: antes de ser iniciada a transmissão de solicitações ao sistema EFD-Reinf, o certificado digital do solicitante é utilizado para garantir a segurança do tráfego das informações na INTERNET. Para que um certificado seja aceito na função de transmissor de solicitações este deverá ser do tipo e-CPF (e-PF) ou e-CNPJ (CNPJ, e-PJ).

b) Assinatura de documentos: para os empregadores pessoas jurídicas, os eventos poderão ser gerados por qualquer estabelecimento da empresa ou seu procurador, mas o certificado digital assinante destes deverá pertencer à matriz ou ao representante legal desta ou ao procurador/substabelecido, outorgado por meio de procuração eletrônica e não-eletrônica.

Configurações necessárias para utilização do EFD-Reinf:

Para realizar o envio do arquivo XML com a Receita Federal, é necessário que as seguintes tarefas sejam realizadas com sucesso.

a) Criação do parâmetro VERREINF contendo o número da versão vigente do EFD-Reinf. Para a versão atual que é a 1.5.1 (será obrigatória em Maio/21), o parâmetro deve ser configurado da seguinte forma:

Obs.: Para exemplificar, digamos que Receita mude para a versão 1.6.0, então o valor do parâmetro deverá ser: 010600

b) A instalação da cadeia de certificado disponibilizado pelo Serpro:

1º) cadeia utilizada pelo servidor é: "Autoridade Certificadora Raiz Brasileira v5" (que pode ser encontrada no site http://www.iti.gov.br/repositorio/repositorio-ac-raiz : "Certificado da AC Raiz da ICP-Brasil v5").

Os certificados digitais utilizados para assinar os eventos enviados ao ambiente nacional da EFD-Reinf deverão estar habilitados para a função de assinatura digital, respeitando a Política de Certificado.

Os eventos que compõem a EFD-Reinf devem ser transmitidos mediante autenticação e assinatura digital, utilizando-se de certificado digital válido no âmbito da Infraestrutura de Chaves Públicas Brasileira (ICP-Brasil).

Configurações necessárias para utilização do EFD-Reinf

Configurações Iniciais:

a) A instalação da cadeia de certificado disponibilizado pelo Serpro:

O usuário que irá consumir os Webservices do EFD-Reinf deverão instalar em seus servidores a cadeia de O usuário que irá consumir os Webservices do EFD-Reinf deverão instalar em seus servidores a cadeia de certificado do EFD-Reinf que está disponível em:

https://certificados.serpro.gov.br/serproacf/certificate-chain.

- Os certificados que devem ser instalados estão no item Cadeia de Certificados emitida em 06/02/2017 (em 12/04/2018).

A instalação das cadeias deve seguir a seguinte ordem:

2º1º) Autoridade Certificadora Raiz Brasileira v5

3º2º) Autoridade Certificadora SERPRO v4

4º3º) Autoridade Certificadora do SERPRO Final v5

Observação:

A Autoridade Certificadora Raiz Brasileira v5 deve ser instalada no repositório de AC raiz.

A Autoridade Certificadora SERPRO v4 e Autoridade Certificadora do SERPRO Final v5 devem ser instaladas no repositório de AC intermediária.

cb) É extremamente necessário que a versão do Microsoft .NET Framework 4.6.1 ou superior esteja instalada no ambiente que irá enviar o XML para a Receita Federal.

dc) Baixar o pacote Webservice_REINF, manualmente, na área de DllComunicaoWSReinf na pasta executáveis (EXE) do RMS.

Neste pacote irá constar os seguintes objetos:

1) DllComunicaoWSReinf.tlb

2) DllComunicaoWSReinf.dll

3) DllComunicaoWSReinf.pdb

4) RegAsm.exe

5) REGISTROREINF.bat

DllComunicaoWSReinf.dll.config

de) Registrar a DLL DllComunicaoWSReinfDLL DllComunicaoWSReinf.dll

É extremamente necessário o registro dessa DLL, pois, só ocorrerá o envio do Arquivo XML para a base de dados do EFD-Reinf se essa da Receita Federal se a DLL estiver devidamente registrada.

Para Existem duas formas para registrar a DLL:

1) Executando arquivo RegistroReinf.bat;

2) Registrando a DLL manualmente, , o usuário deve executar o arquivo RegistroReinf.bat ou realizar o processo manualmente conforme descrito abaixo:

Como proceder o processo de registro da DLL manualmente:

2.1) copiar o arquivo RegAsm.exe da pasta "\Windows\Microsoft.NET\Framework" para a pasta EXE (executáveis do RMS);

2.2) dentro da pasta EXE (executáveis do RMS) executar os seguintes comandos:Pasta: pasta EXE onde estão os executáveis do WRMs

- RegAsm.exe

...

- DllComunicaoWSReinf.dll /unregister

Exemplo: RegAsm.exe C:\RMS\WRMS\SSASWRMSDE01\V5681\EXE\DllComunicaoWSReinf.dll /unregister

- RegAsm.exe

...

- DllComunicaoWSReinf.dll /tlb

Exemplo: RegAsm.exe C:\RMS\WRMS\SSASWRMSDE01\V5681\EXE\DllComunicaoWSReinf.dll /tlb

Como Navegar Pelo Sistemaobservação:

Após efetuar a autenticação, será apresentada a tela principal do sistema onde constam as seguintes opções de navegação:

1) Eventos Iniciais e de Tabela;

2) Eventos Periódicos;

3) Painel de Controle do Sistema;

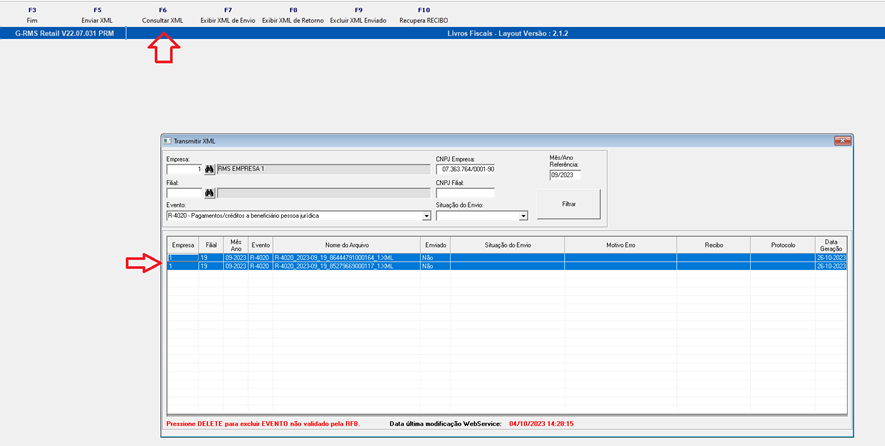

4) Transmitir XML.

1) Eventos Iniciais e de Tabela:

Ao clicar na opção F4 o sistema exibirá a tela referente aos Eventos Iniciais e de Tabela. Estes eventos serão os primeiros a serem transmitidos ao Ambiente Nacional do EFD-Reinf. São eventos que identificam o Contribuinte, contendo informações que podem influenciar no cálculo dos tributos e contribuições. Esse grupo de tabelas, que inclui os eventos “R-1000 – Informações do Contribuinte” e “R-1070 – Tabela de Processos Administrativos/Judiciais”, possuem um atributo de vigência ou “Período de validade das informações” representado pelos campos: início de validade {iniValid} e fim de validade {fimValid}.

O evento R-1000 – Informações do Contribuinte é o primeiro evento a ser transmitido à EFD-Reinf, uma vez que identifica o contribuinte, contendo os dados básicos de sua classificação fiscal.

O evento R-1070 - Tabela de Processos Administrativos/Judiciais é responsável pela informação de processos administrativos ou judiciais que suspendem a exigibilidade de crédito tributário.

Orientação Específica Por Evento:

1.1) R-1000 – Informações do Contribuinte

- Conceito do Evento: Evento em que são fornecidas pelo contribuinte informações cadastrais necessárias ao preenchimento e validação dos demais eventos da EFD-Reinf, inclusive para apuração das retenções e contribuições devidas. Este é o primeiro evento que deve ser transmitido pelo contribuinte.

- Prazo de envio: A informação prestada neste evento deve ser enviada no início da utilização da EFD-Reinf e pode ser alterada no decorrer do tempo, desde que não ultrapasse o dia vinte do mês subsequente aos fatos geradores a que se refere.

- Pré-requisitos: Este é o primeiro evento a ser transmitido pelo contribuinte.

- Informações adicionais:

1) Neste evento serão discriminadas as informações que influenciam na apuração correta das contribuições sociais e eventuais acréscimos legais, como a classificação tributária do contribuinte, acordos internacionais para isenção de multa, situação da empresa (normal, extinção, fusão, cisão ou incorporação), dentre outras.

2) O cadastro do contribuinte guarda as informações de forma histórica, não podendo haver informações diferentes para o mesmo evento e período de validade. Havendo alteração nos dados deste cadastro, faz-se necessário informar a data do fim de validade da informação anterior e enviar novo evento com a data de registro da nova informação.

Manutenção do Evento:

Incluir: ao clicar nessa opção, o sistema permite ao usuário cadastrar as Informações do Contribuinte no EFD-Reinf. Os campos destacados na figura acima (em amarelo), são campos obrigatórios.

Alterar: ao clicar nessa opção, é apresentado para o usuário a tela com as Informações do Contribuinte para que o mesmo possa realizar as alterações desejadas.

Excluir: ao clicar nessa opção, o sistema irá excluir as Informações do Contribuinte no EFD-Reinf. Para realizar a exclusão, é necessário pesquisar o Contribuinte que deseja excluir e confirmação da exclusão.

Detalhamento dos campos:

- Código do Contribuinte (Empresa).

- Classificação Tributária: Preencher com o código correspondente à classificação tributária do contribuinte.

- Escrituração Contábil: Preencher com o Indicativo da obrigatoriedade do contribuinte em fazer a sua escrituração contábil na ECD Escrituração Contábil Digital.

- Acordo Internacional: Preencher com o Indicativo da existência de acordo internacional para isenção de multa.

- Situação da PJ: Preencher com o Indicativo da Situação da Pessoa Jurídica.

- Desoneração: Indicativo de desoneração da folha pela CPRB

Contato:

- Nome: Preencher com o Nome da Pessoa responsável por ser o contato do contribuinte com a Receita Federal do Brasil relativamente à EFD-Reinf.

- Fone Fixo: Informar o número do telefone, com DDD.

- Fone Celular: Informar o número do Telefone celular, com DDD.

- CPF: Preencher com o número do CPF do contato na empresa.

- E-mail: Informar o Endereço eletrônico do contato na empresa.

Validade do Período:

- Início: Preencher com o mês e ano de início da validade das informações prestadas no evento, no formato MM/AAAA.

- Fim: Preencher com o mês e ano de término da validade das informações no formato MM/AAAA, se houver.

1.2) R-1070 - Tabela de Processos Administrativos/Judiciais

- Conceito do Evento: Evento utilizado para inclusão, alteração e exclusão dos processos judiciais e administrativos que influenciam no cumprimento das obrigações tributárias principais e acessórias. As informações consolidadas desta tabela são utilizadas para validação de outros eventos da EFD-Reinf e influenciam na forma e no cálculo dos tributos devidos.

- Quem está obrigado: O mesmo contribuinte obrigado ao evento R-1000, quando houver decisão em processo administrativo/judicial, que tenha influência na apuração dos tributos abrangidos pela EFD-Reinf e quando houver alteração da decisão durante o andamento do processo. Este evento deve ser informado quando a decisão do processo administrativo ou judicial for favorável ao contribuinte.

- Prazo de envio: Deve ser transmitido até o dia 15 do mês subsequente ao do mês de referência informado no evento ou antes do envio de qualquer evento no qual o processo seja informado.

- Pré-requisito: o envio do evento R-1000.

Como navegar por esse Evento:

Após selecionar a opção R-1070, será apresentada a tela inicial deste evento. Esta tela contém duas opções: Consultar e Manutenção.

- Consultar: Nesta opção o usuário irá pesquisar todos os Processos cadastrados de acordo com o período especificado.

- Manutenção: Nesta opção serão realizadas as seguintes operações nos Processos: Incluir, Alterar e Excluir.

Manutenção do Evento:

Incluir: ao clicar nessa opção, o sistema permite ao usuário cadastrar as Informações de identificação do Processo.

Alterar: ao clicar nessa opção, é apresentado para o usuário a tela com as Informações do Processo para que o mesmo possa realizar as alterações desejadas.

Excluir: ao clicar nessa opção, o sistema irá excluir as Informações do Processo no EFD-Reinf. Para realizar a exclusão, é necessário pesquisar o Processo que deseja excluir e confirmação da exclusão.

Exemplo prático:

- Inclusão de um Processo:

1º Passo: Selecionar a Opção Manutenção (F6);

2º Passo: Selecionar a Opção Incluir (F8);

3º Passo: Cadastrar as informações solicitadas.

4º Passo: Selecionar a Opção Gravar (F4)

- Alteração de um Processo:

1º Passo: Preencher os campos Código da Empresa e Mês e Ano de Referência do Processo.

2º Passo: Selecionar a Opção Consultar (F5).

3º Passo: Selecionar o Processo que deseja Alterar.

4º Passo: Selecionar a Opção Manutenção (F6).

5º Passo: Será exibida a tela de manutenção. Selecionar a Opção Alterar (F6)

6º Passo: Proceder com as alterações desejadas.

7º Passo: Gravar as Alterações realizadas.

- Exclusão de um Processo:

Obs.: Executar os Passos 1 ao 4 do Processo de Alteração.

5º Passo: Será exibida a tela de manutenção. Selecionar a Opção Excluir (F7).

6º Passo: Confirmar a Exclusão do Processo.

1.3) Geração dos Arquivos XML:

Preencher os Dados obrigatórios para a geração do Arquivo XML e selecionar Evento desejado.

Obs.: Será gerado um arquivo XML na Subpasta “Reinf” da Pasta DBW.

2) Eventos Periódicos;

Ao clicar na opção F5 o sistema exibirá a tela referente aos Eventos Periódicos.

Estes eventos são aqueles cuja ocorrência tem frequência previamente definida, relacionados:

a) aos serviços tomados/prestados mediante cessão de mão de obra ou empreitada (R-2010 e R-2020);

b) às retenções na fonte (IR, CSLL, COFINS, PIS/PASEP) incidentes sobre os pagamentos diversos efetuados a pessoas físicas e jurídicas (R-2070) (não entrará em vigor nessa primeira fase);

c) à comercialização da produção e à apuração da contribuição previdenciária substitutiva pelas agroindústrias e demais produtores rurais pessoa jurídica (R-2050);

d) à aquisição de produção rural de origem animal ou vegetal decorrente de responsabilidade tributária por substituição, nos termos da legislação pertinente (R-2055);

e) às empresas que se sujeitam à Contribuição Previdenciária sobre a Receita Bruta – CPRB conforme Lei 12.546/2011 (R-2060).

Orientação Específica Por Evento:

2.1) R-2010 – Retenção Contribuição Previdenciária - Serviços Tomados

- Conceito do Evento: Evento que comporta as informações relativas aos serviços contratados, com as correspondentes informações sobre as retenções previdenciárias, e realizados mediante cessão de mão de obra ou empreitada, nos termos do art. 31 da Lei nº 8.212, de 1991, inclusive quando a empresa prestadora se sujeitar ao regime da contribuição previdenciária sobre a receita bruta – CPRB, consoante preconiza o art. 7º, §6º da Lei nº 12.546, de 2011.

- Quem está obrigado: As pessoas jurídicas tomadoras de serviços executados mediante cessão de mão de obra ou empreitada, constantes na Tabela 06 do Anexo I do leiaute da EFD-Reinf, disponibilizado no site do SPED, inclusive em regime de trabalho temporário.

- Prazo de envio: Este evento deve ser enviado até o dia 15 do mês seguinte à emissão da nota fiscal ou fatura ou antes do envio do evento R-2099 - Fechamento dos Eventos Periódicos, o que ocorrer primeiro. Antecipa-se o envio deste evento para o dia útil imediatamente anterior quando não houver expediente bancário.

- Pré-requisitos: Envio do evento R-1000 - Informações do Contribuinte.

- Informações Adicionais:

1) A empresa tomadora de serviços encaminhará um evento para cada estabelecimento, contendo todos os prestadores de serviços no período de apuração.

2) A empresa tomadora de serviços que possuir várias filiais poderá encaminhar descentralizadamente os eventos, facilitando o envio das informações.

Como navegar por esse Evento:

O usuário tem que ter permissão de administrador para executar os comandos acima.

Configurações do VGLREINF

Painel de Controle

A parametrização do EFD-Reinf é feita através do Painel de Controle.

No Painel de controle, é possível realizar as seguintes configurações:

- Cadastar Agendas

- Tipo de Versão

- Tipo de Ambiente na RFB

- Tipo de Apuração

- Prazo Lucro/Dividendo

- Configuração Mensal de Ambiente.

a) (F4) Cadastrar Agendas:

- Nessa opção o usuário irá associar Agenda e CRF com os respectivos eventos.

obs.: caso não seja cadastrada a agenda/crf não será possível realizar a importação do evento selecionado.

b) (F5) Seleção de Versão:

- Nessa opção o usuário irá selecionar o qual versão do EDF-Reinf será utilizada.

c) (F6) Tipo de Ambiente na RFB:

- Nessa opção o usuário irá selecionar qual ambienteseráenviado o arquivo XML para na Receita Federal do Brasil (RFB).

d) (F7) Tipo de Apuração:

- Nessa opção o usuário irá selecionar o fato gerador das retenções de IRRF e PCC (PIS, COFINS e CSLL).Essa configuração é utilizada somente na importação dos eventos R-4010 e R-4020.

e) (F8) Prazo Lucro/Dividendo

- Nessa opção o usuário irá selecionar o prazo para a importação da natureza de rendimento 12001 - Lucros e Dividendos. Essa configuração é utilizada somente na importação dos eventos R-4010 e R-4020.

f) (F9) Configuração Mensal de Ambiente.

- Nessa opção pode-se configurar Empresa, Filial e Período de apuração (mês/ano). Com essa configuração ativa, o usuário não precisará digitar essas informações durante a navegação entre os eventos.

Menu de Navegação do VGLREINF

Após efetuar a autenticação, será apresentada a tela principal do sistema onde constam as seguintes opções de navegação:

1) Eventos de Tabelas;

2) Eventos Periódicos;

3) Painel de Controle;

4) Transmitir XML.

1) Eventos de Tabelas:

Ao clicar na opção F4 o sistema exibirá a tela referente aos Eventos Iniciais e de Tabela. Estes eventos serão os primeiros a serem transmitidos ao Ambiente Nacional do EFD-Reinf. São eventos que identificam o Contribuinte, contendo informações que podem influenciar no cálculo dos tributos e contribuições. Esse grupo de tabelas, que inclui os eventos “R-1000 – Informações do Contribuinte”, "R-1050 – Tabela de entidades ligadas" e “R-1070 – Tabela de Processos Administrativos/Judiciais”, possuem um atributo de vigência ou “Período de validade das informações” representado pelos campos: início de validade {iniValid} e fim de validade {fimValid}.

O evento R-1000 – Informações do Contribuinte é o primeiro evento a ser transmitido à EFD-Reinf, uma vez que identifica o contribuinte, contendo os dados básicos de sua classificação fiscal.

O evento R-1050 – Tabela de entidades ligadas é aquele pelo qual se realiza a inclusão, alteração ou exclusão de entidades ligadas ao contribuinte declarante, que sejam fundos ou clubes de investimentos ou sociedades em conta de participação.

O evento R-1070 - Tabela de Processos Administrativos/Judiciais é responsável pela informação de processos administrativos ou judiciais que suspendem a exigibilidade de crédito tributário.

1.1) R-1000 – Informações do Contribuinte

- Conceito do Evento: Evento em que são fornecidas pelo contribuinte informações cadastrais necessárias ao preenchimento e validação dos demais eventos da EFD-Reinf, inclusive para apuração das retenções e contribuições devidas. Este é o primeiro evento que deve ser transmitido pelo contribuinte.

- Prazo de envio: A informação prestada neste evento deve ser enviada no início da utilização da EFD-Reinf e pode ser alterada no decorrer do tempo, desde que não ultrapasse o dia vinte do mês subsequente aos fatos geradores a que se refere.

- Pré-requisitos: Este é o primeiro evento a ser transmitido pelo contribuinte.

- Informações adicionais:

1) Neste evento serão discriminadas as informações que influenciam na apuração correta das contribuições sociais e eventuais acréscimos legais, como a classificação tributária do contribuinte, acordos internacionais para isenção de multa, situação da empresa (normal, extinção, fusão, cisão ou incorporação), dentre outras.

2) O cadastro do contribuinte guarda as informações de forma histórica, não podendo haver informações diferentes para o mesmo evento e período de validade. Havendo alteração nos dados deste cadastro, faz-se necessário informar a data do fim de validade da informação anterior e enviar novo evento com a data de registro da nova informação.

Manutenção do Evento:

Incluir: ao clicar nessa opção, o sistema permite ao usuário cadastrar as Informações do Contribuinte no EFD-Reinf. Os campos destacados na figura acima (em amarelo), são campos obrigatórios.

Alterar: ao clicar nessa opção, é apresentado para o usuário a tela com as Informações do Contribuinte para que o mesmo possa realizar as alterações desejadas.

Excluir: ao clicar nessa opção, o sistema irá excluir as Informações do Contribuinte no EFD-Reinf. Para realizar a exclusão, é necessário pesquisar o Contribuinte que deseja excluir e confirmação da exclusão.

Detalhamento dos campos:

- Código do Contribuinte (Empresa).

- Classificação Tributária: Preencher com o código correspondente à classificação tributária do contribuinte.

- Escrituração Contábil: Preencher com o Indicativo da obrigatoriedade do contribuinte em fazer a sua escrituração contábil na ECD Escrituração Contábil Digital.

- Acordo Internacional: Preencher com o Indicativo da existência de acordo internacional para isenção de multa.

- Situação da PJ: Preencher com o Indicativo da Situação da Pessoa Jurídica.

- Desoneração: Indicativo de desoneração da folha pela CPRB.

- Indicativo União: Indicativo de entidade vinculada a União.

- Data da Transf. para Fins Lucrativo: Data da transformação de entidade beneficente de assistência social isenta de contribuições sociais em sociedade com fins lucrativos.

- Data Óbito Contribuinte, se falecido: Preencher com a data do óbito do contribuinte, se falecido.

Contato:

- Nome: Preencher com o Nome da Pessoa responsável por ser o contato do contribuinte com a Receita Federal do Brasil relativamente à EFD-Reinf.

- Fone Fixo: Informar o número do telefone, com DDD.

- Fone Celular: Informar o número do Telefone celular, com DDD.

- CPF: Preencher com o número do CPF do contato na empresa.

- E-mail: Informar o Endereço eletrônico do contato na empresa.

Validade do Período:

- Início: Preencher com o mês e ano de início da validade das informações prestadas no evento, no formato MM/AAAA.

- Fim: Preencher com o mês e ano de término da validade das informações no formato MM/AAAA, se houver.

1.2) R-1050 – Tabela de entidades ligadas

- Conceito do Evento: Evento pelo qual se realiza a inclusão, alteração ou exclusão de entidades ligadas ao contribuinte declarante, que sejam fundos ou clubes de investimentos ou sociedades em conta de participação.

- Prazo de envio: Antes do envio de eventos periódicos R-4010 ou R-4020 se o beneficiário for uma sociedade em conta de participação ou se o rendimento pago ou creditado for relativo a fundo ou clube de investimento administrado pelo contribuinte declarante.

- Pré-requisitos: O envio do evento “R-1000 – Informações do contribuinte”.

- Informações adicionais:

1) No caso de entidades administradoras de fundos ou clubes de investimentos, ao pagar ou creditar rendimentos provenientes desses fundos/clubes, deverá informar um evento periódico (R-4010 ou R-4020), referenciando no campo específico ({nrInscFciScp}) do evento periódico, de qual fundo ou clube foi originado o pagamento ou crédito, o qual deve estar previamente cadastrado através deste evento de tabela;

2) Pagamentos ou créditos a sociedades em conta de participação pelo contribuinte declarante, que deve ser o sócio principal do empreendimento, devem ser informados através de um evento periódico (R-4010 ou R-4020), referenciando no campo específico ({nrInscFciScp}) do evento periódico, o número de inscrição no CNPJ da sociedade beneficiária, o qual deve estar previamente cadastrado através deste evento de tabela.

Manutenção do Evento:

Incluir: ao clicar nessa opção, o sistema permite ao usuário cadastrar as Informações do Contribuinte no EFD-Reinf.

Alterar: ao clicar nessa opção, é apresentado para o usuário a tela com as Informações do Contribuinte para que o mesmo possa realizar as alterações desejadas.

Excluir: ao clicar nessa opção, o sistema irá excluir as Informações do Contribuinte no EFD-Reinf. Para realizar a exclusão, é necessário pesquisar o Contribuinte que deseja excluir e confirmação da exclusão.

Detalhamento dos campos:

- Código do Contribuinte (Empresa).

- Classificação da entidade ligada: Preencher com a Classificação da entidade ligada.

- CNPJ da entidade ligada: Preencher com o CNPJ da entidade ligada.

Validade do Período:

- Início: Preencher com o mês e ano de início da validade das informações prestadas no evento, no formato MM/AAAA.

- Fim: Preencher com o mês e ano de término da validade das informações no formato MM/AAAA, se houver.

1.3) R-1070 – Tabela de Processos Administrativos/Judiciais

- Conceito do Evento: Evento utilizado para inclusão, alteração e exclusão dos processos judiciais e administrativos que influenciam no cumprimento das obrigações tributárias principais e acessórias. As informações consolidadas desta tabela são utilizadas para validação de outros eventos da EFD-Reinf e influenciam na forma e no cálculo dos tributos devidos.

- Quem está obrigado: O mesmo contribuinte obrigado ao evento R-1000, quando houver decisão em processo administrativo/judicial, que tenha influência na apuração dos tributos abrangidos pela EFD-Reinf e quando houver alteração da decisão durante o andamento do processo. Este evento deve ser informado quando a decisão do processo administrativo ou judicial for favorável ao contribuinte.

- Prazo de envio: Deve ser transmitido até o dia 15 do mês subsequente ao do mês de apuração informado no evento ou antes do envio de qualquer evento no qual o processo seja informado.

- Pré-requisito: o envio do evento R-1000.

Como navegar por esse Evento:

Após selecionar a opção R-1070, será apresentada a tela inicial deste evento. Esta tela contém duas opções: Consultar e ManutençãoApós selecionar a opção R-2010, será apresentada a tela inicial deste evento. Nesta tela constam três opções: Consultar, Manutenção e Importar NFs.

- Consultar: Nesta opção o usuário irá pesquisar todos os Serviços Tomados Processos cadastrados de acordo com o período especificado por empresa e filial.

- Manutenção: Nesta opção serão realizadas as seguintes operações dos Serviços Tomadosnos Processos: Incluir, Alterar e Excluir.

- Importar NFs: Nesta opção serão realizadas as importações da Tabela Financeira /Fiscal para as tabelas do EFD-Reinf, possibilitando ao usuário realizar manutenção nas Notas Fiscais antes do envio ao EFD-Reinf.

Manutenção do Evento:

Incluir: ao clicar nessa opção, o sistema permite ao usuário cadastrar as Informações dos Serviços Tomadosde identificação do Processo.

Alterar: ao clicar nessa opção, é apresentado para o usuário a tela com as informações dos Serviços Tomados Informações do Processo para que o mesmo possa realizar as alterações desejadas.

Excluir: ao clicar nessa opção, o sistema irá excluir as Informações dos Serviços Tomadosnas tabelas do Processo no EFD-Reinf. Para realizar a exclusão, é necessário pesquisar o Serviço Tomado Processo que deseja excluir e confirmação da exclusão.

Exemplo prático:

- Inclusão de

...

um Processo:

1º 1º Passo: Selecionar a Opção Manutenção (F6);

2º Passo: Selecionar a Opção Incluir (F8);

3º 3º Passo: Cadastrar as informações solicitadas.

Obs.: Tela exibindo o serviço cadastrado na gride.

4º 4º Passo: Selecionar a Opção Confirmar Gravar (F4)

- Alteração de

...

um Processo:

1º Passo: Preencher os campos Código da Empresa , Filial (opcional) e Mês e Ano de Referência apuração do Serviçoprocesso.

2º Passo: Selecionar a Opção Consultar (F5).

3º Passo: Ao clicar na linha que identifica o Prestador do serviço, serão exibidas todas as Notas Fiscais do Prestador no período especificado. Selecionar a Nota Fiscal Selecionar o Processo que deseja Alterar.

4º Passo: Selecionar a Opção Manutenção (F6).

5º Passo: Será exibida a tela de manutenção. Selecionar a Opção Alterar (F6)

6º Passo: Proceder com as alterações desejadas.

7º Passo: Gravar as Alterações realizadas.

- Exclusão de Serviços Tomadosum Processo:

Obs.: Executar os Passos 1 ao 4 do Processo de Alteração.

5º Passo: Será exibida a tela de manutenção. Selecionar a Opção Excluir (F7).

6º Passo: Confirmar a Exclusão do ServiçoProcesso.

Importar NFs:

1º Passo: Selecionar a Opção Importar NFs (F9).

2º Passo: Será exibida a tela de Importação de NFs. Preencher os campos Código da Empresa, Código da Filial (opcional), Mês e Ano de Referência, Data Início e Data Fim para a importação dos dados para as tabelas do EFD-Reinf.

3º Passo: o sistema pergunta se deseja manter os dados anteriormente importados na base de dados do EFD-Reinf ou deseja excluí-los.

Obs.: Só serão excluídos os dados importados. Os dados digitados continuarão na base de dados do EFD-Reinf.

obs.: Esse procedimento de importação não é permitido aos clientes que trabalham com Obras uma vez que é necessário o cadastramento do CNO.

2.2) R-2020 - Retenção Contribuição Previdenciária – Serviços Prestados

2) Eventos Periódicos

Estes eventos são aqueles cuja ocorrência tem frequência previamente definida, relacionados:

a) aos serviços tomados/prestados mediante cessão de mão de obra ou empreitada (R-2010 e R-2020);

b) aos recursos recebidos pela ou repassados para a associação desportiva que mantenha equipe de futebol profissional (R-2040);

c) à comercialização da produção e à apuração da contribuição previdenciária substitutiva pelas agroindústrias e demais produtores rurais pessoa jurídica (R-2050);

d) à aquisição de produção rural de origem animal ou vegetal decorrente de responsabilidade tributária por substituição, nos termos da legislação pertinente (R-2055);

e) às empresas que se sujeitam à Contribuição Previdenciária sobre a Receita Bruta – CPRB conforme Lei 12.546/2011 (R-2060).

f) informações referentes a pagamento, crédito, entrega, emprego ou remessa efetuado por fonte pagadora pessoa física ou jurídica a beneficiário pessoa física, mesmo sem retenção de imposto de renda, nos casos previstos na legislação (R-4010).

g) informações referentes a pagamento, crédito, entrega, emprego ou remessa efetuado por fonte pagadora pessoa física ou jurídica a beneficiário pessoa jurídica, mesmo sem retenção de imposto de renda, nos casos previstos na legislação (R-4020).

h) informações de rendimentos pagos a beneficiário não identificado (R-4040).

i) informações de rendimentos cuja retenção e recolhimento do imposto de renda são feitos pela própria empresa prestadora dos serviços, procedimento mais conhecida como auto retenção (R-4080).

2.1) R-2010 – Retenção Contribuição Previdenciária - Serviços Tomados

- Conceito do Evento: Evento que comporta as informações relativas aos serviços contratadosConceito: Esse evento deve ser enviado pelo prestador de serviços executados mediante cessão de mão de obra, empreitada e subempreitada, contendo as informações relativas aos tomadores dos serviços, com as correspondentes informações sobre as retenções previdenciárias destacadas no documento fiscal.

Quem está obrigado: Os contribuintes que prestam serviços constantes na Tabela 06, do Anexo I do leiaute da EFD-Reinf, disponibilizado no site do SPED, sujeitos à retenção dos 11% (ou 3,5%), conforme legislação.

, e realizados mediante cessão de mão de obra ou empreitada, nos termos do art. 31 da Lei nº 8.212, de 1991, inclusive quando a empresa prestadora se sujeitar ao regime da contribuição previdenciária sobre a receita bruta – CPRB, consoante preconiza o art. 7º, §6º da Lei nº 12.546, de 2011.

- Quem está obrigado: As pessoas jurídicas tomadoras de serviços executados mediante cessão de mão de obra ou empreitada, constantes na Tabela 06 do Anexo I do leiaute da EFD-Reinf, disponibilizado no site do SPED, inclusive em regime de trabalho temporário.

- Prazo de envio: Este evento deve ser enviado até o dia 15 do mês seguinte à emissão da nota fiscal ou fatura

...

ou antes do envio

...

do evento R-2099

...

- Fechamento

...

dos Eventos Periódicos, o que ocorrer primeiro

...

. Antecipa-se o envio deste evento para o dia útil imediatamente anterior

...

quando não houver expediente bancário.

- Pré-requisitos:

...

Envio do evento R-1000 - Informações do Contribuinte.

- Informações

...

Adicionais:

1) A empresa

...

tomadora de

...

serviços encaminhará um evento para cada estabelecimento

...

, contendo todos os

...

prestadores de serviços

...

no período de apuração.

2) A empresa tomadora de serviços que possuir várias filiais poderá encaminhar descentralizadamente os eventos, facilitando o envio das informações

...

.

Como navegar por esse Evento:

Após selecionar a opção R-20202010, será apresentada a tela inicial deste evento. Nesta tela constam três opções: Consultar, Manutenção e Importar NFs.

- Consultar: Nesta opção o usuário irá pesquisar todos os Serviços Prestados Tomados cadastrados de acordo com o período especificado por empresa e filial.

- Manutenção: Nesta opção serão realizadas as seguintes operações dos Serviços PrestadosTomados: Incluir, Alterar e Excluir.

- Importar NFs: Nesta opção serão realizadas as importações da Tabela Financeira /Fiscal para as tabelas do EFD-Reinf, possibilitando ao usuário realizar manutenção nas Notas Fiscais antes do envio ao EFD-Reinf.

Manutenção do Evento:

Incluir: ao clicar nessa opção, o sistema permite ao usuário cadastrar as Informações dos Serviços PrestadosTomados.

Alterar: ao clicar nessa opção, é apresentado para o usuário a tela com as informações dos Serviços Prestados para Tomados para que o mesmo possa realizar as alterações desejadas.

Excluir: ao clicar nessa opção, o sistema irá excluir as Informações dos Serviços Prestados Tomadosnas tabelas no EFD-Reinf. Para realizar a exclusão, é necessário pesquisar o Serviço Prestado que Tomado que deseja excluir e confirmação da exclusão.

Exemplo prático:

- Inclusão de Serviços PrestadosTomados:

1º Passo: Selecionar a Opção Manutenção (F6);

2º Passo: Selecionar a Opção Incluir (F8);

3º Passo: Cadastrar as informações solicitadas.

Obs.: Tela exibindo o serviço cadastrado na gride.

4º Passo: Selecionar a Opção Confirmar (F4)

- Alteração de Serviços Tomados:

1º Passo: Preencher os campos Código da Empresa, Código da Filial (opcional) e Mês e Ano de Referência apuração do Serviço.

2º Passo: Selecionar a Opção Consultar (F5).

3º Passo: Ao clicar na linha que identifica o Tomador Prestador do serviço, serão exibidas todas as Notas Fiscais do Tomador Prestador no período especificado. Selecionar a Nota Fiscal que deseja Alterar.

4º Passo: Selecionar a Opção Manutenção (F6).

5º Passo: Será exibida a tela de manutenção. Selecionar a Opção Alterar (F6)

6º Passo: Proceder com as alterações desejadas.

7º Passo: Gravar as Alterações realizadas.

- Exclusão de Serviços PrestadosTomados:

Obs.: Executar os Passos 1 ao 4 do Processo de Alteração.

5º Passo: Será exibida a tela de manutenção. Selecionar a Opção Excluir (F7).

6º Passo: Confirmar a Exclusão do Serviço.

- Importar NFs:

1º Passo: Selecionar a Opção Importar NFs (F9).

2º Passo: Será exibida a tela de Importação de NFs. Preencher os campos Código da Empresa, Código da Filial (opcional), Mês e Ano de Referênciaapuração, Data Início e Data Fim para a importação dos dados para as tabelas do EFD-Reinf.

3º Passo: o sistema pergunta se deseja manter os dados anteriormente importados na base de dados do EFD-Reinf ou deseja excluí-los.

Obs.: Só serão excluídos os dados importados. Os dados digitados continuarão na base de dados do EFD-Reinf.

2.3) R-2050 - Comercialização de Produção

Conceito: Evento pelo qual são enviadas as informações relativas à comercialização da produção rural ou agroindustrial, quando o produtor rural pessoa jurídica e a agroindústria estão sujeitos à contribuição previdenciária substitutiva sobre a receita bruta, proveniente da comercialização da produção rural nos termos do art. 25, §7º da Lei nº 8.870, de 15 de abril de 1994, na redação dada pelas Leis nº 10.256, de 9 de julho de 2001 e nº 13.606, de 09 de janeiro de 2018; e do art. 22-A da Lei nº 8.212, de 24 de julho de 1991, inserido pela Lei nº 10.256, de 9 de julho de 2001, respectivamente.

Quem está obrigado: O produtor rural pessoa jurídica optante pela contribuição substitutiva sobre a produção rural e a agroindústria que vender ou consignar produção rural ou agroindustrial, quando a responsabilidade pelo recolhimento das contribuições

previdenciárias sobre a receita da comercialização da produção for atribuída ao próprio produtor rural pessoa jurídica ou a agroindústria, nos casos abaixo em que se aplica o regime substitutivo:

a) Pelos produtores rurais pessoas jurídicas optantes (classificação tributária 07, conforme Tabela 08, do Anexo I, dos leiautes da EFD-Reinf, disponibilizado no sítio do SPED), que não desenvolvam outra atividade econômica autônoma, quer seja comercial, industrial ou de serviços, no mesmo ou em estabelecimento distinto, independentemente

de qual seja a atividade preponderante.

b) Pelas agroindústrias (classificação tributária 06, conforme Tabela 08, do Anexo I, dos leiautes da EFD-Reinf, disponibilizado no sítio do SPED), submetidas ao regime substitutivo do pagamento das contribuições sobre a comercialização da produção rural, e deve informar no registro o valor da receita bruta proveniente da comercialização da produção rural própria ou da produção própria e adquirida de terceiros, industrializada ou não.

c) Nas aquisições de produtos agropecuários pela Companhia Nacional de Abastecimento (CONAB) do produtor rural pessoa jurídica, destinados ao Programa de Aquisição de Alimentos – PAA, instituído pelo art. 19 da Lei nº 10.696, de 2003, cuja responsabilidade pelo recolhimento da contribuição, à conta do PAA, fica sub-rogada na figura do adquirente.

O evento deve ser informado ainda:

d) na dação em pagamento, na permuta, no ressarcimento, na indenização ou na compensação feita com produtos rurais pelo produtor rural.

e) no arremate de produção rural em leilões e praças, exceto se os produtos não integrarem a base de cálculo das contribuições como, por exemplo, arrematação de produtos rurais de origem mineral.

f) na comercialização da produção rural de pessoa jurídica com adquirente domiciliado no exterior (exportação).

g) na destinação, para fins diversos daqueles que asseguram a isenção, de produto originariamente adquirido com isenção, tais como o descarte, a industrialização, a revenda, dentre outros.

h) na comercialização de produto rural vegetal ou animal originariamente isento de contribuição com adquirente que não tenha como objetivo econômico atividade condicionante da isenção.

i) em qualquer crédito ou pagamento efetuado pela cooperativa aos cooperados, representando complementação de preço do produto rural, incluindo-se, dentre outros, as sobras, os retornos, as bonificações e os incentivos próprios ou governamentais.

Prazo de envio: Este evento deve ser enviado até o dia 15 do mês seguinte ou antes do envio do evento “R-2099 Fechamento de eventos periódicos”, o que ocorrer primeiro.

Antecipa-se o envio deste evento para o dia útil imediatamente anterior quando não houver expediente bancário.

Pré-requisitos: Evento “R-1000 – Informações do contribuinte” e, quando houver processos, o envio do evento “R-1070 – Tabela de processos administrativos/judiciais”..

Informações adicionais:

1) As informações deste evento devem ser consolidadas e enviadas em arquivo único para cada estabelecimento, agrupando por tipo de comercialização.

2) Situações em que este evento não deve ser informado:

a) Pelo produtor rural pessoa jurídica que tenha outra atividade econômica autônoma, quer seja comercial, industrial ou de serviços, no mesmo ou em estabelecimento distinto, independentemente de qual seja a atividade preponderante, pois neste caso não se aplica o regime substitutivo do pagamento das contribuições com base na comercialização da produção rural, ficando obrigado a contribuir sobre a folha de pagamento de todos os segurados e de todas as atividades e estabelecimentos;

b) Por empresas optantes pelo Simples Nacional, pois não se aplica o regime substitutivo do pagamento das contribuições sobre a comercialização da produção rural, ficando obrigado a contribuir sobre a folha de pagamento de todos os segurados e de todas as atividades e estabelecimentos; e

c) Por produtor rural ou agroindústria que comercialize apenas produção rural de terceiros, pois, neste caso, não há substituição da contribuição previdenciária, ficando obrigado a contribuir sobre a folha de pagamento de todos os segurados e de todas as atividades e estabelecimentos.

3) A informação deste evento, nos contratos de venda para entrega futura, que exigem cláusula suspensiva, deve ocorrer na competência da realização do fato gerador das contribuições, que se dará na data de emissão da respectiva nota fiscal, independentemente da realização de antecipações de pagamento.

Como navegar por esse Evento:

Após selecionar a opção R-2050, será apresentada a tela inicial deste evento. Nesta tela constam três opções: Consultar, Manutenção e Importar NFs.

- Consultar: Nesta opção o usuário irá pesquisar todas as informações relativas à comercialização da produção rural ou agroindustrial de acordo com o período especificado.

- Manutenção: Nesta opção serão realizadas as seguintes operações nos dados de produção rural ou agroindustrial: Incluir, Alterar e Excluir.

- Importar NFs: Nesta opção serão realizadas as importações da Tabela Financeira/Fiscal para as tabelas do EFD-Reinf, possibilitando ao usuário realizar manutenção nas Notas Fiscais antes do envio ao EFD-Reinf.

Manutenção do Evento:

Incluir: ao clicar nessa opção, o sistema permite ao usuário cadastrar as Informações relativas à comercialização da produção rural ou agroindustrial.

Alterar: ao clicar nessa opção, é apresentado para o usuário a tela com as informações de comercialização da produção rural ou agroindustrial para que o mesmo possa realizar as alterações desejadas.

obs.: Esse procedimento de importação não é permitido aos clientes que trabalham com Obras uma vez que é necessário o cadastramento do CNO.

2.2) R-2020 – Retenção Contribuição Previdenciária – Serviços Prestados

Conceito: Esse evento deve ser enviado pelo prestador de serviços executados mediante cessão de mão de obra, empreitada e subempreitada, contendo as informações relativas aos tomadores dos serviços, com as correspondentes informações sobre as retenções previdenciárias destacadas no documento fiscal.

Quem está obrigado: Os contribuintes que prestam serviços constantes na Tabela 06, do Anexo I do leiaute da EFD-Reinf, disponibilizado no site do SPED, sujeitos à retenção dos 11% (ou 3,5%), conforme legislação.

Prazo de envio: Este evento deve ser enviado até o dia 15 do mês seguinte à emissão da nota fiscal ou fatura, ou antes do envio do fechamento do evento R-2099 – Fechamento de Eventos Periódicos, o que ocorrer primeiro, antecipando-se o envio deste evento para o dia útil imediatamente anterior, quando não houver expediente bancário.

Pré-requisitos: Evento R-1000 - Informações do Contribuinte.

Informações adicionais:

1) A empresa prestadora de serviço encaminhará um evento para cada estabelecimento prestador de serviços, contendo todos os tomadores de serviços. O objetivo é descentralizar o envio das informações e facilitar a elaboração dos eventos.

Como navegar por esse Evento:

Após selecionar a opção R-2020, será apresentada a tela inicial deste evento. Nesta tela constam três opções: Consultar, Manutenção e Importar NFs.

- Consultar: Nesta opção o usuário irá pesquisar todos os Serviços Prestados cadastrados de acordo com o período especificado.

- Manutenção: Nesta opção serão realizadas as seguintes operações dos Serviços Prestados: Incluir, Alterar e Excluir.

- Importar NFs: Nesta opção serão realizadas as importações da Tabela Financeira/Fiscal para as tabelas do EFD-Reinf, possibilitando ao usuário realizar manutenção nas Notas Fiscais antes do envio ao EFD-Reinf.

Manutenção do Evento:

Incluir: ao clicar nessa opção, o sistema permite ao usuário cadastrar as Informações dos Serviços Prestados.

Alterar: ao clicar nessa opção, é apresentado para o usuário a tela com as informações dos Serviços Prestados para que o mesmo possa realizar as alterações desejadas.

Excluir: ao clicar nessa opção, o sistema irá excluir as Informações dos Serviços Prestados nas tabelas no EFD-Reinf. Para realizar a exclusão, é necessário pesquisar o Serviço Prestado que deseja excluir e confirmação da exclusão.

Exemplo prático:

- Inclusão de Serviços Prestados:

1º Passo: Selecionar a Opção Manutenção (F6);

2º Passo: Selecionar a Opção Incluir (F8);

3º Passo: Cadastrar as informações solicitadas.

Obs.: Tela exibindo o serviço cadastrado na gride.

4º Passo: Selecionar a Opção Confirmar (F4)

- Alteração de Serviços Tomados:

1º Passo: Preencher os campos Código da Empresa, Código da Filial (opcional) e Mês e Ano de apuração do Serviço.

2º Passo: Selecionar a Opção Consultar (F5).

3º Passo: Ao clicar na linha que identifica o Tomador do serviço, serão exibidas todas as Notas Fiscais do Tomador no período especificado. Selecionar a Nota Fiscal que deseja Alterar.

4º Passo: Selecionar a Opção Manutenção (F6).

5º Passo: Será exibida a tela de manutenção. Selecionar a Opção Alterar (F6)

6º Passo: Proceder com as alterações desejadas.

7º Passo: Gravar as Alterações realizadas.

- Exclusão de Serviços Prestados:

Obs.: Executar os Passos 1 ao 4 do Processo de Alteração.

5º Passo: Será exibida a tela de manutenção. Selecionar a Opção Excluir (F7).

6º Passo: Confirmar a Exclusão do Serviço.

- Importar NFs:

1º Passo: Selecionar a Opção Importar NFs (F9).

2º Passo: Será exibida a tela de Importação de NFs. Preencher os campos Código da Empresa, Código da Filial (opcional), Mês e Ano de apuração, Data Início e Data Fim para a importação dos dados para as tabelas do EFD-Reinf.

3º Passo: o sistema pergunta se deseja manter os dados anteriormente importados na base de dados do EFD-Reinf ou deseja excluí-los.

Obs.: Só serão excluídos os dados importados. Os dados digitados continuarão na base de dados do EFD-Reinf.

2.3) R-2040 – Recursos repassados para associação desportiva

Conceito: Evento pelo qual são enviadas as informações relativas aos recursos repassados a título de patrocínio, licenciamento de uso de marcas e símbolos, publicidade, propaganda e transmissão de espetáculos desportivos para associação desportiva que mantém equipe de futebol profissional.

Quem está obrigado: Empresa que repassar os recursos para associação desportiva que mantém equipe de futebol profissional.

Prazo de envio: Este evento deve ser enviado até o dia 15 do mês seguinte ao do mês do patrocínio, do licenciamento de uso de marcas e símbolos, da publicidade, da propaganda e da transmissão de espetáculos desportivos, ou antes, do envio do evento “R-2099 - Fechamento de eventos da série R-2000”, o que ocorrer primeiro. Antecipa-se o envio deste evento para o dia útil imediatamente anterior quando não houver expediente bancário.

Pré-requisitos: Evento “R-1000 - Informações do contribuinte” e, quando houver processo(s) relacionado(s) a não retenção de tributos por meio deste evento, o envio do evento “R-1070 – Tabela de processos administrativos/judiciais”.

Informações adicionais:

1) Considera-se associação desportiva, para efeito de informação neste evento, aquela que mantém equipe de futebol profissional filiada à federação de futebol do respectivo Estado e que seja organizada na forma da Lei n 9.615/98, ainda que mantenha outras modalidades desportivas.

2) Caso a associação desportiva não atenda aos requisitos descritos acima, os recursos repassados não devem ser informados, uma vez que não haverá substituição das contribuições previdenciárias, sendo a tributação dessa associação desportiva feita com base na folha de pagamento.

Como navegar por esse Evento:

Após selecionar a opção R-2040, será apresentada a tela inicial deste evento. Nesta tela constam três opções: Consultar, Manutenção e Importar NFs.

- Consultar: Nesta opção o usuário irá pesquisar todas as informações relativas aos Recursos Repassados para Associação Desportiva no período especificado.

- Manutenção: Nesta opção serão realizadas as seguintes operações nos recursos repassados para Associação Desportiva: Incluir, Alterar e Excluir.

- Importar NFs: Nesta opção serão realizadas as importações da Tabela Financeira/Fiscal para as tabelas do EFD-Reinf, possibilitando ao usuário realizar manutenção nas Notas Fiscais antes do envio ao EFD-Reinf.

Manutenção do Evento:

Incluir: ao clicar nessa opção, o sistema permite ao usuário cadastrar as Informações relativas aos Recursos Repassados para Associação Desportiva.

Alterar: ao clicar nessa opção, é apresentado para o usuário a tela com as Informações relativas aos Recursos Repassados para Associação Desportiva para que o mesmo possa realizar as alterações desejadas.

Excluir: ao clicar nessa opção, o sistema irá excluir as Informações relativas aos Recursos Repassados para Associação Desportiva Excluir: ao clicar nessa opção, o sistema irá excluir as Informações relativas à comercialização da produção rural ou agroindustrial nas tabelas no EFD-Reinf. Para realizar a exclusão, é necessário pesquisar o dado que deseja excluir e confirmação da exclusão.

Exemplo prático:

- Inclusão de

...

Recursos Repassados:

...

1º Passo: Selecionar a Opção Manutenção (F6);

...

2º Passo: Selecionar a Opção Incluir (F8);

...

3º Passo: Cadastrar as informações solicitadas.

...

4º Passo: Clicar na Opção Confirmar (F4)

...

- Alteração

...

dos Recursos Repassados:

1º Passo: Preencher os campos Código da Empresa, Código da Filial (opcional) e Mês e Ano de

...

apuração

...

2º Passo: Selecionar

...

3º Passo: Selecionar o movimento a fazer a manutenção e clicar na Opção Manutenção (F6).

...

4º 3º Passo: Será exibida a tela de manutenção. Selecionar a Opção Alterar (F6)

5º 4º Passo: Proceder com as alterações desejadas e clicar na Opção Confirmar (F4).

6º 5º Passo: Gravar as Alterações realizadas.

- Exclusão de

...

Recursos Repassados:

Obs.: Executar os Passos 1 ao 3 e 2 do Processo de Alteração.

4º 3º Passo: Será exibida a tela de manutenção. Selecionar a Opção Excluir (F7)

5º Passo: Clicar na Opção Confirmar (F5) e confirmar a exclusão.

6º Passo: Gravar as Alterações realizadas.

...

- Importação de NFs:

1º Passo: Selecionar a Opção Importar NFs (F9).

2º Passo: Será exibida a tela de Importação de NFs. Preencher os campos Código da Empresa, Código da Filial (opcional), Mês e Ano de Referênciaapuração, Data Início e Data Fim para a importação dos dados para as tabelas do EFD-Reinf.

3º Passo: Após clicar na Opção Confirmar (ShF8) , o sistema pergunta se confirma a Exclusão os dados anteriormente importados no período aa base de dados do EFD-Reinf.

Obs.: Só serão excluídos os dados importados. Os dados digitados continuarão na base de dados do EFD-Reinf.

4º Passo: Dados importados

5º Passo: Consulta dos dados importados

2.4) R-2055 - Aquisição de produção rural

a importação será iniciada.

2.4) R-2050 – Comercialização de Produção

Conceito: Evento pelo Conceito: Evento pelo qual são enviadas as informações relativas a aquisição de à comercialização da produção rural de origem animal ou vegetal decorrente de responsabilidade tributária por substituição, nos termos da legislação pertinente.

Quem está obrigado:

a) a empresa adquirente, consumidora ou consignatária ou a cooperativa quando adquirirem ou receberem em consignação produtos rurais de pessoa física ou de segurado especial, independentemente dessas operações terem sido realizadas diretamente com o produtor ou com intermediário pessoa física ainda que a produção rural adquirida seja isenta;

b) pessoa física, na qualidade de intermediário, que adquire produção de produtor rural pessoa física ou de segurado especial para venda no varejo a consumidor final pessoa física, a outro produtor rural pessoa física ou a segurado especial, ainda que a produção rural adquirida seja isenta;

c) entidade inscrita no Programa de Aquisição de Alimentos (PAA) quando efetuar a aquisição de produtos rurais no âmbito do PAA, de produtor rural pessoa física ou pessoa jurídica, ainda que a produção rural adquirida seja isenta; e

d) a Companhia Nacional de Abastecimento (CONAB), quando adquirir produtos do produtor rural pessoa física ou do produtor rural pessoa jurídica, destinados ao Programa de Aquisição de Alimentos (PAA), instituído pelo art. 19 da Lei nº 10.696, de 2003, ainda que a produção rural adquirida seja isenta.

Prazo de envio: Este evento deve ser enviado até o dia 15 do mês seguinte ou antes do envio do evento “R-2099 Fechamento de eventos periódicos”, o que ocorrer primeiro. Antecipa-se o envio deste evento para o dia útil imediatamente anterior quando não houver expediente bancário.

Antecipa-se o envio deste evento para o dia útil imediatamente anterior quando não houver expediente bancário.

Pré-requisitos: Envio do evento R-1000 - Informações do contribuinte e, quando houver processos, o envio do evento “R-1070 - Tabela de processos administrativos/judiciais”.

Informações adicionais:

1. Obrigatoriedade da informação, independentemente da retenção de contribuição previdenciária.

1.1. Toda a aquisição de produção rural, realizada por qualquer dos obrigados acima, deve ser informada, independentemente de haver a retenção de contribuição previdenciária. É o caso do produtor rural que é optante pela contribuição previdenciária incidente sobre a folha de pagamento, nos termos dos incisos I e II do art., 22 da Lei nº 8.212, de 1991.

1.2. O adquirente deve declarar o regime de tributação previdenciária do produtor rural da seguinte forma:

a) caso o produtor rural seja optante pela tributação sobre a folha de pagamento – deve preencher o campo “{indOpcCP} com o valor “S”; e

b) caso o produtor rural seja optante pela tributação sobre a receita bruta da comercialização da sua produção rural – não deve informar o campo “{indOpcCP}.

2. Informação do grupo “{detAquis} – Detalhamento das aquisições de produção rural”.

2.1. Caso o produtor rural tenha optado pela tributação da contribuição previdenciária sobre a folha de pagamento, todos os valores do grupo “{detAquis} – Detalhamento das aquisições de produção rural” deverão ser informados.

2.2. Como, neste caso, não há responsabilidade tributária em realizar qualquer retenção, o adquirente deverá informar nos campos:

{vlrBruto}- o valor bruto da aquisição da produção rural;

{vlrCPDescPR} – zero;

{vlrRatDescPR} – zero; e

{vlrSenarDesc} – zero

3. Regra do produtor rural - CPF e CNPJ.

3.1. A identificação do produtor rural ocorre no campo “{nrInscProd} – número de inscrição do produtor no CPF ou no CNPJ”. Se o produtor rural for pessoa física, deve ser identificado exclusivamente pelo CPF, mesmo que possua CNPJ, pois o produtor rural pessoa física e o segurado especial serão sempre identificados, neste evento, por meio do seu CPF. Já o produtor rural pessoa jurídica deve ser identificado por seu CNPJ.

4. Regra do estabelecimento adquirente - CNPJ e CAEPF

4.1. A identificação do adquirente de produto rural ocorre no campo “{tpInscAdq} – tipo de inscrição do estabelecimento adquirente da produção”, que pode ser preenchido com um CNPJ ou CAEPF.

4.2. Se o adquirente for pessoa física, a identificação do seu estabelecimento deve ser realizada exclusivamente pelo CAEPF. Assim, mesmo que possua CNPJ, o estabelecimento adquirente da pessoa física será sempre identificado, neste evento, por meio do seu CAEPF.

Já o estabelecimento adquirente do produtor rural pessoa jurídica deve ser identificado por seu CNPJ.

5. Conteúdo do evento

5.1. O adquirente da produção encaminhará um evento para cada estabelecimento e cada produtor rural, em um determinado período de apuração (mês). Assim, um evento pode conter as informações de diversas aquisições ocorridas num mesmo período de apuração, de um mesmo produtor rural, com seus valores apurados e somados.

5.2. Exemplo: Uma empresa (supermercado) fez diversas aquisições de produção rural, em 2 dos seus estabelecimentos, no mesmo mês de julho/XX, de 2 produtores rurais pessoas físicas, conforme quadro ilustrativo abaixo:

5.3. Esse evento permite informações de até 6 detalhamentos das aquisições de produção rural {detAquis} distintas e cada um desses comportará apenas 1 (uma) informação de cada um dos valores: {vlrBruto}, {vlrCPDescPR}, {vlrRatDescPR}, {vlrSenarDesc}. No entanto, a regra de validação do campo {indAquis} restringe as opções de preenchimento para aquisição de produtor rural pessoa física a apenas 5.

Sendo assim, a combinação do número do CNPJ do estabelecimento adquirente com o número do CPF do produtor rural corresponderá a apenas um evento num mesmo período de apuração.

6. Aquisição de produtor rural pessoa jurídica

6.1. Na aquisição de produto rural de produtor rural pessoa jurídica caberá a obrigatoriedade da prestação de informações neste evento R-2055, nas seguintes situações:

a) quando a Companhia Nacional de Abastecimento (CONAB) adquirir produtos do produtor rural pessoa jurídica, destinados ao Programa de Aquisição de Alimentos, instituído pelo art. 19 da Lei nº 10.696, de 2003, ainda que a produção rural adquirida seja isenta nos termos do art. 25, § 12 da Lei nº 8.212, de 1991 e art. 25, § 6º, incluídos pela Lei nº 13.606, de 2018;

b) quando a entidade inscrita no Programa de Aquisição de Alimentos (PAA) efetuar a aquisição de produtos rurais no âmbito do PAA, de produtor rural pessoa jurídica ainda que a produção rural adquirida seja isenta nos termos do art. 25, § 12 da Lei nº 8.212, de 1991 e Art. 25, § 6º, incluídos pela Lei nº 13.606, de 2018.

Apesar de {indAquis} constar como seis (6) como número máximo de ocorrências possíveis, a regra de validação do campo {indAquis} restringe as opções de preenchimento para aquisição de produtor rural pessoa jurídica a apenas dois (2).

7. Retificação, inclusão ou exclusão parcial de eventos enviados pelo eSocial

7.1. Nas competências em que a prestação das informações se deu, originariamente, por meio do evento S-1250 do eSocial, havendo necessidade de retificação, inclusão ou exclusão parcial, estas deverão ser feitas, doravante (a partir da vigência da versão 1.5 ou superior dos leiautes da EFD-Reinf), pelo envio deste evento (R-2055).

7.2. O evento S-1250 do eSocial poderá ser transmitido apenas com {perApur} igual ou anterior a 04/2021 e somente até o dia 20/05/2021. A partir de 21/05/2021, não será permitido o envio de arquivo no leiaute do S-1250 através do eSocial.

7.3. A EFD-Reinf não terá integração com o eSocial para acesso às informações lá prestadas até 20/05/2021, as quais continuarão válidas e arquivadas no referido sistema. Por consequência, quando houver necessidade de retificação, inclusão ou exclusão total ou parcial das informações enviadas pelo evento S-1250 do eSocial, o sujeito passivo deverá enviar as novas informações como um evento original da EFD-Reinf, conforme instruções a seguir: a) caso o objetivo seja realizar retificação, inclusão ou exclusão parcial nas informações enviadas pelo eSocial, o sujeito passivo deve efetuar dois procedimentos, sendo um no eSocial e outro na EFD-Reinf.

a1) No eSocial, o contribuinte deve informar que a apuração de tributos referentes aos eventos S-1250 enviados deve ser excluída do movimento encaminhado à DCTFWEB.

a2) Após esse procedimento no eSocial, devem ser enviadas as informações corrigidas na EFD-Reinf.

b) O procedimento de exclusão de informações do movimento encaminhado à DCTFWeb, mencionado no item “a1” é feito pelo evento S-1299, preenchendo-se o campo {indExcApur1250} conforme instruções contidas no “Manual de Orientação do eSocial”.

c) Se houver necessidade de retificação ou exclusão parcial de informações enviadas pelo eSocial, devem ser enviadas pela EFD-Reinf todas as informações que devem permanecer válidas no respectivo período de apuração.

d) Caso o objetivo seja uma “exclusão total” das informações enviadas pelo eSocial, o sujeito passivo deve fazer apenas o procedimento de exclusão do movimento encaminhado à DCTFWeb descrito nos itens "a" e “b” acima.

7.3. Observações:

a) Os eventos enviados ao ambiente nacional do eSocial (período de vigência do eSocial) permanecem registrados nesse sistema e não serão transferidos para a EFD-Reinf.

b) A título de esclarecimento, se no período de vigência da EFD-Reinf nunca houver uma retificação, inclusão ou exclusão de informações enviadas ao ambiente nacional do eSocial, estas informações nunca serão conhecidas na EFD-Reinf, pois não haverá nada nesta última, porém as informações enviadas ao ambiente nacional do eSocial continuam válidas, com total rastreabilidade pela RFB.

c) Retificações de informações que tenham sido enviadas ao ambiente nacional do eSocial, devem ser feitas por meio da EFD-Reinf, (após exclusão das informações que estão no eSocial, conforme descrito acima), como um evento novo (R-2055), com {indRetif}=[1]. Assim, caso seja necessária uma retificação em relação ao que foi transmitido ao eSocial em determinado período de apuração e, caso haja mais de um evento S-1250 no eSocial no mesmo período de apuração, TODAS as informações que estão no eSocial, mesmo que parte delas estejam declaradas corretamente, deverão ser reenviadas pela EFD-Reinf. Este procedimento é necessário, considerando que a estrutura de dados na EFD-Reinf é diferente da estrutura do eSocial.

Por exemplo: o sujeito passivo deseja retificar um evento S-1250 do eSocial, referente à matriz (0001) do período de apuração 09/20XX, porém à época foram também enviados mais 4 eventos S-1250 (do eSocial) de 4 filiais. Dessa forma, tanto as informações relativas à matriz como das filiais deverão ser reenviadas por meio da EFD-Reinf. Observar que a estrutura de dados na EFD-Reinf é diferente. Enquanto no eSocial, neste exemplo, são necessários 5 eventos, na EFD-Reinf poderá ter mais, pois deverá haver um arquivo com informações de aquisição de produção de cada produtor feita por cada um dos estabelecimentos da empresa. Dessa forma, se houve aquisição de produção de um mesmo produtor por dois estabelecimentos da empresa distintos, deverá haver dois arquivos para aquisições deste produtor, sendo um para cada estabelecimento.

e) Para recepção de um evento R-2055, (após o início de obrigatoriedade deste à EFD-Reinf), o período de apuração será validado de acordo com a regra geral de obrigatoriedade à EFD-Reinf em relação aos grupos de sujeitos passivos:

e1) Grupo 1: A partir de maio/2018;

e2) Grupo 2: A partir de janeiro/2019.

e3) Grupo 3: A partir de maio/2021.

e4) Grupo 4: A partir de abril/2022.

f) Nas competências em que não for necessário fazer qualquer alteração em relação ao que foi enviado pelo eSocial a título de aquisição de produção rural, o contribuinte não precisa fazer nenhum procedimento, pois as informações enviadas pelo eSocial, neste caso, continuam válidas.

g) A primeira informação de aquisição de produção rural (R-2055) enviada pela EFD Reinf num determinado período de apuração, mesmo que seja uma retificação ou qualquer outra alteração em relação ao que foi informado ao eSocial, o campo referente à indicação de retificação ({indRetif}) deve ser informado sempre como arquivo original da EFDReinf ({indRetif} = [1]).

Como navegar por esse Evento:

Após selecionar a opção R-2055, será apresentada a tela inicial deste evento. Nesta tela constam duas opções: Consultar e Manutenção.

- Consultar: Nesta opção o usuário irá pesquisar todas as informações relativas à Aquisição de produção rural de acordo com o período especificado.

- Manutenção: Nesta opção serão realizadas as seguintes operações nos dados de Aquisição de produção rural: Incluir, Alterar e Excluir.

Manutenção do Evento:

Incluir: ao clicar nessa opção, o sistema permite ao usuário cadastrar as Aquisições de produção rural.

Alterar: ao clicar nessa opção, é apresentado para o usuário a tela com as informações das Aquisições de produção rural para que o mesmo possa realizar as alterações desejadas.

Excluir: ao clicar nessa opção, o sistema irá excluir as Informações relativas às Aquisições de produção rural nas tabelas no EFD-Reinf. Para realizar a exclusão, é necessário pesquisar o dado que deseja excluir e confirmação da exclusão.

Exemplo prático:

- Inclusão de Aquisição de produção rural :

1º Passo: Selecionar a Opção Manutenção (F6);

2º Passo: Selecionar a Opção Incluir (F8);

3º Passo: Cadastrar as informações solicitadas e confirmar.

- Alteração de Aquisição de produção rural :

1º Passo: Preencher os campos Código da Empresa, Código da Filial (opcional) e Mês e Ano de Referência da Aquisição.

2º Passo: Selecionar a Opção Consultar (F5).

3º Passo: Selecionar a linha que identifica a Nota Fiscal do Produtor Rural que deseja Alterar.

4º Passo: Selecionar a Opção Manutenção (F6).

5º Passo: Será exibida a tela de manutenção. Selecionar a Opção Alterar (F6).

6º Passo: Proceder com as alterações desejadas e clicar em confirmar.

7º Passo: Gravar as Alterações realizadas.

- Exclusão de Aquisição de produção rural :

Obs.: Executar os Passos 1 ao 4 do Processo de Alteração.

5º Passo: Será exibida a tela de manutenção. Selecionar a Opção Excluir (F7).

6º Passo: Confirmar a Exclusão da Aquisição.

Importar NFs:

1º Passo: Selecionar a Opção Importar NFs (F9).

2º Passo: Será exibida a tela de Importação de NFs. Preencher os campos Código da Empresa, Código da Filial (opcional), Mês e Ano de Referência, Data Início e Data Fim para a importação dos dados para as tabelas do EFD-Reinf.

3º Passo: o sistema pergunta se confirma a Exclusão os dados anteriormente importados no período aa base de dados do EFD-Reinf.

Obs.: Só serão excluídos os dados importados. Os dados digitados continuarão na base de dados do EFD-Reinf.

PROCEDIMENTOS PARA IMPORTAÇÃO DOS PRODUTORES RURAIS PESSOA FÍSICA DO ESTADO DE SÃO PAULO:

- Cadastro do parâmetro para ativar a funcionalidade:

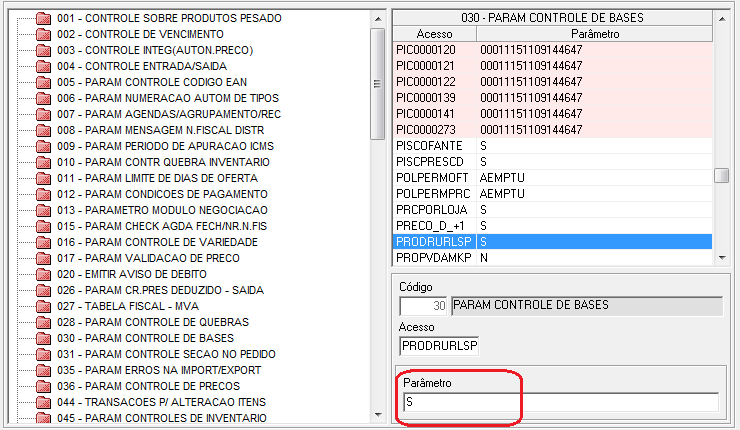

- Parâmetro 30 – PRODRURLSP

- Código: 30

- Acesso: PRODRURLSP

- Conteúdo: é obrigatório cadastrar algum dado no campo conteúdo, conforme destacado em vermelho abaixo.

- Obs: Quando o parâmetro acima estiver cadastrado, será permitido que os dados de Funrural sejam calculados com o percentual referentes à pessoa física.

Especificar as agendas dos Produtores Rurais Pessoa Física do Estado de São Paulo cadastrados com CNPJ

- Deve-se marcar a coluna CPF Produtor, no Painel de Controle, das agendas correspondentes aos Produtores Rurais Pessoa Física que possuem CNPJ ao invés do CPF. Isso porque na geração do XML o campo correspondente ao Número de Inscrição do produtor deve ser o CPF do Produtor Rural.

- Após a importação o usuário deverá selecionar os Produtores Rurais que deverão ter o CPF cadastrado.

- Incluir o CPF do Produtor Rural que deverá ser enviado para a Receita Federal através do XML.

Obs.: Essa manutenção deverá ser feita apenas uma vez, pois o CPF do produtor será gravado no banco de dados do EFD-Reinf no RMS.

2.5) R-2060 - Contribuição Previdenciária sobre a Receita Bruta – CPRB