Histórico da Página

CIAP/MG

Questão: | Cliente informa que adquiriu bens de ativo cujo fornecedor é optante do Simples Nacional, o mesmo alega que não Empresa regime normal de apuração pode se creditar do ICMS e pode se creditar apenas do DIFAL.do valor do ICMS Próprio, ICMS retido por Substituição Tributária ou ainda do Diferencial de Alíquotas (quando houver), nos moldes do CIAP, cuja aquisição se deu através de operação com fornecedor optante do Simples Nacional? |

Com base na Lei Complementar 123, artigo 23, as pessoas jurídicas, não optantes pelo Simples Nacional, terão direito ao crédito correspondente ao ICMS incidente sobre as suas aquisições de mercadorias de Me ou Epp optante pelo Simples Nacional, desde que destinadas à comercialização ou industrialização. Conforme Regulamento do ICMS do Estado de Minas Gerais, o valor do imposto destacado no documento fiscal emitido por Microempresa ou Empresa de pequeno porte, poderá ser apropriado pelo destinatário, somente nos casos de aquisição de mercadoria destina à comercialização ou industrialização.

Art. 23. As microempresas e as empresas de pequeno porte optantes pelo Simples Nacional não farão jus à apropriação nem transferirão créditos relativos a impostos ou contribuições abrangidos pelo Simples Nacional.

Art. 68-A. O valor do imposto corretamente informado no documento fiscal emitido por microempresa ou empresa de pequeno porte na forma prevista no § 26 do art. 42 deste Regulamento poderá ser apropriado pelo destinatário, sob a forma de crédito, quando se tratar de aquisição de mercadoria destinada à comercialização ou industrialização.

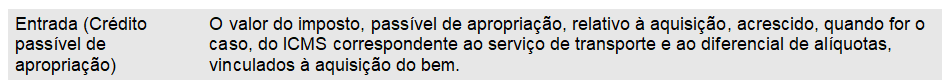

Se a empresa adquirir bens destinados ao ativo imobilizado, em aquisição interestadual, de empresa optante pelo Simples Nacional, deverá recolher o diferencial de alíquota. Nos termos da alínea “h”, XIII, §1º do artigo 13 da Lei Complementar nº. 123/2006, o ICMS devido pela diferença entre a alíquota interna e a interestadual, na aquisição interestadual de bens destinados a uso e consumo ou ao ativo permanente, está regulamentado na Resolução n. 94 CGSN, art.5º, inciso X, letra “h” Dos Tributos não Abrangidos Art. 5º A ME ou EPP optante pelo Simples Nacional deverá recolher os seguintes tributos, devidos na qualidade de contribuinte ou responsável, nos termos da legislação aplicável às demais pessoas jurídicas, além daqueles relacionados no art. 4º: Assim, no momento da entrada no estabelecimento desses bens, haverá o fato gerador do diferencial de alíquota, devendo o tributo ser recolhido pelo destinatário. Conforme exposto, tratando-se de bens adquiridos para integração ao ativo permanente , a alínea b, inciso VI, do artigo 206 do CAPÍTULO VIII Do Controle de Crédito de ICMS do Ativo Permanente, estabelece que são passíveis de apropriação de crédito:

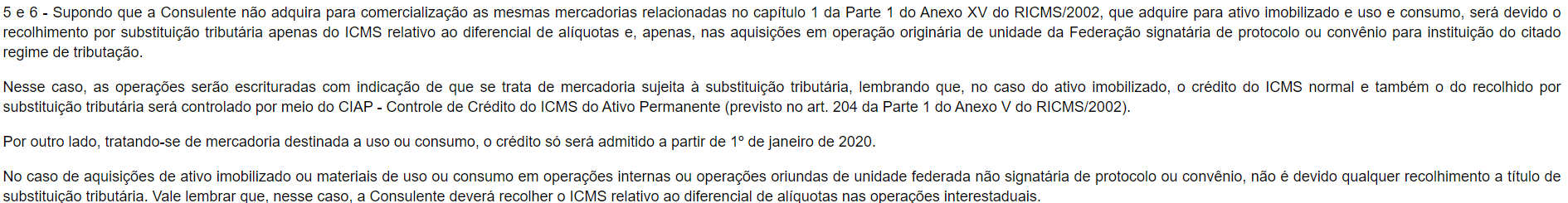

CAPÍTULO VIII Do Controle de Crédito de ICMS do Ativo Permanente Como leitura complementar, Controle de Crédito de ICMS de Ativo Permanente – CIAP - Perguntas e Respostas (ver item ICMS passível de Apropriação) Quanto ao ICMS Próprio ou Retido por Substituição Tributária A Sefaz de MG estabelece que o contribuinte mineiro, tem direito ao crédito do Imposto Retido por Substituição Tributária (ICMS ST) nos casos de aquisição de ativo imobilizado: Assim, conforme expressa o regulamento de ICMS do Estado Mineiro, o contribuinte que lá esteja localizado, em caso de aquisição de mercadoria com incidência do imposto retido, desde que não tenha destino a comercialização, poderá se apropriar do valor do imposto na forma de crédito. Note que a lei veda o crédito no caso de mercadoria destinada a comercialização, mas quando o seu destino é a industrialização ou o uso e consumo, o aproveitamento do crédito é permitido, apenas para contribuintes não optantes pelo Simples Nacional, mas que adquiriram mercadorias para uso e consumo ou ativo imobilizado de empresas que optaram por este regime. A secretaria fazendária mineira, se manifestou sobre o assunto através da Resposta a Consulta 238/2019, que nos itens 5 e 6, estabelece: Assim, fica claro o direito ao crédito sobre o valor de ICMS retido por substituição tributária, através da sistemática do CIAP, ainda que o imposto não seja destacado em campo próprio da Nota Fiscal. O valor deverá ser indicado pelo contribuinte optante do Simples Nacional, remetente do bem, no campo de Informações Complementares, do quadro Dados Adicionais RICMS/MG - 2002 § 26. Na saída promovida por microempresa ou empresa de pequeno porte de mercadoria destinada à comercialização ou industrialização, para o cálculo do crédito de que trata o art. 68-A deste Regulamento, a alíquota aplicável corresponderá ao percentual do ICMS previsto nos Anexos I ou II da Lei Complementar Federal nº 123, de 14 de dezembro de 2006, para a faixa da receita bruta a que o remetente estiver sujeito no mês anterior ao da operação, observado o seguinte (1443) Art. 68-A. O valor do imposto corretamente informado no documento fiscal emitido por microempresa ou empresa de pequeno porte na forma prevista no § 26 do art. 42 deste Regulamento poderá ser apropriado pelo destinatário, sob a forma de crédito, quando se tratar de aquisição de mercadoria destinada à comercialização ou industrialização. | |

Chamado/Ticket: | 3774223, 7376028, PSCONSEG-3581, PSCONSEG-9467. |

| Fonte: | http://www.fazenda.mg.gov.br/empresas/legislacao_tributaria/ricms_2002_seco/partegeral2002_4.htm RICMS/MG, Parte Geral, art. 42, §14 e art. 43, §12 |