| Expandir |

|---|

| title | Inclusão de aplicações |

|---|

| Quando a empresa realiza um investimento em uma aplicação financeira, deverá cadastrá-lo no sistema através da opção abaixo: - Modulo Financeiro (SIGAFIN)

- Atualizações

- Aplicações/Emprest

- Aplicação e Empréstimo (FINA171)

Image Added Image Added

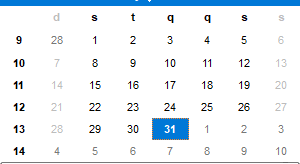

A tela de inclusão para empréstimos e aplicações é a mesma, por este motivo deve atentar-se aos dados relevantes a operação de aplicações, tais como: - Modelo: Indica que está sendo efetuada uma operação de aplicação financeira.

- Taxa Nominal: Taxa de juros que remunera a aplicação.

- Para refletir melhor sua usabilidade, a partir da release 12.1.23 o título do campo passa a ser "Taxa" em vez de "Taxa Nominal".

- Caso esta aplicação seja um CDB, os juros serão calculados conforme juros compostos sobre o saldo da aplicação.

- Se for uma aplicação CDI, o percentual refere-se a uma remuneração fixa (percentual fixo) paga sobre a variação do CDI, cadastrada no SM2 (Cadastro de Moedas).

- Ou seja, para uma aplicação CDB os juros são calculados diretamente sobre o principal, já uma aplicação CDI há um indexador informado no SM2, por isso o CDI deve ter um código de moeda diferente de 1. Para aplicações CDB a taxa de juros deve ser informada em uma base anual.

- Operação: Indica o tipo de aplicação financeira (CDI, CDB, caderneta de poupança, etc.).. Este tipo influenciará nos cálculos do resgate da aplicação, nas consultas de fluxo de caixa e também no relatório demonstrativo de empréstimo.

- A partir de 07/2020 foi criado nova operação chamada FIC → Fundos de investimento a Curto Prazo com regra de alíquota de IR diferente da operação FAF. Mais informações sobre alíquota de IR consultar “A Matemática dos Fundos” neste documento.

- A ação sobre o conteúdo preenchido nesse campo será de acordo com a definição dos parâmetros abaixo:

| Parâmetro (SX6) | Descrição | Conteúdo padrão |

|---|

| MV_APLCAL1 | Indica que as aplicações financeiras configuradas neste parâmetro serão calculadas conforme a variação do CDI diário. O CDI é um indexador que corrigirá a aplicação em que o banco pagará um percentual sobre a variação deste indexador e ele é cadastrado no SM2. No cadastro da aplicação deve-se informar o código da moeda que será o indexador, porém todas as aplicações são efetuadas em R$. Quando um cliente diz que o CDB é atrelado ao CDI, deve-se incluir no sistema uma operação do tipo CDI e não CDB, pois no sistema este dois tipos de aplicações possuem cálculos diferenciados. | "CDI" | | MV_APLCAL2 | Indica que as aplicações configuradas neste parâmetro serão calculadas no regime de juros compostos diários. A taxa deve ser informada em uma base anual, o sistema efetua a conversão da taxa e calcula os rendimentos do período de acordo com a quantidade de dias aplicados. | "CDB|RDB"

| | MV_APLCAL3 | Indica que as aplicações configuradas neste parâmetro serão calculadas no regime de juros simples diários. A taxa deve ser informada em uma base anual, o sistema efetua a conversão da taxa e calcula os rendimentos do período de acordo com a quantidade de dias aplicados. | "CP "

| | MV_APLCAL4 | Indica que as aplicações configuradas neste parâmetro serão calculadas de acordo com a regra de Fundos de aplicações por Cotas (FAC), existem vários no mercado, maiores detalhes em: A matemática dos fundos neste documento. | "FAF|FIC" | | MV_APLCAL5 | Indica quais operacoes de aplicacao utilizam o calculo de rendimento por percentual sobre o rendimento de uma determinada moeda. |

| | MV_10892 | Define os meses em que haverá retenção do IR de aplicações por cota na rotina de Apropriação ("Come-Cotas") | 05#11 | MV_APIRTAB | Define alíquota de IR para os meses não come-cotas, .T. -> será considerada tabela regressiva de IR; .F. -> sempre 15% (FAF) / 20% (FIC) | .T. | | MV_APLUTCO | Define os dias que serão considerados no cálculo de rendimentos da aplicação com forma de juros compostos diários (MV_APLCAL2). Se for por dias corridos, Opção 1 (Default); se for por dias úteis, opção 2. | "1" |

| Informações |

|---|

| O cálculo da variação do CDI acumulado entre datas é efetuado através da seguinte fórmula:  Image Added Image Added

|

| Informações |

|---|

| title | Para as taxas de CDI publicadas até 31/12/1997 |

|---|

| Para as taxas de CDI publicadas até 31/12/1997, a fórmula da Taxa DI-CETIP Over é a seguinte:  Image Added Image Added

Exemplo Percentual destacado para remuneração: 97,5000 | k | DI | TDI (DI/3000) | TDI * (P/100) | (1+TDI * (P/100)) * k-1 = Fator k |

|---|

| 1 | 16,62 | 0,00554000 | 0,00540150 | 1,00540150 | | 2 | 16,63 | 0,00554333 | 0,00540475 | 1,01083544 | | 3 | 16,74 | 0,00558000 | 0,00544050 | 1,01633489 | | 4 | 16,70 | 0,00556667 | 0,00542750 | 1,02185105 |

k-1 = (1+TDI * (p/100) de k -1. Exceto quando k=1, pois neste caso o multiplicador será 1.

|

| Informações |

|---|

| title | Para as taxa de CDI publicadas após 01/01/1998 |

|---|

| Para as taxa de CDI publicadas após 01/01/1998, a fórmula utilizada deve ser:  Image Added Image Added

Exemplo

Percentual destacado para remuneração: 97,5000

|

| A | B | C | D | | k | Data | % DI (Média) | TDI (1+(DI/100)(1/252))-1 | TDI * (P/100) | (1+TDI * (P/100)) * k-1 = Fator k |

|---|

| 1 | | 7,39 | 0,00028296 | 0,00027589 | 1,00027589 | | 2 | | 7,39 | 0,00028296 | 0,00027589 | 1,00055185 | | 3 | | 7,39 | 0,00028296 | 0,00027589 | 1,00082789 | | 4 | | 7,39 | 0,00028296 | 0,00027589 | 1,00110400 | | 5 | | 6,89 | 0,00026444 | 0,00025783 | 1,00136211 | | 6 | | 6,89 | 0,00026444 | 0,00025783 | 1,00162029 | | 7 | | 6,89 | 0,00026444 | 0,00025783 | 1,00187854 | | 8 | | 6,89 | 0,00026444 | 0,00025783 | 1,00213685 | | 9 | | 6,89 | 0,00026444 | 0,00025783 | 1,00239523 | | 10 | | 6,89 | 0,00026444 | 0,00025783 | 1,00265368 | | 11 | | 6,89 | 0,00026444 | 0,00025783 | 1,00291219 |

Coluna A - Taxa DI CETIP - Deve ser cadastrada na tabela SM2 e indicada no campo EH_MOEDA nas aplicações do tipo CDI.

Coluna B - Fórmula para encontrar o fator diário (Veja coluna série histórica) - Linha k1 - (1+(7,39/100)(1/252))-1 Obs.: 252 → dias úteis no ano contábil.

Coluna C - Fórmula em que se aplica o percentual de remuneração pago pela instituição sobre a taxa CETIP, informada no campo EH_TAXA (Aplicações do tipo CDI)

Coluna D - Fórmula para compor o fator de juros compostos - Exemplo: a linha k1 coluna D possui o juro de um dia (1,00027589), a linha k2 possui o acumulado de k2 (1,00027589) X k1 (1,00027589) = (1,00055185).

Multiplicando o fator k (coluna em destaque) pelo saldo da aplicação, obtém-se o valor atualizado (com juros).

Subtraindo o saldo do valor atualizado, obtém-se os juros.

Veja o fator k (coluna em destaque tabela acima) sendo apresentado no site CETIP - Calculadora Renda Fixa - CETIP

Image Added Image Added

|

|

| Expandir |

|---|

| title | Resgate de aplicações |

|---|

| Após a inclusão da aplicação, ela ficará aguardando suas baixas (resgates) que serão registradas através da opção: - Modulo Financeiro (SIGAFIN)

- Atualizações

- Aplicações/Emprest

- Resgate, Pagamento e Empréstimos

Utilizando como exemplo a aplicação mostrada no passo anterior, simularemos um resgate em 22/04/2004. Os juros serão calculados conforme variação do CDI, pois foi utilizado uma aplicação com esta característica. | Aviso |

|---|

| - Para o CDI é necessário definir um indexador no cadastro de moedas (tabela SM2), onde deve ser escolhido um código de moeda especifico para esse fim (no exemplo foi usada a moeda 5).

Image Added Image Added - Ao incluir aplicações CDI no sistema, esse código de moeda deve ser informado no campo EH_MOEDA para que o calculo do resgate seja correto e de acordo com a instituição financeira.

- As taxas diárias podem ser obtidas na internet, por exemplo no site da CETIP:

Image Added Image Added

Obs: Para que as datas de feriados municipais sejam consideradas, consulte a FAQ do tema. |

Image Added Image Added

A aplicação CDI, utilizada no exemplo acima, recebe 97,5% de remuneração. Utilizando o cálculo da variação do CDI encontramos o fator de 1,00113111 calculado sobre os dias 19 e 20/04 (dois dias), pois 21/04 é um feriado (feriados, sábados e domingos são desconsiderados do cálculo do CDI). Multiplicando 50.000,00 pelo fator 1,00113111, obtemos o valor atualizado da aplicação: 50.056,56. O IOF é calculado conforme a tabela regressiva. Três dias de aplicação equivalem a um IOF de 90% sobre o rendimento (veja tabela mais adiante neste documento em A Matemática dos Fundos), nos resgates efetuados após 30 dias não há incidência de IOF. O Imposto de Renda é calculado sobre o Rendimento Líquido. Então: - 56,56 (Rendimento Bruto)

- 50,90 (90% do rendimento)

- 5,66 (Rendimento Líquido)

- 1,13 (I.R. – 20% sobre o rendimento Líquido)

(+)Vlr Resgate = Vlr. Do Crédito + Impostos Vlr. Resg.s/Princ. = Valor do resgate efetuado sobre o principal, ou seja, (+)Vlr Resgate – Juros Vlr. Resg.s/Juros = Valor do resgate efetuado sobre os juros. Os juros demonstrados aqui, são calculados sobre o valor do crédito. | Dica |

|---|

Através da Calculadora de Renda Fixa - [B3] é possível conferir a rentabilidade do resgate do CDI:  Image Added Image Added

| Dica |

|---|

| title | Sobre a Calculadora [B3] |

|---|

| A calculadora de renda fixa da B3Ferramenta de cálculo de taxas e preços de debêntures, títulos públicos, CRA (Certificados de Recebíveis do Agronegócio), CRI (Certificados de Recebíveis Imobiliário) e DI (Depósito Interfinanceiro). Cobre aproximadamente 2 mil debêntures e todos os títulos públicos. Além disso, também eles disponibilizam a opção para cálculo de CRAs e CRIs, com atualização constante e realizada por um time de especialistas. |

|

|

| Expandir |

|---|

| title | Resgate de Fundos de Aplicações por cotas |

|---|

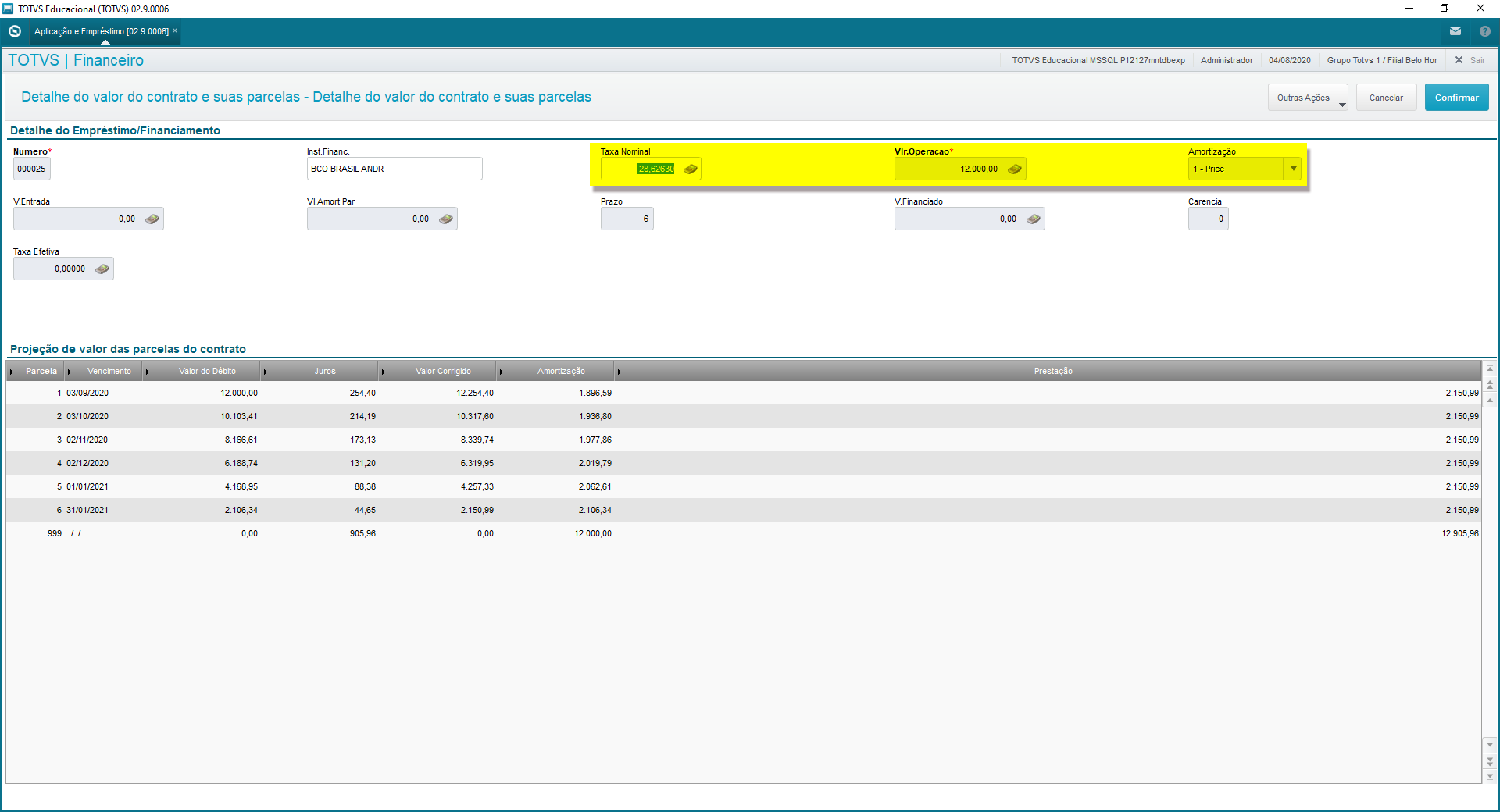

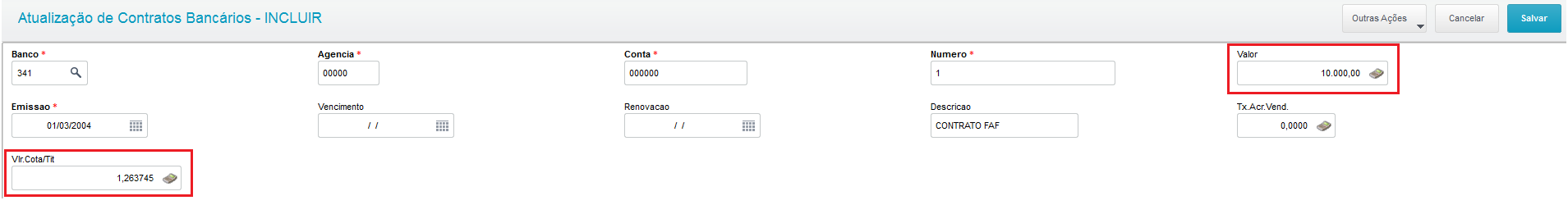

| Suponha que tenha sido incluída uma aplicação com o valor da cota do contrato utilizado em: 1,263745 Primeiramente será cadastrado no sistema o contrato bancário realizado, através do caminho abaixo: - Modulo Financeiro (SIGAFIN)

Deve ser informado o nº do contrato, o valor do contrato e o valor unitário das cotas:  Image Added Image Added

Através do caminho abaixo deve ser incluído o cadastro da aplicação: - Modulo Financeiro (SIGAFIN)

- Atualizações

- Aplicações/Emprest

- Aplicação e Empréstimo (FINA171)

Atentar-se para o preenchimento do campo de nº do contrato, para que seja preenchida automaticamente as informações referente ao mesmo:  Image Added Image Added

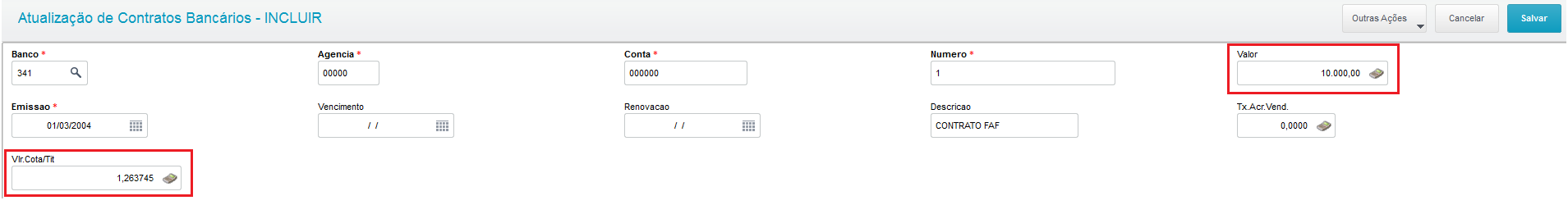

A partir de 07/2020 foi criado nova operação chamada FIC → Fundos de investimento a Curto Prazo com regra de alíquota de IR diferente da operação FAF. Mais informações sobre alíquota de IR consultar “A Matemática dos Fundos” neste documento. No dia 25/03/2004, efetuamos um resgate (25 dias após a inclusão da aplicação).  Image Added Image Added

Os cálculos de Rendimento, IR, IOF, são demonstrados em “A Matemática dos Fundos”, neste documento. Obs: Para esse caso foi cadastrada alíquota de IR de 20% direto na aplicação. Para mais detalhes sobre alíquota de IR por favor conferir “A Matemática dos Fundos” neste documento.

| Informações |

|---|

| Os valores apresentados na tela de Resgate de uma aplicação por cotas influenciam diretamente na Quantidade de cotas resgatadas, no Saldo em cotas, no Saldo em Reais e no Valor de resgate. Caso necessário, o operador pode definir Outras taxas no campo destinado para isso e até mesmo ajustar o IR sobre Rendimento - IOF, se necessário, tendo assim os campos acima atualizados automaticamente.

O valor do IOF é calculado de acordo com suas regras não necessitando a intervenção manual.

Caso a soma do valor do crédito + Vlr IOF + IR sobre Rendimento seja superior ao valor atualizado do resgate, os valores excedentes serão deduzidos do valor do crédito, sem ultrapassar assim o valor atualizado total da aplicação. |

|

| Expandir |

|---|

| title | A matemática dos Fundos |

|---|

| A maioria dos fundos existentes no mercado tem liquidez diária, entretanto, é cobrado o IOF para os resgates efetuados até o 29º dia corrido contados da data de cada aplicação, conforme tabela.

Image Added Image Added

A partir do 30º dia, cada aplicação fica isenta da cobrança do IOF. Para calcular o rendimento do seu fundo você precisa primeiro saber em quantas cotas foi transformado o capital investido, ou seja, quantas cotas cabem dentro do seu capital. O valor desta cota é publicado diariamente nas seções de economia dos principais jornais, site do banco onde a aplicação foi efetuada, CVM (www.cvm.gov.br), etc. Antes de qualquer coisa, você pega o valor da aplicação – suponhamos R$ 10.000,00 – e divide-o pelo valor da cota no dia da aplicação – R$ 1,263745 (geralmente é divulgado o valor das cotas com 6 casas decimais), por exemplo. O resultado é a quantidade de cotas que você possui. O sistema utilizará a cota cadastrada no contrato, para no momento da inclusão da aplicação fazer esta conversão, e a partir da inclusão da aplicação, esta será controlada em cotas. Quantidade de cotas que possui no fundo é igual a: R$ 10.000,00 dividido por R$ 1,263745 = 7.912,988775 cotas Uma vez conhecida a quantidade de cotas, você a multiplica pelo valor da cota do dia em que quer saber o seu saldo. Digamos que, após vinte e cinco dias corridos, ela tenha se valorizado e agora corresponde a R$ 1,283459. Isso lhe dará o valor da aplicação atualizada. Esta cota, será cadastrada no SE0, através da opção: - Modulo Financeiro (SIGAFIN)

Valor de uma aplicação atualizada 7.912,988775 multiplicados por R$ 1,283459 = R$ 10.156,00 Rendimento bruto total obtido no período - Saldo em cotas 7.912,988775 multiplicado pela cota do último dia útil do mês anterior, ou cota do dia da aplicação, 7.912,988775 x 1,263745 = 10.000,00

- Saldo em cotas 7.912,988775 multiplicado pela cota do dia do resgate ou apropriação menos o saldo encontrado no item 1. Então, 7.912,988775 x 1,283459 – 10.000,00 = R$ 156,00 (rendimento bruto)

Se desejar calcular o rendimento proporcional ao resgate, utiliza-se da seguinte forma: - Obtém-se o valor do resgate em cotas, dividindo-se o valor do resgate pela cota do dia, exemplo: 1.000,00 / 1,283459 = 779,144484, supondo um resgate de R$ 1.000,00

- Multiplica-se o valor em cotas obtidos no item 1 pela cota do ultimo dia útil do mês anterior ou pela cota do dia da aplicação, 779.144484 x 1,263745 = 984,64

- Subtraia do valor do resgate o valor encontrado no item 2 e obtém-se o valor do rendimento proporcional aos 1.000,00. Ex. 1.000,00 – 984,64 = 15,36

Existe a possibilidade dos lançamentos (SEI→EI_TIPODOC = I6 e I7) relativos a apropriação mensal (FINA183) serem gravados pelo valor do rendimento mensal ou acumulado desde a data da aplicação, obedecendo a configuração do parâmetro MV_RNDAPL4. Para um melhor entendimento, no resgate parcial, o rendimento é calculado utilizando uma regra de três simples. Exemplo: Se 156,00 é o rendimento sobre os 10.000,00 atualizados, qual o rendimento sobre 1.000,00?  Image Added Image Added

X = ( 156,00 x 1.000,00 ) / 10.156,00 = 15,36 Onde x = Rendimento sobre o resgate parcial. Agora, como o cálculo foi efetuado após vinte e cinco dias corridos e, portanto, NÃO está isento da cobrança de IOF, caso haja resgate ou apropriação, deve-se calcular o valor referente ao IOF a ser pago. Pela tabela de cobrança do imposto, caso haja um resgate no 25º dia após a aplicação, você deve pagar de IOF o equivalente a 16% do seu rendimento (veja na tabela de IOF que 25 dias correspondem a 16% de IOF sobre o rendimento). Valor de IOF que deve ser pago 16% = 0,16 multiplicado por R$ 156,00 = R$ 24,96 Caso você resgate a partir do 30º dia da data de sua aplicação, estará isento da cobrança de IOF sobre os seus rendimentos. Agora, vamos demonstrar o cálculo do Imposto de Renda que incide sobre o seu rendimento bruto. O IR é recolhido na fonte pelo Administrador do Fundo de Investimento. O recolhimento é realizado, sempre, no último dia útil do mês vigente ou no momento do resgate, o que ocorrer primeiro. Caso você não efetue um resgate, no último dia útil do mês o Administrador automaticamente realizará um débito do seu saldo em cotas, equivalente ao valor de IR devido no mês vigente. Incide uma taxa de 20% sobre os rendimentos brutos, no caso de um Fundo de renda fixa. Então, sobre o valor do rendimento bruto incide uma taxa de 20%, que deve ser recolhido à Receita Federal. O rendimento bruto já desconta o IOF devido, caso haja resgate em um período inferior a 30 dias corridos. Alíquota de IR - Caso alíquota de IR seja preenchida no cadastro da aplicação no campo EH_TAXAIRF será sempre considerada essa alíquota:

Image Added Image Added

- Para aplicação tipo FIC → Fundo de Investimento a Curto Prazo

- 22,5% até 180 dias

- 20% após 180 dias

- Para outras aplicações aplica-se tabela de IR regressiva. Tabela AR da SX5:

Image Added Image Added

Valor do IR a ser recolhido Sem incidência de IOF (prazo de resgate a partir do 30º dia da aplicação): R$ 156,00 multiplicados por 20% = 0,20 igual R$ 31,20 Caso não haja resgate até o final do mês, o seu saldo de cotas no último dia útil do mês será reduzido em: R$ 31,20 dividido por R$ 1,283459 (cota do último dia útil do mês) igual 24,309308 cotas. Incidindo IOF No caso do resgate no 25º dia, haverá incidência de R$ 24,96 de IOF e mais o IRF: IRF = (156,00 - 24,96) = R$ 131,04 multiplicado por 20% = R$ 26,21 Agora, vamos calcular o seu rendimento final e a sua rentabilidade líquida dos impostos incidentes. Vamos considerar um resgate no 25º dia após a aplicação, com incidência de IOF e IR. Obs: Caso o IOF calculado seja no momento da apropriação (IOF Virtual), seu valor será adicionado ao rendimento do mês seguinte, pois foi utilizado apenas para não calcular IR sobre IOF no primeiro mês e para que no mês seguinte não seja calculado um rendimento menor e consequentemente um IR menor. Cálculo da rentabilidade - Rendimento Líquido

= Rendimento bruto – IOF – IR = R$ 156,00 – R$ 24,96 – R$ 26,21 - Rentabilidade Líquida

= Rendimento Líquido dividido Valor investido inicial x 100 = R$ 104,83 / R$ 10.000,00

= 1,05%, no período dos 25 dias corridos

No mês seguinte, o rendimento da aplicação será calculado utilizando a cota do último dia útil do mês anterior e a cota do dia da apropriação, o valor desta cotação deverá ser cadastrada no SE0, tanto no resgate, quanto na apropriação mensal, o sistema já atualiza este arquivo com o valor da cota informada no resgate ou na apropriação. |

|