- Criado por ERICKA ALBINO DO CARMO, última alteração por Larissa Pinheiro Correia em 12 dez, 2023

Cadastar Tipo de Tributação

Visão Geral do Programa

A rotina 514 - Cadastrar Tipo de Tributação tem como objetivo incluir, alterar, pesquisar, duplicar e excluir registros de tipos de tributação que serão vinculados aos produtos para posterior precificação e venda. Também emite relatório com lista de todos os tipos de tributação cadastradas e informa as alíquotas para venda, substituição tributária, transferências, códigos fiscais (CFOP), vendas com acréscimos/descontos. Para cada operação existe um código fiscal estabelecidos pela legislação de cada Estado e pela Sefaz e que devem ser preenchidos segundo orientação do contador da empresa.

Objetivo da tela: | Tela inicial da rotina . |

Campo: | Filtros F5: |

Código | Utilizado para informar o código do tipo de tributação a ser pesquisado. |

Nome | Utilizado para informar o nome do tipo de tributação a ser pesquisada. |

Período de Vigência (figuras tributárias) | Utilizado para informar a data inicial e final da figura tributária, possibilitando emissão de relatório somente de políticas vigentes evitando trazer políticas que estejam fora do prazo de validade. |

| Apenas figura exclusiva de ICMS UF Destino? | Utilizada para pesquisar ou mesmo diferenciar as figuras tributárias cadastradas para o ICMS Partilha. |

Ação: | Descrição: |

Incluir | Utilizado para cadastrar uma nova tributação, sendo habilitado somente se a permissão de acesso ao usuário 2- Permitir Incluir no Cadastro Tipos de Tributação na rotina 530 – Permitir Acesso à Rotina estiver marcada. Ao ser clicado, será exibida uma segunda tela, Cadastrar Tipo de Tributação, que possui os seguintes campos, caixa com opções e dois botões fixos apresentados em todas as abas desta tela:

|

Calc. ST Transf. Filial Virtual | Utilizada para calcular a Substituição Tributária (ST) da Filial Virtual. Ao marcar Sim será para calculada a Substituição Tributária (ST) na Nota Fiscal de Transferência. |

| Figura Exclusiva de ICMS UF Destino | É utilizada para atender o Cálculo de ICMS Partilha. Assim, o WinThor está preparado para calcular o ICMS do estado destino da mercadoria e calcular entre ICMS interno do estado destino e ICMS interestadual da origem da mercadoria, sempre que a venda for feita para clientes não contribuintes do ICMS e consumidor final em atendimento a legislação vigente. Quando esta opção estiver marcada, serão desabilitadas as abas Substituição Tributária, Transferência, Códigos Fiscais, Outras Informações, Repasse, Opções ICMS, Consumo Interno / Perda / Ajuste e Figura ICMS UF Destino. Observação: é permitido o preenchimento dos campos Nomal, caixa % Alíquota ICMS, também a opção Normal da caixa % Redução ICMS para , ambos da aba Venda e % FUNCEP da aba Venda – Acréscimos/Descontos. |

| Mensagem NF | Esta caixa contém campos a serem preenchidos de acordo com a necessidade com informações que serão visualizadas na Nota Fiscal de acordo com a tributação cadastrada:

|

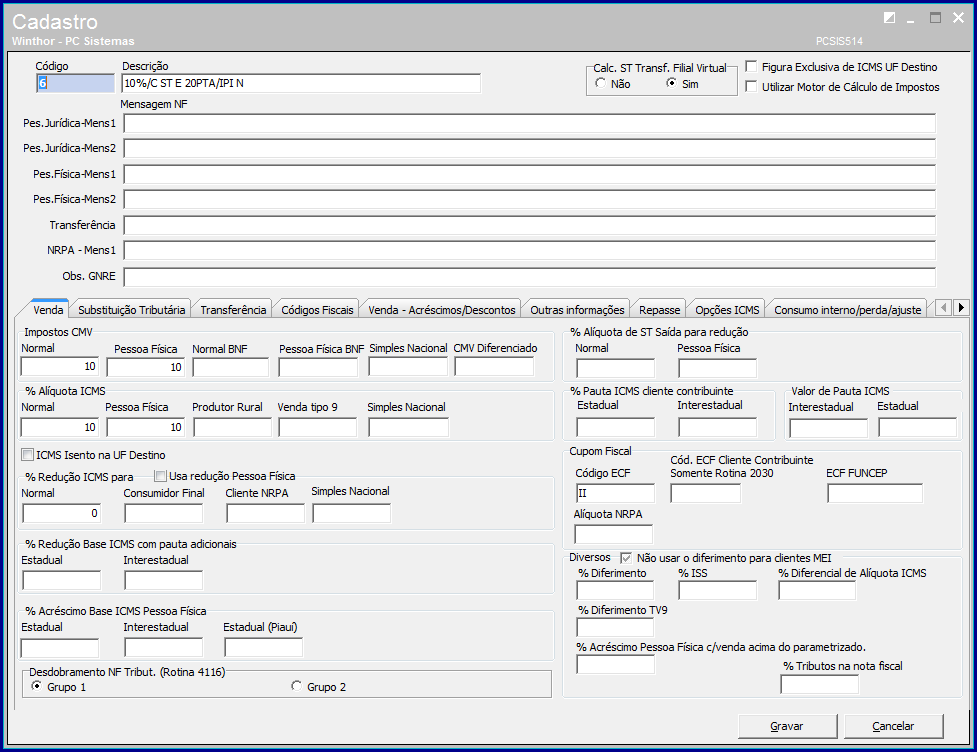

| Aba Venda | |

| Impostos CMV | Utilizado para informar apresenta o percentual corresponde aos impostos estaduais somado ao PIS e COFINS para venda Normal, Pessoa Física, Normal BNF, Pessoa Física BNF, Simples Nacional e CMV Diferenciado Observação: caso a opção Utiliza CMV Diferenciado da rotina 302 - Cadastrar Cliente esteja marcada como Sim, ao realizar a Venda, o WinThor utilizará o % de CMV Diferenciado cadastrado na rotina 514 - Cadastrar Tipo de Tributação, aba Venda, caixa Impostos CMV. |

| % Alíquota ICMS | Utilizado para informar o percentual de ICMS da venda Normal, Pessoa Física, Produtor Rural, Venda tipo 9 e Simples Nacional. Observação: quando for marcado o tipo da empresa Simples Nacional, na rotina 302 – Cadastrar Cliente, o % de Redução a ser usado será o Simples Nacional, e o % de Alíquota de ICMS a ser usado será o Simples Nacional. |

| ICMS Isendo na UF Destino | Caso este campo esteja marcado, indica que para esta figura tributária no cálculo de ICMS Partilha, a rotina irá considerar que o ICMS na UF Destino, informada na aba Figura ICMS UF Destino, é Isento. |

| % Redução ICMS | Utilizada para informar o percentual de redução do ICMS para venda Normal, Consumidor Final, Cliente NRPA e Simples Nacional. Observação: referente ao % Alíquota ICMS e % Redução ICMS: O % de redução para pessoa física, será aplicado somente quando a opção Usa redução Pessoa Física estiver selecionada. Sendo que a mesma é utilizada para determinar se usará percentual base redução para pessoa física informado no campo % Base Red. ICMS Consumidor Final. Ao marcar a opção, será calculada a redução da base ICMS para clientes pessoa física. |

| % Redução Base ICMS com pauta adicional | A caixa % Redução Base ICMS com pauta adicional possui os seguintes campos: Estadual: utilizado para informar o percentual da pauta de ICMS Estadual para cliente cadastrado como contribuinte na rotina 302-Cadastrar Cliente; Interestadual: o mesmo é utilizado para informar o valor de pauta de ICMS na venda Interestadual, mas somente será considerado se for maior que o valor de base. Observação: para utilizar a alteração acima informada é necessário acessar a rotina 560 - Atualizar Banco de Dados na aba Criação/Alteração de Tabelas e Campos, sub-aba T e marcar a opção Tabela de Tributação. |

| % Acréscimo Base ICMS Pessoa Física | Utilizado para informar o percentual da base de acréscimo de ICMS para pessoa física estadual/interestadual. |

| % Alíquota de ST Saída para redução | Utilizado para informar o percentual da alíquota de Substituição Tributária (ST) para venda Normal e Pessoa Física, sendo que em caso de pessoa física a redução de base de ST será conforme legislação estadual. Como exemplo Alagoas. |

| % Pauta ICMS cliente contribuinte | Esta caixa possui os seguintes campos:

|

| Valor de Pauta ICMS | Utilizado para informar o valor de pauta de ICMS na venda Interestadual e Estadual, mas somente será considerado se for maior que o valor de base. Observações:

|

| Cupom Fiscal | Utilizado por empresas que trabalham com autosserviço. A caixa possui as seguintes opções de códigos:

|

| Diversos | Esta caixa exibe as seguintes opções:

Observação: se este valor estiver vazio, será considerado zero (0) como valor de percentual de tributação no calculo realizado pela rotina 1400 - Atualizar Procedures. O valor a ser informado deverá estar entre zero (0) e 99,99. |

| Desdobramento NF Tribut. (Rotina 4116) | Utilizado por clientes da região Nordeste do ramo de Material de Construção que precisam dividir a Nota Fiscal em dois Grupos. Sendo Grupo 1, o grupo dos produtos que tem substituição tributária e o Grupo 2, o grupo dos produtos tributados normalmente. |

| Aba Substituição Tributária | |

Campo: | Descrição |

| Utilizar Motor de Cálculo de Impostos |

|

| Substituição Tributária (definida na precificação) | É composta pelos seguintes campos:

- C- Cliente: quando marcada, a substituição tributária não será calculada na precificação, ou seja, não será somada ao preço do produto, e também não será destacada na venda. Será calculada no momento da venda, a ser paga pelo cliente através de guia GNRE.

|

| Substituição Tributária Fonte (definida conforme Cliente) | Uilizada para casos diferenciados de alíquotas. É parametrizada pelo cliente na rotina 302- Cadastrar Cliente, aba Tributação na caixa Fonte ST, e possui as opções abaixo:

|

| Usa Pauta sem IVA | Esta caixa é composta pelas seguintes opções:

|

| Percentual Base RJ - | Percentual sobre base de ST. Este campo será habilitado quando a opção Utilizar Valor da Última Entrada como base de ST (Decreto nº 40.016/2006 RJ) estiver marcada e deverá ser preenchido com o percentual de Base ST de acordo com seu Estado. |

| índice Comp. Base ST MT x Pauta | Quando estiver preenchido/informado este campo representa o Índice de comparação da Base do ST de Mato Grosso (MT) com a Pauta por CNAE. Observação: o preenchimento do campo Índice Comp. Base ST MT x Pauta deve ser utilizado apenas quando for realizado cálculo do processo de ST de Mato Grosso (MT). |

| Índice Comp. Base ST MG x Pauta | O valor de Pauta passa a ser validado na utilização do ST de Minas Gerais, assim, quando se tratar do ST de Minas Gerais (MG) e opção Utilizar Médias Valor Entrada na Base do ST (MG) da rotina 514 estiver marcada é feita a comparação da pauta com a Base st encontrada aplicando um índice cadastrado na tributação. Caso a Pauta seja menor do que a Base aplicado ao Índice, a Pauta passa a ser a Base de cálculo do ST conforme determina a legislação vigente. Observação: o campo Índice Comp. Base ST MG x Pauta é utilizado apenas caso esteja sendo realizado o Cálculo do Processo de ST para Minas Gerais (MG). |

| Sub-aba Opções ST (pg.1) | |

| Utilizar Valor da Última Entrada como Base ST (Decreto Nº 40.016/2006 RJ.) | Quando esta opção estiver marcada, é utilizada para fazer o uso do valor da última entrada do produto como base na substituição tributária. Seu cálculo é: Base Cálculo = Preço última entrada * (1+ (IVA/100)) * (redução/100). ST1= Base Cálculo *Aliq.Int /100. ST2= PVenda * Aliq.Ext. /100 ST= ST1-ST2 Observações:

|

| Usar valor da últ. entrada p/ cálculo do ICMS a ser deduzido do valor do ST | Quando marcada, é utilizada para fazer uso do valor da última entrada para cálculo do ICMS a ser deduzido do valor do ST, conforme cálculo: (ST2 = Preço última entrada * Aliq2/100). É habilitada esta opção quando marcada a opção Utilizar Valor da Última Entrada como Base ST (Decreto Nº 40.016/2006 RJ.) |

| Usar valor da últ. entrada p/ cálculo do ICMS a ser deduzido do valor do ST Fonte | Quando marcada, é utilizada para fazer uso do valor da última entrada para cálculo do ICMS a ser deduzido do valor do ST Fonte, conforme cálculo: (ST2 = Preço última entrada * Aliq2/100). É habilitada esta opção quando marcada a opção Utilizar Valor da Última Entrada como Base ST (Decreto Nº 40.016/2006 RJ.). |

| Efetuar Pagamento no Nome do Cliente | Quando marcada, é utilizada para efetuar o pagamento em nome do cliente. É habilitada quando marcado o tipo de Cálculo GNRE P-Próprio. |

| Efetuar Pagamento no Nome do Remetente | Quando marcada, é utilizada para que o pagamento seja feito em nome do remetente. É habilitada quando marcado o tipo de Cálculo GNRE C-Cliente. |

| Utilizar Médias do Valor Entrada na Base ST (MG) | Quando marcada, é utilizada para estabelecer como base de cálculo a média ponderada das entradas do segundo mês anterior á saída da mercadoria para base de cálculo da substituição tributária e a base de cálculo do ICMS. Observação: as opções Considerar IPI no cálculo do ST para produto importado, cliente consumidor final e interestadual e Utilizar Valor da Última Entrada como Base ST (Decreto Nº 40.016/2006 RJ) serão desabilitadas ao marcar a opção Utilizar Médias do Valor Entrada na Base do ST (MG). O inverso também se aplica, caso as opções informadas estejam marcadas, o campo Utilizar Médias do Valor Entrada na Base do ST (MG) ficará desabilitado. |

| Transferência com tributação do RJ | Quando marcada indica que trata-se de uma entrada de transferência e que deverá utilizar como valor de ST o maior valor entre o ST calculado e a aplicação do percentual sobre a base como valor de ST. Caso seja utilizado o percentual da pauta para os cálculos de ST, será utilizado o percentual da pauta para os cálculos de ST, em atendimento a legislação vigente |

| Alterar fator ajuste no IVA do cálculo para Simples Nacional (Decreto RICMS-SC/2001 - SÍNTESE Alt. 3.287) | Quando marcada indica que empresas que recebem mercadorias com impostos retidos e calculados com base no percentual de IVA – Imposto Sobre Valor Agregado, com destino a contribuinte estabelecido no mesmo estado poderão beneficiar-se do desconto para clientes enquadrados no Regime Simples Nacional. Este desconto será aplicado no valor da mercadoria antes que sejam somados os impostos no momento da venda, de acordo com a fórmula abaixo: Observações:

|

| Utilizar PMC (Preço Máximo ao Consumidor) como Base ST (decreto 47.363) | Quando marcada, o faturamento utilizará como base de cálculo para ST o PCM a fim de atender a legislação. |

| Usa base de ICMS reduzida para calcular ST | Quando marcada, reduz a base de cálculo do ICMS para cálculo do ST nas operações interestaduais com os produtos classificados nas posições 40.11 - PNEUMÁTICOS NOVOS DE BORRACHA e 40.13 - CÂMARAS-DE-AR DE BORRACHA, da TIPI, realizadas pelo fabricante ou importador. |

| Sub-aba Opções ST (pg. 2) | |

| Utilizar o pagamento da parcela adicional do FECP (Resolução SEF Nº 6.556/RJ) | Quando marcada, a Resolução SEF Nº 6.556/RJ poderá ser utilizada no cadastro da tributação. |

| Considerar IPI no cálculo do ST para itens importados, cliente consumidor final e interestadual | Quando marcada agrega o valor de IPI na alíquota ICMS2 (externa) do cálculo do ST. Observação: esta opção somente será validada quando o cliente for consumidor final, o produto for importado e a UF do cliente for diferente da UF da Nota Fiscal. |

| Utiliza comparação entre Valor Pauta e Base ST | Caso esta opção seja marcada o WinThor irá comparar os valores de pauta e valor Base ST e irá considerar o maior valor para a formação do valor de ST, conforme ato homologatório: Nº 007/2013-GS/SET, DE 28 DE JUNHO DE 2013. |

| Cliente RIOLOG isento de ST | No momento da digitação do pedido, caso cliente esteja cadastrado como cliente RIOLOG na rotina 302 - Cadastrar Cliente e esta opção esteja marcada, não será calculado o ST do item. |

| TV9 Isento de ST | Quando esta opção estiver marcada não será cobrado valor ST do produto ao realizar venda TV9 - Venda Normal na rotina 316 - Digitar Pedido de Venda. |

| Sub-aba Composição ST 1 | |

| Calcular o valor da base ST agregando os seguintes documentos | Ao marcar todas as opções, o valor resultante será o Preço Bruto. Ao marcar estas opções os benefícios serão somados ao valor do ST2 ficando o cálculo: ST2 = (ST2 Líquido + DESCONTO SUFRAMA + ICMS ISENÇÃO + DESCONTO PIS + DESCONTO COFINS) * (ALÍQUOTA_EXTERNA/100), de acordo com cada opção selecionada. As opções são: Desconto SUFRAMA, ICMS Isenção, Redução PIS e COFINS, Desconto Comercial. |

| Calcular FECP para Cliente MEI | Caso esteja marcada e o cliente esteja parametrizado/cadastrado como MEI, mesmo que sendo isento de inscrição, será calculado o FECP - Fundo Estadual de Combate a Pobreza. |

| Sub-aba Composição ST 2 | |

| Calcular o valor do crédito de ST de Venda (ST2) agregando os benefícios fiscais | Ao marcar as opções selecionadas os benefícios serão somados ao valor do ST2, ficando o cálculo: ST2 = (ST2 Líquido + DESCONTO SUFRAMA + ICMS ISENÇÃO + DESCONTO PIS + DESCONTO COFINS) * (ALÍQUOTA_EXTERNA/100), de acordo com cada opção selecionada. |

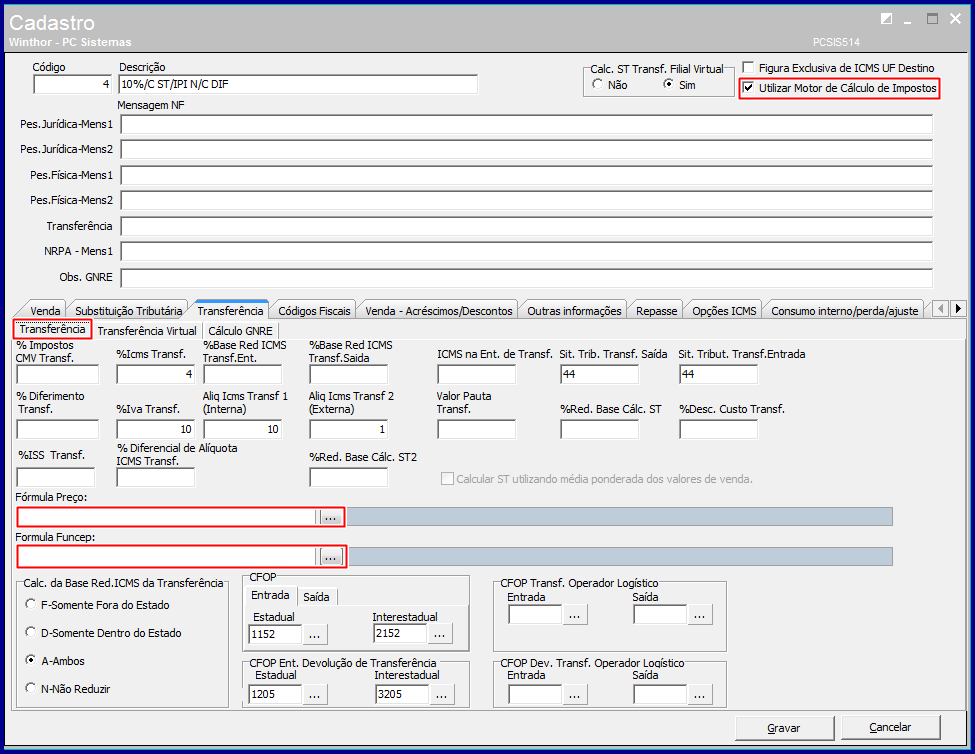

| Aba Transferência | |

| Sub-aba Transferência | |

Campo: | Descrição |

| Utiliza Motor de Cálculo de Impostos | Estando o campo Utilizar Motor de Fórmula marcado, ao realizar Transferência deve ser utilizado os campos Fórmula Preço e Fórmula FUNCEP para vincular a fórmula à uma figura tributária.

Observações:

|

| % Impostos CMV Transf. | Utilizado para aumentar a margem de lucro. |

| ICMS na Ent. De Transf. | Utilizado para informar o percentual do ICMS de entrada de transferência. |

% Diferimento Transferência | Utilizado para informar percentual de diferimento sobre o valor do ICMS nas operações de transferência. |

| %Iss Transf. | Utilizado para informar percentual de diferimento sobre o valor do ICMS nas operações de transferência. Estes percentual será empregado somente no processo de transferência realizado pela rotina 1124 - Transferir Produto Entre Filial/Depósito. |

| % Desc. Custo Transf. | utilizado para informar o % do desconto de custo na transferência. |

| %Red. Base Cálc. ST2 | Utilizados para preenchimento do percentual de redução da Base de Cálculo do ST para Segunda parte do cálculo em atendimento a legislação vigente. Observação:

|

| Calcular ST utilizando média ponderada dos valores de Venda | A opção Calcular ST utilizando média ponderada dos valores de venda é utilizada no cálculo de ST para média ponderada dos valores de venda na Transferência para filiais que possuam CNPJ com mesmo radical. |

| Agregar ICMS ao Valos Transferência | Agregar ICMS ao valor da transferência no processo de TV10. Caso a opção Agregar ICMS ao valor da transferência seja Marcada é agregado o valor do ICMS do item ao valor da transferência;

|

| Caixa Calc. da Base Red. ICMS da Transferência | |

| F- Somente Fora do Estado | Quando marcada, é utilizada para efetuar o cálculo da base de redução de ICMS da transferência, somente para clientes fora do estado. |

| D- Somente Dentro do Estado | Quando marcada, é utilizada para efetuar o cálculo da base de redução de ICMS da transferência, somente para clientes dentro do estado. |

| A- Ambos | Quando marcada, é utilizada para efetuar o cálculo da base de redução de ICMS da transferência, para clientes dentro e fora do estado. |

| N- Não Reduzir | Quando marcada, é utilizada para não calcular a base de redução de ICMS da transferência |

| Caixa CFOP | |

| Entrada / Saída | Duas sub-abas com os seguintes campos:

|

| CFOP Transf. Operador Logístico | Composta por:

|

| Caixa CFOP Dev. Transf. Operador Logístico | |

| Entrada | Utilizado para informar ou selecionar o código fiscal da entrada da devolução de transferência do operador logístico. Este código fiscal é cadastrado na rotina 543 e informado pelo contador da empresa. |

| Saída | Utilizado para informar ou selecionar o código fiscal de saída da devolução de transferência do operador logístico. Este código fiscal é cadastrado na rotina 543 e informado pelo contador da empresa. |

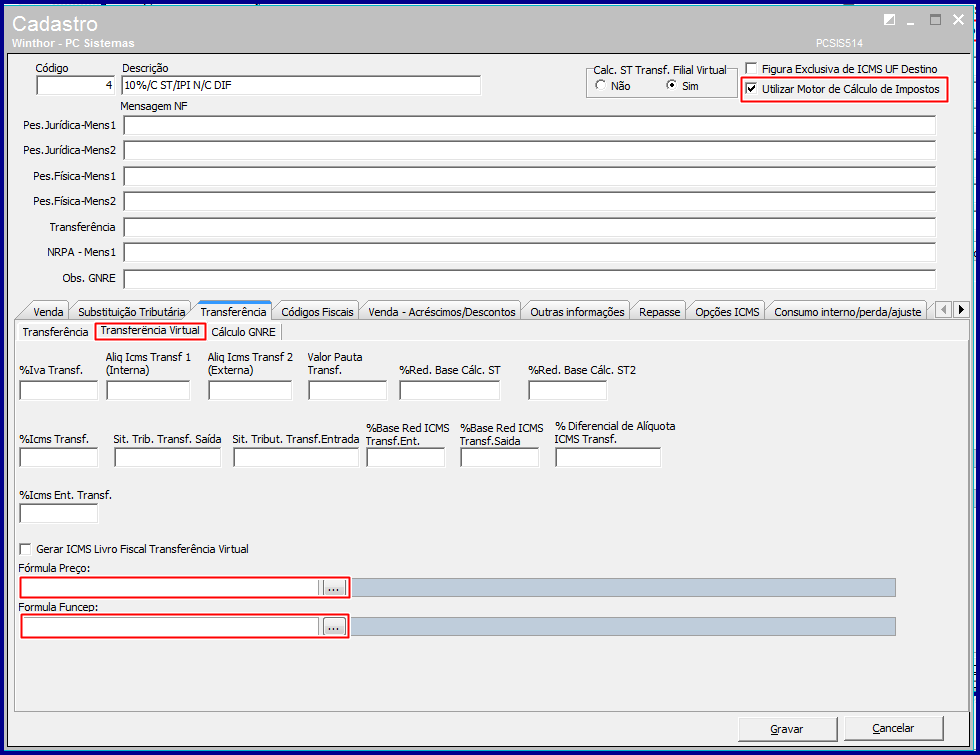

| Sub-aba Transferência Virtual | |

| Utiliza Motor de Cálculo de Impostos | Estando o campo Utilizar Motor de Fórmula marcado, ao realizar Transferência Virtual deve ser utilizado os campos Fórmula Preço e Fórmula FUNCEP para vincular a fórmula à uma figura tributária.

Observações:

|

| % Iva Transf. | Utilizado para informar o percentual do IVA na transferência. |

| Alíq. ICMS Transf 1 (Interna) | Utilizado para informar a alíquota de ICMS interna na transferência. |

| Alíq. ICMS Transf 2 (Externa) | Utilizado para informar a alíquota de ICMS externa na transferência. |

| Valor Pauta Transf. | Utilizado para informar o valor da pauta na transferência. |

| % Red. Base Cálc. ST | Utilizado para informar o cálculo de Substituição Tributária (ST) cadastrada na rotina 514 informado neste campo. |

| % Red. Base Cálc. ST2 | Utilizados para preenchimento do percentual de redução da Base de Cálculo do ST para Segunda parte do cálculo em atendimento a legislação vigente. Observação:

|

| % ICMS Transf. | Utilizado para informar o percentual do ICMS de transferência. |

| Sit. Trib. Transf. Saída | Utilizado pra informar a situação tributaria da transferência de saída. |

| Sit. Trib. Transf. Entrada | Utilizado pra informar a situação tributaria da transferência de Entrada. |

| % Base Red. ICMS Transf. Ent. | Utilizado para informar a base de redução do ICMS de transferência utilizado na entrada. |

| % Base Red. ICMS Transf. Saída | Utilizado para informar a base de redução do ICMS de transferência utilizado na Saída. |

| % Diferencial de Alíquota ICMS Transf. | Utilizado para informar percentual de diferimento sobre o valor do ICMS nas operações de transferência. Este percentual será empregado apenas no processo de transferência realizado pela rotina 1124 – Transferir Produto Entre Filial/Depósito. |

| % ICMS Entr. Transf. | Quando informado, as notas de transferência de entrada calculem como percentual ICMS na entrada de transferência o valor informado neste campo da rotina 514, em atendimento a legislação vigente. Observações:

|

| Sub-aba Cálculo GNRE | |

| Tipo de Cálculo GNRE | Possui as seguintes opções:

|

| Efetuar Pagamento no Nome do Destinatário | Quando marcada será utilizada para realizar pagamento em nome do remetente. É habilitada quando marcado o tipo de Cálculo GNRE P-Próprio. |

| Efetuar Pagamento no Nome do Remetente | Quando marcada será utilizada para realizar pagamento em nome do destinatário. É habilitada quando marcado o tipo de Cálculo GNRE C-Cliente. |

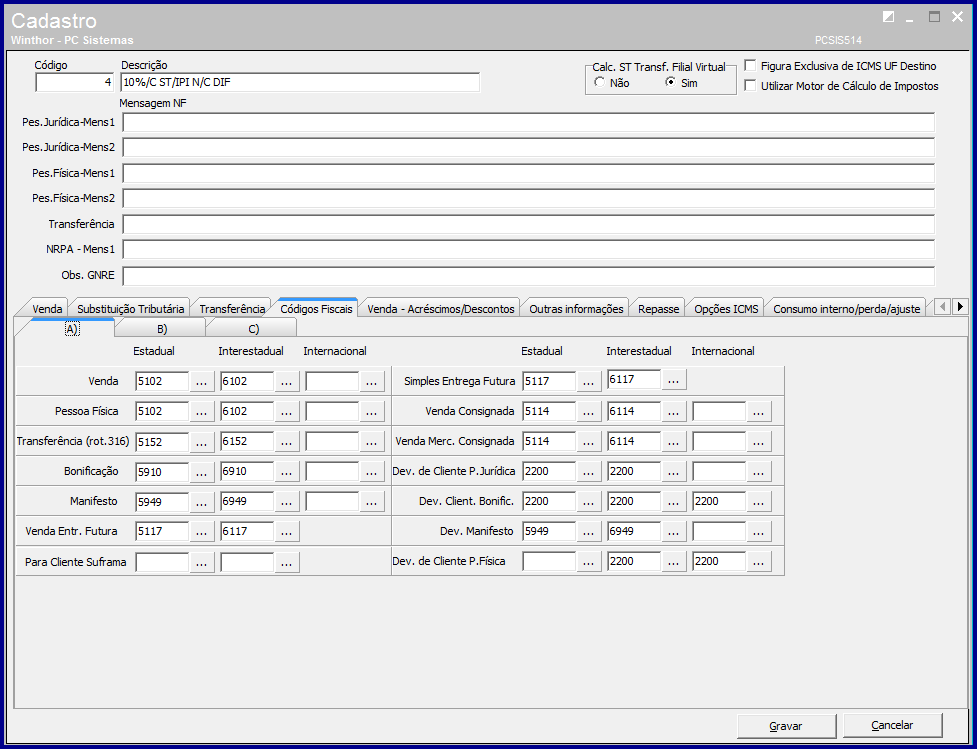

| Aba Códigos Fiscais | |

Campo: | Descrição |

| Códigos Fiscais | A aba Códigos Fiscais é utilizada para informar os códigos fiscais estadual, interestadual e internacional em suas sub-abas "A", "B" e "C". O Código Fiscal de Operações e de Prestações das Entradas de Mercadorias e Bens e da Aquisição de Serviços ou sob a Sigla CFOP é um código do sistema tributarista brasileiro, determinado pelo governo. É utilizado em uma operação fiscal e define se a nota emitida recolhe ou não impostos, movimento de estoque e financeiro. Em sua maioria é composto por quatro dígitos, onde o primeiro, no caso o prefixo, determina a natureza da operação, ou seja, se é entrada ou saída de mercadorias conforme segue:

|

| Sub-aba A | |

| A | A sub-aba A é utilizada para informar os códigos fiscais correspondentes para cada operação de venda, que são cadastrados pelo contador na Sefaz, e posteriormente lançados na rotina 543- Cadastrar Código Fiscal (CFOP). Os campos: Venda, Pessoa Física, Transferência (rot.316), Bonificação, Manifesto, Venda Consignada, Venda Merc. Consignada, Dev. de Cliente P. Jurídica, Dev.Client. Bonific, Dev. Manifesto, eDev. Client P. Física, todos possuem campos para informar os códigos Estadual, Interestadual e Internacional, exceto os campos: Venda Entr. Futura, Para Cliente Suframa e Simples Entrega Futura que só possuem Estadual e Interestadual. |

| Sub-aba B | |

| B | A sub-aba B também é utilizada para informar os códigos fiscais correspondentes para cada operação de venda, que são cadastrados pelo contador na Sefaz, e posteriormente lançados na rotina 543- Cadastrar Código Fiscal (CFOP). Os campos: Venda p/ Isento ST, Transferência (1124), Venda TV9, Entr. Beneficiamento, Simples Remessa, Troca de Mercadoria, Dev. Cli. Isento ST, Venda Merc. Consignação, Venda Triangular, Venda Triangular P. Física, e Saída Beneficiamento, todos possuem campos para informar os códigos Estadual, Interestadual eInternacional, exceto os campos: Dev. Transf., Venda de Manifesto, Dev. Merc. Consig., Venda Conta e Ord., Venda Conta e Ord. Simp. Remque só possuem Estadual e Interestadual. |

| Sub-aba C | |

| C | A sub-aba C é utilizada para cadastrar o envio e devolução de comodato referente ao código fiscal (Estadual e Interestadual) que poderá ser realizado através dos campos a seguir: Envio Comodato (todos os CFOP's (saída) cadastrados na rotina 543 – Cadastrar código fiscal), Devolução Comodato (todos os CFOP's (entrada) cadastrados na rotina 543) e Requisição Material Consumo. Constam também os campos Venda Isenção Órgão Pub. e Dev. Cli. Isenção Órgão Pub., para que estes campos sejam exibidos o parâmetro 1247 - Utilizar o controle de medicamentos da rotina 132 - Parâmetros da Presidência deverá estar marcado como Sim. Temos ainda os campos Saída trasf. filial virtual, Saída dev. transf. filial virtual, Ent. transf. filial virtual, Ent. dev. transf. filial virtual, Ent. transf. filial retira, Ent. dev. transf. filial retira, Saída transf. filial retira e Saída dev. transf. filial retira, todos possuem campos para informar o código Estadual e Interestadual. O campo Saída ST Fonte possui os campos Estadual, Interestadual e Internacional. O campo Saída de SR Vasilhame', utilizado para informar CFOP para simples remessa Vasilhame. Também, os campos SR de Envio p/ Dep. Fechado e SR de Saída p/ Dep. Fechado quando informados definem qual será o CFOP utilizado na rotina 1306 - Simples Remessa para emissão de notas de Simples Remessa de envio e retorno, respectivamente, para depósito fechado. A opção Isento de ST por Ramo de Ativ. (Estadual e Interestadual), possibita a informação do CFOP e CST quando o produto for isento de ST por ramo de atividade em atendimento a legislação vigente. Observações:

|

| Aba Venda - Acréscimos / Descontos | |

Campo: | Descrição |

| Venda - Acréscimos / Desconto | A aba Venda- Acréscimos/Descontos é utilizada para informar os acréscimos ou descontos de venda, é composta por campos e caixas respectivamente conforme destacado nos campos abaixo: |

| Caixa Descontos | Exibe as opções:

|

| Caixa Acréscimos | Exibe as opções:

|

| Zerar Base ICMS | Caso a opção Zerar Base ICMS esteja marcada esta será utilizada para não destacar ICMS na Nota Fiscal. Esta opção somente terá validade se o cliente vinculado a venda, for Suframado, Órgão público (qualquer tipo de órgão público).

|

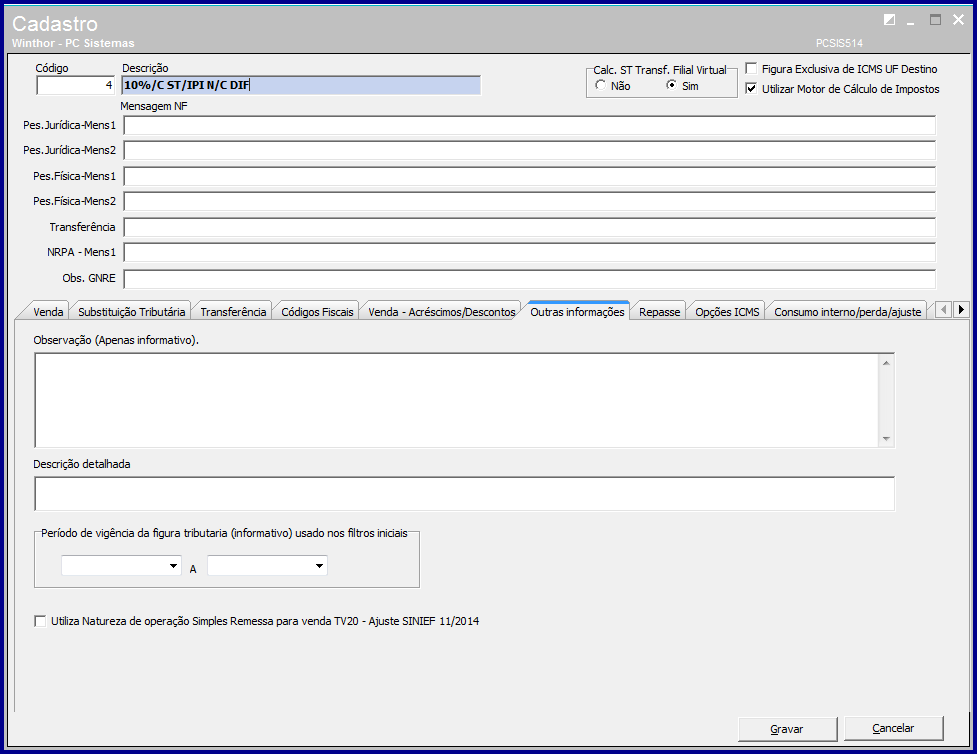

| Aba Outras Informações | |

Campo: | Descrição |

| Observação (Apenas informativo) | Utilizada para cadastrar informações complementares sobre a tributação cadastrada, com capacidade para 100 caracteres. Será visualizado ao editar ou incluir algum tipo de tributação. |

| Descrição detalhada | Utilizado para preencher informações referentes à tributação e gravá-las. |

| Período de vigência da figura tributária (informativo) usado nos filtros iniciais | Utilizado para informar a data inicial e final da figura tributária, possibilitando emissão de relatório somente de políticas vigentes evitando trazer políticas que estejam fora do prazo de validade. |

| Aba Repasse | |

Campo: | Descrição |

| % Repasse | Utilizado para informar o percentual do repasse na venda de mercadorias. |

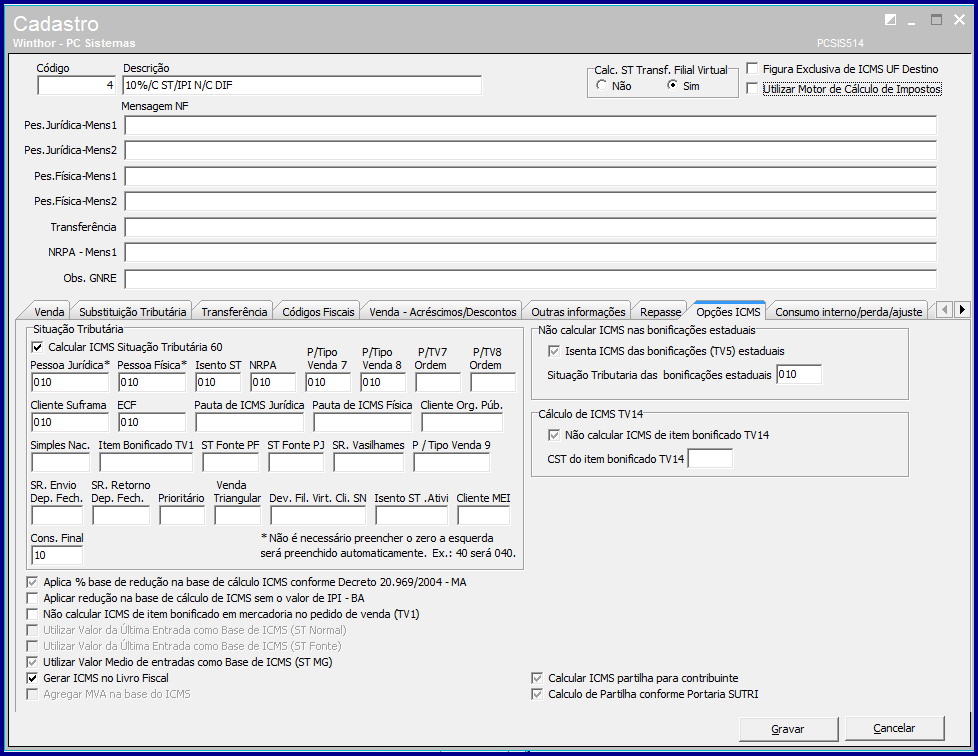

| Aba Opções ICMS | |

Campo: | Descrição |

| Caixa Situação Tributária | É utilizado para informar os Códigos Situação Tributária, sob a sigla (CST), sendo que os campos devem ser compostos por três dígitos, onde o 1° dígito indicará a origem da mercadoria (0 - Nacional; 1 - Importação Direta e 2 - Estrangeira Adquirida no Mercado Interno) de acordo com a tabela A estipulada pela Sefaz. Esta caixa é composta pelos campos abaixo e a nota informativa (*) para os campos (Pessoa Jurídica e Pessoa Física) "Não será necessário preencher o zero a esquerda, será preenchido automaticamente. Ex.: 40 será 040.

|

| Caixa Não calcular ICMS nas bonificações Estaduais | Disponibiliza as opções:

|

| Cálculo de ICMS TV14 | Disponibiliza as opções:

Observação: para mais informações acesse o documento DT Cadastrar Item Bonificado na Venda TV14 - Venda de Manifesto. |

| Caixa Convênio ICMS Órgãos Públicos | Caso a opção Isenta ST para Órgãos Públicos esteja marcada os seguintes campos serão apresentados: CST (Pessoa Física e Jurídica), Mensagem 1 (observações da NF), Mensagem 2 (observações da NF) e pela legenda (Não é necessário preencher o zero à esquerda, será preenchido automaticamente. Ex: 40 será 040). Esta caixa somente será apresentada caso o parâmetro 1247 - Utilizar o controle de medicamentos da rotina 132 - Parâmetros da Presidência esteja marcado como Sim. |

| Outras Opções | |

| Aplica % base de redução na base de cálculo ICMS conforme Decreto 20.969/2004 - MA | Caso esta opção esteja marcada será verificado o parâmetro 2522 - Valor para determinar mínimo para redução da base de cálculo conforme decreto 20.696/2004 - MA da rotina 132 - Parâmetros da Presidência. Desta forma caso valor do pedido for maior que o informado neste parâmetro e o cliente da venda Não for 1,2 ou 3 a rotina aplica a Redução na Base de ICMS. Caso contrário, a redução não será aplicada na base. |

| Aplicar redução na base de cálculo de ICMS sem o valor de IPI - BA | Utilizada para não considerar o valor do IPI no cálculo da redução da base de cálculo de ICMS, considerando apenas o valor do produto. |

| Não calcular ICMS de item bonificado em mercadoria no pedido venda TV1 | Quando este opção estiver marcada os valores da base, alíquotas,valores de ICMS e a segunda parte do calculo de ST do(s) item(ns) bonificado(s), dependendo do produtos e da legislação de cada Estado, estarão zerados. Se desmarcado os valores de ICMS e ST do(s) item(ns) bonificado(ns) será(ao) calculado(s) de acordo com a tributação do produto. |

| Utilizar valor da Última Entrada como Base de ICMS (ST Normal) | Será habilitada apenas quando marcada a opção Usar valor últ. entrada p/ cálculo do ICMS a ser deduzido do valor do ST, localizada na aba Substituição Tributária. |

| Utilizar valor da Última Entrada como Base de ICMS (ST Fonte) | Será habilitada apenas quando marcada a opção Usar valor últ. entrada p/ cálculo do ICMS a ser deduzido do valor do ST FONTE localizada na aba Substituição Tributária. |

| Gerar ICMS no Livro Fiscal | Caso esta opção não esteja marcada, o Faturamento gravará na movimentação que o ICMS do Livro Fiscal não será gerado (Tabela: PCMOV.GERAICMSLIVROFISCAL = ´N`). |

| Agregar MVA na base do ICMS | Caso esteja marcada é agregado à Base de ICMS Normal o IVA do ICMS ST caso a venda seja realizada para Consumidor Final dentro do Estado atendendo ao Termo de Acordo firmado com o Estado de Minas Gerais (MG). Observações:

|

| Calcular ICMS Partilhar para contribuinte | Caso esteja marcada, é realizado cálculo para o cliente Consumidor Final Contribuinte. |

| Cálculo de Partilha conforme Portaria SUTRI | Caso esta opção esteja marcada é alterado cálculo de partilha conforme a portaria SUTRI, assim, caso cliente da venda seja Contribuinte o WinThor calcula a base de partilha conforme o cálculo a seguir:

Caso cliente seja Não contribuinte o cálculo utilizado será:

Observação: Esta alteração independe do parâmetro 3766 - Acrescer o ICMS partilha no preço de venda na digitação do pedido, rotina 132 - Parâmetros da Presidência. |

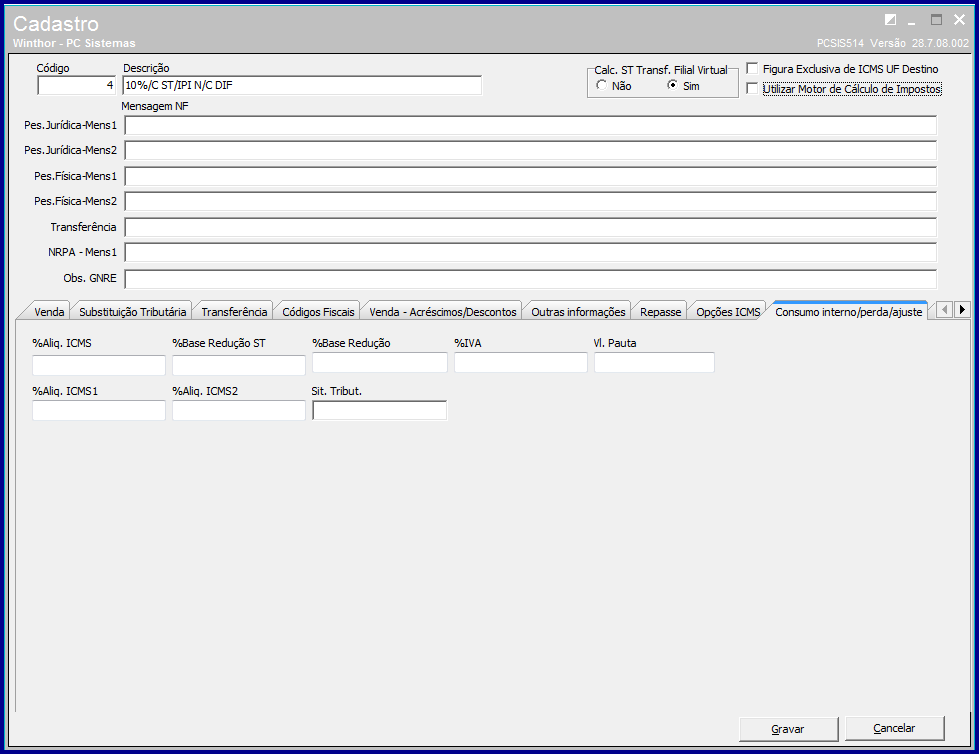

| Aba Consumo Interno / Perda / Ajuste | |

Campo: | Descrição |

| Consumo interno/perda/ajuste | Esta aba será utilizada para definir os percentuais de consumo interno, perda e ajusta nas operações. As informações cadastradas nesta aba serão aproveidas pela rotina 1188 - Atualização Contábil de Inventários. |

| Aba Figura ICMS UF Destino | |

Campo: | Descrição |

| Figura ICMS UF Destino | Esta aba será utilizada para vincular figura tributária a UF Destino. Quando estiver marcada a Figura Tributária passa a validar apenas o Código e Percentual de ICMS. Para que não seja necessário preencher todos os campos do cadastro. Esta figura só poderá ser utilizada na aba Figura de ICMS UF Destino, assim ela não é apresentada nas rotinas 271 - Cadastrar Tributação do Produto e 574 - Cadastrar Tributação nos Produtos. |

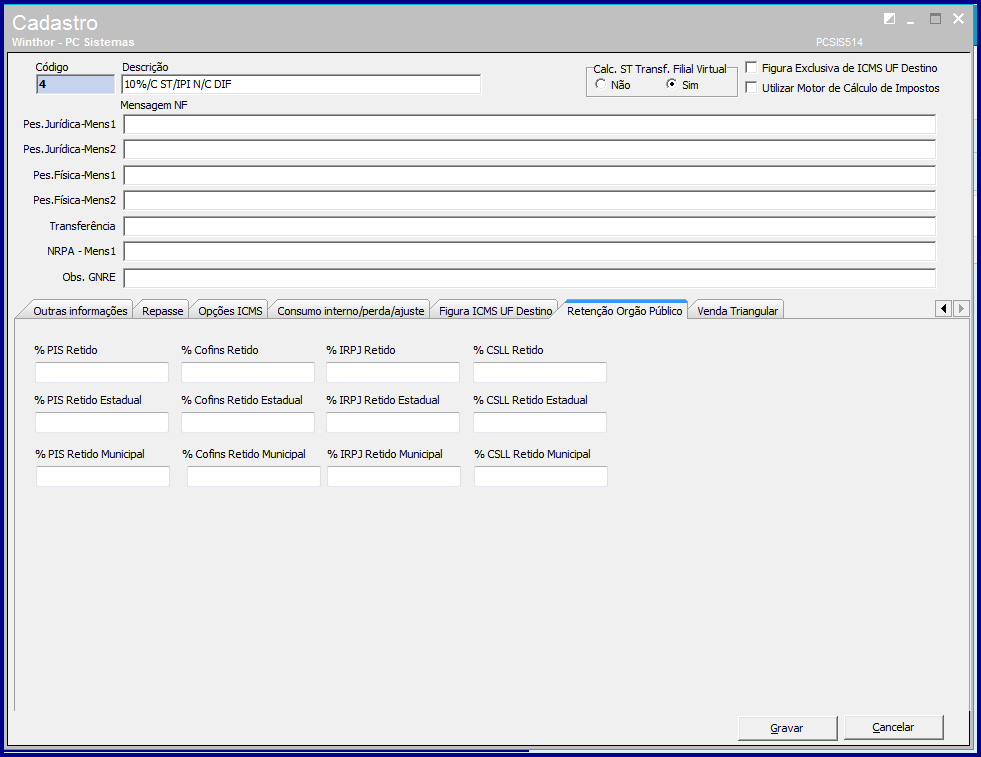

| Aba Retenção Órgão Público | |

Campo: | Descrição |

| Retenção Órgão Público | Esta aba será utilizada para possibilitar a informação dos impostos que serão retidos nas operações de venda para órgão público em atendimento a legislação vigente. Exibe para preenchimento os campos % PIS Retido (Federal,Estadual e Municipal), % Cofins Retido (Federal,Estadual e Municipal), % IRPJ Retido (Federal,Estadual e Municipal) e/ou % CSLL Retido (Federal,Estadual e Municipal). Quando informados, estes serão calculados e gravados com o valor dos impostos retidos conforme figura tributária. Observação: caso a aba acima seja informada e o cliente da venda seja Órgão Público seus valores serão calculados e gravados com o valor dos impostos retidos conforme figura tributária. |

| Aba Venda Triangular | |

Campo: | Descrição |

| Cód. Tributação | Esta aba será utilizada para informar o código da figura tributária quando se tratar da venda tringular, assim, o WinThor considerará o valor informado no campo Cód. Tributação. |

| Adequações ao Fundo de Combate a Pobreza | Alterada rotina 514 para se adequar ás informações dos valores pertencentes ao Fundo de Combate a Pobreza conforme as operações, em atendimento a Nota Técnica 002/2016 versão 1.10. Para mais informações acesse o documento DT Adequações Fundo de Combate a Pobreza |

Venda Para MT Sem ST Por CNAE | A rotina 514 - Cadastrar Tipo de Tributação, exibe a opção Não usa calculo do ST de MT, na aba Substituição Tributária, sub-aba Opções ST(pg.2). Esta opção determinará se a figura tributária irá utilizar o ST de MT na venda. Para mais informações acesse o documento DT Venda Para MT Sem ST Por CNAE. |

| Cadastar CST Para Cliente Consumidor Final | A rotina 514 - Cadastrar Tipo de Tributação, exibe a opção Cons. Final, na aba Opções ICMS, caixa Situação Tributária. O valor informado neste campo refere-se ao Código da Situação Tributária para o cliente parametrizado como Consumidor Final, em atendimento a legislação vigente. Para mais informações acesso o documento DT Cadastrar CST Para Cliente Consumidor Final. |

| Cadastrar Percentual de Diferimento para Venda TV9 | Na rotina 514 - Cadastrar Tipo de Tributação, aba Venda, caixa Diversos, campo % Diferimento TV9 é informado o percentual de diferimento para Tipo de Venda TV9 - Venda Normal, percentual este que é utilizados de forma exclusiva para essa operação de venda conforme determina a legislação vigente.Para mais informações acesse o documento DT Cadastrar Percentual Diferimento Para Venda TV9. |

| Agregar ICMS ao valor da Transferência | Criada a opção Agregar ICMS ao Valor da Transferência, na rotina 514 - Cadastrar Tipo de Tributação, aba Transferência, sub-aba Transferência. Caso a opção Agregar ICMS ao valor da transferência seja Marcada é agregado o valor do ICMS do item ao valor da transferência; - Estando a opção Agregar ICMS ao valor da transferência, Desmarcada é mantido o comportamento atual de gerar a transferência com a valor indicado no cadastro; - Na realização do processo de Transferência (TV10) o WinThor valida o campo Agregar ICMS ao valor da transferência da rotina 514 (Rotinas 316 - Digitar Pedido de Venda). Para mais informações acesse o documento DT Agregar ICMS Ao Valor da Transferência No Processo TV10. |

| Validar CFOP e CSF da Transferência - Termo de Acordo | Disponibilizados os campos/opções CD Virtual - Situação Tributária e CD Virtual - Código Fiscal na rotina 514, devido ao Termo de Acordo, em que a determinação do CFOP e CSF da Transferência tem de levar em consideração o cenário tributário do cliente final. Para mais informa acesse o documento DT Validar CFOP e CSF Da Transferência - Termo de Acordo. |

| CST Para Venda TV1 de Consignação | Criado campo Merc. Consig. (Mercadoria Consignada) na rotina 514 - Cadastrar Tipo de Tributação, aba Opções ICMS. Assim, vendas geradas a partir das rotinas 1344 - Devolução de Venda Consignada e 1437 - Lançar Vendas Consignadas, virão com CST informado neste campo. Para mais informações acesse o documento DT CST Para Venda TV1 De Consignação. |

| Aplicar Desconto Para Cliente com Benefício Fiscal | Alteradas as rotinas 302 - Cadastrar Cliente e 514 - Cadastrar Tributação, para cadastro e aplicação do desconto para clientes que possuam beneficio fiscal de redução da base de calculo do ICMS. Sendo assim, é permitido ao usuário repassar qualquer desconto referente a tributação sobre o preço da mercadoria conforme determina a legislação vigente. Para mais informações acesse o DT Aplicar Desconto Para Cliente Com Benefício Fiscal. |