Produto | : | TOTVS Gestão Fiscal Versão: 11.82.40 e superiores |

Processo | : | ECF - Escrituração Contábil Fiscal |

Subprocesso | : | ECF - Escrituração Contábil Fiscal |

Data da publicação | : | 28/09/2015 |

(OBS.: As implementações abaixo estão disponíveis a partir do Patch Específico 11.82.40.111)

As orientações que se seguem devem ser observadas pelas empresas que tiveram a ocorrência de eventos especiais durante o ano calendário, como:

- Extinção

- Cisão

- Fusão

- Incorporação

- Início de atividades

- Desenquadramento de Imune/Isenta

- Inclusão no Simples nacional

Nos Parâmetros do TOTVS Gestão Fiscal, acesse o Processo “03.02.08 – IRPJ”, Etapa 13 – “Ocorrências de Cisão, Incorporação e Fusão”, e inclua a Data da Ocorrência do evento especial:

Os Períodos de Apuração devem ser criados respeitando essa Data.

Exemplo 1:

Empresa tributada pelo Lucro Real Anual, realizou Cisão parcial no dia 15/03/2014.

- Deve ser criado um período de apuração para cada mês para cálculo das estimativas mensais: janeiro, fevereiro e março.

- Entretanto, no mês de março, esse período deve ser de 01/03/2014 à 15/03/2014 (compreende a data do evento).

- Deve ser criado, também, um período “anual” que corresponderá ao ajuste anual, com o intervalo de 01/01/2014 à 15/03/2014.

Para o período após o evento especial, segue a mesma regra:

- Deve ser criado um período de apuração para cada mês para cálculo das estimativas mensais: março, abril, maio, ... e dezembro.

- Entretanto, no mês de março, esse período deve ser de 16/03/2014 à 31/03/2014 (inicia no dia subsequente à data do evento).

- Deve ser criado, também, um período “anual” que corresponderá ao ajuste anual, com o intervalo de 16/03/2014 à 31/12/2014.

No Anexo “Parâmetros da Escrituração Contábil Fiscal” do Cadastro da Filial, devem ser inseridos dois registros, um para cada período: antes da cisão e após a cisão:

- Considerando o mesmo exemplo acima, a escrituração anterior à cisão, terá os seguintes dados:

- Intervalo: “01/01/2014 à 15/03/2014”

- Indicador do início do Período: Regular (Início no primeiro dia do ano)

- Indicador de Situação especial: Cisão Parcial

- Data da Situação Especial/Evento: 15/03/2014

- A escrituração posterior à cisão, terá os seguintes dados:

- Intervalo: “16/03/2014 à 31/12/2014”

- Indicador do início do Período: Resultante de cisão/fusão ou remanescente de cisão, ou realizou incorporação

- Indicador de Situação especial: Normal

- Data da Situação Especial/Evento: não preencher

Para o ano calendário de 2014, deve ser gerado apenas o arquivo do segundo período uma vez que situações especiais ocorridas em 2014 devem ser entregues através da DIPJ.

Para situações especiais ocorridas em 2015, entretanto, devem ser gerados duas escriturações:

- Uma para o período anterior ao evento, que deve ser entregue juntamente com a ECF de 2014, até 30/09/2014.

- Outra para o período após o evento, que será entregue no período normal em 2016.

Exemplo 2:

No caso de início das atividades, a Data da Ocorrência, OBRIGATORIAMENTE, deve ser o dia anterior ao evento.

Suponhamos uma empresa tributada pelo Lucro Real Trimestral, que iniciou suas atividades no dia 11/10/2014.

No Processo “03.02.08 – IRPJ”, Etapa 13 – “Ocorrências de Cisão, Incorporação e Fusão”, a Data da Ocorrência será 10/01/2015.

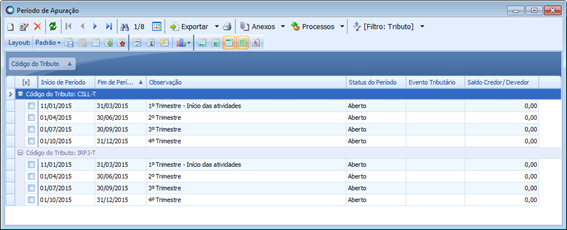

Isso é necessário para que o sistema permita a inclusão do período de apuração, que ficará assim:

A seleção do Evento Tributário para encerramento desses Períodos de Apuração, continua da mesma forma. O sistema irá selecionar o Evento Tributário vigente para o período através do Cadastro de Vigências.