Ressarcimento/Complemento ICMS ST - Contribuinte NÃO Varejista do Rio Grande do Sul

LEGISLAÇÃO

Através dos Decretos Nº 54.308/2018 e Nº 54.490/2019, o estado do Rio Grande do Sul promove alterações na entrega do SPED Fiscal, e por consequência na GIA-RS, no que se refere às informações do Ressarcimento ou Complemento do ICMS ST.

- As regras são especificadas pela Instrução Normativa RE Nº 048/2018 RS, alterada pela Instrução Normativa RE Nº 065/2018 RS.

O contribuinte substituído, para fins de ajuste do montante do imposto retido por substituição tributária, decorrente da diferença entre o preço praticado na operação a consumidor final e a base de cálculo utilizada para o cálculo do débito de responsabilidade por substituição tributária, deverá apurar, mensalmente, considerando todas as operações com mercadorias recebidas pelo estabelecimento no período que tenham sido submetidas ao regime de substituição tributária.

Para a realização do ajuste do montante do imposto retido por substituição tributária decorrente da diferença entre o preço praticado na operação a consumidor final e a base de cálculo utilizada para o cálculo do débito de responsabilidade por substituição tributária, previsto no RICMS, Livro III, arts. 25-A a 25-C, os lançamentos na EFD e na GIA deverão obedecer ao disposto no Capítulos LI e XIII, respectivamente, no Guia Prático da EFD, no Manual da GIA.

A apuração será diferenciada em contribuinte substituído:

- Varejista: Em cada período de apuração, em relação às entradas de mercadoria recebidas pelo estabelecimento que tenham sido submetidas à substituição tributária, o contribuinte informará na EFD os ajustes a débito, crédito e da diferença definida como imposto a complementar ou a restituir.

Informa, também, ajustes relacionados à mercadoria em estoque para fins de adjudicação do valor do imposto presumido em 3 parcelas iguais e consecutivas, e seu estorno em caso do contribuinte deixar de aplicar a forma de ajuste. Esta informação, exige a entrega do registro de inventário pelo Bloco H do SPED Fiscal, informando o motivo 05. - Não Varejista: Em cada período de apuração, em relação às saídas de mercadorias destinadas a consumidor final deste Estado, recebidas com substituição tributária, exceto nas saídas realizadas ao abrigo da isenção ou não tributadas, o contribuinte informará na EFD os ajustes a débito, crédito e da diferença definida como imposto a complementar ou a restituir.

Alteração pela Instrução Normativa RE nº 15 de 22/03/2019:

b) fica acrescentado o subitem 19.3.3 com a seguinte redação:

"19.3.3 - Na hipótese de devolução de mercadorias ou retorno de mercadorias não entregues, o contribuinte informará na EFD:

a) para fins de estorno do valor lançado pela saída da mercadoria, anteriormente registrada nos termos do subitem 19.3.1:

1. um registro 1921 para cada documento fiscal de devolução ou retorno, com o código RS021922 no campo COD_AJ_APUR, a expressão "Estorno do montante do imposto efetivo, decorrente de devolução ou retorno de mercadoria" no campo DESCR_COMPL_AJ e o valor a ser estornado no campo VL_AJ_APUR, podendo o contribuinte, opcionalmente, informar um registro 1921 por período de apuração, englobando todos os documentos fiscais do período;

2. um registro 1923, para cada item dos documentos fiscais;

b) para fins de estorno do valor lançado pela entrada da mercadoria, anteriormente registrada nos termos do subitem 19.3.2:

1. um registro 1921 para cada documento fiscal de devolução ou retorno, com o código RS001920 no campo COD_AJ_APUR, a expressão "Estorno do montante do imposto presumido, decorrente de devolução ou retorno de mercadoria" no campo DESCR_COMPL_AJ e o valor a ser estornado no campo VL_AJ_APUR, podendo o contribuinte, opcionalmente, informar um registro 1921 por período de apuração, englobando todos os documentos fiscais do período;

2. um registro 1923, para cada item dos documentos fiscais."

Integração

A Instrução Normativa 48/2018 RS legisla sobre a alteração na emissão da NF-e:

"20.12 - Emissão de NF-e na operação realizada por contribuinte substituído (RICMS, Livro III, art. 28, I)

20.12.1 - O contribuinte substituído, na operação que realizar com mercadoria recebida com imposto retido, deverá emitir NF-e ou NFC-e nos termos do RICMS, Livro III, art. 28, I, utilizando o CST 60, no caso de contribuinte enquadrado na categoria geral, ou o CSOSN 500, no caso de contribuinte enquadrado no Simples Nacional, contendo obrigatoriamente o preenchimento dos seguintes campos, conforme disposto no Manual de Orientação do Contribuinte NF-e e nas Notas Técnicas da NF-e:

a) vBCSTRet, pST e vICMSSTRet, na hipótese de operações não destinadas a consumidor final;

b) pRedBCEfet, vBCEfet, pICMSEfet e vICMSEfet, na hipótese de operações destinadas a consumidor final."

A alteração para inclusão dos valores de ICMS Efetivo foi desenvolvida no módulo Faturamento. Acesso a documentação:

4730134 DMANFAT1-8190 DT ICMS EFETIVO na NF-e: Decreto 54.308/18 e IN 48/18 - RS

Na tela de inclusão de itens, pasta "Valores 4" do programa OF0305, foram incluídos os campos referente ao ICMS Efetivo da NF-e, que receberão os valores durante a integração com o módulo de Faturamento. Estes campos também foram disponibilizados para consulta pelo programa OF0311 e para importação pelo programa OF0312.

Parâmetros Iniciais

LF0304 - Importação Códigos de Ajuste

Efetuar a importação do arquivo "tb13088.txt", disponibilizado no site do SPED, Pacote "Tabelas Rio Grande do Sul", Tabela "5.1.1 - Tabela de Códigos de Ajustes da Apuração do ICMS" (http://www.sped.fazenda.gov.br/spedtabelas/AppConsulta/publico/aspx/ConsultaTabelasExternas.aspx?CodSistema=SpedFiscal)

OF0170 - Cadastro de Regras Fiscais para o Ressarcimento do ICMS ST

Neste programa deverá ser definida a regra de seleção das informações que serão consideradas nos programas de ressarcimento do ICMS ST para o Rio Grande do Sul (IN 48/2018 e 65/2018).

A parametrização poderá ser realizada por Família e/ou Natureza de Operação de Entrada e/ou Item e/ou NCM. As informações devem estar previamente cadastradas nos programas de origem.

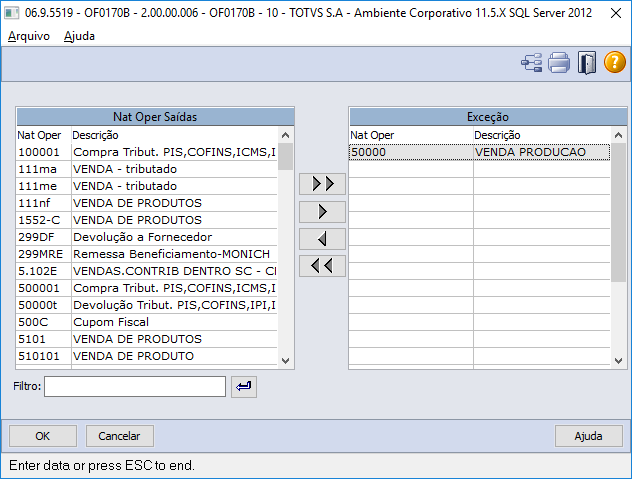

No botão "Exceção Nat Saída" é possível cadastrar exceções para as naturezas de operação das notas fiscais de saídas, para que os respectivos documentos fiscais não sejam considerados na apuração do ressarcimento do ICMS ST - RS.

Pré-requisito

Pré-requisitos para realizar a apuração do ressarcimento ou complemento do ICMS ST para o contribuinte NÃO Varejista do RS:

→ Parametrização no programa OF0170 - Cadastro de Regras Fiscais Ressarcimento ICMS ST;

→ Documentos fiscais de Entradas, Saídas e Devoluções implantados/integrados no módulo de Obrigações Fiscais;

Apuração Ressarcimento ICMS ST - RS - OF0176

OF0176 - Apuração Ressarcimento ICMS ST - RS

Este programa tem por objetivo realizar a geração da apuração mensal e ajustes de Apuração do Ressarcimento/Complemento do ICMS ST, conforme regras especificadas nas Instruções Normativas RE nº 48/2018 e 65/2018 RS, de acordo com a movimentação de documentos fiscais (Entradas/Saídas/ Devoluções) no período e Inventário.

Etapa 1 - Seleção:

→ Informa estabelecimento e período e selecionar Estabelecimento varejista NÃO

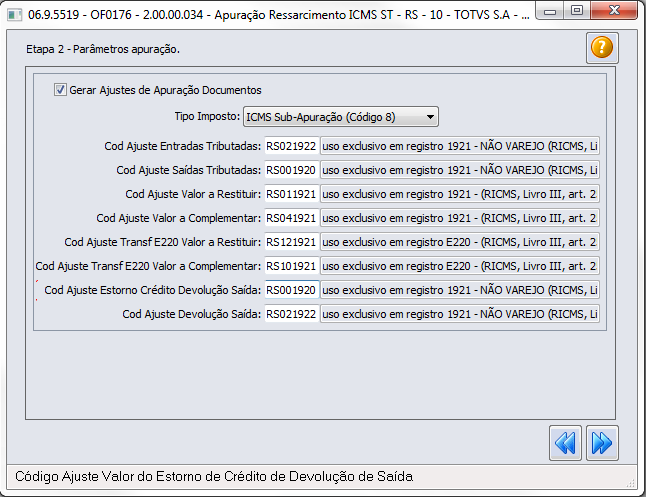

Etapa 2 - Parâmetros apuração:

→ Informa o Tipo de Imposto para a sub-apuração gerada no registro 1900 no SPED Fiscal

→ Define os Códigos de Ajuste que receberão as apurações (por padrão, já serão sugeridos os códigos definidos na Instrução Normativa 48/2018) e serão gerados automaticamente para os programas de apuração OF0313 e LF0213.

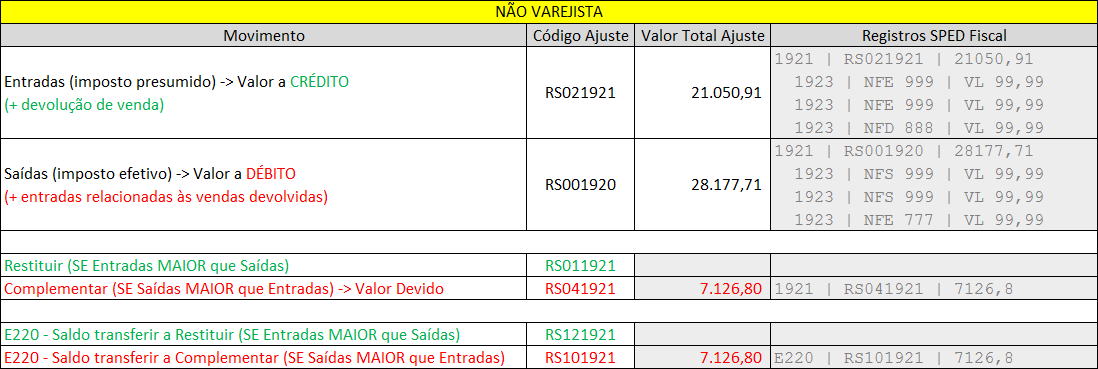

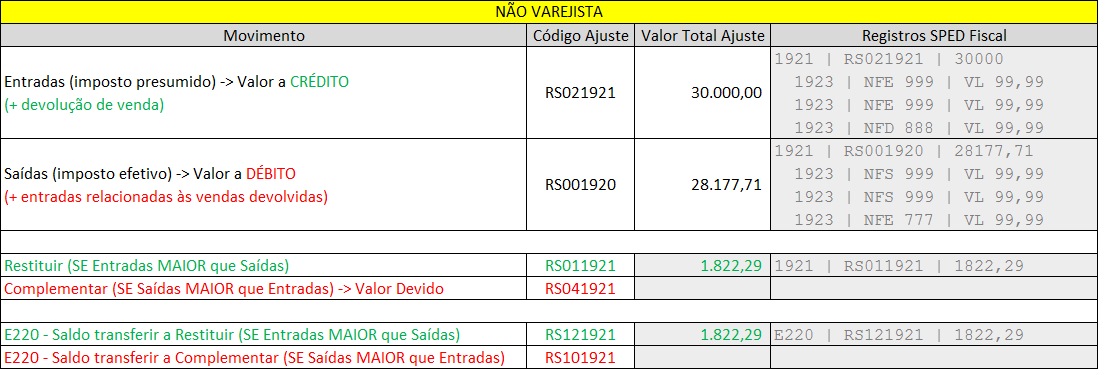

- OF0313: códigos de ajustes com destino registro 1921 do SPED Fiscal contendo as movimentações de Entradas (Imposto Presumido) + Devoluções de Vendas, subtraído das movimentações de Saídas (Imposto Efetivo) + Entradas relacionadas às compras devolvidas. Acionando o botão "Documentos", serão verificados os documentos fiscais referente às entradas e saídas, demonstrados no SPED Fiscal como registro 1923.

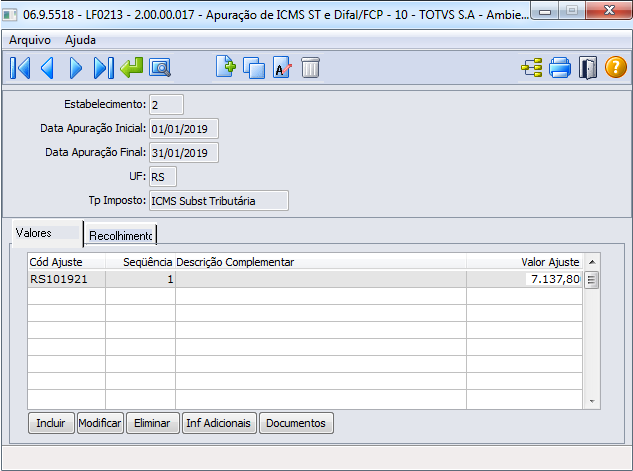

O resultado apurado entre as movimentações, gera um ajuste (registro 1921) a complementar ou a restituir com o valor calculado. - LF0213: Este mesmo resultado apurado a complementar ou a restituir, gera, também, o registro E220 para a demonstração no SPED Fiscal da transferência do complemento a pagar ou do saldo credor a restituir

- Exemplos:

>> Situação onde o imposto efetivo é maior que o presumido: gera o ajuste RS041921 (1921) e o saldo a transferir RS101921 (E220) com valor a complementar.

>> Situação onde o imposto presumido é maior que o efetivo : gera o ajuste RS011921 (1921) e o saldo a transferir RS121921 (E220) com valor a complementar

- OF0313: códigos de ajustes com destino registro 1921 do SPED Fiscal contendo as movimentações de Entradas (Imposto Presumido) + Devoluções de Vendas, subtraído das movimentações de Saídas (Imposto Efetivo) + Entradas relacionadas às compras devolvidas. Acionando o botão "Documentos", serão verificados os documentos fiscais referente às entradas e saídas, demonstrados no SPED Fiscal como registro 1923.

>> Considerar nos exemplos acima a geração de códigos de ajustes replicados para devoluções de venda, conforme alterado pela Instrução Normativa RE nº 15 de 22/03/2019

→ O relatório gerado, demonstra o detalhamento dos Documentos apurados (relacionamento entre Saídas e Entradas), Documentos de Devolução, a Apuração do Valores e os Ajustes Apurados

Geração do Arquivo SPED Fiscal

LF0200/LF0201 - Apuração Ressarcimento ICMS ST - RS

Orientações

- Na incidência de valor a complementar, deverá ser gerado um registro E250 com o valor a recolher, informando o Código de Receita 1224 e a Data de Vencimento do dia 20 do mês seguinte.

→ Este recolhimento será efetuado pelo cliente através de digitação pelo programa LF0213, pasta Recolhimento.

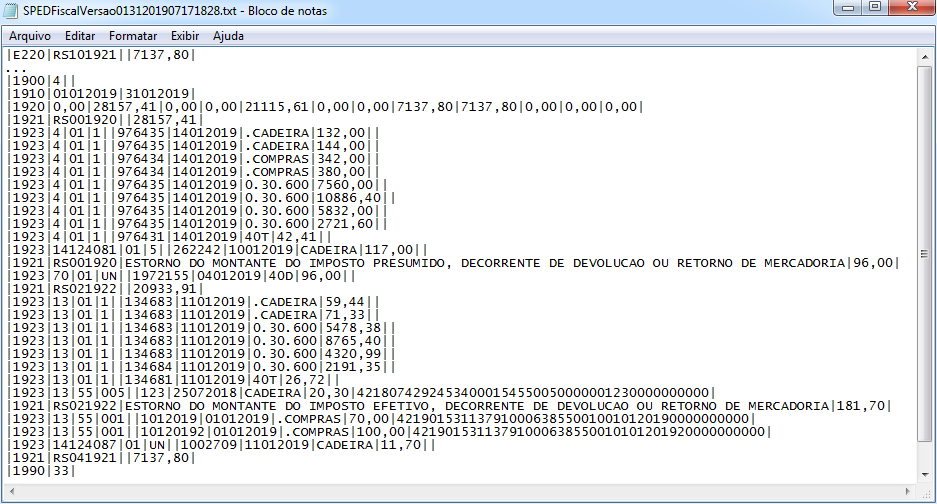

- Para geração dos registros 1900 e filhos no SPED Fiscal é necessário ativar a função "FIS|sped-bloco-1900|01" pelo programa CD7070;

- Com base nos ajustes gerados de forma manual ou automática no programa OF0313 para a sub-apuração, serão gerados os registros 1900 e filhos no arquivo do SPED Fiscal;

- Sem alterações, o ajuste gerado de forma manual ou automática no programa LF0213, bem como o recolhimento, serão gerados nos registros E220 e E250.

Não Varejista:

Vídeos How To - Ressarcimento ICMS ST - RS

Para mais detalhes sobre a rotina de geração do Ressarcimento/Complemento ICMS ST - RS, acesse o documentos técnicos disponíveis:

DT Ressarcimento/Complemento ICMS ST - RS

DT Ressarcimento ICMS ST - RS: Mercadorias Devolvidas

DT Apuração Ressarcimento ICMS ST - RS - Tratamento Devoluções