| Código Mensagem | Descrição da Mensagem pelo Sefaz, referente ao Reinf | Possível solução dentro do Protheus |

MS0001 |

Ocorreu uma falha ao realizar a verificação da versão das tabelas do sistema no Ambiente Nacional |

Avalie as versões do REINF, uma das fontes é parâmetro MV_TAFVLRE. |

|---|---|---|

| MS0002 | Ocorreu uma falha ao atualizar as tabelas do sistema | |

| MS0003 | Erro na cadeia do certificado digital do signatário ou do solicitante da informação | Avaliar a configuração do Certificado Digital, TSS X TAF; |

| MS0004 | A raiz do certificado digital do signatário ou do solicitante da informação deverá pertencer a Autoridade Certificadora Raiz Brasileira (ICP-Brasil) | |

| MS0005 | O certificado digital do signatário ou do solicitante da informação encontra-se revogado. | Verificar a validade de Certificado Digital |

| MS0006 | O certificado digital do signatário ou do solicitante da informação encontra-se expirado. | Verificar a data de validade de Certificado Digital |

| MS0007 | O certificado digital do signatário ou do solicitante da informação não é válido. | Verificar o Certificado Digital |

| MS0008 | Parâmetro Protocolo de Fechamento obrigatório não informado. | Esse erro, tem ocorrido na transmissão do R-2099. É importante que o TAF esteja atualizado de acordo com o portal do cliente, além disso foi liberado no dia 02/07/2018, um pacote do TSS referente a transmissão do R-2099, para reinf, essa alteração foi realizada devida a atualização da Reinf (sefaz). Segue o caminho para baixar e aplicar o pacth no RPO do TSS: 12.1.17: https://suporte.totvs.com/portal/p/10098/download?e=697000 Documentação: http://tdn.totvs.com/display/public/TSS/3101633+DSERTSS1-8132+DT+Atualizacao+REINF+fechamento Foi disponibilizado no pacote abaixo, a atualização sobre eSocial, ela contém atualizações importantes sobre o TSS: https://suporte.totvs.com/portal/p/10098/download?e=695521 Consulte a pasta: Atualizacao TSS e faça aplicação do pacote. Um outro ponto muito importante, NÃO faça a apuração novamente do Evento R-2099, deverá tentar somente Transmitir novamente. |

| MS0009 | Parâmetro {0} inválido | |

| MS0015 | Deve ser utilizado certificado digital do tipo e-CNPJ ou e-PJ cujo CNPJ base seja o mesmo do contribuinte responsável pela informação, ou do tipo e-CPF ou e-PF cujo CPF pertença ao representante legal do contribuinte ou qualquer certificado que pertença a um procurador devidamente habilitado no sistema de Procuração Eletrônica da RFB. | Verificar as amarrações do Certificado Digital com as informações que estão sendo enviadas para Sefaz. Foi solicitado a cliente, que entre em contato com sua Certificadora, para que analise se o seu certificado digital está atualizado, e pronto para fazer todas as obrigações fiscais. |

| MS0016 | O evento deve ser assinado | |

| MS0017 | Assinatura do evento inválida. | |

| MS0018 | Falha na disponibilização do resultado do processamento na fila de saída. | |

| MS0019 | Ocorreu uma falha no acesso ao Sistema CNPJ. Aguarde alguns minutos e tente novamente. | |

| MS0020 | Ocorreu uma falha no acesso ao Sistema de Procuração Eletrônica. Aguarde alguns minutos e tente novamente. | |

| MS0021 | Falha ao assinar o recibo de entrega do Evento. Envie o evento novamente, para obter o recibo de entrega. | |

| MS0022 | O evento já se encontra na base de dados do sistema. | |

| MS0023 | Já existe no sistema um evento com mesma chave: <>. | |

| MS0025 | Falha no processamento da solicitação. Tente novamente. | Ao consultar o campo de descrição deste retorno, encontramos a seguinte informação: "Ocorreu um erro no processamento. A receita no dia 19/09/2018, disponibilizou uma nota, com a seguinte informação: Os contribuintes que tiveram problema no processamento do evento de fechamento da EFD-REINF na competência de agosto 2018, ficando no status de em processamento por grande período de tempo, e receberam de retorno o erro "3395587205", devem enviar um novo evento R-2099 (ID diferente do evento rejeitado). Para esses casos, deverá realizar novamente a apuração do evento R-2099 e enviar novamente, caso não seja esse erro, deverá entrar em contato com a receita, conforme orientação acima. |

| MS0026 | Falha ao inserir evento no sistema. Tente novamente | |

| MS0029 | "Erro ao gerar DCTF: < número do erro retornado pela DCTF> - < descrição do erro retornado pela DCTF>" |

Encontramos esse erro: Descricao: 'Não poderá existir informações em CRÉDITOS TRIBUTÁRIOS APURADOS para a DCTF "Sem Movimentação".'</dscResp>, para esse caso haviam informações como R-2010, e R-2020, transmitida, mas informação do R-2099 estava como Sem Movimento. Após ajuste o erro não ocorreu.( apurar novamente e transmitir ) |

| MS0030 | "A estrutura do arquivo XML esta em desconformidade com o esquema XSD." + <erro retornado pelo XSD > | Realize a atualização dos Schemas. |

| MS0031 | Ocorreu uma falha durante o envio dos débitos apurados para a DCTF. Tente novamente. | |

| MS0032 | A alteração do conteúdo de tabela ocorrida após a prestação de informações da EFD causaram inconsistência nas informações prestadas. | |

| MS0033 | O número de recibo informado deve ser relativo a um evento de mesmo tipo indicado em na tag tpEvento. | |

| MS0034 | O número de recibo informado deve ser relativo a um evento ativo e do mesmo contribuinte. | |

| MS0035 | Este evento não pode ser excluído. | |

| MS0036 | A versão do leiaute do evento, definida no namespace do evento, deverá ser aceita pelo sistema (por padrão a última vigente para o tipo de evento) | Avalie as versões do REINF, uma das fontes é parâmetro MV_TAFVLRE. |

| MS0037 | Já existe na base de dados do Ambiente Nacional um evento com mesma identificação. | Avalie se o Evento já foi transmitido |

| MS0038 | Para envio de eventos para a produção, o ambiente deve ser igual a 1. Para envio de eventos para a pré-produção, deve ser igual a 2 ou 3. | A Sefaz não esta mais liberando o ambiente 3, agora somente o 1 ou 2, para essa questão avalie o parâmetro: MV_TAFAMBR. |

| MS0052 | Foi informado um valor com tamanho inválido para o campo {0}. | |

| MS0053 | Quantidade de casas decimais inválida no campo: {0}. | |

| MS0054 | O grupo '{0}' é de preenchimento obrigatório. | |

| MS0039 | Número de recibo inválido | |

| MS0051 | Foi informado um valor com tipo inválido para o campo {0}. | |

| MS0055 | O campo {0} é obrigatório e não foi informado. | |

| MS0056 | O Grupo '{0}' não deve ser preenchido. | |

| MS0040 | Erro atualização controle escrituração | |

| MS0041 | Erro atualização situação evento de fechamento | |

| MS0092 | Versão do lote inválida | Versão do lote inválida. Deve ser utilizada a versão 1.04.00. Muito provável que o cliente estava transmitindo em Produção Restrita, ocorre que no dia 03/10/2018, foi disponibilizado pela Receita, no ambiente de Produção Restrita (Homologação) a nova versão do Layout. Para maiores informações sobre o comunicado, acesse: http://sped.rfb.gov.br/pagina/show/2812 Deve ser avaliado se o sistema esta preparado para essa versão, foi liberado no dia 22/10/2018 a atualização referente ao layout 1.4: Acesse o link: Documentação sobre 1.4 Caso esteja tentando transmitir no Ambiente de Produção, e ainda assim esteja com o erro MS0092, e o ambiente esteja configurado com a versão 01_03_02, deverá acessar a pasta Schema do TSS, e verificar se possui algum SCHEMA da versão1.4, caso possua, deve deletar o mesmo. Assim o sistema entende que esta sendo transmitido para Receita, com a versão 01_03_02. |

| MS0042 | Somente podem utilizar a EFD-REINF os contribuintes com obrigatoriedade de entrega ou aqueles que fizeram opção por antecipar sua utilização. | Acompanhamos um cliente nessa questão, e ocorreu o seguinte, em 2017 quando o mesmo enviou sua ECF/ECD referente ao ano de 2016, ele teve um problema, e logo após fez a retificação, mas a Receita, ainda não processou essa retificação. Então, ao tentar enviar para Receita o Reinf, a mesma informa que a empresa ainda não se encontra no Grupo I, de empresas que faturaram acima de 78 milhões em 2016. Uma outra questão, é realmente avaliar se o faturamento de sua empresa em 2016, ultrapassou o limite de 78 milhões de reais. |

| MS1000 | CNPJ não encontrado no cadastro do Sistema CNPJ. | |

| MS1001 | Data inválida. A data informada deve ser uma data válida posterior ou igual à data inicial de implantação do Reinf. | O deve estar ocorrendo devido a tentativa de transmissão de evento com data inferior a data de transmissão do evento R-1000. |

| MS1002 | Data inválida. A data informada deve ser posterior ou igual à data inicial. | |

| MS1003 | Telefone inválido. Devem ser informados apenas números, com mínimo de 10 dígitos. | Avaliar no cadastro, se o campo telefone esta informações além de números. |

| MS1004 | E-mail inválido. | |

| MS1005 | Já existe outro registro com período conflitante com o período informado. | |

| MS1006 | O mês/ano de início da validade das informações deve ser igual ou posterior à data de início das atividades da empresa | |

| MS1007 | O CNPJ deverá ser informado com 8 dígitos, ou seja, apenas a Raiz/Base, com exceção no caso de órgãos públicos da administração direta federal, com natureza jurídica igual a [101-5], [104-0], [107-4], [116-3], quando o CNPJ deverá ser informado com 14 dígitos. | |

| MS1008 | Registro não pode ser excluído (registro não existe ou já foi referenciado em outros eventos). | |

| MS1009 | Não existem Informações do Contribuinte vigente na data do evento. | Tivemos um caso, onde a informação na apuração o período apontado, era 02/2018, mas no cadastro de Complemento de Estabelecimento estava com 05/2018. Após o cliente realizar a apuração do período correto, os dados foram validados. É importante verificar se o evento R-1000 enviado, contempla o período que esteja sendo enviado as informações de movimentação. Pois esse erro, a Receita informa que não tem possui contribuinte para esse período. |

| MS1010 | ID inválido. | Ocorreu essa situação no evento R-2010, basta se certificar qual a empresa que evento precisa ser gerado o evento R-2010. Foi realizado o seguinte procedimento para resolver: 1 – Verificado no XML enviado do R-2010 que o campo T95_XMLID estava com a Raiz incorreta. 2 - Se a raiz do CNPJ for diferente, basta logar com a Filial correta e gerar o evento. |

| MS1011 | CNPJ inválido: pertence a pessoa jurídica Inapta pelo motivo de Inexistência de Fato. | |

| MS1012 | CNPJ inválido: está baixado no período de apuração. | |

| MS1013 | CNPJ inválido: está anulado. | |

| MS1014 | CPF inválido: CNPJ cancelado no período de apuração. | |

| MS1015 | Classificação tributária inválida. Os códigos 21 e 22 só podem ser utilizados por pessoa física. Os demais códigos devem ser utilizados por pessoa jurídica. | |

| MS1016 | ndObra incompatível com tipo de inscrição do tomador de serviço (tpInscTomador). Se tpInscTomador = 1, indObra deve ser 0. Se tpInscTomador = 4, indObra deve ser 1 ou 2. | |

| MS1017 | CPF não consta na base da RFB. | |

| MS1018 | O preenchimento do campo telefone fixo é obrigatório se o campo telefone celular não for preenchido. | |

| MS1019 | A situação é obrigatória para pessoa jurídica e não deve ser informada para pessoa física. | |

| MS1020 | CNPJ inválido | |

| MS1021 | CPF inválido. | |

| MS1022 | O número do recibo deve ser referente a um evento ativo, com mesmo tipo e período de apuração. Só é possível enviar retificações se o período não estiver fechado. | O problema ocorre pelo seguinte: Cliente quer utilizar a base de PRODUÇÃO (sistema) para realizar o teste e transmitir em Ambiente de Pré-produção (Sefaz), precisa limpar a base para transmitir em Produção, pois o TAF não entende a diferença e transmite o evento como se fosse retificação. O que ocorreu no ambiente do cliente: Pegamos o seguinte erro no R-2060, o R-1000 foi transmitido sem erro. Feitos os testes em ambiente 2 - Pré-Produção - Eventos R-1000/R-2060/R-2099, transmitidos e validados O cliente alterou o parametro MV_TAFAMBR = 2 Registro R-1000 - retornado como consistente. Ao transmitir Registro R-2060 mostra evento Rejeitado.[Mensagem abaixo] Evento Rejeitado <regOcorrs> O XML gerado pelo TAF <evtCPRB id="XXXXXXXXXXXX"> <ideEvento> <indRetif>2</indRetif> <nrRecibo>XXXXXXXXXX</nrRecibo> <perApur>2018-05</perApur> <tpAmb>1</tpAmb> <procEmi>1</procEmi> <verProc>1.0</verProc> Para correção: Deve ser executado o processo de limpeza de Base, antes de gerar no ambiente de pré-produção. Segue link da Limpeza: http://tdn.totvs.com/pages/releaseview.action?pageId=329024651 |

| MS1023 | Já foi enviado outro evento com a mesma nota fiscal: CNPJ {cnpjPrestador}, Série {serie} e Número {numDocto}. | |

| MS1024 | O número do recibo deve ser informado para eventos retificadores. | |

| MS1025 | O CNPJ informado deve pertencer ao contribuinte declarante. | |

| MS1026 | A inscrição (CNPJ) informada deve ser compatível com o tipo de inscrição informado. | |

| MS1027 | Para pessoa física deve ser informado o valor 1-Obra de Construção Civil - Empreitada Total ou 2-Obra de Construção Civil - Empreitada Parcial. | |

| MS1028 | Não é permitido o envio de mais de um evento para o contribuinte, num mesmo período de apuração, para o mesmo estabelecimento tomador e mesmo prestador, exceto se for para retificação de um evento enviado anteriormente. | |

| MS1029 | O CNPJ informado não deve pertencer ao contribuinte declarante. | |

| MS1030 | O valor informado deve corresponder a soma do valor bruto da(s) nota(s) fiscal(is) correspondente(s). | |

| MS1031 | O valor informado deve corresponder a soma da base de cálculo da retenção da contribuição previdenciária da(s) nota(s) fiscal(is) correspondente(s). | |

| MS1032 | O valor informado deve corresponder a soma do valor da retenção das notas fiscais de serviço emitidas para o contratante menos a soma do valor da retenção destacada na(s) nota fiscal(ias), relativo aos serviços subcontratados, se houver. | |

| MS1033 | O valor informado deve corresponder a soma do valor do adicional de retenção da(s) nota(s) fiscal(is) correspondente(s). | |

| MS1034 | O valor informado deve corresponder a soma do valor da retenção principal que deixou de ser efetuada pelo contratante ou que foi depositada em juízo em decorrência de decisão judicial/administrativa da(s) nota(s) fiscal(is) correspondente(s) | |

| MS1035 | O valor informado não pode ser maior que a soma do valor da retenção principal das notas fiscais de serviço | |

| MS1036 | IndObra incompatível com tipo de inscrição do estabelecimento (tpInscEstab). Se tpInscEstab = 1, indObra deve ser 0. Se tpInscEstab = 4, indObra deve ser 1 ou 2. | |

| MS1037 | Não foi enviado evento R-1070 para o número do processo judicial, com validade vigente no período de apuração informado | |

| MS1038 | O valor informado deve corresponder a soma do valor da retenção adicional que deixou de ser efetuada pelo contratante ou que foi depositada em juízo em decorrência de decisão judicial/administrativa da(s) nota(s) fiscal(is) correspondente(s). Deve corresponder a soma do campo {vlrNRetAdic } dos registros vinculados. Não pode ser maior que {vlrTotalRetAdic}. | |

| MS1039 | O valor informado não pode ser maior que a soma do valor do adicional de retenção das notas fiscais. | |

| MS1041 | O mês/ano da data informada deve ser igual ao mês/ano do período de apuração. | |

| MS1042 | O valor informado deve ser maior que zero. | |

| MS1043 | Em caso de alteração de período de validade das informações, não deve existir outro registro na tabela com o mesmo código de identificação (chave) em período de vigência conflitante com o novo período de validade informado. | |

| MS1044 | O preenchimento do CNAE (campo codAtivEcon) é obrigatório para Contribuinte da Contribuição Previdenciária sobre a Receita Bruta (CPRB) - Retenção 3,5% | |

| MS1045 | O valor informado deve existir na Tabela de Código de Atividades, Produtos e Serviços Sujeitos à Contribuição Sobre a Receita Bruta, no grupo : I - Pessoas Jurídicas Prestadoras de Serviços. | |

| MS1046 | O valor informado deve corresponder ao valor bruto das notas fiscais menos os valores de materiais e equipamentos, valores do custo da alimentação e valores do custo do fornecimento de transporte. | |

| MS1047 | O valor informado deve ser igual a 11% da base de cálculo da retenção da contribuição previdenciária | |

| MS1048 | O valor informado deve ser igual a 3,5% da base de cálculo da retenção da contribuição previdenciária. | |

| MS1049 | O valor informado deve corresponder ao valor da retenção relativa aos serviços contidos na nota fiscal/fatura menos o valor da retenção destacada na(s) nota fiscal(ais), relativo aos serviços subcontratados menos o valor da retenção principal que deixou de ser efetuada pelo contratante ou que foi depositada em juízo em decorrência de decisão judicial/administrati | |

| MS1050 | O valor informado não pode ser superior ao valor da retenção relativa aos serviços contidos na nota fiscal/fatura. | |

| MS1051 | O valor informado não pode ser superior ao valor da retenção (11% da base de cálculo ou 3,5% da base de cálculo (para Contribuinte da Contribuição Previdenciária sobre a Receita Bruta), deduzido o valor da retenção destacada na nota fiscal relativo aos serviços subcontratados). | |

| MS1052 | O somatório dos valores dos serviços prestados por segurados em condições especiais, cuja atividade permita concessão de aposentadoria especial após 15, 20 e 25 anos de contribuição não pode ser superior à base de cálculo da retenção da contribuição previdenciária. | Verificar se os valores que são referente a seguridade especial, não estão maiores que a base de Cálculo do INSS. Identificamos que estava dessa forma: <vlrTotalBruto>10000,00</vlrTotalBruto> <vlrBaseRet>5000,00</vlrBaseRet> Veja que a TAG <vlrServicos25>10000,00</vlrServicos25>, é maior que a TAG <vlrBaseRet>5000,00</vlrBaseRet> |

| MS1053 | O valor informado neste campo deve corresponder ao somatório de 4% sobre os valores dos serviços prestados por segurados em condições especiais, cuja atividade permita concessão de aposentadoria especial após 15 anos de contribuição mais 3% sobre os valores dos serviços prestados por segurados em condições especiais, cuja atividade permita concessão de aposentadoria especial após 20 anos de contribuição mais 2% sobre os valores dos serviços prestados por segurados em condições especiais, cuja atividade permita concessão de aposentadoria especial após 25 anos de contribuição. | |

| MS1054 | O valor informado não pode ser superior ao valor adicional apurado de retenção da nota fiscal, caso os serviços tenham sido prestados sob condições especiais que ensejem aposentadoria especial aos trabalhadores após 15, 20, ou 25 anos de contribuição. | |

| MS1055 | Já foi enviado outro evento com a mesma nota fiscal: CNPJ do estabelecimento prestador {nrInscricao}, Série {serie} e Número {numDocto}. | |

| MS1056 | O valor informado neste campo deve corresponder ao valor adicional apurado de retenção da nota fiscal, caso os serviços tenham sido prestados sob condições especiais que ensejem aposentadoria especial aos trabalhadores após 15, 20, ou 25 anos de contribuição menos o valor da retenção adicional que deixou de ser efetuada pelo contratante ou que foi depositada em juízo em decorrência de decisão judicial/administrativa. | |

| MS1057 | O preenchimento do código da conta analítica contábil é obrigatório para empresa obrigada a entregar a ECD. | |

| MS1058 | O valor informado deve ser menor ou igual a 11% da base de cálculo da retenção da contribuição previdenciária. | |

| MS1059 | O valor informado deve ser menor ou igual a 3,5% da base de cálculo da retenção da contribuição previdenciária | |

| MS1060 | Não existe evento de fechamento para o período informado. | |

| MS1061 | Não foram enviados eventos R-2010 - Retenção Contribuição Previdenciária – Serviços Tomados no período de apuração informado | |

| MS1062 | Foram enviados eventos R-2010 - Retenção Contribuição Previdenciária – Serviços Tomados no período de apuração informado. | Quando isso ocorre, é importante avaliar como o XML foi gerado, ou ainda o registro R-2099, nesse caso existe um R-2010, mas no XML do R-2099, consta como não existe esse XML. Uma dica: Apure somente o R-2099, dessa forma, ele irá avaliar que ocorreram outras informações, gerando de forma correta o registro. |

| MS1063 | Não foram enviados eventos R-2020 - Retenção Contribuição Previdenciária – Serviços Prestados no período de apuração informado. | Quando isso ocorre, é importante avaliar como o XML foi gerado, ou ainda o registro R-2099, nesse caso existe um R-2020, mas no XML do R-2099, consta como não existe esse XML. Uma dica: Apure somente o R-2099, dessa forma, ele irá avaliar que ocorreram outras informações, gerando de forma correta o registro. |

| MS1064 | Foram enviados eventos R-2020 - Retenção Contribuição Previdenciária – Serviços Prestados no período de apuração informado | |

| MS1065 | Não foram enviados eventos R-2030 - Recurso Recebido p/ Assoc. Desp. que Mantenha Equipe de Futebol Profissional no período de apuração informado. | |

| MS1066 | Foram enviados eventos R-2030 - Recurso Recebido p/ Assoc. Desp. que Mantenha Equipe de Futebol Profissional no período de apuração informado. | |

| MS1067 | Não foram enviados eventos R-2040 - Recurso Repassado p/ Assoc. Desp. que Mantenha Equipe de Futebol no período de apuração informado. | |

| MS1068 | Foram enviados eventos R-2040 - Recurso Repassado p/ Assoc. Desp. que Mantenha Equipe de Futebol no período de apuração informado. | |

| MS1069 | Não foram enviados eventos R-2050 - Comercialização da Produção Por Produtor Rural PJ/Agroindústria no período de apuração informado. | |

| MS1070 | Foram enviados eventos R-2050 - Comercialização da Produção Por Produtor Rural PJ/Agroindústria no período de apuração informado. | |

| MS1071 | Não foram enviados eventos R-2060 - Informações – CPRBno período de apuração informado. | |

| MS1072 | Foram enviados eventos R-2060 - Informações – CPRB no período de apuração informado | |

| MS1073 | Não foram enviados eventos R-2070 – Retenções na Fonte (IR,CSLL,Cofins,PIS/PASEB) – Pagamento diversos no período de apuração informado. | |

| MS1074 | Foram enviados eventos R-2070 – Retenções na Fonte (IR,CSLL,Cofins,PIS/PASEB) – Pagamento diversos no período de apuração informado. | |

| MS1075 | O preenchimento é obrigatório se no período de apuração o contribuinte não contratou serviços sujeitos à retenção de contribuição previdenciária, não prestou serviços sujeitos à retenção de contribuição previdenciária, não possui informações sobre recursos recebidos (associação desportiva que mantém equipe de futebol profissional), não possui informações sobre repasses efetuados à associação desportiva que mantém equipe de futebol profissional, não possui informações de comercialização de produção (produtor rural PJ/agroindústria), não possui informações sobre a apuração da Contribuição Previdenciária sobre a Receita Bruta e não possui informações de pagamento diversos no período de apuração. | |

| MS1076 | Já existe outra tag <> com mesma chave no evento. Não pode ser informada mais de uma tag com a mesma chave. | |

| MS1077 | O preenchimento é obrigatório para pessoa jurídica. | |

| MS1078 |

A EFD já foi fechada para o período informado, ou existe um evento de fechamento em processamento. |

Esse erro ocorre, pois a Receita ainda não processou ou ainda não enviou o protocolo de fechamento.

Quando ocorrer o erro MS1078, a recomendação é que seja feita reabertura do período, e após envio do evento R-2099 (Fechamento). Foi liberado pelo nosso desenvolvimento, uma alteração na apuração, que fará com que o evento R-2098, seja incluso na apuração na forma de um botão. Para ter acesso a essa alteração, será necessário aplicar o seguinte pacote: 12.1.16: https://suporte.totvs.com/portal/p/10098/download?e=714796 ; 12.1.17: https://suporte.totvs.com/portal/p/10098/download?e=714797 ; Maiores informações, poderá acessar o link: |

| MS1079 | Em caso de alteração, deve existir registro, na tabela de contribuinte, com o mesmo período de validade informado no evento nas tags iniValid e fimValid do grupo alteração. | |

| MS1080 | O Valor da contribuição para o Senar com exigibilidade suspensa é obrigatório se não tiverem sido informados o Valor da Contribuição Previdenciária com exigibilidade suspensa e o Valor da contribuição para Gilrat com exigibilidade suspensa. | |

| MS1081 | O Valor da Contribuição Previdenciária com exigibilidade suspensa é obrigatório se não tiverem sido informados o Valor da contribuição para Gilrat com exigibilidade suspensa e o Valor da contribuição para o Senar com exigibilidade suspensa. | |

| MS1082 | O Valor da contribuição para Gilrat com exigibilidade suspensa é obrigatório se não tiverem sido informados o Valor da Contribuição Previdenciária com exigibilidade suspensa e o Valor da contribuição para o Senar com exigibilidade suspensa. | |

| MS1083 | O valor informado deve ser igual a soma dos valores informados no campo Valor total da comercialização | |

| MS1084 | O valor informado deve ser igual a soma dos valores informados no campo Valor Bruto da nota fiscal/fatura. | |

| MS1085 | O valor informado não pode ser maior que o valor informado no campo Valor da Receita Bruta Total do Estabelecimento no Período. | |

| MS1086 | O evento R-2050-Comercialização da Produção Por Produtor Rural PJ/Agroindústriasó pode ser enviado por contribuinte cuja classificação tributária seja igual a 6 - Agroindústria. ou 7 - Produtor Rural Pessoa Jurídica. | |

| MS1087 | O indicativo de suspensão da exigibilidade deve ser igual a 3, 90 ou 92 quando o tipo do processo informado for igual a 1. | |

| MS1088 | O indicativo de suspensão da exigibilidade deve ser igual a 01, 02, 04, 05, 08, 09, 10, 11, 12, 13, 90 ou 92 quando o tipo do processo informado for igual a 2 | |

| MS1089 | Não é permitido o envio de mais de um evento para o contribuinte, num mesmo período de apuração para o mesmo estabelecimento e tomador, exceto se for para retificação de um evento enviado anteriormente. | |

| MS1090 | Conteúdo inválido. Preenchimento obrigatório se tipo do processo igual a 2 (Judicial). Caso contrário, não deve ser informado. | |

| MS1091 | Não é permitido o envio de mais de um evento no mesmo período de apuração pelo mesmo estabelecimento. | |

| MS1092 | O evento que está sendo excluído pertence a um período de apuração para o qual já exista encerramento das informações, o evento de exclusão somente será aceito após o evento de "reabertura" das informações (R-2098). | |

| MS1093 | O campo {classTrib} do Contribuinte (R-1000) deverá ser igual a 11 - Associação Desportiva que mantém Clube de Futebol Profissional. | |

| MS1094 | O valor informado deve ser igual a soma dos valores brutos dos repasses efetuados, informados no Detalhamento dos recursos recebidos. | |

| MS1095 | O valor deve corresponder a soma dos valores da apuração da retenção que deveria sofrer a associação desportiva, informados no Detalhamento dos recursos recebidos. | |

| MS1096 | O valor informado deve corresponder a soma dos valores da retenção que deixou de ser feita pela empresa que efetuou o repasse ou que foi depositada em juízo em decorrência de decisão judicial/administrativa, informados no Detalhamento dos recursos recebidos | |

| MS1097 | O valor informado deve ser igual a 5% do Valor Bruto do repasse efetuado a título de patrocínio, publicidade, licenciamento, etc. | |

| MS1098 | O valor informado não pode ser maior que o Valor da apuração da retenção que deveria sofrer a associação desportiva. | |

| MS1099 | O CNPJ informado deve ser um CNPJ diferente do CNPJ da empresa declarante. | |

| MS1100 | O campo é obrigatório se o valor da retenção que deixou de ser feita pela entidade que efetuou o repasse ou que foi depositada em juízo em decorrência da decisão judicial/administrativa for maior que zero. | |

| MS1101 | O valor informado não pode ser maior que 5% do valor bruto dos recursos repassados. | |

| MS1102 | A data informada não pode ser maior que o ano/mês corrente. | |

| MS1103 | O período de referência das informações deverá estar no no formato AAAA-MM, exceto se {tpEvento} = [R-3010], situação em que deve ser informado no formato AAAA-MM-DD. | |

| MS1105 | Indicativo de Suspensão não cadastrado para esse processo. | |

| MS1106 | O código da atividade econômica informado deve ser um código válido da tabela 9. | No dia 05/10/2018, a Receita liberou nova versão da tabela 09, deverá avaliar se os dados estão corretos dentro do TAF de acordo com a tabela disponíbilizada pela Receita. Segue maiores detalhes: http://sped.rfb.gov.br/pagina/show/2819 "Publicado em 05/10/2018 Considerando a vigência da lei 13.670/2018 e da IN RFB 1.812/2018, que alteraram a incidência e alíquotas para os fatos geradores da Contribuição Previdenciária sobre a Receita Bruta a partir de 01 de setembro de 2018, foi necessário a alteração da tabela 09 da EFD-REINF." Para ter acesso, clique aqui. |

| MS1107 | O campo não deve ser preenchido se o prestador não for enquadrado na desoneração da folha pela CPRB. | |

| MS1108 | As informações de processo principal são obrigatórias quando a (Soma do valor da retenção das notas fiscais de serviço emitidas para o contratante) for maior que 0 (zero), e não devem ser informadas em caso contrário. | |

| MS1109 | As informações de processo adicional são obrigatórias quando a soma do valor do adicional de retenção das notas fiscais for maior que 0 (zero), e não devem ser informadas em caso contrário | |

| MS1110 | O preenchimento do código de suspensão é obrigatório quando houver a informação de mais de um Indicativo de Suspensão para o processo. | |

| MS1111 | O preenchimento do campo {codAtivEcon} é obrigatório se o prestador for enquadrado na desoneração da folha pela CPRB. | |

| MS1112 | O campo não deve ser preenchido para o contribuinte não enquadrado na desoneração da folha pela CPRB. | |

| MS1113 | O preenchimento do campo {codAtivEcon} é obrigatório para contribuinte enquadrado na desoneração da folha pela CPRB. | |

| MS1114 | O campo não deve ser validado na tabela de processo para processo judicial do prestador - tipo processo = 3. | |

| MS1115 | O número de inscrição informado deve ser um CNO de propriedade do estabelecimento prestador no Sistema CNO. | |

| MS1116 | O número de inscrição informado deve ser um CNO de propriedade do contribuinte declarante no Sistema CNO | |

| MS1117 | O número de inscrição informado deve ser um CNO não pertencente ao contribuinte declarante no Sistema CNO | |

| MS1118 | Se {indSusp} = [90], deve ser preenchido obrigatoriamente com [N]. | |

| MS1119 | Para recepção do evento de Contribuição Previdenciária sobre a Receita Bruta, a {classTrib} do R-1000 deve ser igual a 99 (Pessoas Jurídicas em Geral) e {indDesoneracao} deve ser igual a 1. |

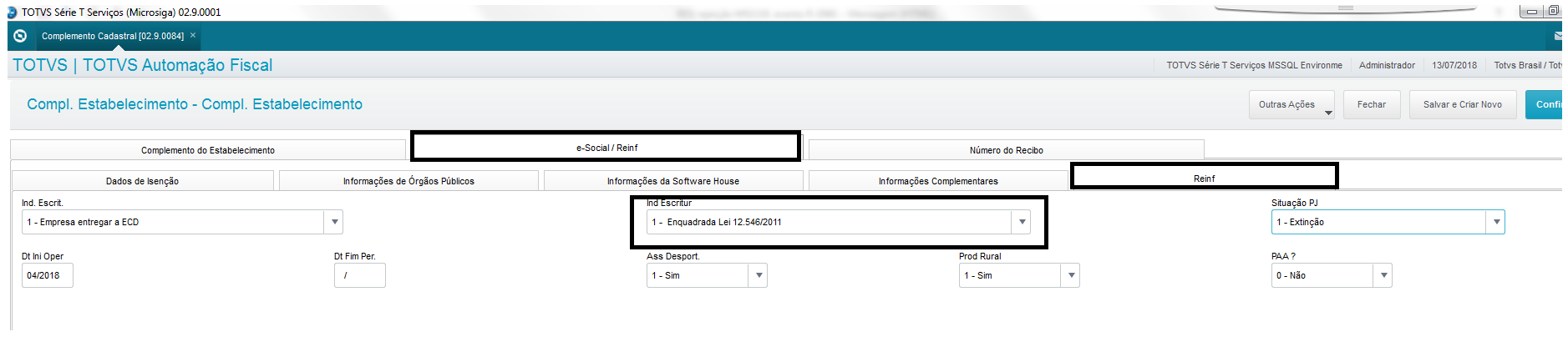

Para corrigir a rejeição MS1119, evento R-2060. Precisa alterar o cadastro complemento de empresa, alterar os campos C1E_CLAFIS “ID CLAS. TRIB” = opção 99 e o campo C1E_INDDES “IND ESCRITUR” = 1, enviar o registro R-1000, e depois retransmitir o evento R-2060. Tela com a Inconsistências do R-2060 CPRB REJEIÇÃO MS1119 Para recepção do evento de Contribuição Previdenciária sobre a Receita Bruta, a {classTrib} do R-1000 deve ser igual a 99 (Pessoas Jurídicas em Geral) e {indDesoneracao} deve ser igual a 1.

|

| MS1120 | O valor informado deve corresponder a 2,5% do valor total da comercialização cujo indicativo de comercialização é igual a 1 - Comercialização da Produção por Prod. Rural PJ/Agroindústria, exceto para entidades executoras do PAA. | |

| MS1121 | O valor informado deve corresponder a 0,1% do valor total da comercialização cujo indicativo de comercialização é igual a 1 - Comercialização da Produção por Prod. Rural PJ/Agroindústria, exceto para entidades executoras do PAA. | |

| MS1122 | O valor informado deve corresponder a 0,25% do valor total da comercialização cujo indicativo de comercialização é igual a 1 - Comercialização da Produção por Prod. Rural PJ/Agroindústria, exceto para entidades executoras do PAA ou 8 - Comercialização da Produção para Entidade do Programa de Aquisição de Alimentos - PAA ou 9 - Comercialização direta da Produção no Mercado Externo. | |

| MS1123 | O valor informado deve corresponder ao valor total da receita da atividade {vlrRecBrutaAtiv} + o Valor total das Adições da Receita Bruta {vlrAdicRecBruta} - o Valor total das Exclusões da Receita Bruta {vlrExcRecBruta} | |

| MS1124 | O valor informado deve ser igual a soma dos valores informados no campo Valor Contribuição Previdenciária sobre a Receita Bruta do grupo atividade econômica. | |

| MS1125 | O campo tem preenchimento obrigatório porque o Valor da Contribuição Previdenciária com exigibilidade suspensa foi informado | |

| MS1126 | O valor informado deve ser igual ao somatório do campo valor bruto {vlrBruto} do grupo nota fiscal de serviços {nfs}. | |

| MS1127 | O valor informado deve ser igual a soma dos valores informados no campo {vlrAjuste} cujo {tpAjuste} seja igual a "0" - Ajuste de redução. Caso não haja ajuste de redução, preencher com 0 (zero). |

Na tela de cadastro CPRB foi preenchido o campo Val Exclu. "C5M_VEXC", com o valor de exclusão. Identifiquei que gerou a TAG "vlrExcRecBruta" no XML.

No layout do reinf na TAG "vlrExcRecBruta" informa que precisa ser preenchido o valor de ajuste, tipo de ajuste, conforme descrição abaixo.

Realizamos o cadastro no TAF preenchendo o tipo de ajuste, conforme print abaixo, e o evento R-2060 foi autorizado com sucesso.

|

| MS1128 | O valor informado não pode ser maior que o valor total da receita bruta da atividade econômica {vlrRecBrutaAtiv}. | |

| MS1129 | O valor informado deve ser igual a soma dos valores informados no campo {vlrAjuste} cujo {tpAjuste} seja igual a "1" - Ajuste de adição. Caso não haja ajuste de adição, preencher com 0 (zero). | |

| MS1130 | O valor informado deve ser igual ao Valor da Base de Cálculo da Contribuição Previdenciária sobre a Receita Bruta {vlrBcCPRB} multiplicado pela alíquota do código da atividade econômica {codAtivEcon} da tabela 9. | |

| MS1131 | Mês / ano inválido. O Mês / ano informado deve ser válido. | |

| MS1132 | Não pode haver alteração ou exclusão de número de processo {nrProc} + código suspensão {codSusp} que esteja sendo utilizado em outro evento. | |

| MS1133 | O campo {indSitPJ} deverá ser obrigatoriamente informado apenas se {tpInscr} = 1 (CNPJ), caso contrário não deverá ser informado. | |

| MS1135 | A soma dos valores da retenção das Informações de processos relacionados a não retenção de contribuição previdenciária , com exceção dos valores informados para processos sem suspensão de exigibilidade, deve ser igual ao valor da retenção de contribuição previdenciária principal que deixou de ser efetuada em função de processo administrativo ou judicial | |

| MS1136 | A soma dos valores das retenções das Informações de processos relacionados a não retenção de contribuição previdenciária adicional , com exceção dos valores informados para processos sem suspensão de exigibilidade, deve ser igual ao Valor da retenção de contribuição previdenciária adicional que deixou de ser efetuada em função de processo administrativo ou judicial. | |

| MS1137 | O declarante do evento correspondente ao {nrRecibo) informado deverá ser o mesmo informado no campo {nrInsc}. | |

| MS1138 | O evento não pode ser recebido porque existe fechamento para o período de apuração informado. | |

| MS1181 | A quantidade de ingressos vendidos {qtdeIngrVendidos} não pode ser superior a quantidade de ingressos colocados à venda {qtdeIngrVenda} | |

| MS1182 | Não é permitido o envio de mais de um evento para o contribuinte num mesmo período de apuração | |

| MS1183 | O valor da retenção {vlrRetencao} informado não pode ser maior que 11% da Base de cálculo da retenção da contribuição previdenciária {vlrBaseRet}. | Avaliar os valores apresentados, ocorre que a Reinf, não aceita arredondar, a orientação é que a origem da nota, com relação ao Valor, seja truncado em duas casas decimais. Avaliar a nota de origem para que não tenha problemas no Reinf. Tivemos um outro caso, onde o cliente informava que em determinada operação teria 13% de Inss, solicitamos o mesmo avaliar junto a Sefaz sobre essa operação, pois a Reinf estava limitando a 11%. |

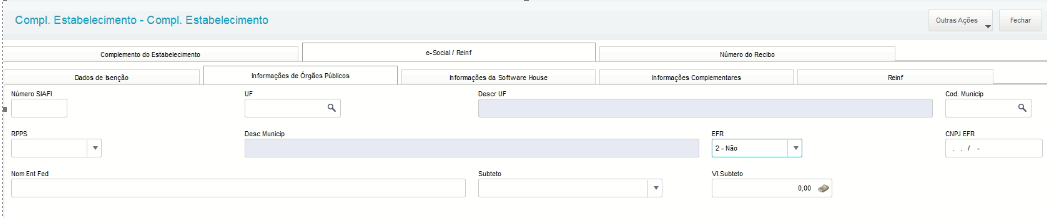

| MS1184 | O CNPJ do Ente Federativo Responsável é obrigatório se o Órgão Público {ideContri} não é o Ente Federativo Responsável e não pode ser informado caso contrário. O CNPJ informado deverá ser validado com a informação referente ao Ente Federativo Responsável (EFR) existente no cadastro do CNPJ da RFB |

Deverá avaliar o campo EFR, como Sim.

Segue explicação do Layout (1_04_00):

|

| MS1185 | Obrigatório se a Natureza Jurídica {natJurid} = [102-3, 103-1, 105-8, 106-6, 108-2, 117-1, 118- 0, 123-6, 124-4]). Não deverá ser informado nos demais casos. | |

| MS1186 | Foram encontrados caracteres especiais restritos no conteúdo das tags do evento | |

| MS1187 | A soma dos valores da retenção das Informações de processos relacionados a não retenção de contribuição previdenciária, com exceção dos valores informados para processos sem suspensão de exigibilidade, deve ser igual ao Valor da retenção que deixou de ser feita pela entidade que efetuou o repasse ou que foi depositada em juízo em decorrência da decisão judicial/administrativa. | |

| MS1188 | O grupo infoProc é de preenchimento obrigatório se o valor total não retido {vlrTotalNRet} for maior que zero. | |

| MS1189 | O Valor Total da Contribuição Previdenciária com exigibilidade suspensa deve ser igual ao somatório dos valores da Contribuição Previdenciária com exigibilidade suspensa das Informações de processos relacionados a Suspensão da Contribuição previdenciária, com exceção dos valores informados para processos sem suspensão de exigibilidade | |

| MS1190 | Preenchimento obrigatório se {vlrCPSuspTotal} > 0 | |

| MS1191 | A soma dos valores da Contribuição Previdenciária com exigibilidade suspensa das Informações de processos administrativos/judiciais com decisão/sentença favorável ao contribuinte, com exceção dos valores informados para processos sem suspensão de exigibilidade, deve ser igual ao Valor da Contribuição Previdenciária com exigibilidade suspensa. | |

| MS1192 | A soma dos valores da Contribuição Gilrat com exigibilidade suspensa das Informações de processos administrativos/judiciais com decisão/sentença favorável ao contribuinte, com exceção dos valores informados para processos sem suspensão de exigibilidade, deve ser igual ao Valor da Contribuição Gilrat com exigibilidade suspensa | |

| MS1193 | A soma dos valores da Contribuição para o Senar com exigibilidade suspensa das Informações de processos administrativos/judiciais com decisão/sentença favorável ao contribuinte, com exceção dos valores informados para processos sem suspensão de exigibilidade, deve ser igual ao Valor da Contribuição para o Senar com exigibilidade suspensa. | |

| MS1194 | Em caso de alteração, deve existir registro, na tabela de processos, com o mesmo tipo, número de processo e período de validade informados no evento nas tags iniValid e fimValid do grupo alteração. | |

| MS1195 | A soma dos valores da Contribuição Previdenciária com exigibilidade suspensa das Informações de processos relacionados a Suspensão da CPRB, com exceção dos valores informados para processos sem suspensão de exigibilidade, deve ser igual ao Valor da Contribuição Previdenciária com exigibilidade suspensa informada para o estabelecimento. | |

| MS1196 | Número de processo inválido | |

| MS1197 | As Informações Complementares do Processo Judicial são obrigatórias para Processo Judicial. | |

| MS1198 | As Informações Complementares do Processo Judicial só devem ser informadas para Processo Judicial. | |

| MS1199 | Preenchimento obrigatório se {vlrCPSuspTotal} ou {vlrRATSuspTotal} ou {vlrSenarSuspTotal} forem > 0 | |

| MS1200 | O grupo infoProc (Informações de Processos) não deve ser informado. | |

| MS1201 | Os processos originários do Conselho Nacional de Justiça, Justiça do Trabalho, Justiça Eleitoral, Justiça Militar da União e Justiça Militar Estadual não podem ser utilizados para a suspensão de débitos na RFB | |

| MS1202 | O somatório dos valores da Contribuição Previdenciária com exigibilidade suspensa, com exceção dos valores informados para processos sem suspensão de exigibilidade, não deve ser superior a 2,5% do valor total da comercialização | |

| MS1203 | O somatório dos valores da Contribuição Gilrat com exigibilidade suspensa, com exceção dos valores informados para processos sem suspensão de exigibilidade, não deve ser superior a 0,1% do valor total da comercialização. | |

| MS1204 | O somatório dos valores da Contribuição para o Senar com exigibilidade suspensa, com exceção dos valores informados para processos sem suspensão de exigibilidade, não deve ser superior a 0,25% do valor total da comercialização | |

| MS1205 | O somatório dos valores da Contribuição Previdenciária com exigibilidade suspensa não pode ser superior ao valor da base de Cálculo da Contribuição Previdenciária sobre a Receita Bruta multiplicado pela alíquota definida na tabela 09 para o código da atividade informada no código da atividade econômica. | |

| MS1206 | O valor informado não pode ser superior ao Valor da contribuição previdenciária. | |

| MS1207 | Só pode existir acordo se a classificação tributária do contribuinte for igual a 60 - Missão Diplomática ou Repartição Consular de carreira estrangeira. | |

| MS1208 | O valor total não retido {vlrTotalNRet} não pode ser maior que valor total retido {vlrTotalRet}. | |

| MS2001 | O valor informado deve existir na Tabela de Classificação Tributária. | |

| MS2002 | O valor informado deve existir na Tabela de Classificação de Serviços Prestados Mediante Cessão de Mão de Obra/Empreitada Sujeitos a Retenção de Contribuição Previdenciária | |

| MS2003 | O valor informado deve existir na Tabela de UF. | |

| MS2004 | O valor informado deve existir na Tabela de Municípios do IBGE. | |

| MS2005 | O valor informado deve existir na Tabela de Código de Atividades, Produtos e Serviços |

MS1106